Wskazówka

Zapraszamy do obejrzenia wideoszkolenia prowadzonego przez ekspertów Comarch i Taxpoint.

Przejdź do video >>

Czym jest Jednolity Plik Kontrolny (JPK)?

Jednolity Plik Kontrolny (JPK) to zestaw informacji o operacjach gospodarczych za dany okres. Czyli elektroniczna wersja ewidencji prowadzonych w firmie. Pliki przesyłane są wyłącznie w formie elektronicznie do Ministerstwa Finansów.

Kiedy i kto ma obowiązek złożenia JPK?

| WIELKOŚĆ PRZEDSIĘBIORSTWA |

| Przedsiębiorstwa |

Średnie |

Małe |

Mikro |

| Liczba pracowników |

Mniej niż 250 |

Mniej niż 50 |

Mniej niż 10 |

| Obroty netto |

Nie przekracza

50 mln EUR |

Nie przekracza

10 mln EUR |

Nie przekracza

2 mln EUR |

| TERMINY |

| Rodzaj \ Firma |

Małe i średnie przedsiębiorstwa |

Mikro przedsiębiorstwa |

| JPK_V7 - obowiązkowy |

1 październik 2020 |

1 październik 2020 |

| JPK_VAT – obowiązkowy |

1 styczeń 2017 |

1 styczeń 2018 |

| JPK_PKPIR – na żądanie |

1 lipiec 2018 |

1 lipiec 2018 |

| JPK_KR – na żądanie |

1 lipiec 2018 |

1 lipiec 2018 |

| JPK_FA – na żądanie |

1 lipiec 2018 |

1 lipiec 2018 |

| JPK_MAG – na żądanie |

1 lipiec 2018 |

1 lipiec 2018 |

Ważne! Od 1 października 2020 roku podatników VAT zaczęła obowiązywać nowa elektroniczna struktura JPK w formie JPK_V7M lub JPK_V7K. Nowa struktura JPK zastąpiła dotychczasowy plik JPK _VAT oraz deklarację VAT-7/VAT-7K.

Pliki JPK_PKPIR, JPK_KR, JPK_FA oraz JPK_MAG należy udostępnić na każde żądanie organu podatkowego od 01.07.2018 dla małych, średnich i mikro firm. Proces udostępnienia pliku rozpoczyna się dopiero po otrzymaniu postanowienia o wszczęciu postępowania od organu podatkowego.

Jakie pliki możesz generować w programie Comarch Betterfly?

W programie Comarch Betterfly można generować pliki: JPK_V7, JPK_VAT, JPK_PKPIR, JPK_KR, JPK_FA i JPK_MAG.

| DOSTĘPNOŚĆ |

| Pakiet \ Rodzaj |

JPK_V7 |

JPK_VAT |

JPK_PKPIR |

JPK_KR |

JPK_FA |

JPK_MAG |

| Faktury |

Jest |

Jest |

Brak |

Brak |

Jest |

Brak |

| Faktury + Księga Podatkowa |

Jest |

Jest |

Jest |

Jest |

Jest |

Brak |

| Faktury + Księga Handlowa |

Jest |

Jest |

Jest |

Jest |

Jest |

Brak |

| Faktury + Magazyn |

Jest |

Jest |

Brak |

Brak |

Jest |

Jest |

| Faktury + Magazyn + Księga Podatkowa |

Jest |

Jest |

Jest |

Jest |

Jest |

Jest |

| Faktury + Magazyn + Księga Handlowa |

Jest |

Jest |

Jest |

Jest |

Jest |

Jest |

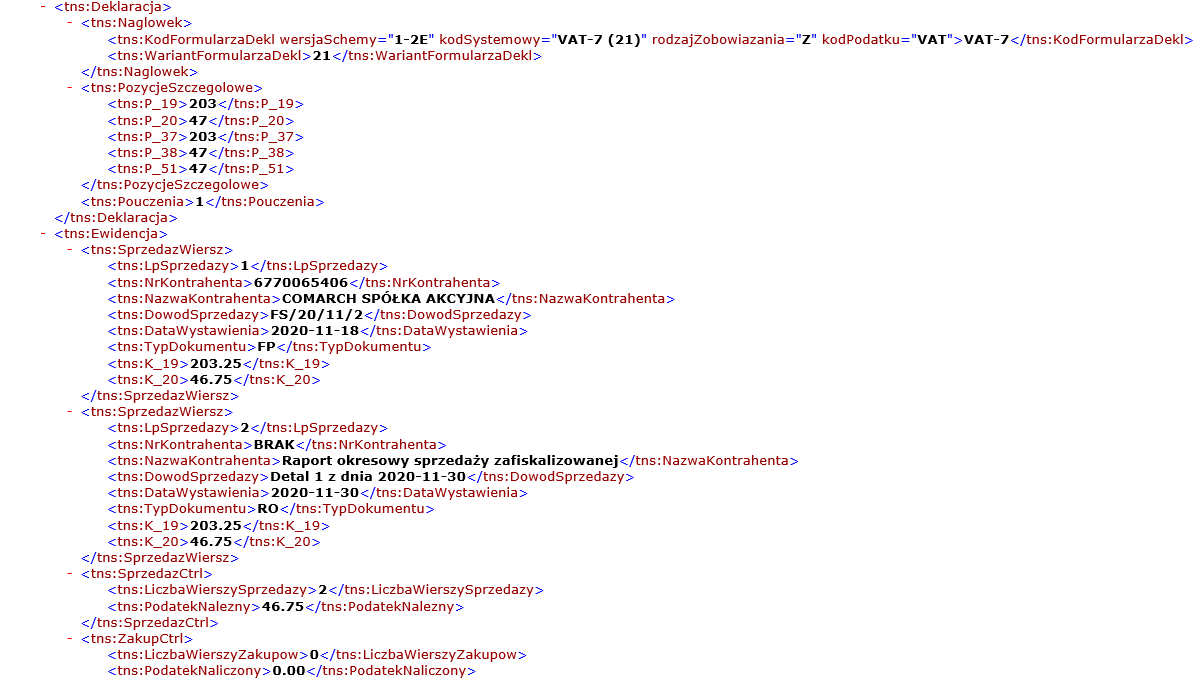

Czym jest Jednolity Plik Kontrolny JPK_V7?

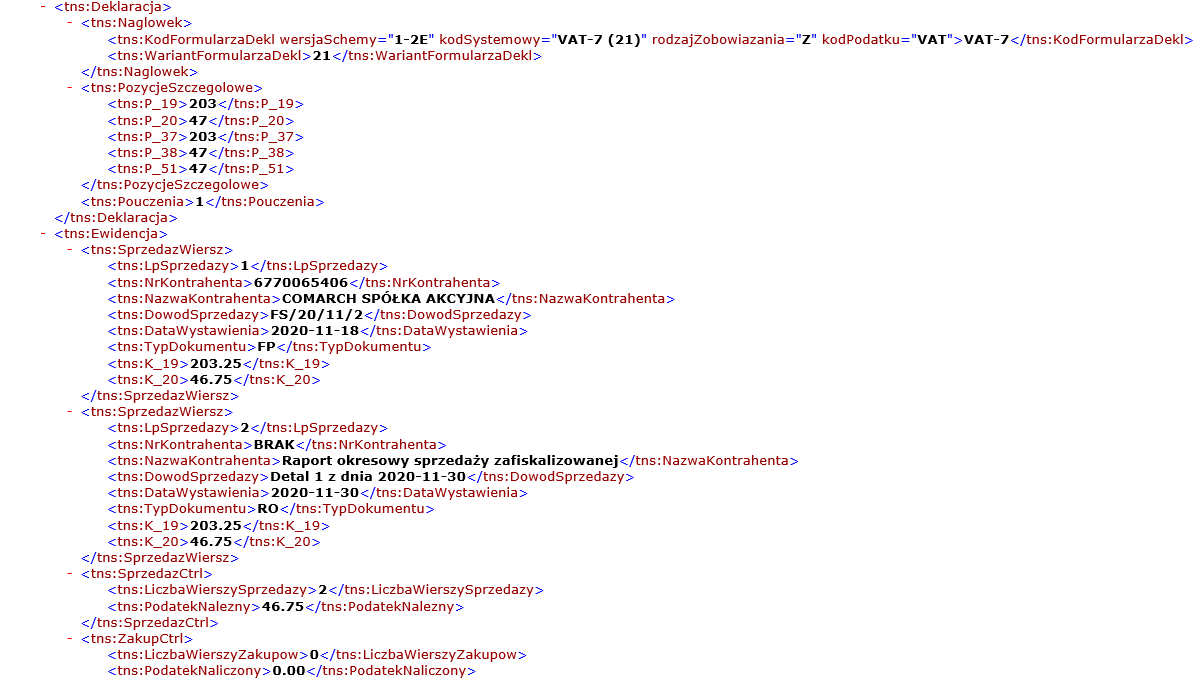

Od 1 października 2020 roku Ministerstwo Finansów wprowadziło nowy rodzaj pliku JPK: pliki JPK_V7M dla rozliczeń miesięcznych oraz JPK_V7K dla rozliczeń kwartalnych. Pliki zawierają część deklaracyjną (na wzór deklaracji VAT-7/VAT-7K) oraz ewidencyjną (na wzór pliku JPK_VAT).

Dowiedz się więcej: https://www.podatki.gov.pl/jednolity-plik-kontrolny/jpk-vat-z-deklaracja/

Kiedy i kto ma obowiązek złożenia pliku JPK_V7?

Obowiązek sporządzania oraz wysyłania lub udostępniania pliku JPK_V7 dotyczy wszystkich podatników zarejestrowanych jako czynni podatnicy VAT za okresy od 1 października 2020 r. (tj. małe, średnie i duże przedsiębiorstwa oraz mikroprzedsiębiorcy).

| JPK_V7M |

JPK_V7K |

- dla podatników, którzy rozliczają się miesięcznie

- obowiązkowo przesyłany co miesiąc - do 25 dnia następnego miesiąca za który wysyłamy plik

- zawiera część ewidencyjną i deklaracyjną

|

- dla podatników, którzy rozliczają się kwartalnie

- obowiązkowo przesyłany co miesiąc - do 25 dnia następnego miesiąca za który wysyłamy plik

- pierwszy i drugi miesiąc kwartału zawiera tylko część ewidencyjną

- trzeci miesiąc kwartału zawiera cześć ewidencyjną i deklaracyjną, przy czym cześć deklaracyjna rozlicza podatek VAT za dany kwartał oraz część ewidencyjną za trzeci miesiąc kwartału

|

Za ostatnie okresy rozliczeniowe przed wprowadzeniem pliku JPK_V7 – a więc za wrzesień 2020 r. lub za trzeci kwartał 2020 r. – należy przesłać JPK_VAT oraz deklarację VAT-7/VAT-7K na starych zasadach.

Zobacz także:

Pliki JPK_V7

Jak dodać Jednolity Plik Kontrolny (JPK)?

Jak wysłać Jednolity Plik Kontrolny (JPK)?

Jak podpisać plik JPK_VAT podpisem niekwalifikowanym?

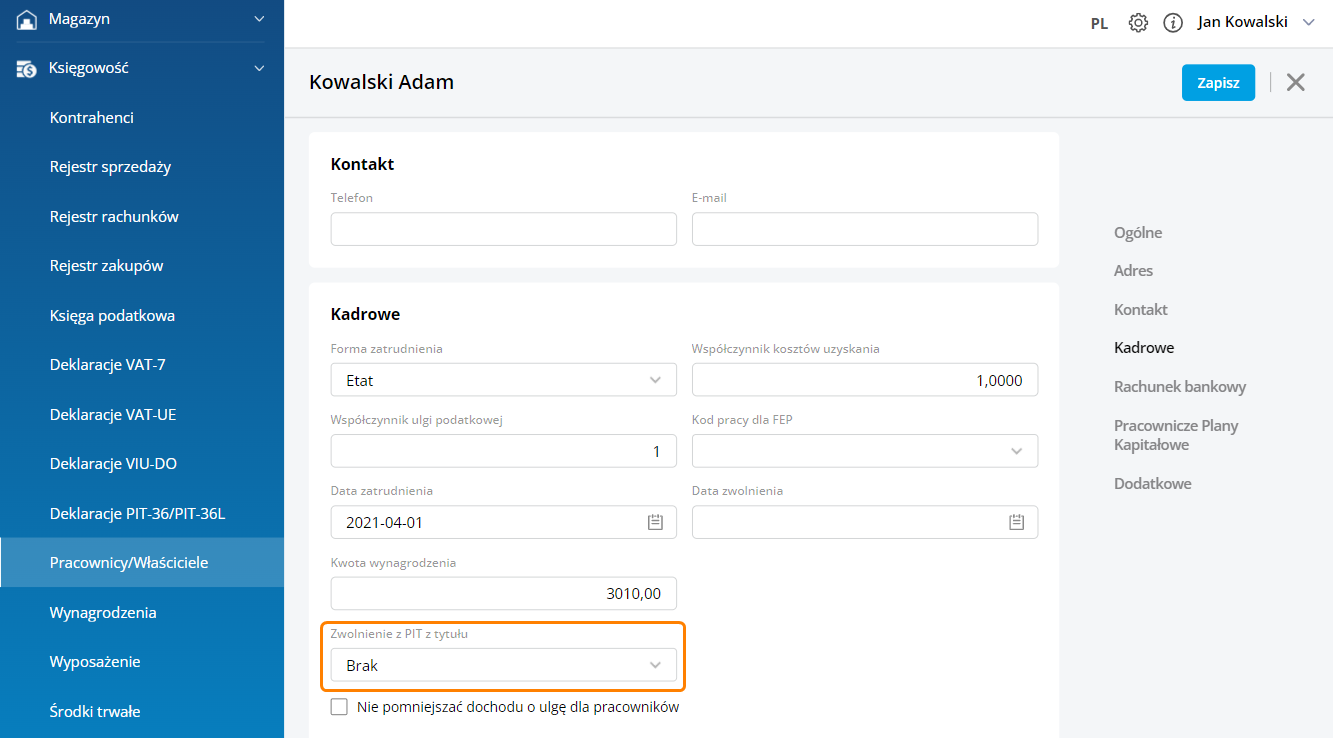

Jak podpisać Jednolity Plik Kontrolny (JPK) za pomocą Profilu Zaufanego ePUAP? Jak uzupełnić kartę właściciela?

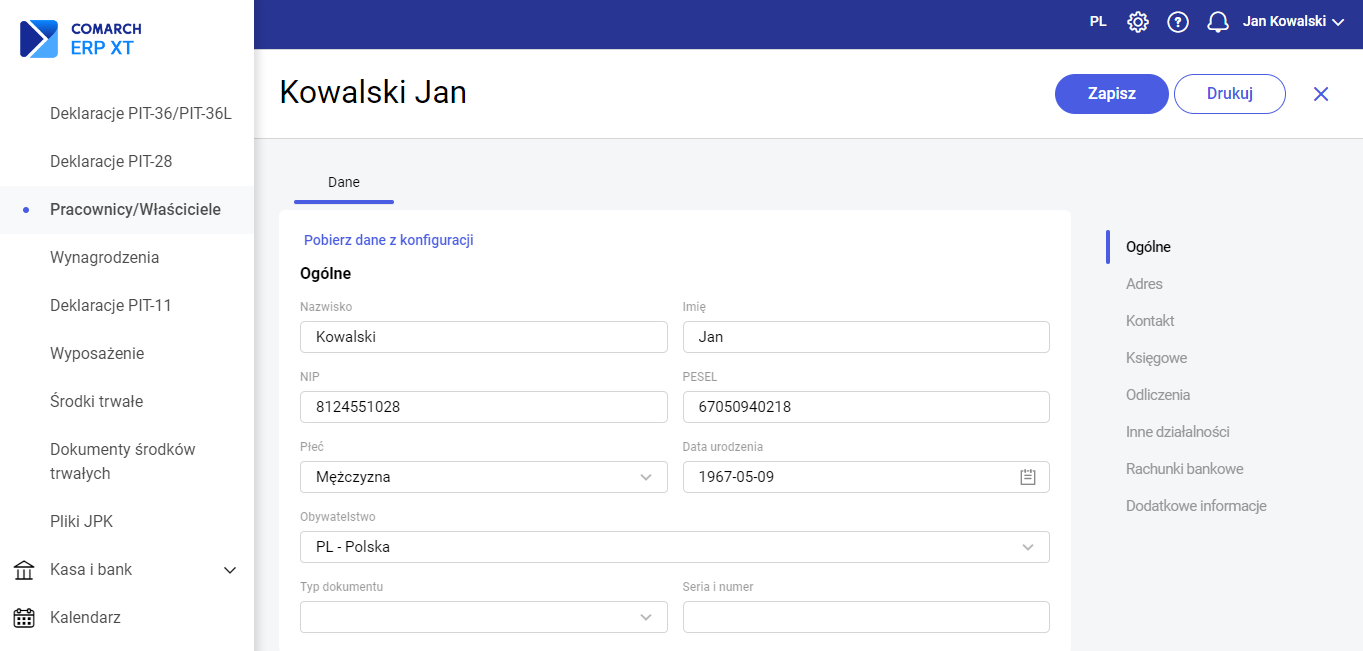

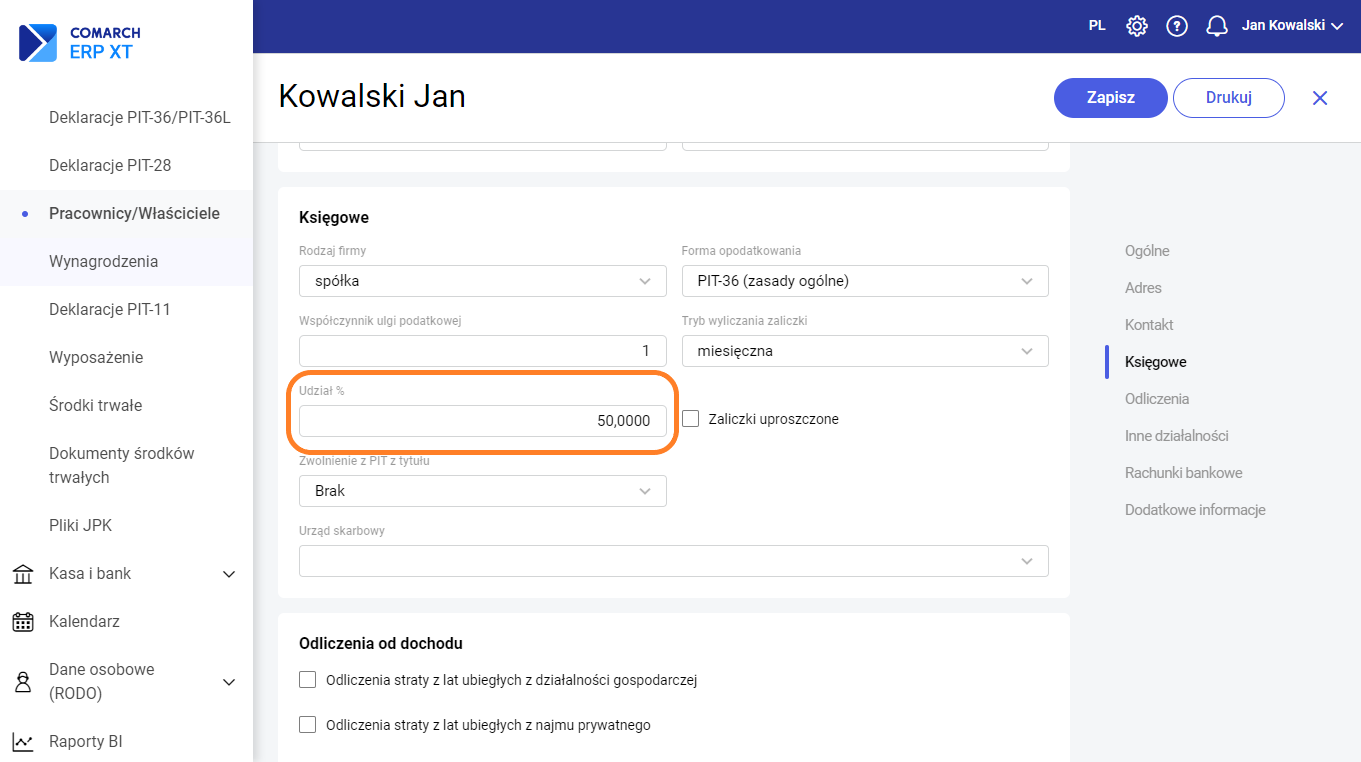

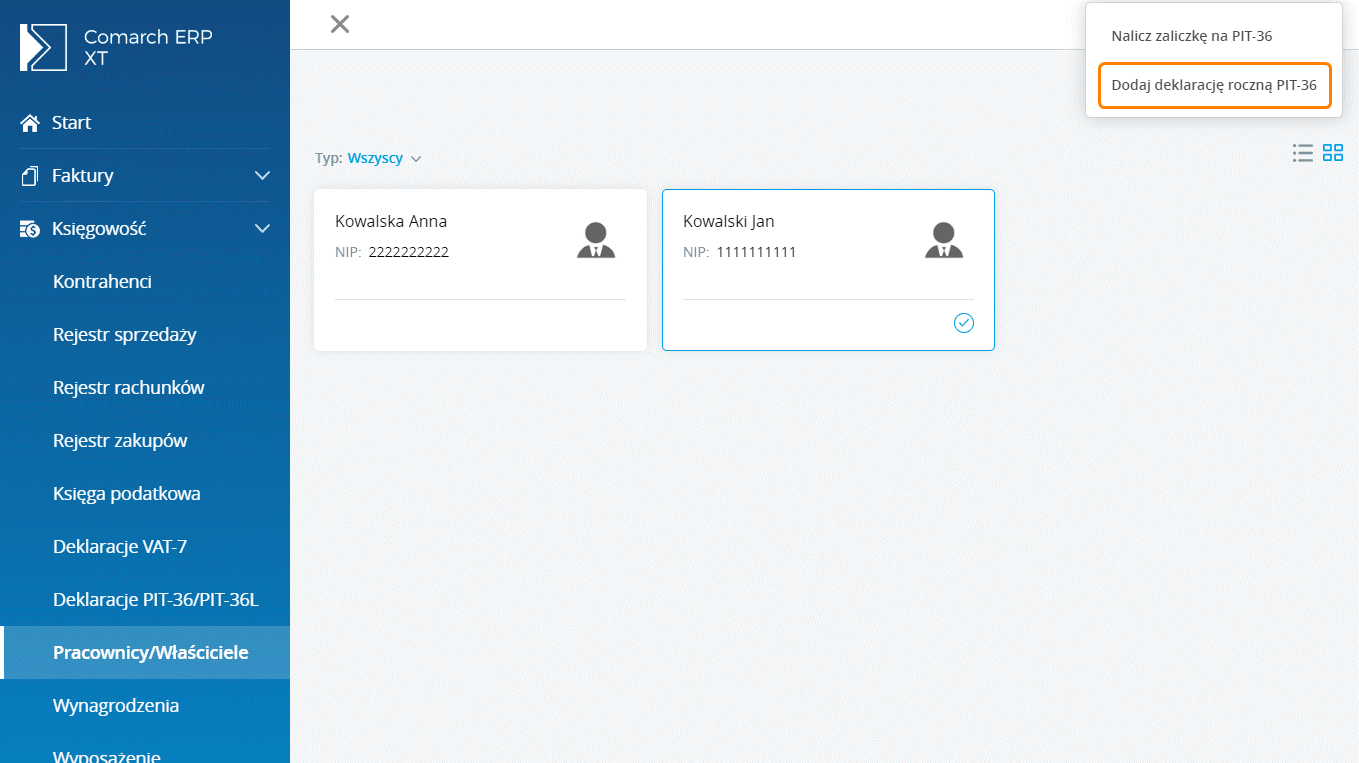

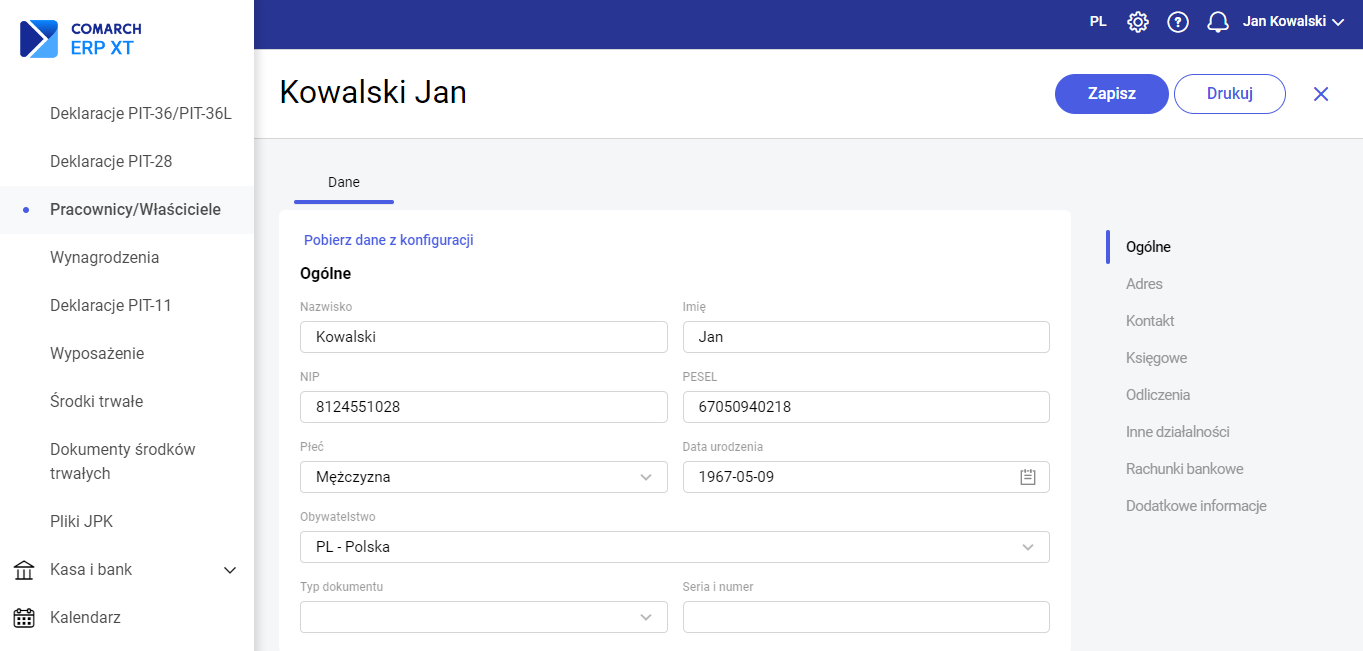

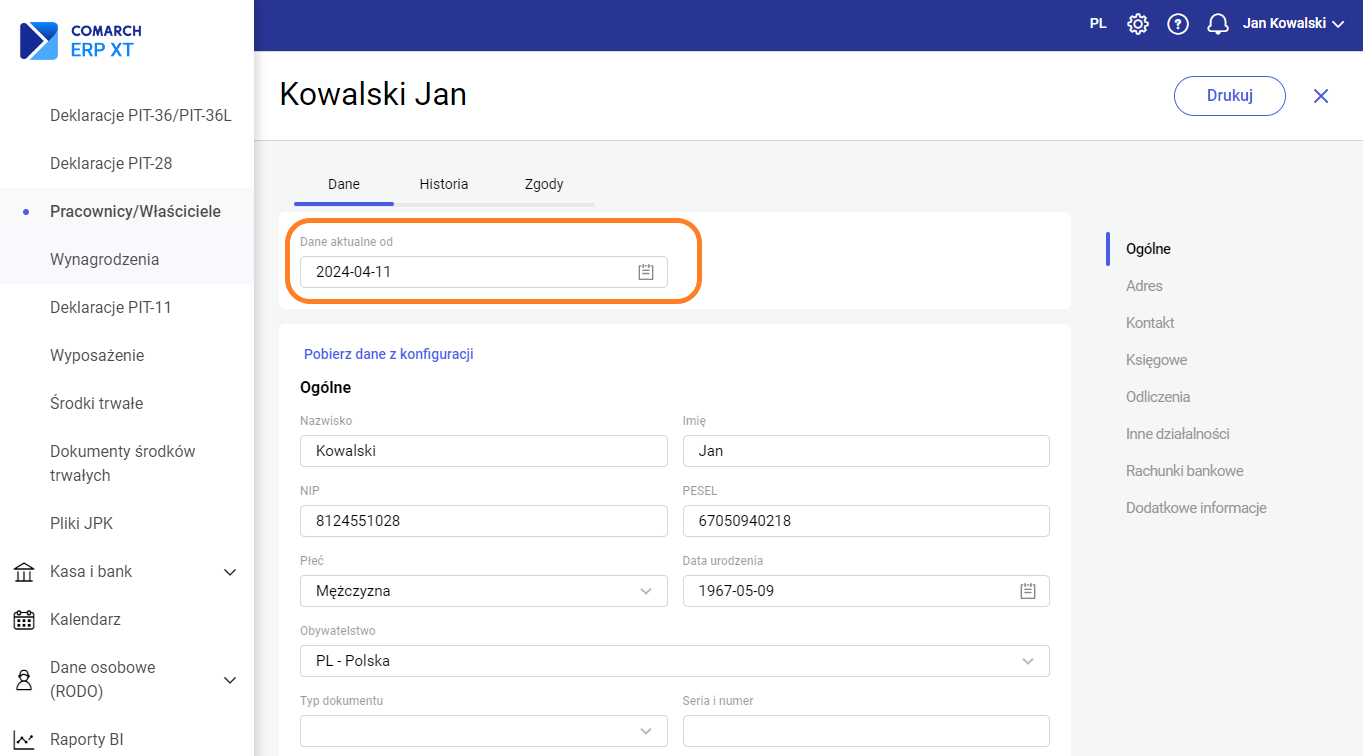

Na karcie właściciela w sekcji Ogólne, Adres oraz Kontakt uzupełniamy poszczególne dane na jego temat, takie jak: Nazwisko, Imię, NIP, PESEL, Telefon, E-mail, dane adresowe oraz parametry i pozostałe działalności.

Pobierz dane z konfiguracji – po wybraniu tego parametru na kartę właściciela przeniesione zostaną dane uzupełnione w Moje konto/ Moje dane. Dane te Użytkownik może zmienić. Pozostałe dane należy uzupełnić samodzielnie.

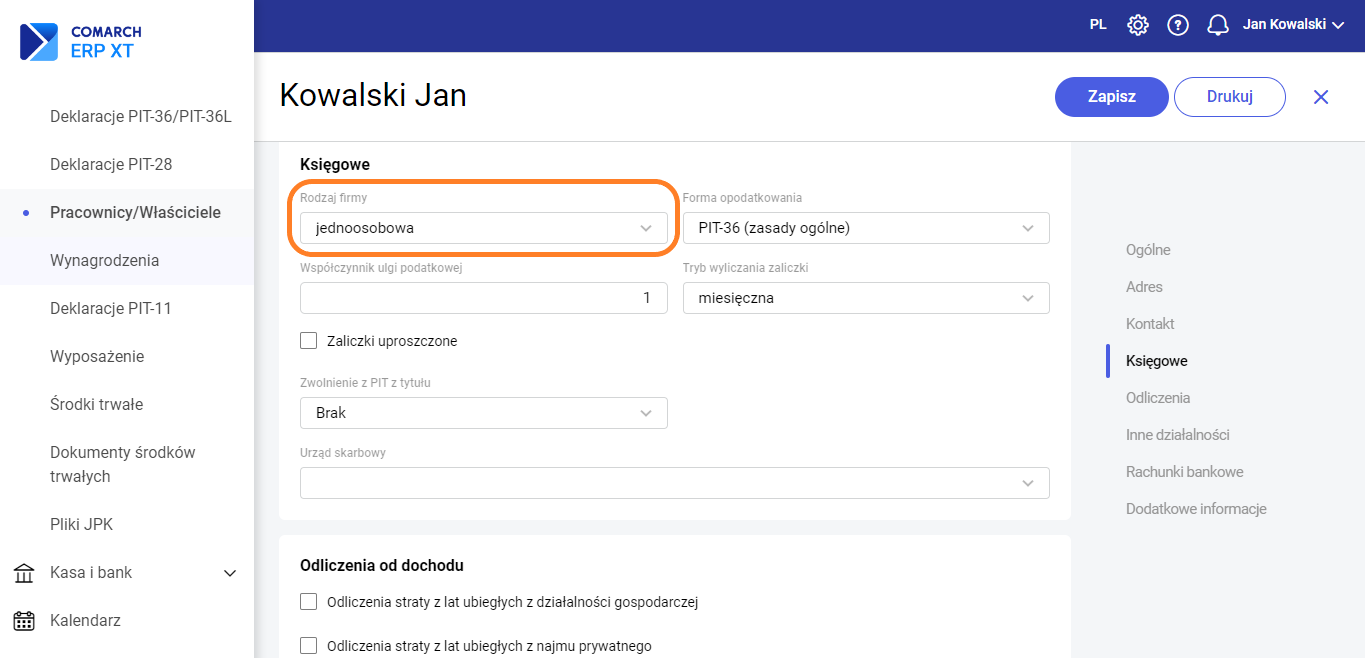

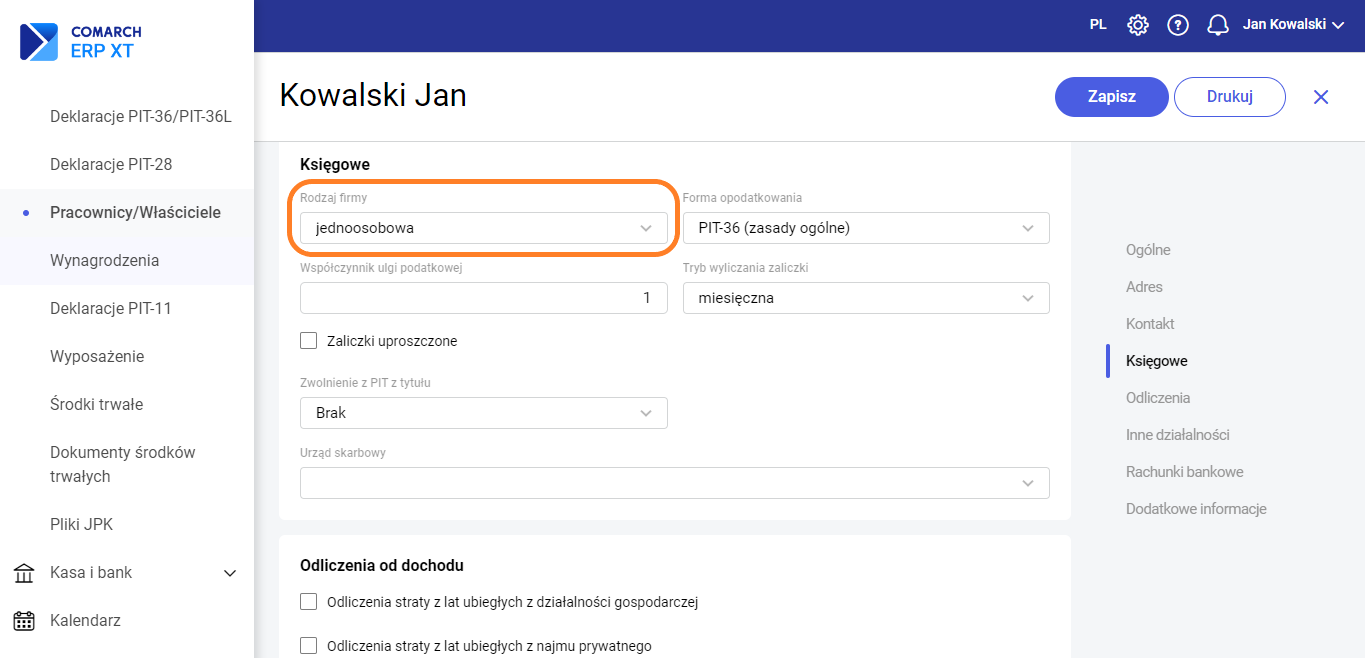

Rodzaj firmy – w sekcji Księgowe w polu Rodzaj firmy określamy czy właściciel prowadzi działalność jednoosobową czy w formie spółki.

Uwaga! Użytkownik ma możliwość dodania tylko jednego właściciela z wybranym rodzajem firmy - jednoosobowa.

Forma opodatkowania – PIT-36 (zasady ogólne) lub PIT-36L (podatek liniowy).

Współczynnik ulgi podatkowej – w przypadku rozliczania dochodu na zasadach ogólnych należy określić sposób odliczania ulgi podatkowej.

Tryb wyliczania zaliczki – parametr określa czy zaliczki są wyliczane miesięcznie czy kwartalnie.

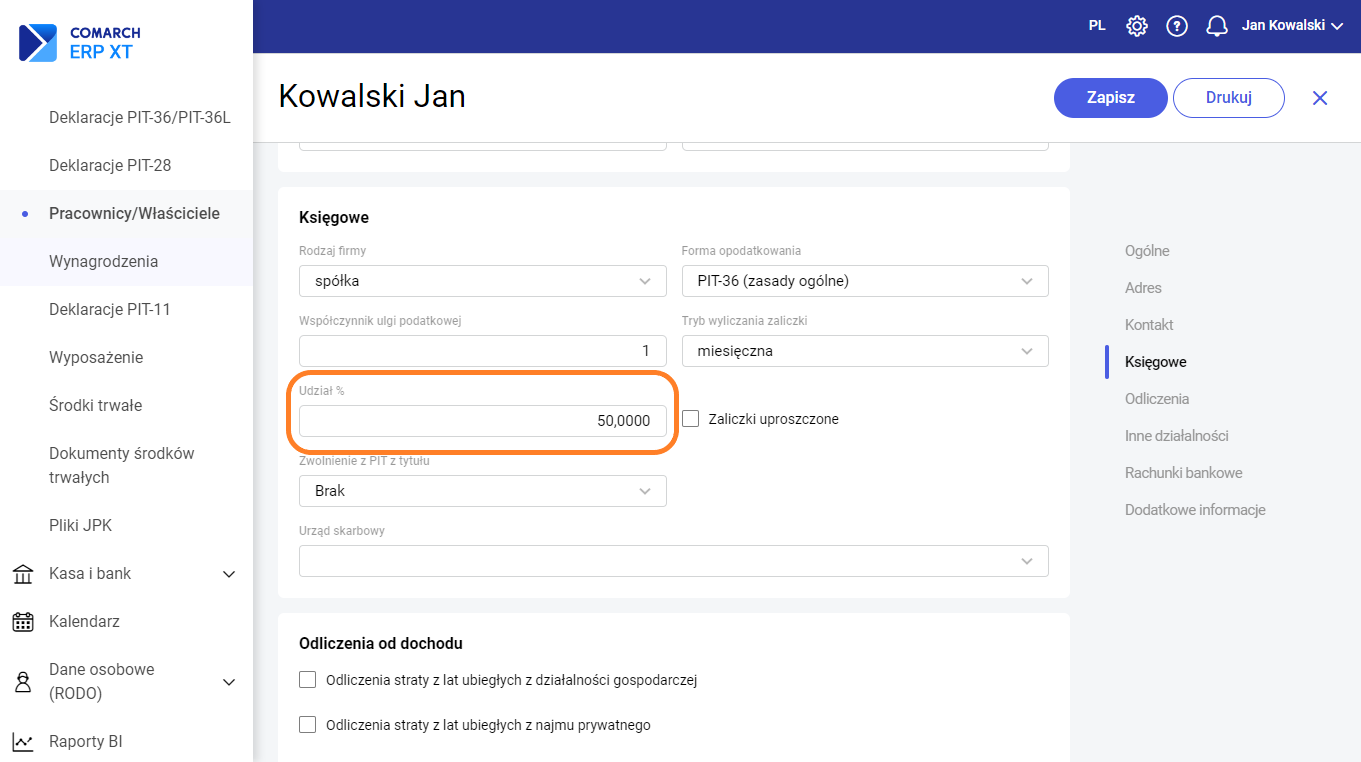

Udział % - w przypadku prowadzenia działalności w formie spółki należy określić w procentach udziały poszczególnych właścicieli.

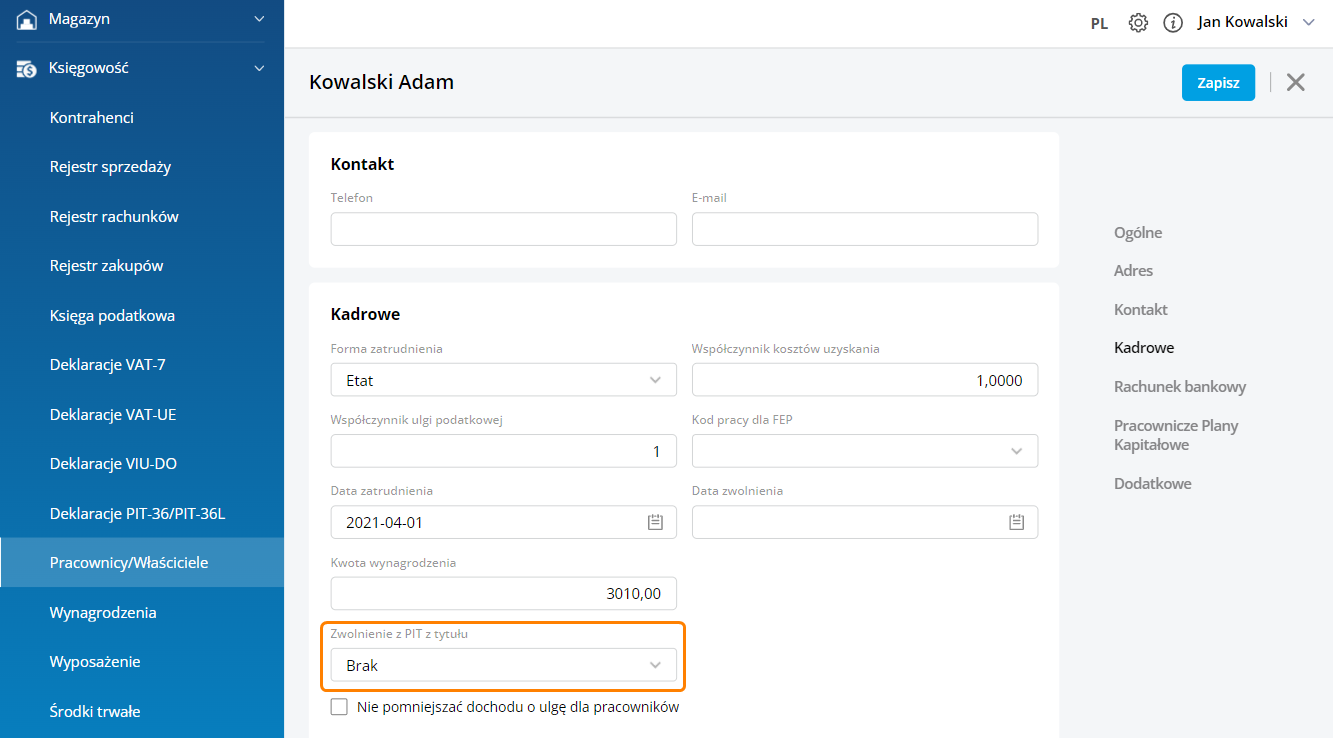

Zwolnienie z PIT z tytułu- parametr określa podstawę zwolnienia z podatku, na podstawie zmian wprowadzonych za sprawą Polskiego Ładu.

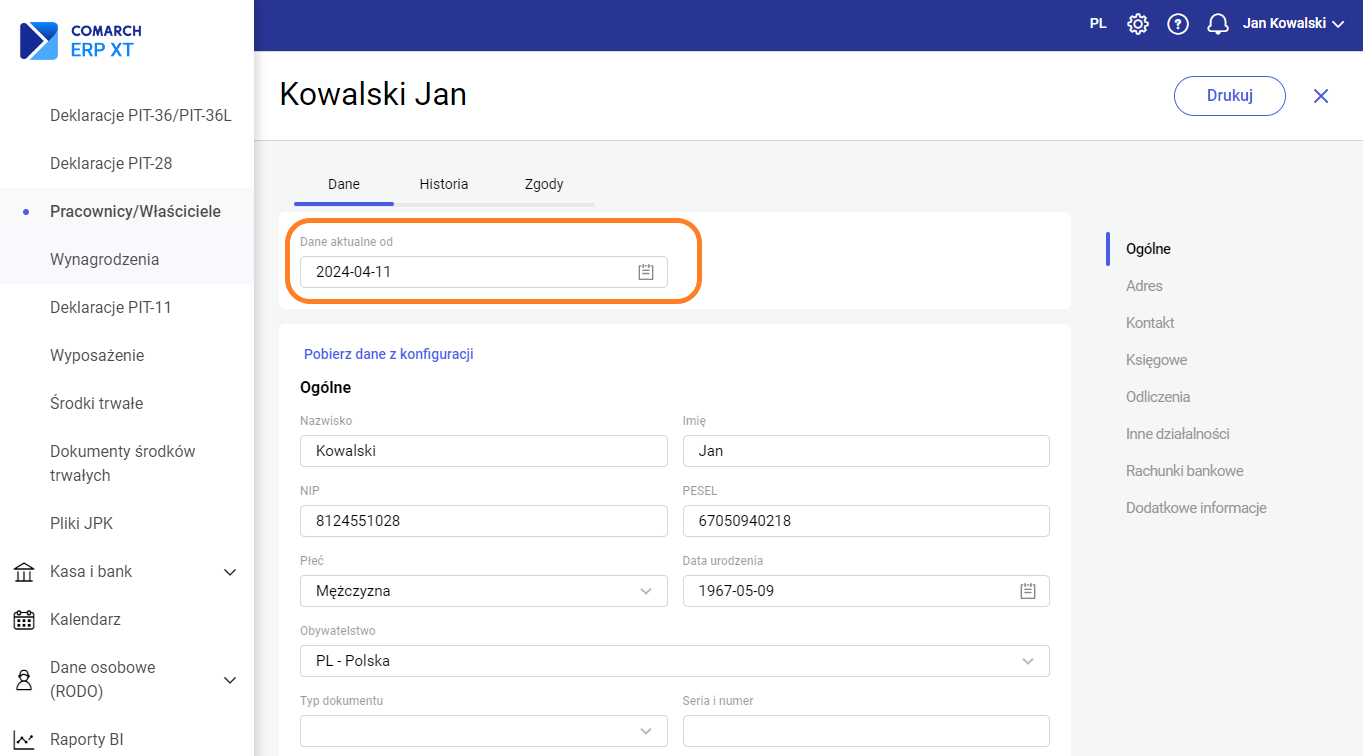

Uwaga! Udział właściciela jest pobierany historycznie z karty właściciela. Aby uzupełnić udział wspólnika na wybrany dzień należy po zapisaniu karty właściciela edytować ją, w polu 'Dane aktualne od' wskazać właściwą datę, a następnie uzupełnić udział wspólnika na wskazany dzień.

Zaliczki uproszczone – dla wybranego miesięcznego okresu wyliczania zaliczek na PIT-36/PIT-36L istnieje możliwość zaznaczenia parametru Zaliczki uproszczone. Spowoduje to naliczanie zaliczek w wysokości 1/12 podanej przez użytkownika kwoty podatku należnego wyliczonego od dochodu z zeznania podatkowego.

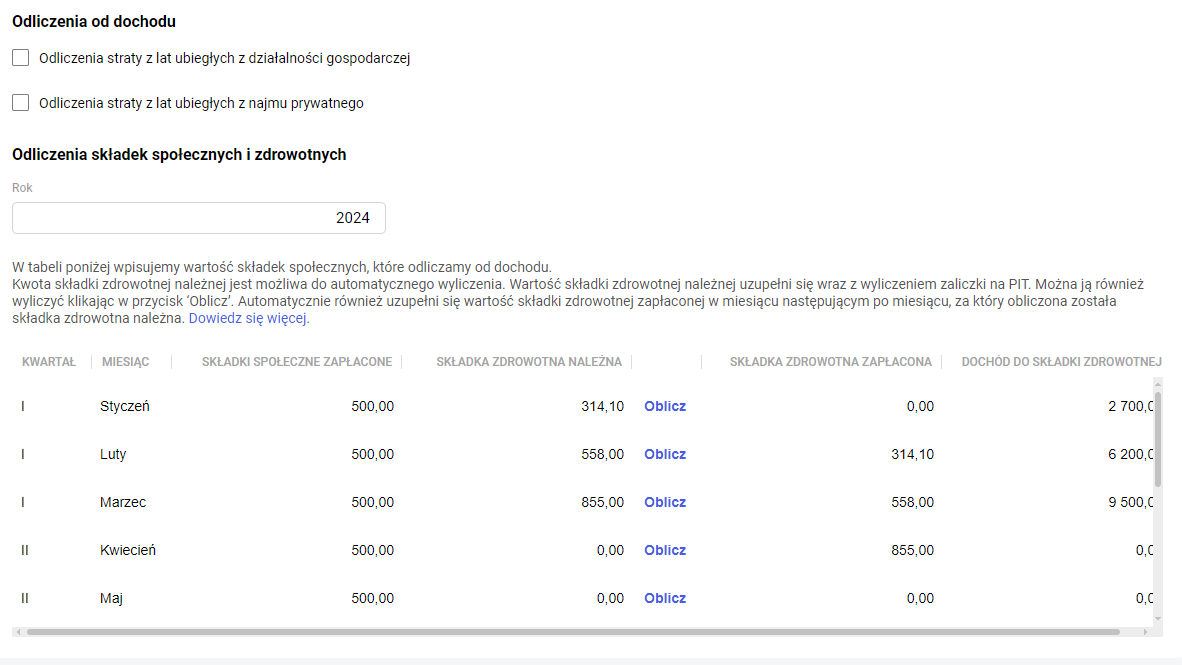

Odliczenia straty z lat ubiegłych – w sekcji Odliczenia, dla poszczególnych lat Użytkownik może wprowadzić kwotę straty z lat ubiegłych, która może być odliczana od dochodu.

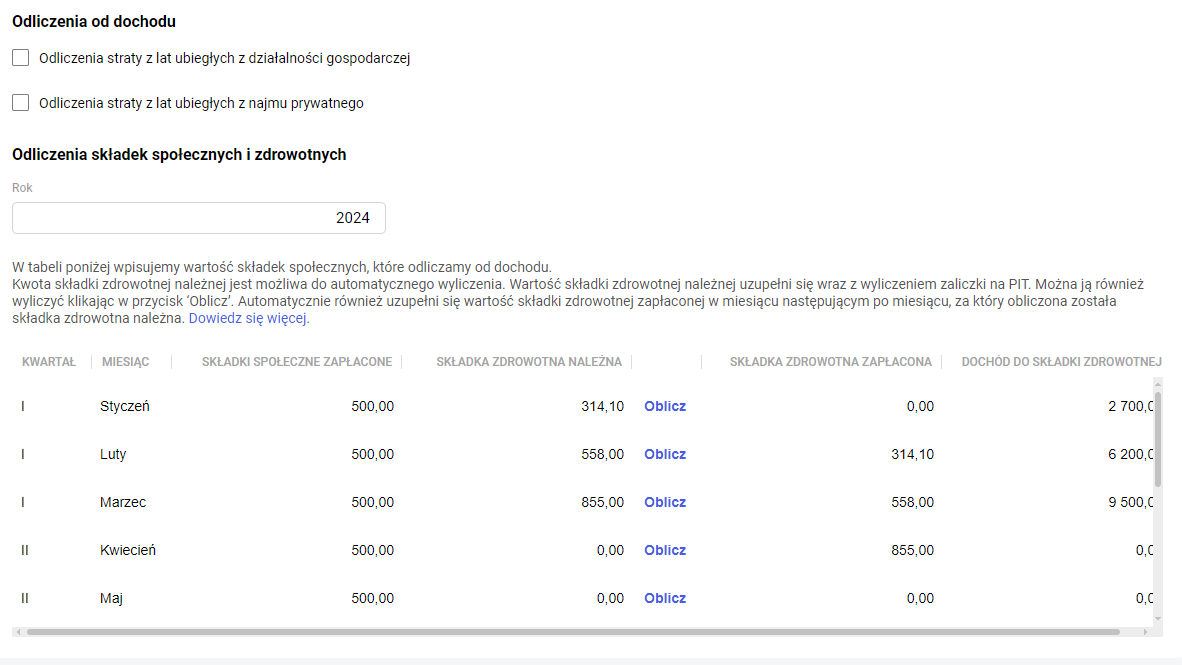

Odliczenia składek społecznych – Użytkownik może wprowadzić dla poszczególnych miesięcy wartości składek społecznych odliczanych od dochodu.

Odliczenia składek zdrowotnych – wartość składek zdrowotnych możliwa do obliczenia na podstawie uzyskanego dochodu. Jest możliwość jej edycji. Kolumna ‘Dochód do składki zdrowotnej’ jest domyślnie ukryta.

Inne działalności – w sekcji Inne działalności, Użytkownik może dodać dodatkowe działalności właściciela: Działalność gospodarcza, Strefa oraz Najem.

Rachunek bankowy właściciela - Użytkownik może wprowadzić numer rachunku bankowego właściciela.

Indywidualny rachunek podatkowy - Użytkownik może wprowadzić indywidualny rachunek podatkowy (mikrorachunek). Na płatności utworzonej do zaliczki PIT-36/PIT-36L lub deklaracji PIT-36/PIT-36L do pola Rachunek bankowy podmiotu zostanie przepisany numer Indywidualnego rachunku podatkowego uzupełniony na karcie właściciela w sekcji Rachunki bankowe.

Zobacz także:

Polski Ład – zmiany w wyliczaniu składki zdrowotnej

Polski Ład – zmiany w naliczaniu zaliczek na PIT-36 i PIT-36L

Jak dodać zaliczkę na PIT-36?

Jak dodać zaliczkę na PIT-36L?

Jak dodać zaliczkę uproszczoną?

Dlaczego nie mogę dodać kolejnego właściciela?

Jak wprowadzić na karcie właściciela wakacje składkowe?Jak podpisać Jednolity Plik Kontrolny (JPK) za pomocą Profilu Zaufanego ePUAP?

W tym artykule opisaliśmy możliwość podpisywania plików JPK poprzez Profil Zaufany ePUAP.

Uwaga

Jeżeli Użytkownik chce podpisać plik za pomocą Profilu Zaufanego ePUAP w pierwszej kolejności zobowiązany jest do założenia konta na stronie

www.epuap.gov.pl/wps/portal. Po założeniu konta, Użytkownik musi potwierdzić swoją tożsamość, w Urzędzie Skarbowym lub założyć konto poprzez obsługiwany system bankowy. Po poprawnej weryfikacji konta, można przystąpić do wysyłki plików za pośrednictwem tego mechanizmu. Więcej informacji można sprawdzić na stronie

www.epuap.gov.pl/wps/portal.

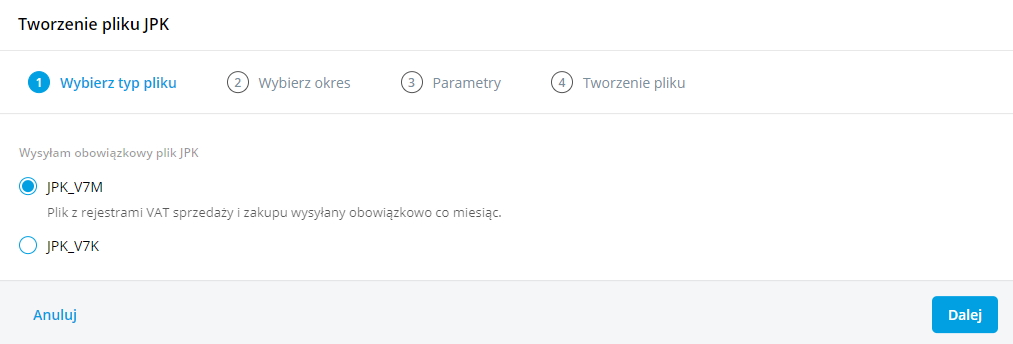

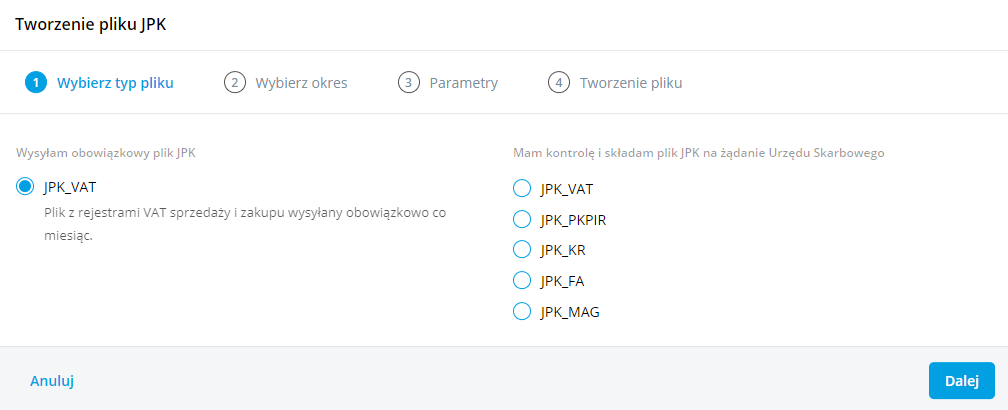

Krok 1: Wybór pliku i określenie parametrów

Dodajemy określony plik JPK. Szczegółowy opis jak dodać plik znajduje się w:

Jak dodać Jednolity Plik Kontrolny (JPK)?

Pliki JPK_V7:

lub pozostałe pliki JPK:

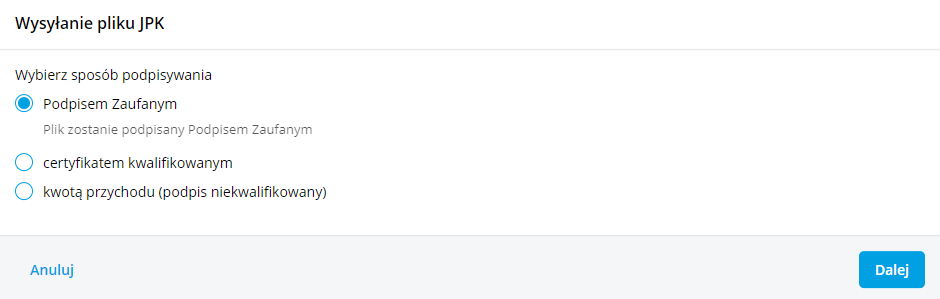

Krok 2:

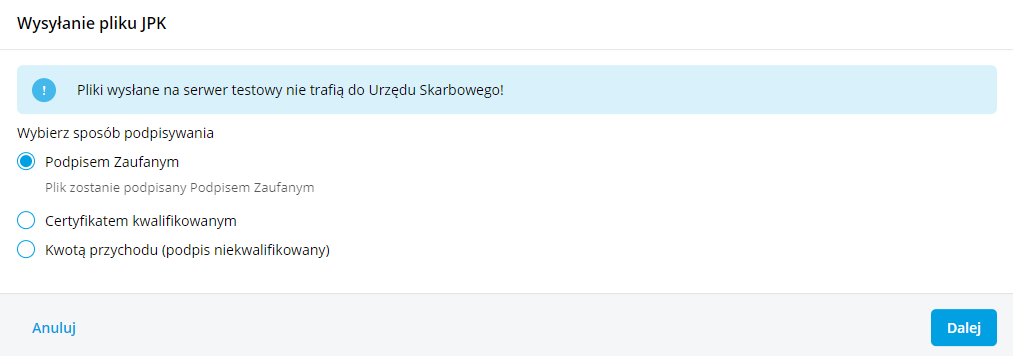

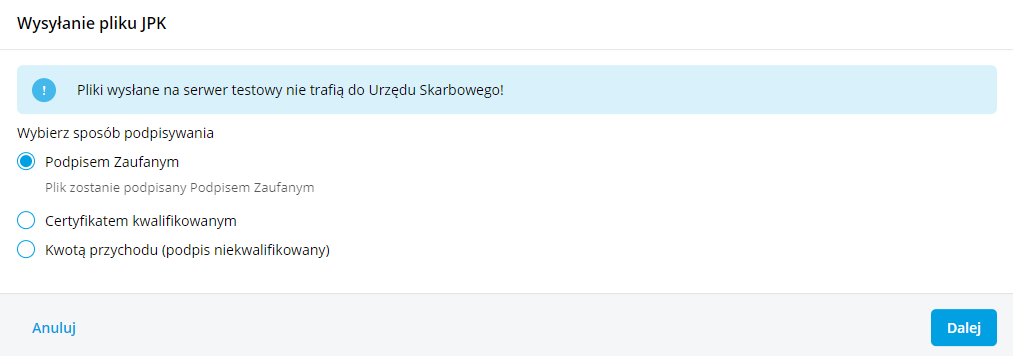

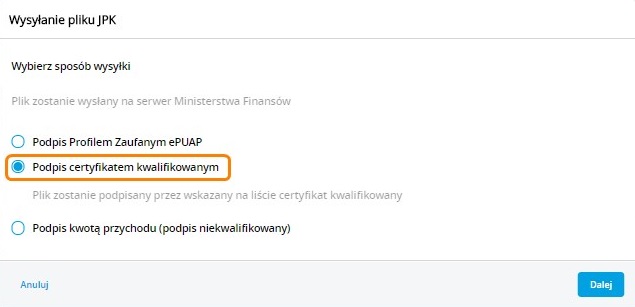

Krok 2: Wybór sposobu wysyłki pliku

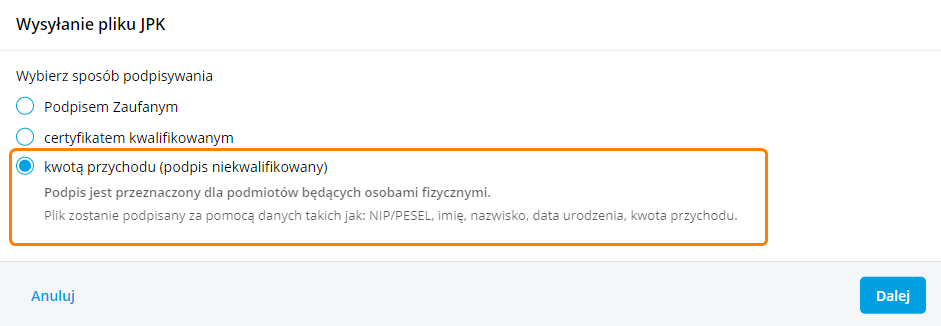

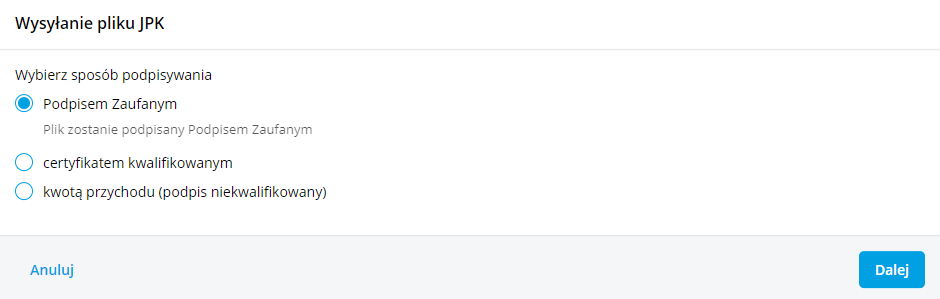

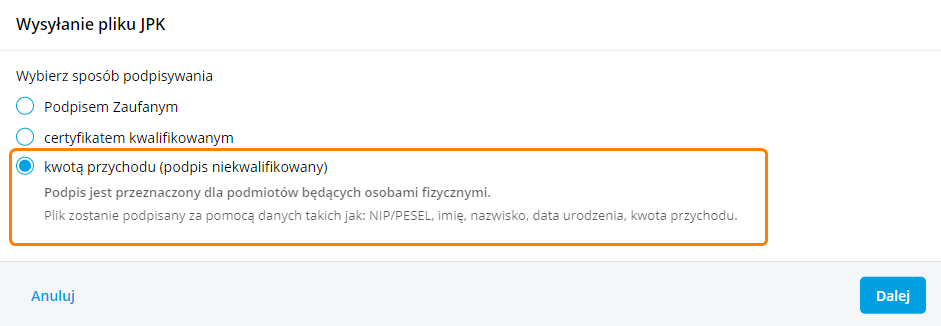

Bezpośrednio z programu istnieją trzy sposoby na podpis pliku JPK:

- Podpisem Zaufanym – patrz Krok 3.

- Certyfikatem kwalifikowanym. Szczegółowy opis znajduje się w: Jak wysłać Jednolity Plik Kontrolny (JPK)?

-Kwotą przychodu (podpis niekwalifikowany). Szczegółowy opis znajduje się w: Jak podpisać plik JPK_VAT podpisem niekwalifikowanym?

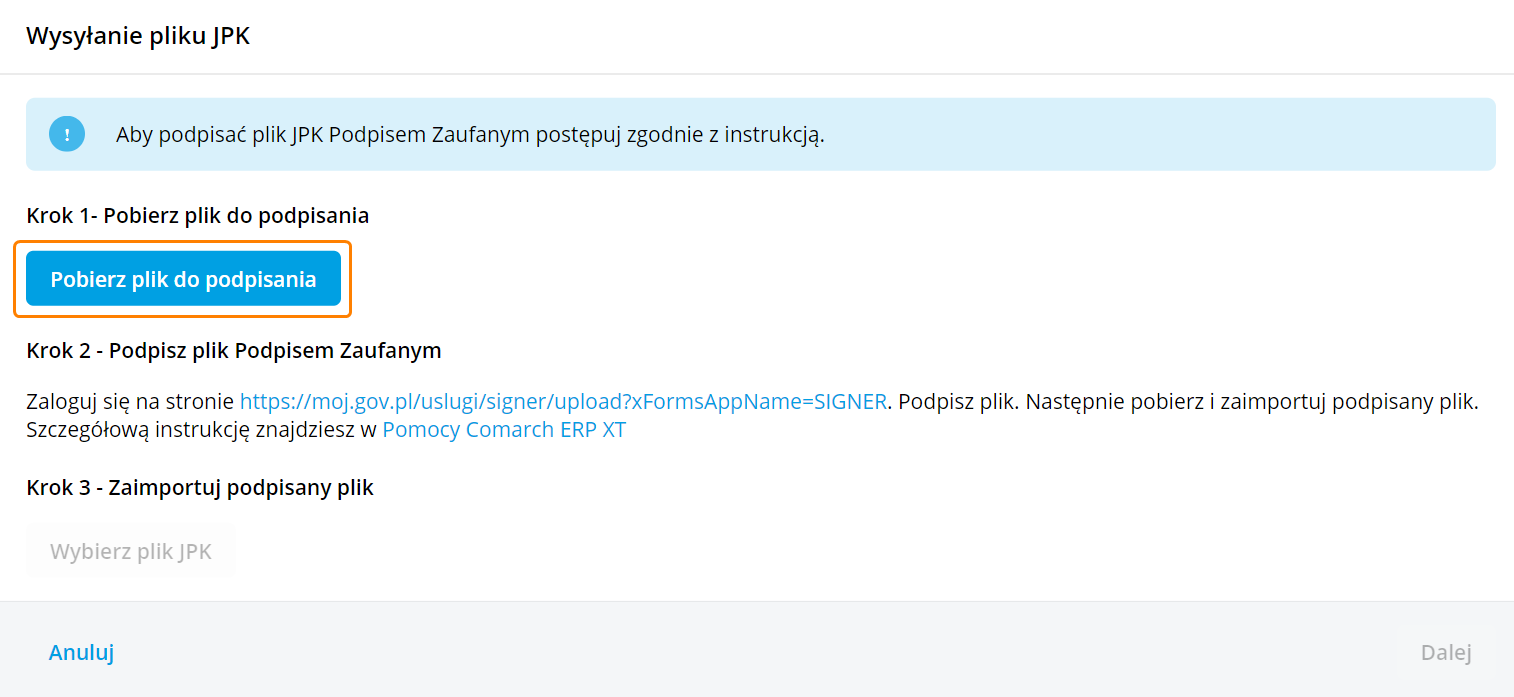

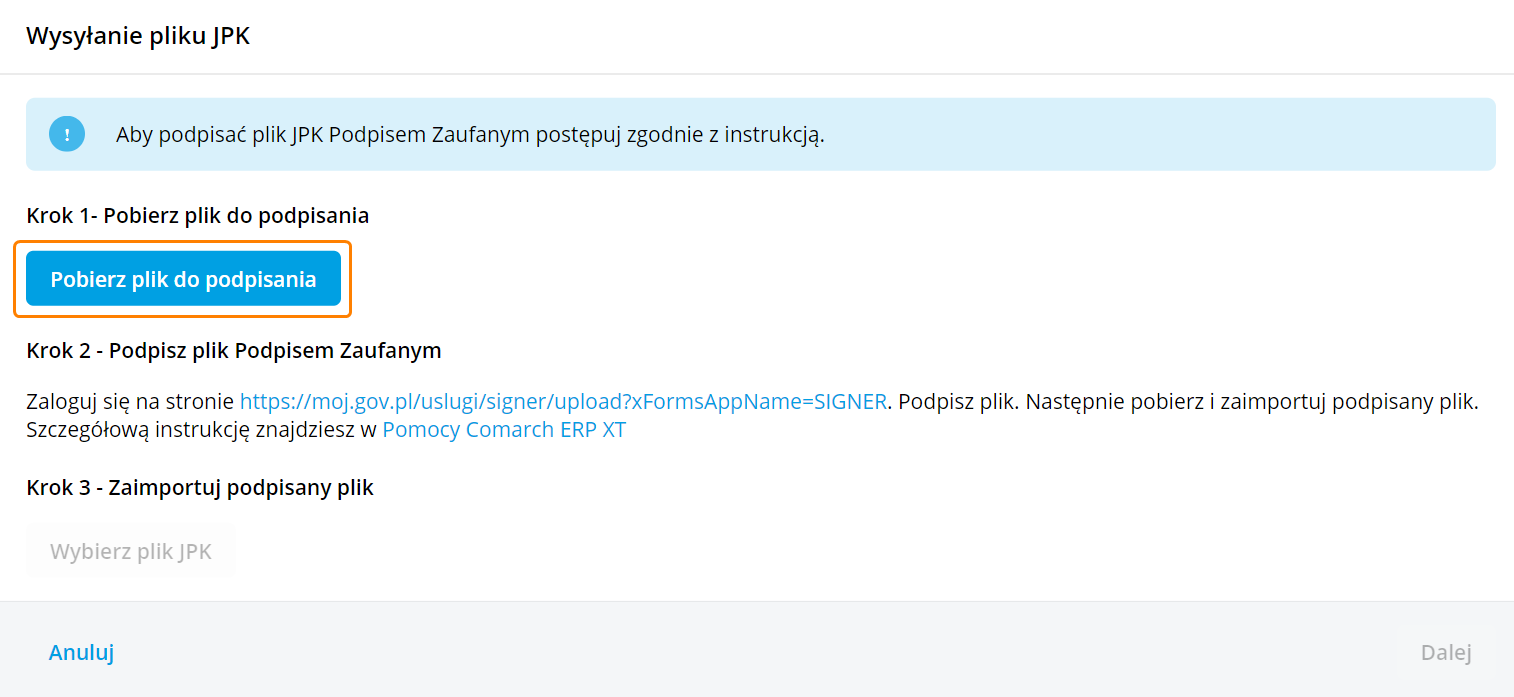

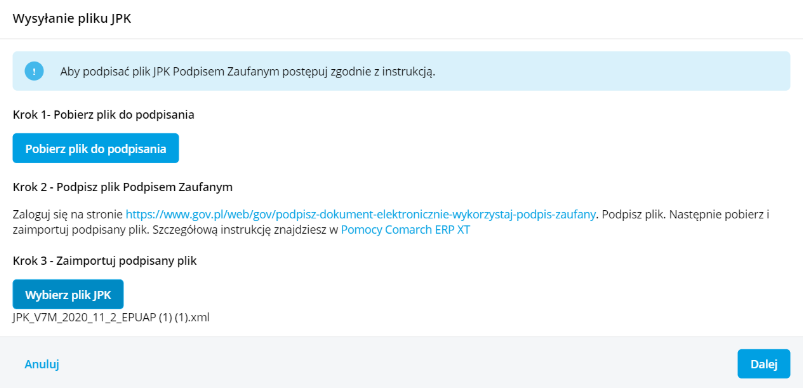

Krok 3: Podpisanie pliku za pośrednictwem Podpisu Zaufanego

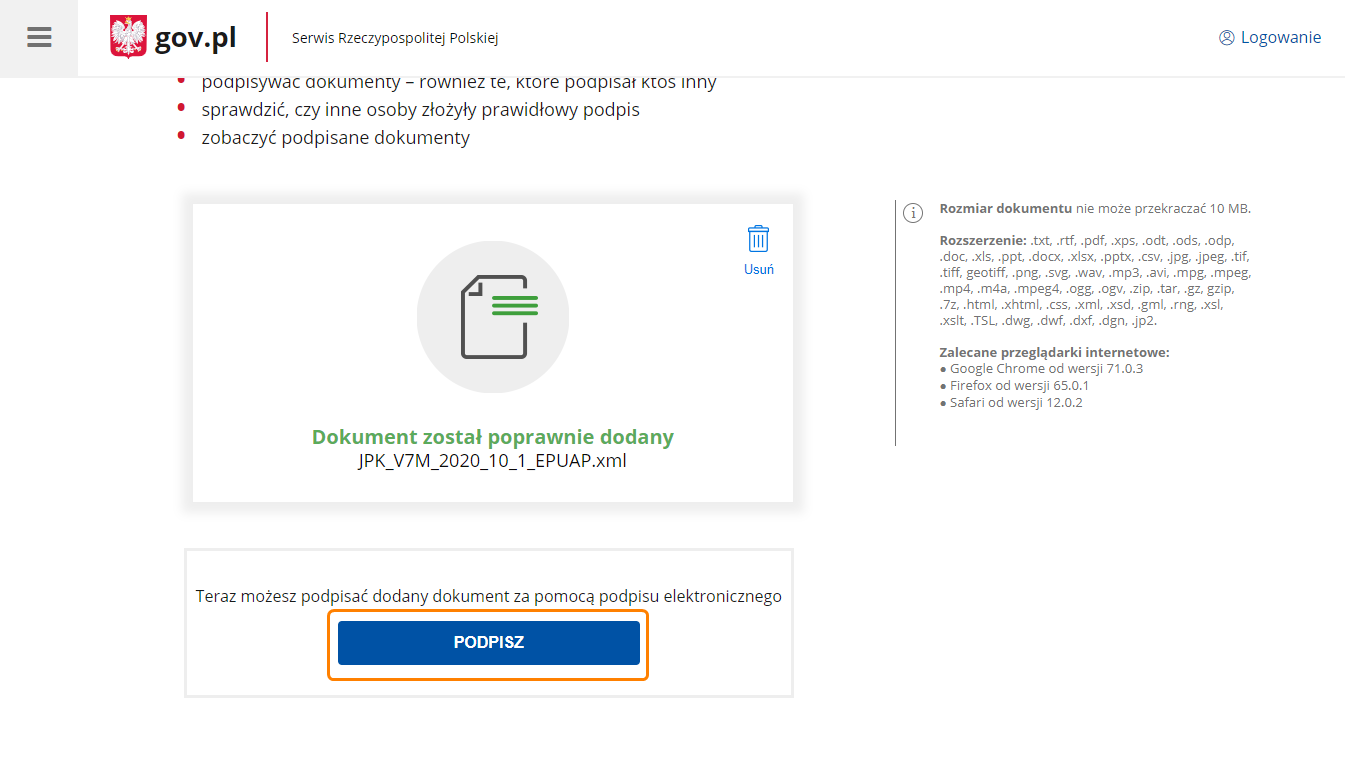

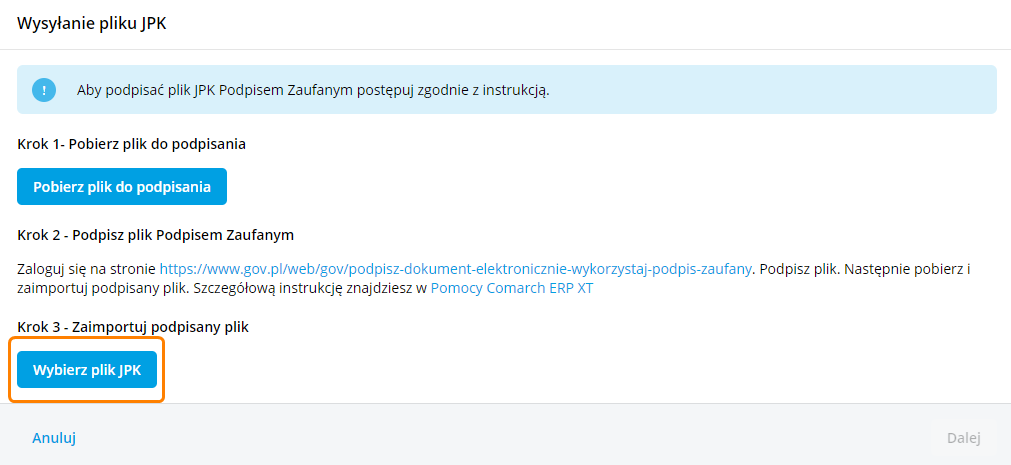

Pobieramy plik JPK klikając w opcję

Pobierz plik do podpisania. Plik zapisuje się w folderze Pobrane i otrzymuje status Skierowano do Podpisu Zaufanego.

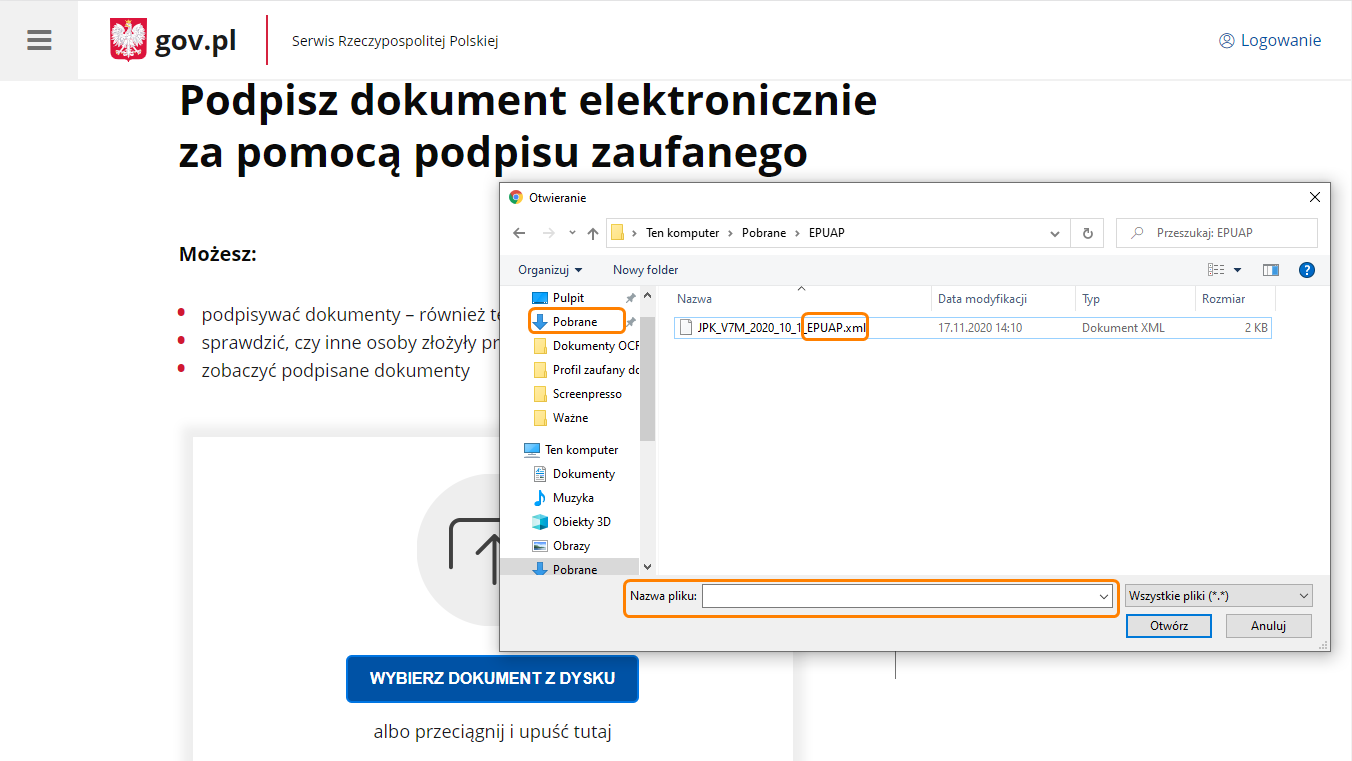

Ważne! Utworzony plik ma w nazwie EPUAP np.

JPK_V7M_2020_10_1_EPUAP.

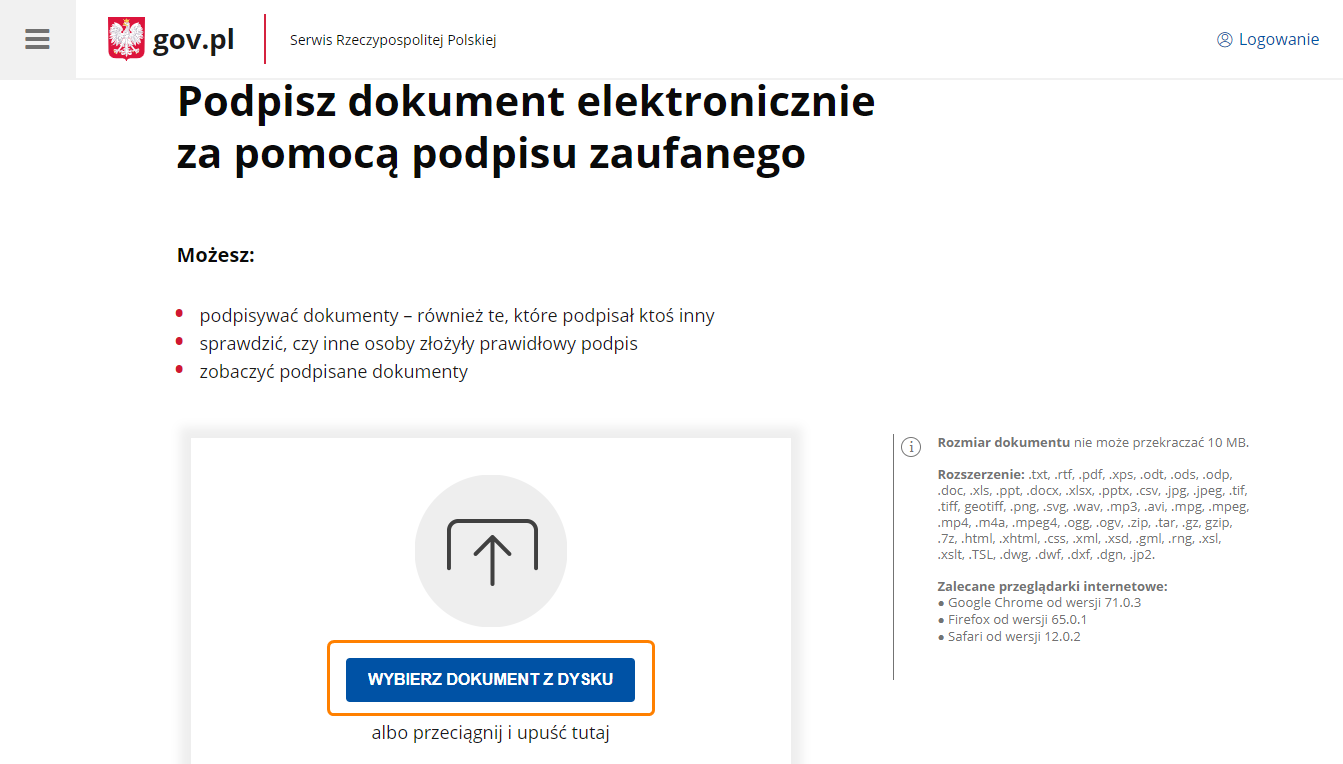

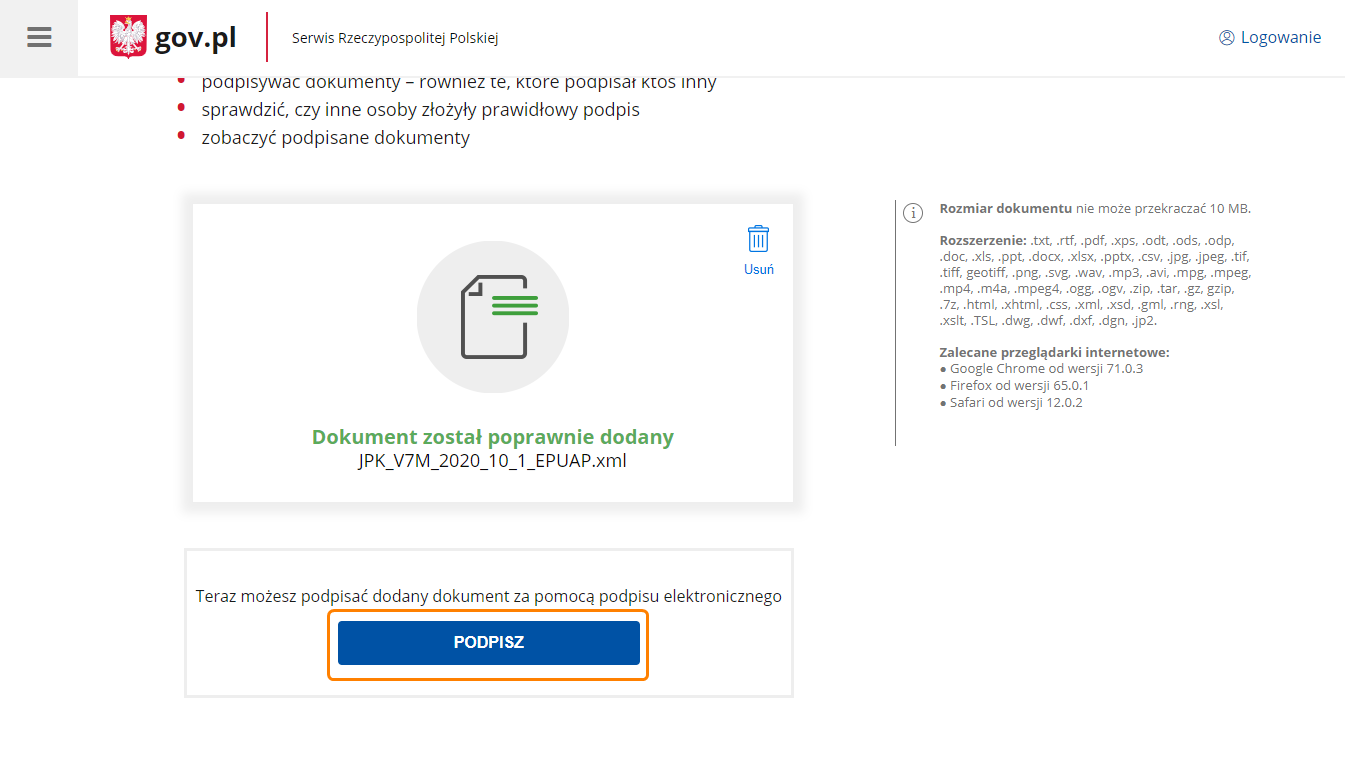

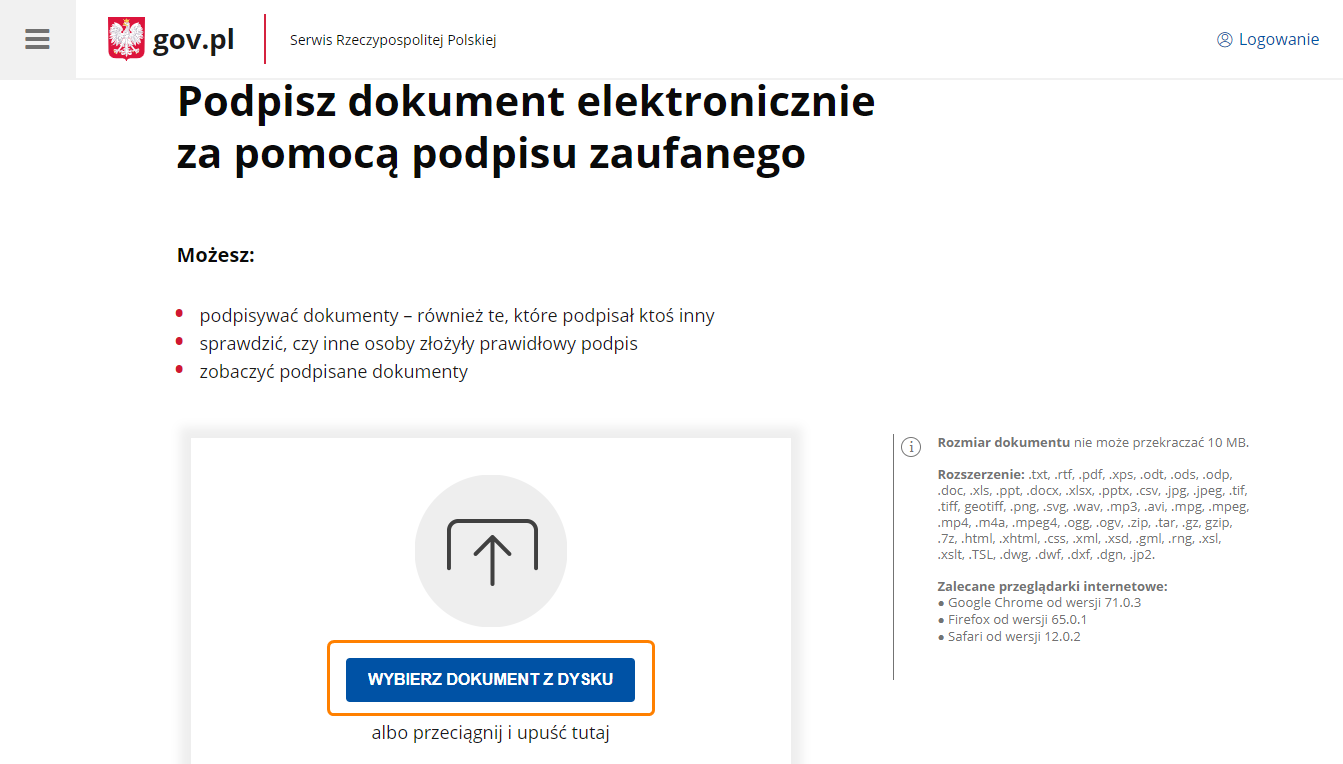

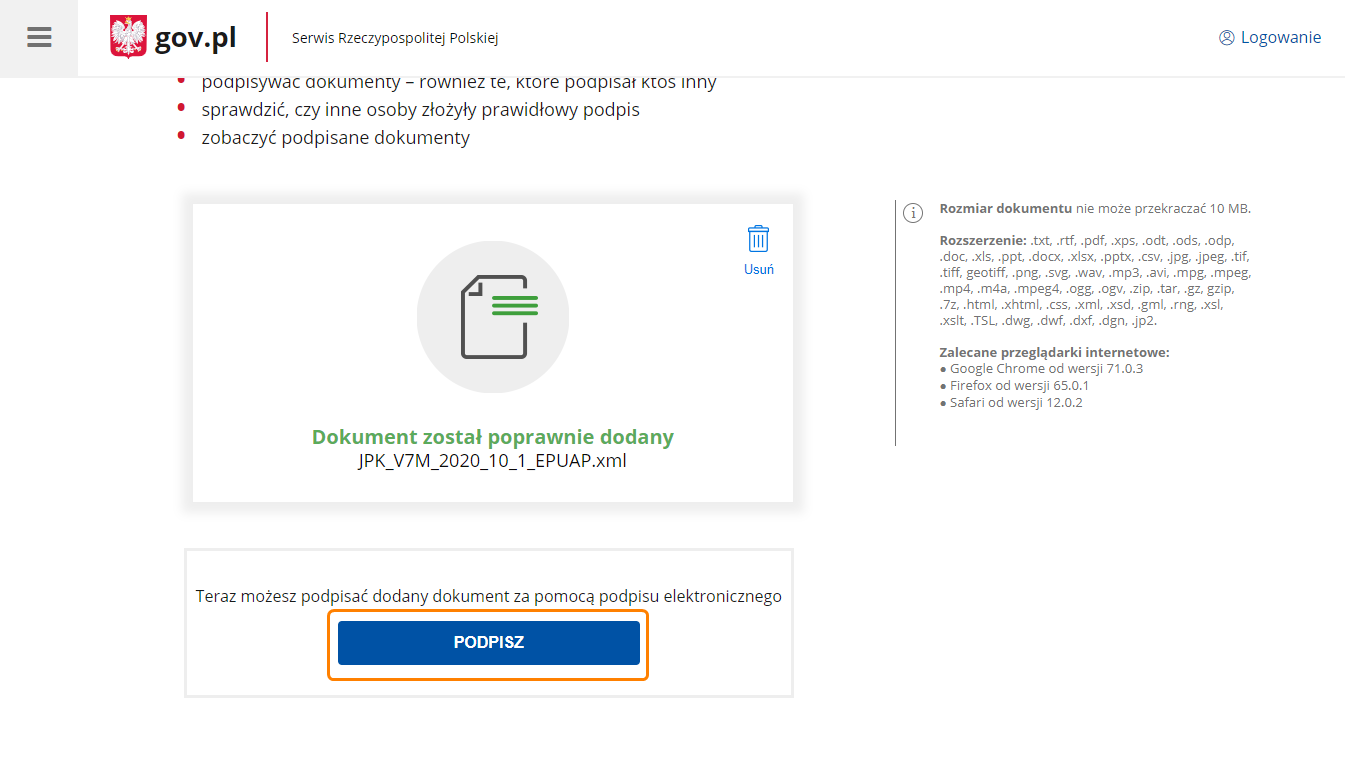

Otwórz stronę https://moj.gov.pl/uslugi/signer/upload?xFormsAppName=SIGNER. Na ekranie kliknij w „Wybierz dokument z dysku”.

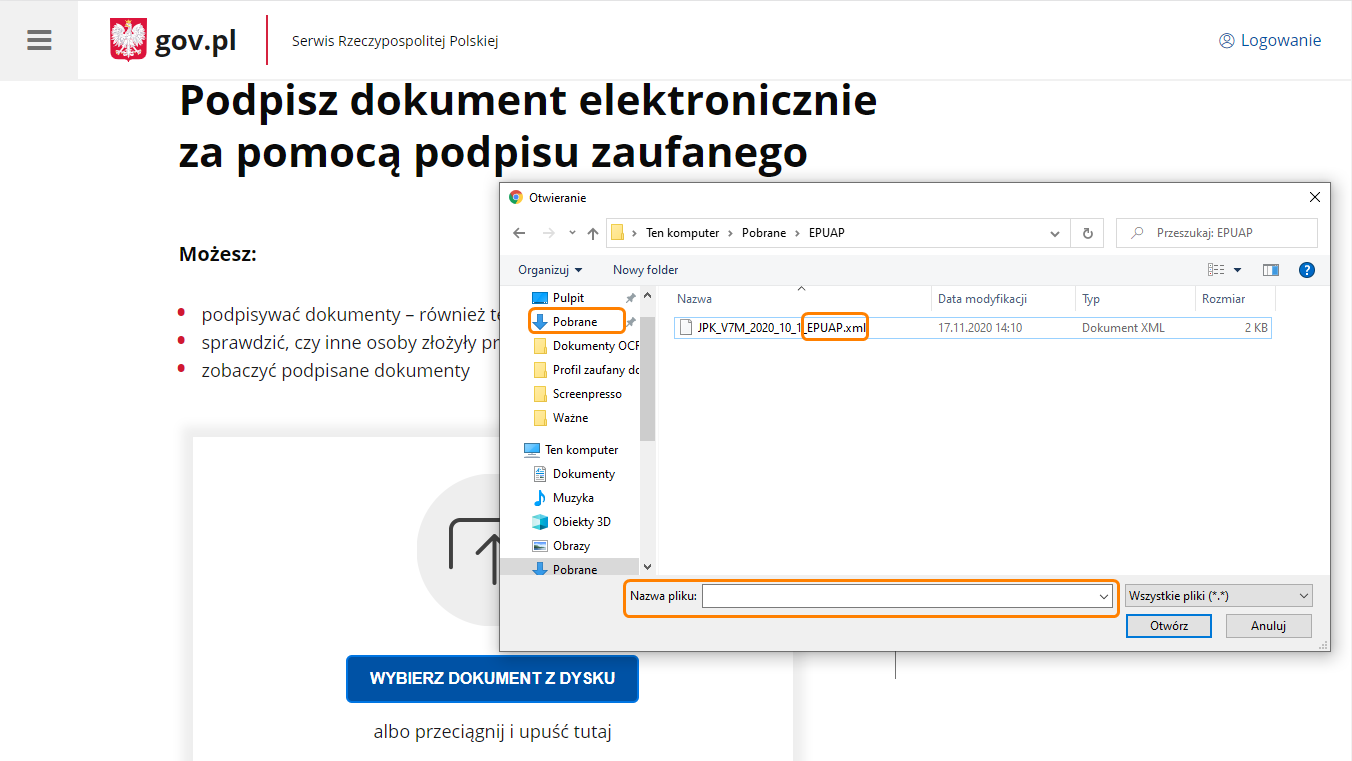

Wskaż plik pobrany w

Kroku 1.

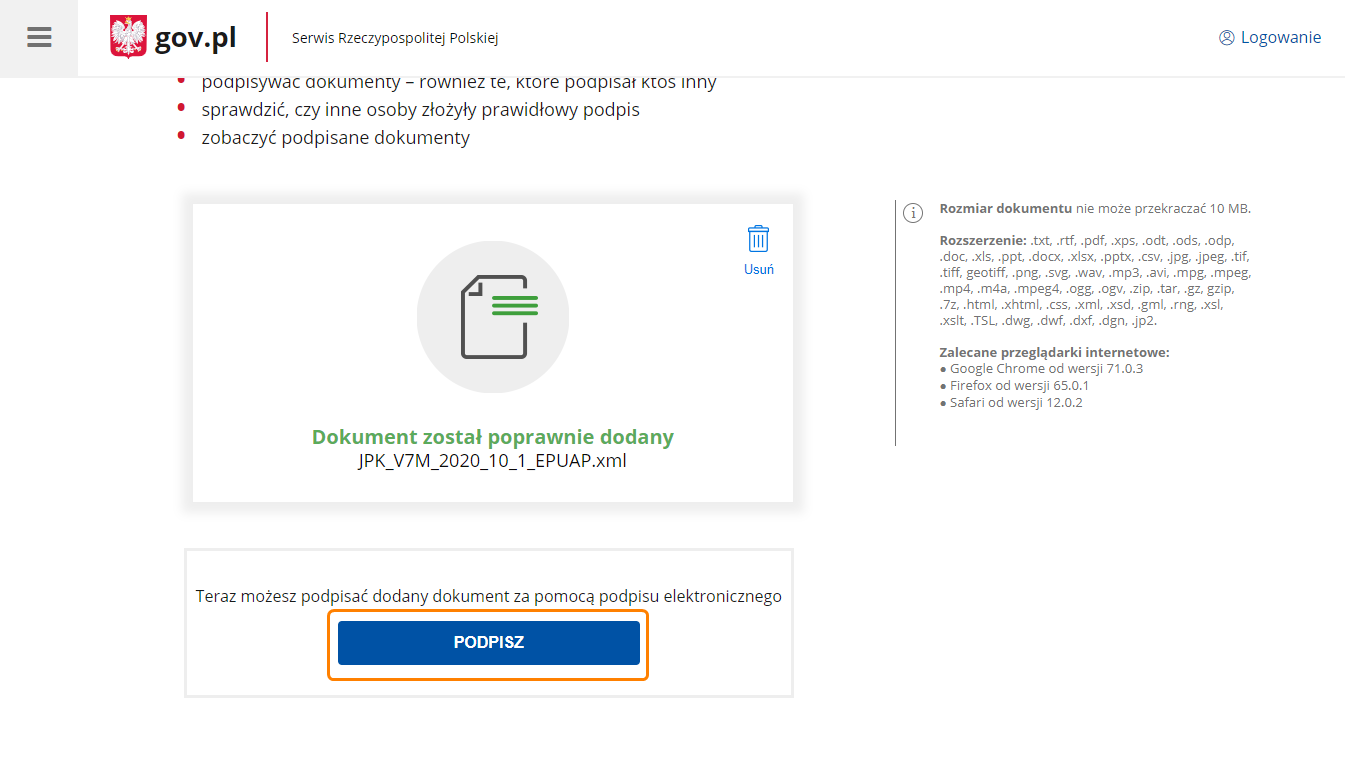

Rozpoczyna się wczytywanie i sprawdzanie pliku. Ze względu na obciążenie serwerów może to trwać nawet kilka minut. Po prawidłowym wczytaniu pliku JPK, kliknij w

„Podpisz”.

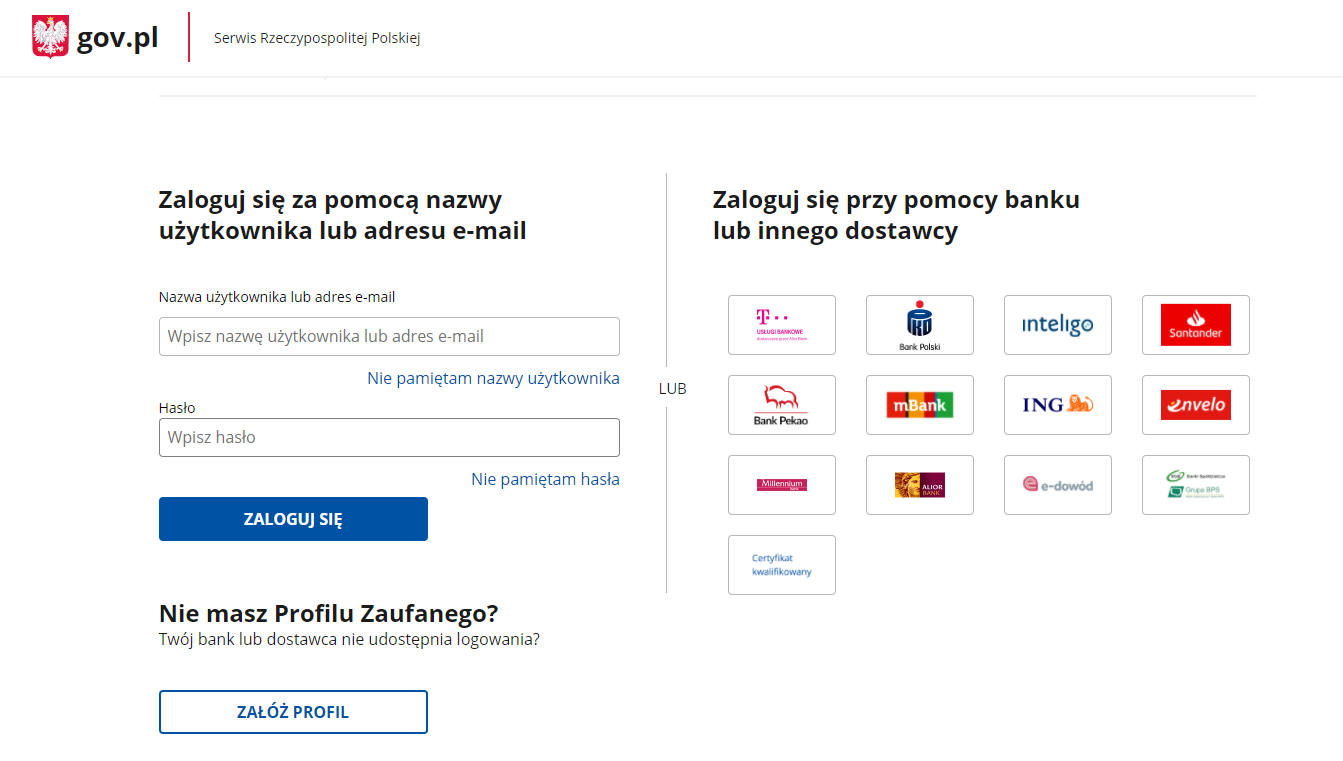

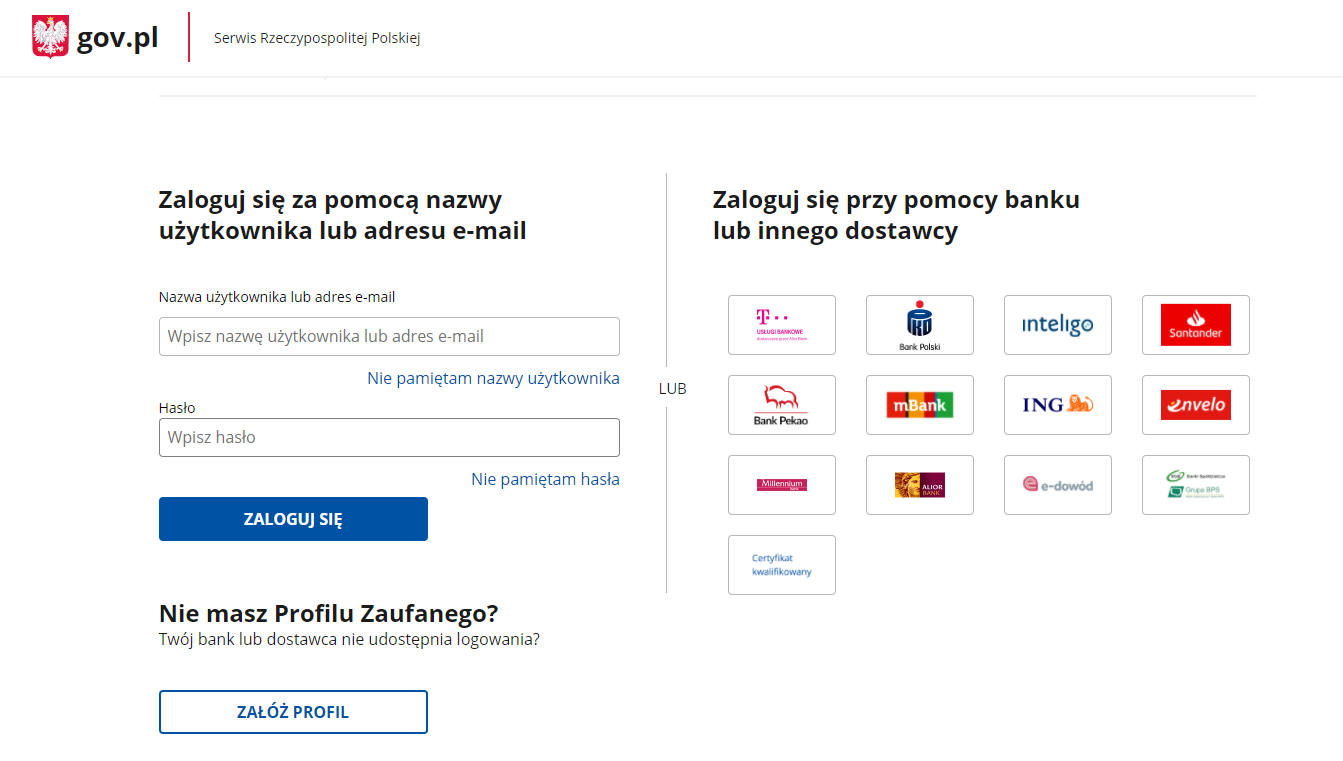

Zaloguj się za pomocą hasła lub wskaż odpowiedni bank.

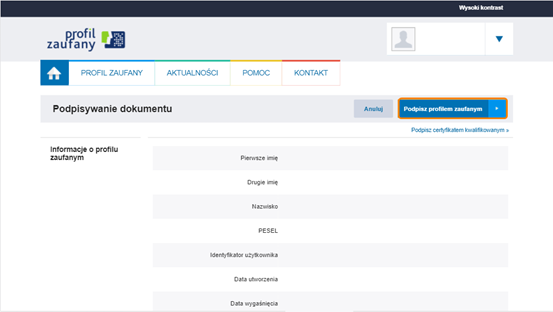

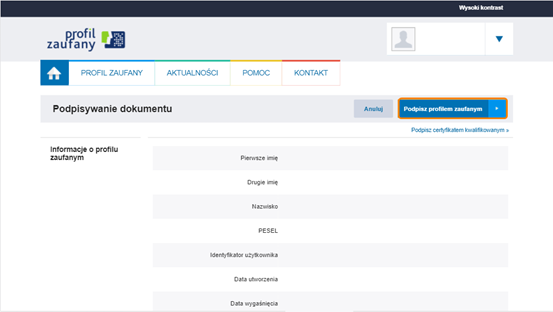

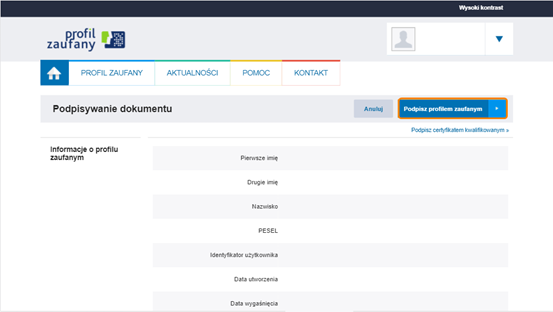

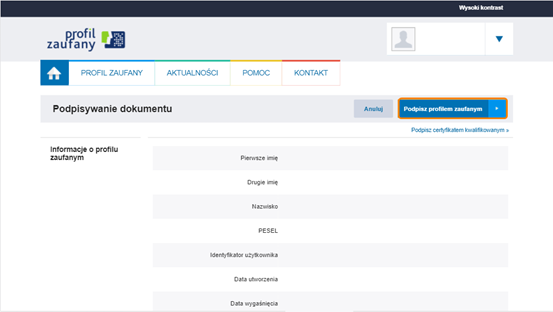

Po zalogowaniu wybierz

„Podpisz profilem zaufanym”.

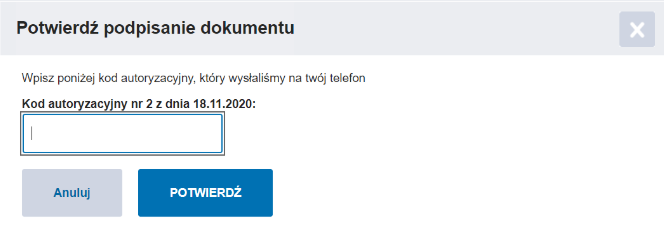

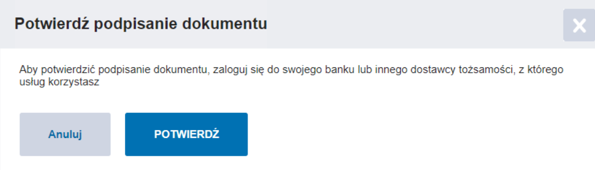

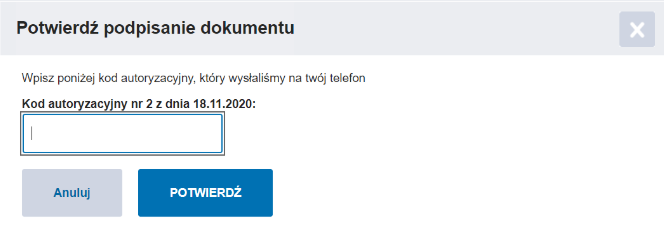

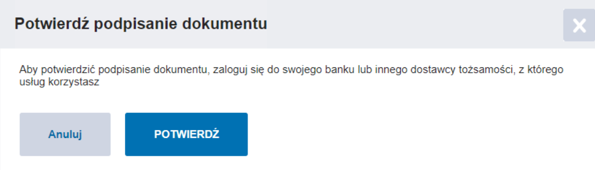

W zależności od wybranej formy weryfikacji, na ekranie pojawi się okno na wpisanie kodu autoryzacyjnego, który jest wysyłany SMS-em bądź na adres mailowy.

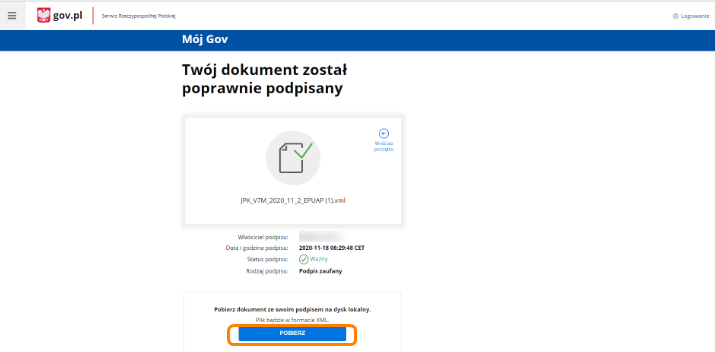

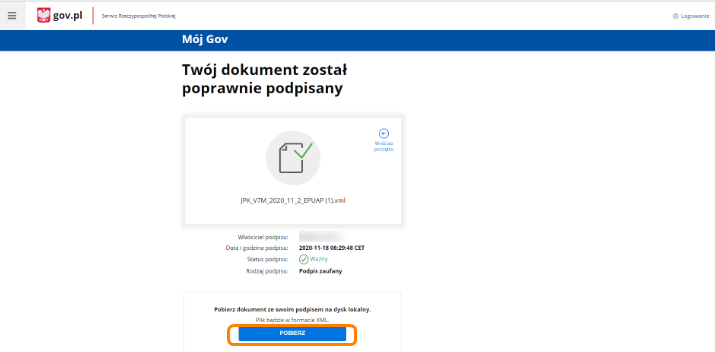

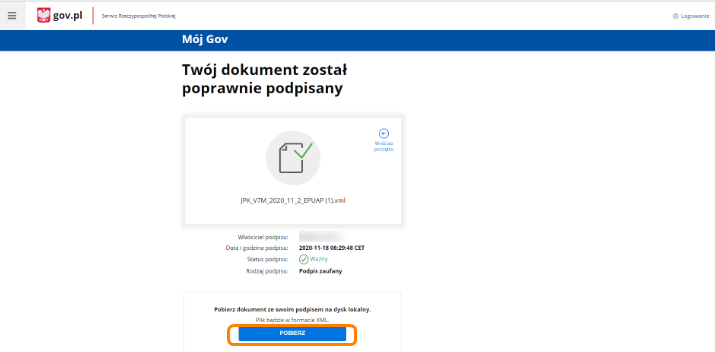

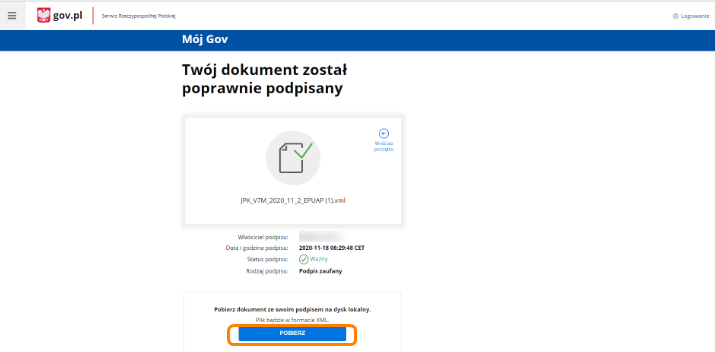

Po wykonaniu tych czynności można zapisać na dysku plik JPK za pomocą opcji „Pobierz”.

:

W sytuacji, gdy Profil Zaufany zakładany był za pomocą aplikacji bankowej, proces podpisywania pliku wygląda analogicznie. Użytkownik po wybraniu opcji Podpisz…

…zobaczy swoje dane i ponownie wybiera Podpisz profilem zaufanym.

Po tej operacji pojawi się okno autoryzacji podpisania profilem zaufanym i prośba o zalogowanie i potwierdzenie smsem lub kodem ze zdrapki.

Po wykonaniu tych czynności można zapisać na dysku plik JPK za pomocą opcji

„Pobierz”.

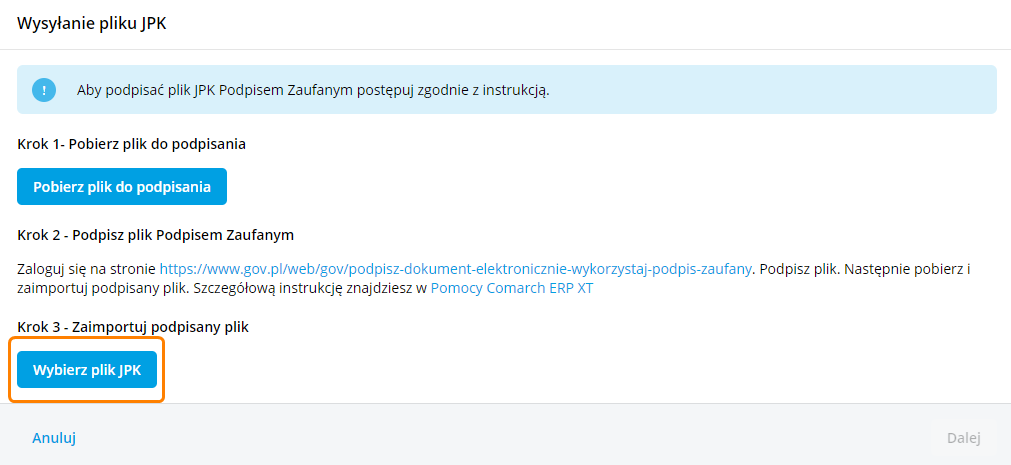

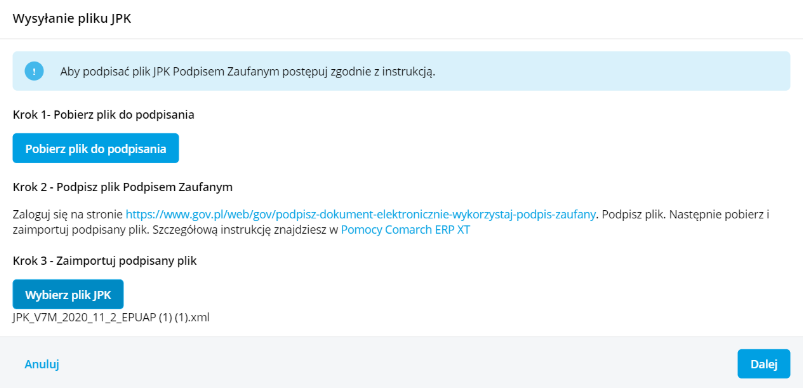

Krok 4: Import podpisanego pliku do programu Comarch Betterfly

Importujemy podpisany plik do programu Comarch Betterfly, w tym celu wybieramy opcję Wybierz plik JPK . Taki plik otrzymał status Podpisano ePUAP.

Jeżeli plik poprawnie się wczytał możemy wybrać Dalej.

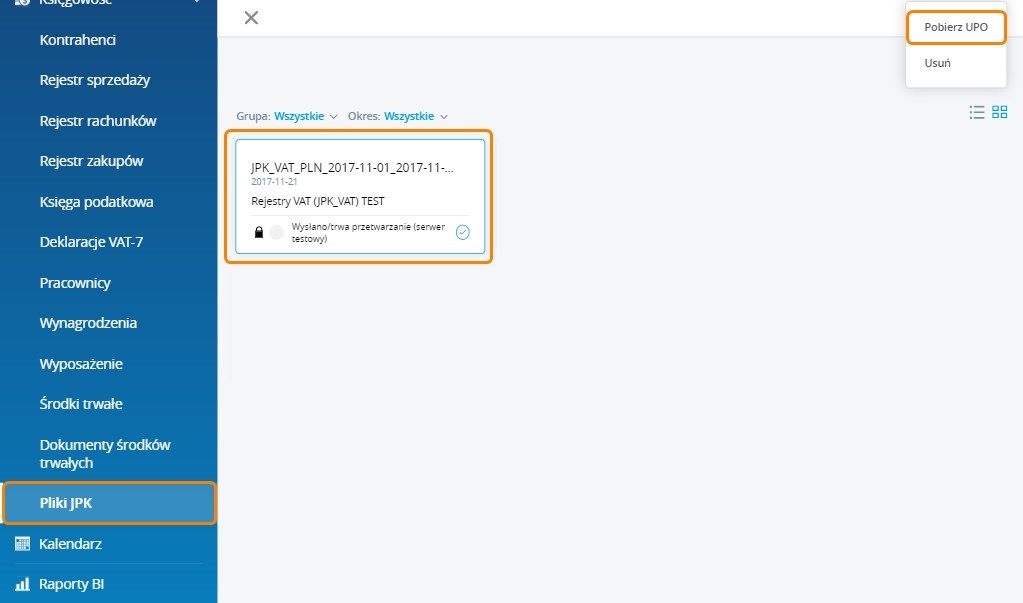

Po przetworzeniu pliku Użytkownik może odebrać UPO. Szczegółowy opis znajduje się w:

Jak odebrać Urzędowe poświadczenie Odbioru (UPO) dla Jednolitego Pliku Kontrolnego (JPK)? Jak wprowadzić wewnątrzwspólnotowe nabycie towarów (WNT)?

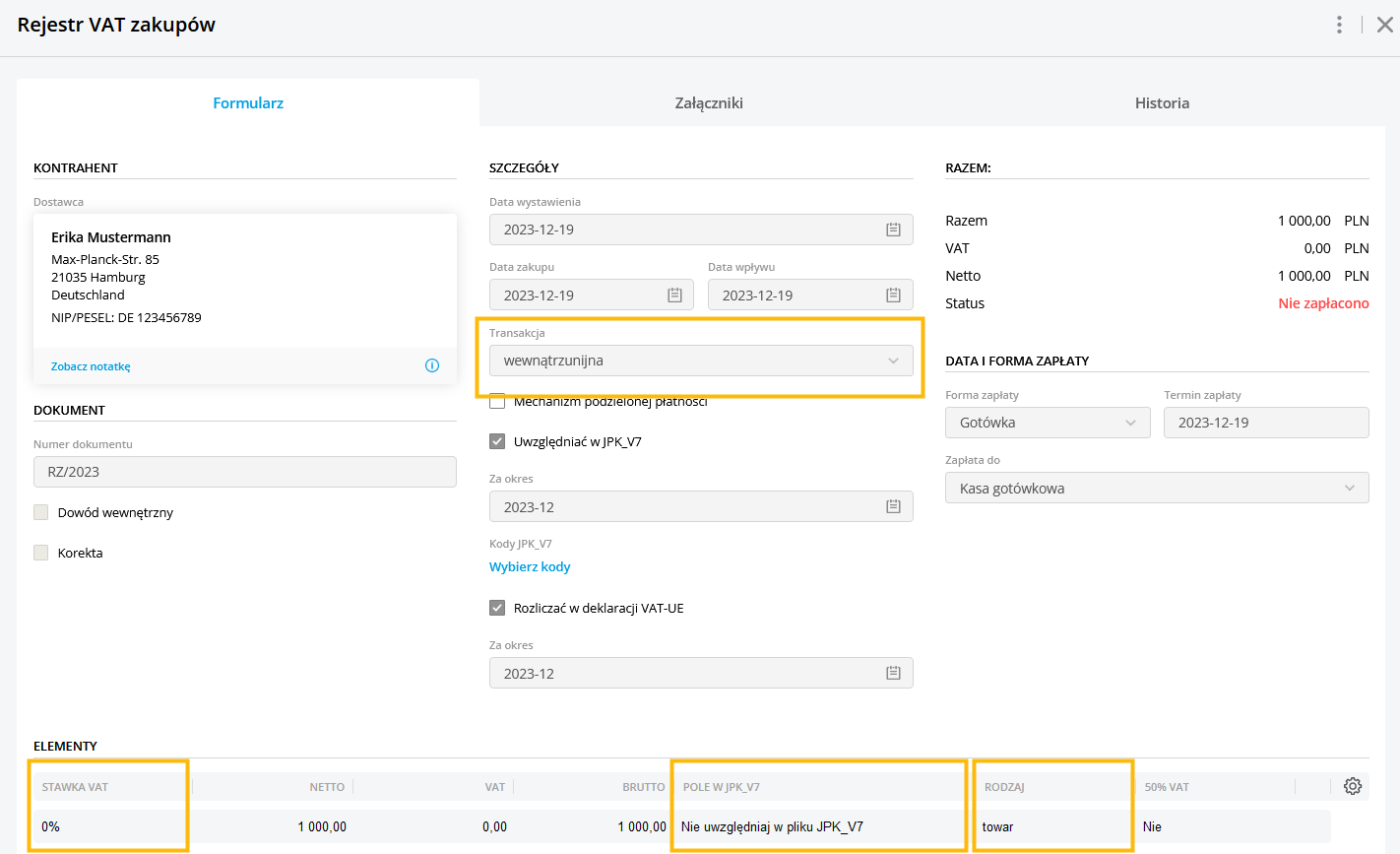

W tym artykule opisaliśmy, w jaki sposób możemy wprowadzić wewnątrzwspólnotowe nabycie towarów WNT w programie. W tym celu musimy wprowadzić fakturę zakupu lub dokument w rejestrze VAT zakupów:

- Wybieramy kontrahenta o statusie wewnątrzunijny/wewnątrzunijny trójstronny. Aby dodać takiego kontrahenta, należy przy dodawaniu jego karty zaznaczyć status „wewnątrzunijny”/„wewnątrzunijny trójstronny".

- W sekcji Pozycje dodajemy produkt. Po dodaniu produktu program automatycznie w polu „Stawka VAT” ustawi wartość 0% (dla towarów).

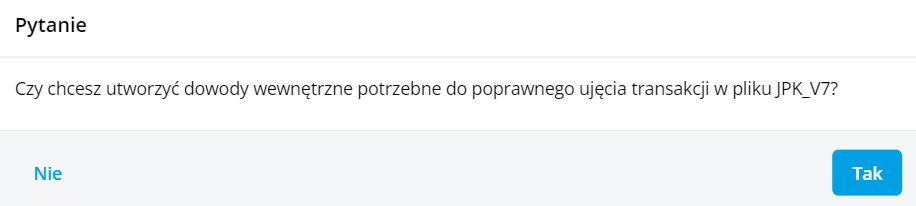

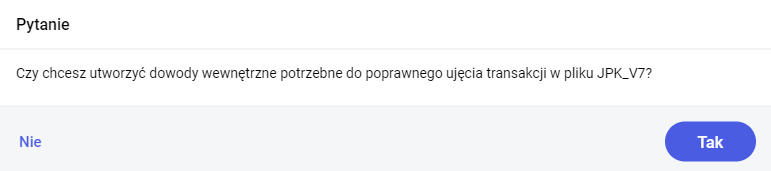

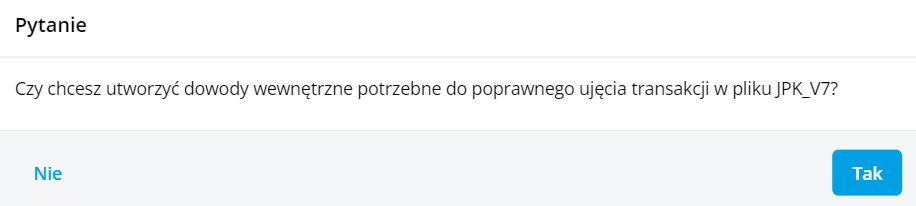

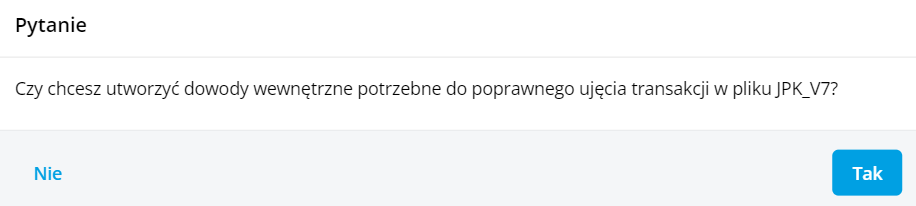

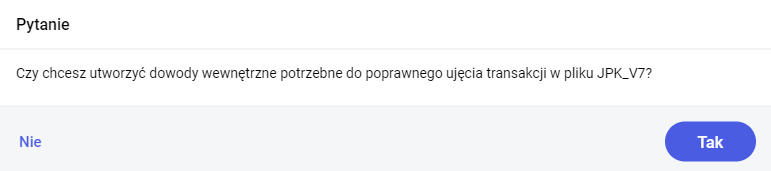

Podczas zatwierdzania dokumentu pojawi się pytanie dotyczące utworzenia dowodów wewnętrznych:

Wybór opcji "Tak" spowoduje utworzenie dowodu wewnętrznego w rejestrze VAT zakupów i rejestrze VAT sprzedaży ze stawką 23% oraz ustawionym odpowiednim polem w JPK_V7 (według standardowego mechanizmu kwalifikowania według stawki VAT oraz rodzaju transakcji). Po wyborze opcji "Nie" dowody wewnętrzne nie utworzą się, a faktura zakupu zostanie zatwierdzona.

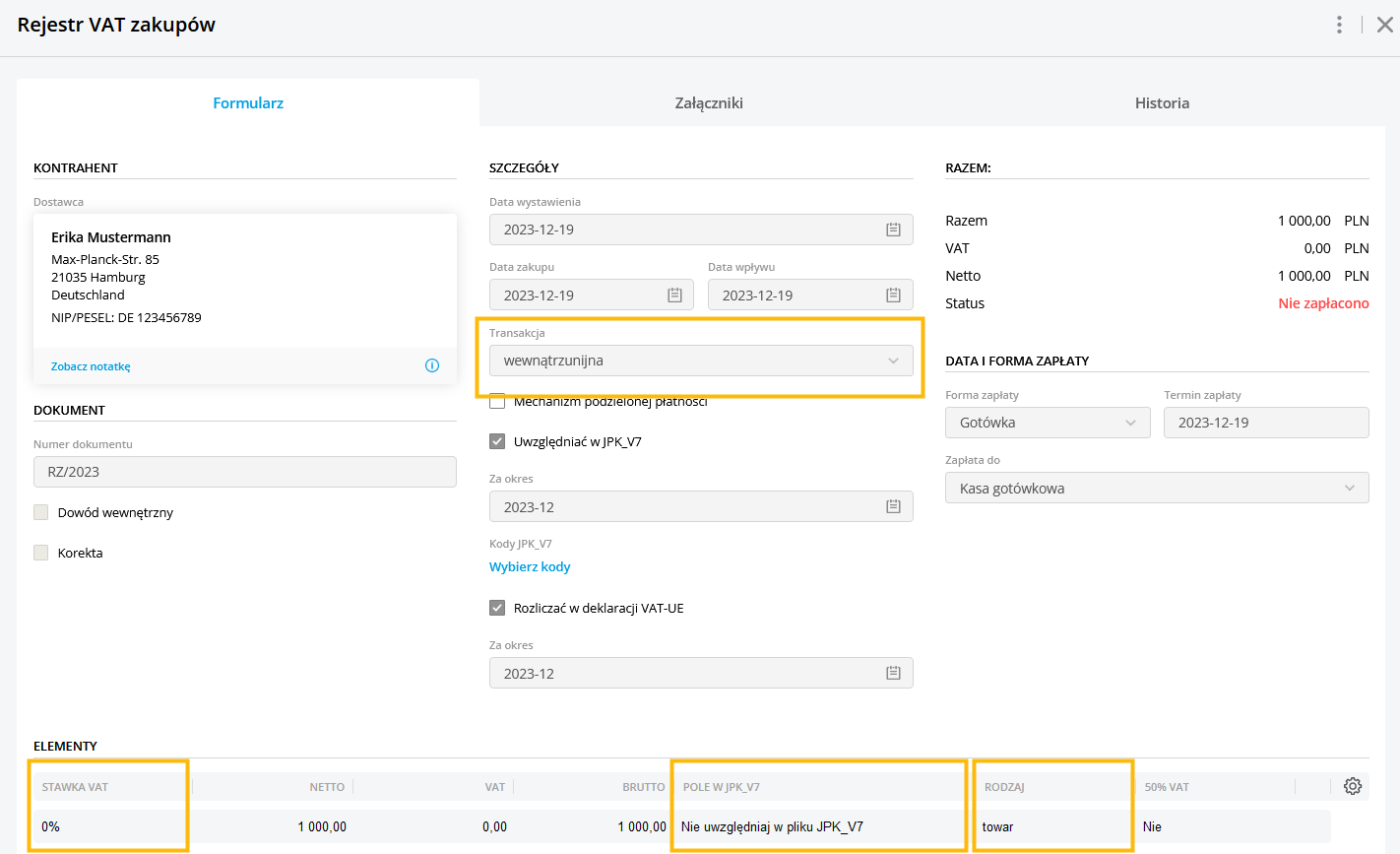

Faktura pierwotna z odpowiednimi wartościami w polach:

Stawka VAT: 0%

Rodzaj: Towar

Pole w JPK_V7: Nie uwzględniaj w pliku JPK_V7

Transakcja: wewnątrzunijna / wewnątrzunijna trójstronna

Podczas zapisu dokumentu pojawi się pytanie dotyczące utworzenia dowodów wewnętrznych:

Wybór opcji "Tak" spowoduje utworzenie dowodu wewnętrznego w rejestrze VAT zakupów i w rejestrze VAT sprzedaży ze stawką 23% oraz ustawionym odpowiednim polem w JPK_V7 (według standardowego mechanizmu kwalifikowania według stawki VAT oraz rodzaju transakcji). Po wyborze opcji "Nie" dowody wewnętrzne nie utworzą się, a zapis w rejestrze VAT zakupów zostanie zapisany i zaksięgowany.

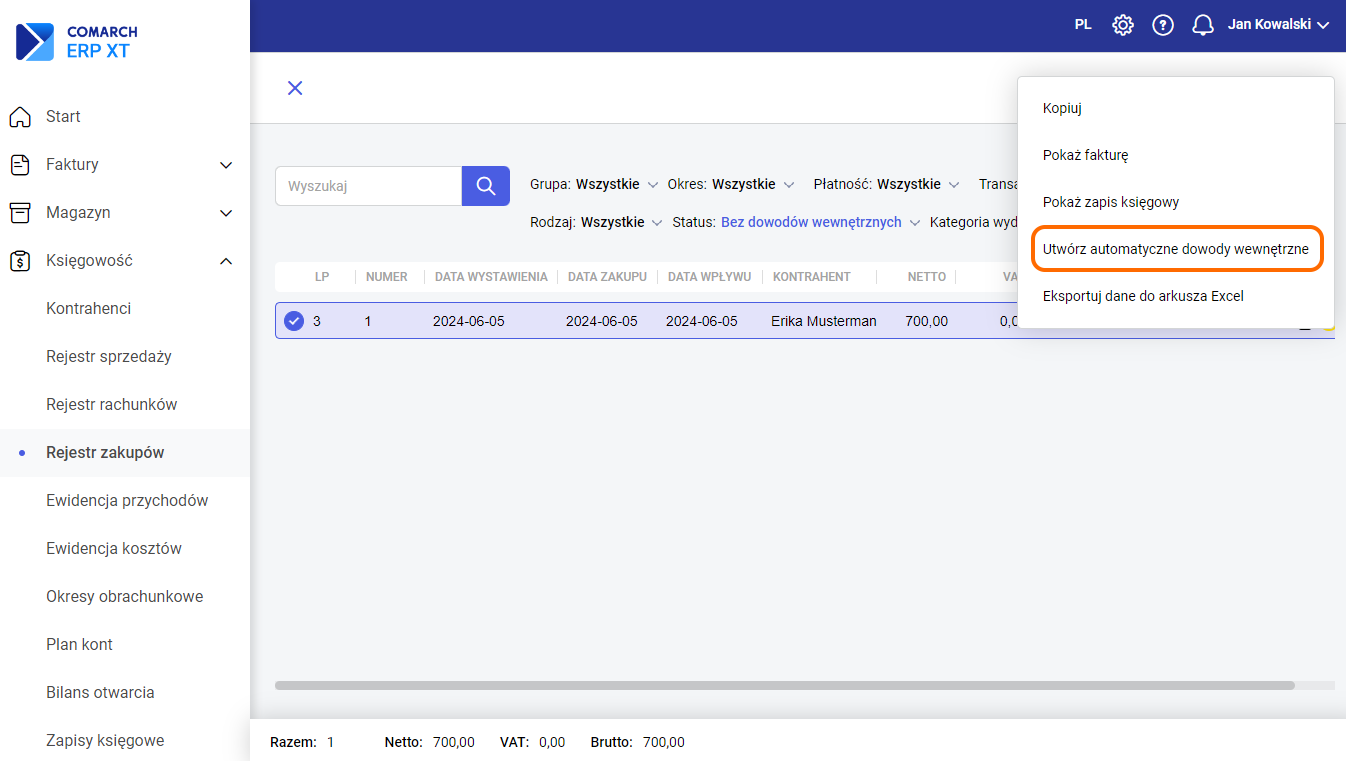

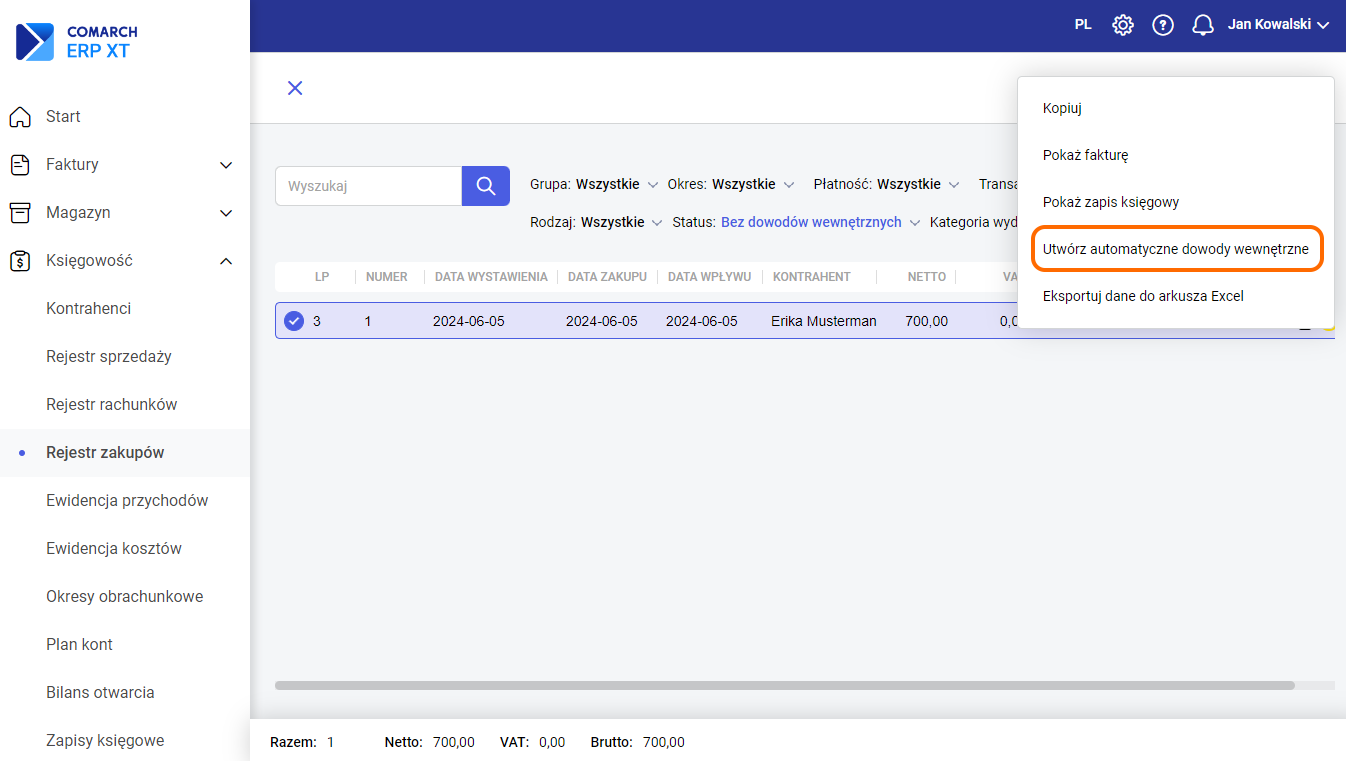

W przypadku zaznaczenia na liście dokumentu, który kwalifikuje się do utworzenia automatycznych dowodów wewnętrznych, a takich dowodów nie ma utworzonych, w menu kontekstowym do tego dokumentu jest możliwość utworzenia takich dowodów.

- Utwórz automatyczne dowody wewnętrzne, która utworzy zarówno dowód wewnętrzny sprzedaży jak również zakupu – jeżeli dla danego dokumentu nie ma utworzonego zarówno dowodu wewnętrznego sprzedaży jak również zakupu.

- Utwórz automatyczny dowód wewnętrzny zakupu – jeżeli dla danego dokumentu będzie już utworzony automatyczny dowód wewnętrzny sprzedaży, a nie ma utworzonego automatycznego dowodu wewnętrznego zakupu.

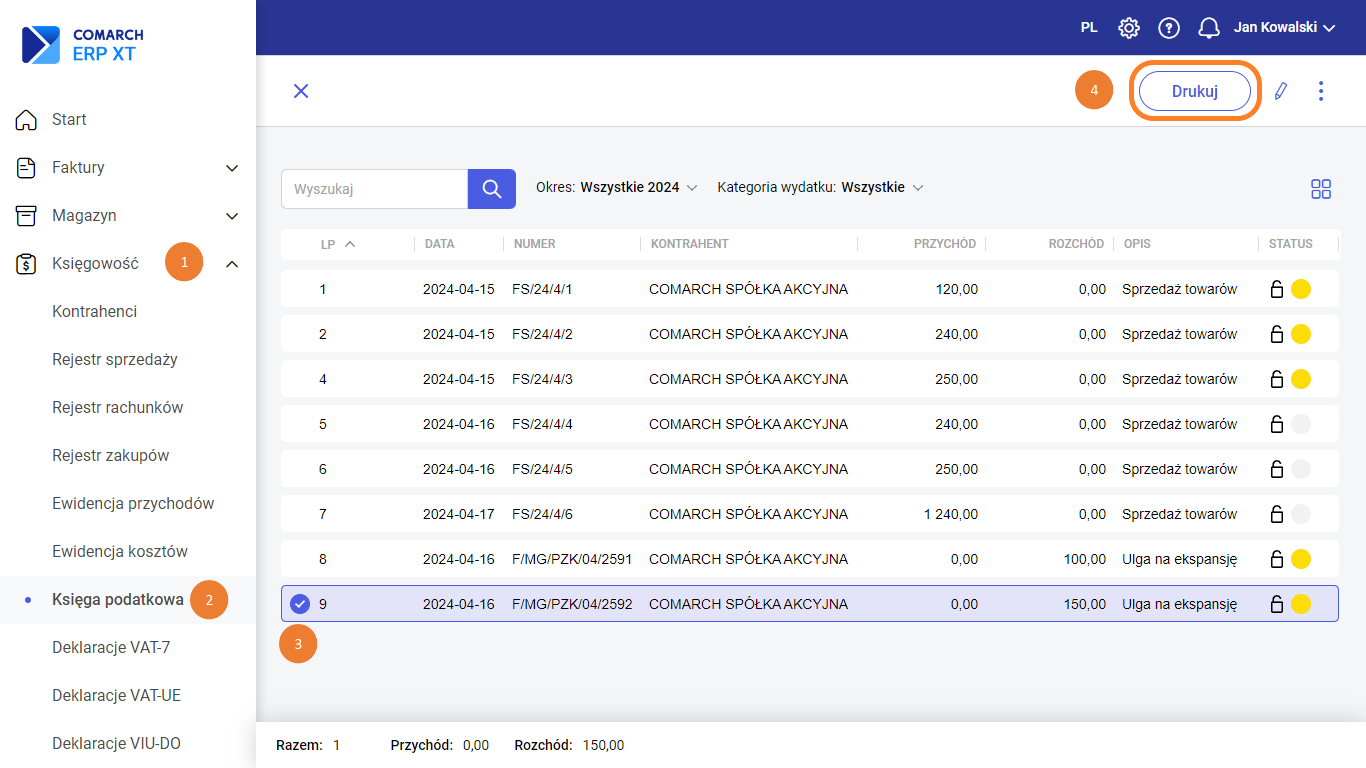

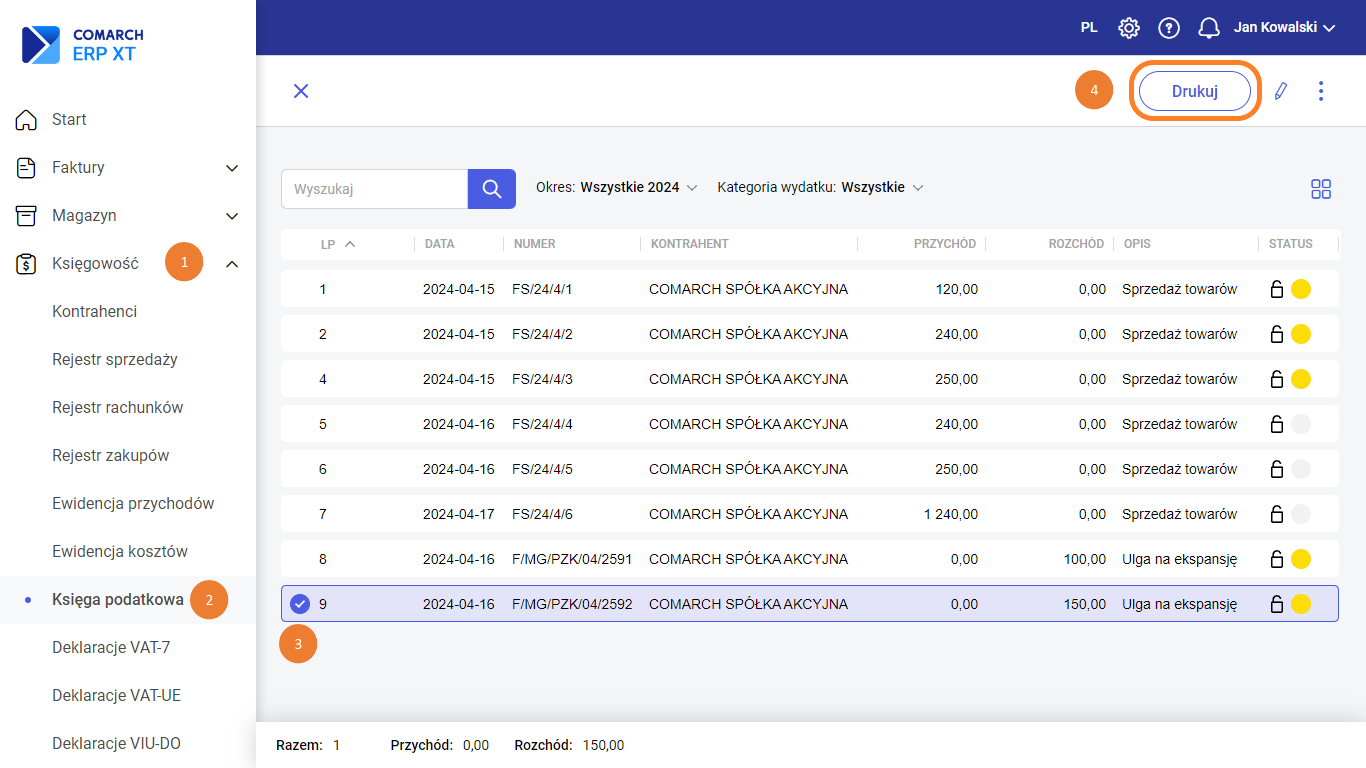

W programie istnieje możliwość wydrukowania dowodów wewnętrznych z poziomu formularza dokumentu oraz z listy dokumentów w rejestrze VAT zakupów i rejestrze VAT sprzedaży, po zaznaczeniu i wybraniu opcji Drukuj w prawym górnym rogu.

Uwaga

Dowody wewnętrzne zakupu i sprzedaży nie podlegają księgowaniu do Księgi Przychodów i Rozchodów.

Uwaga

Dowody wewnętrzne nie powodują powstania płatności.Jak wykazać fakturę w odpowiednim polu w pliku JPK_V7?

W celu prawidłowego wykazania dokumentu w pliku JPK_V7, należy prawidłowo zaklasyfikować dokument, tak, aby trafił do odpowiedniego pola w części deklaracyjnej pliku.

*FA – faktura zwykła

*DW – dowód wewnętrzny

| Pozycja w pliku JPK_V7 |

Pole w pliku JPK_V7 |

Rodzaj faktury |

Stawka VAT |

Rodzaj sprzedaży |

Transakcja |

| 10 |

(P_10) Sprzedaż krajowa zwolniona |

FA |

ZW |

wszystkie |

wszystkie |

| Dostawa towarów oraz świadczenie usług na terytorium kraju, zwolnione od podatku |

| DW |

ZW |

wszystkie |

krajowa |

| 11 |

(P_11) Sprzedaż poza terytorium kraju |

FA, DW |

wszystkie |

wszystkie |

unijna, pozaunijna |

| Dostawa towarów oraz świadczenie usług poza terytorium kraju |

| 12 |

(P_12) Świadczenie usług poza terytorium kraju |

FA, DW |

wszystkie |

usługi |

unijna, pozaunijna |

| w tym świadczenie usług, o których mowa w art. 100 ust. 1 pkt 4 ustawy |

| 13 |

(P_13 – P_19) Sprzedaż krajowa opodatkowana 0% |

FA |

0% |

wszystkie |

krajowa, pozaunijna |

| Dostawa towarów oraz świadczenie usług na terytorium kraju, opodatkowane stawką 0% |

| DW |

0% |

wszystkie |

krajowa |

| 14 |

(P_14) Sprzedaż zwrot VAT |

FA |

0% |

wszystkie |

pozaunijna |

| w tym dostawa towarów, o której mowa w art. 129 ustawy |

| 15, 16 |

(P_13 – P_19) Sprzedaż krajowa opodatkowana 5% |

FA |

3%, 5% |

wszystkie |

wszystkie |

| Dostawa towarów oraz świadczenie usług na terytorium kraju, opodatkowane stawką 5% |

| DW |

3%, 5% |

wszystkie |

krajowa |

| 17, 18 |

(P_13 – P_19) Sprzedaż krajowa opodatkowana 7% lub 8% |

FA |

7%, 8% |

wszystkie |

wszystkie |

| Dostawa towarów oraz świadczenie usług na terytorium kraju, opodatkowane stawką 7% albo 8% |

| DW |

7%, 8% |

wszystkie |

krajowa |

| 19, 20 |

(P_13 – P_19) Sprzedaż krajowa opodatkowana 22% lub 23% |

FA |

22%, 23% |

wszystkie |

wszystkie |

| Dostawa towarów oraz świadczenie usług na terytorium kraju, opodatkowane stawką 22% albo 23% |

| DW |

22%, 23% |

wszystkie |

krajowa |

| 21 |

(P_21) Wewnątrzwspólnotowa dostawa towarów |

FA |

0% |

towary |

unijna |

| Wewnątrzwspólnotowa dostawa towarów |

| 22 |

(P_22) Eksport towarów |

FA |

0% |

towary |

pozaunijna |

| Eksport towarów |

| 23, 24 |

(P_23) Wewnątrzwspólnotowe nabycie towarów |

DW |

wszystkie |

towary |

unijna |

| Wewnątrzwspólnotowe nabycie towarów |

| 25, 26 |

(P_25) Import towarów z art.33a ustawy |

DW |

wszystkie |

towary |

pozaunijna |

| Import towarów podlegający rozliczeniu zgodnie z art. 33a ustawy |

| 27, 28 |

(P_27) Import usług |

DW |

wszystkie |

usługi |

pozaunijna |

| Import usług z wyłączeniem usług nabywanych od podatników podatku od wartości dodanej, do których stosuje się art. 28b ustawy |

| 29, 30 |

(P_29) Import usług od podatników związany art.28b ustawy |

DW |

wszystkie |

usługi |

unijna |

| Import usług nabywanych od podatników podatku od wartości dodanej, do których stosuje się art. 28b ustawy |

| 31, 32 |

(P_31) Dostawa towarów dla których podatnikiem jest nabywca art.17 ust.1 pkt. 5 (wypełnia nabywca) |

DW |

wszystkie |

towary |

unijna, pozaunijna |

| Dostawa towarów, dla których podatnikiem jest nabywca zgodnie z art. 17 ust. 1 pkt 5 ustawy |

| 35 |

(P_35) Podatek należny od wewnątrzwspólnotowego nabycia środków transportu |

DW |

wszystkie |

towary |

unijna |

| Kwota podatku należnego od wewnątrzwspólnotowego nabycia środków transportu, wykazanego w poz. 24, podlegająca wpłacie w terminie, o którym mowa w art. 103 ust. 3, w związku z ust. 4 ustawy |

Uwaga

Aby wykazać wewnątrzwspólnotowe nabycie środków transportu należy wprowadzić fakturę zakupu lub dokument w rejestrze VAT zakupów. Na dokumencie należy wybrać kontrahenta o statusie wewnątrzunijny, pozycję (towar) w stawce VAT 0% oraz w przypadku zapisu w rejestrze VAT zakupu ustawić pole w JPK_V7: Nie uwzględniaj w pliku JPK_V7. Podczas zatwierdzania/zapisywania dokumentu pojawi się pytanie dotyczące utworzenia dowodów wewnętrznych:

Wybór opcji "Tak" spowoduje utworzenie dowodu wewnętrznego w rejestrze VAT zakupów oraz w rejestrze VAT sprzedaży ze stawką 23% oraz ustawionym polem w JPK_V7: (P_23) Wewnątrzwspólnotowe nabycie towarów. Następnie, w rejestrze VAT sprzedaży należy dodać ręcznie kolejny dowód wewnętrzny sprzedaży (lub skopiować istniejący dowód wewnętrzny sprzedaży), w stawce opodatkowanej oraz ustawionym polem w JPK_V7: (P_35) Podatek należny od wewnątrzwspólnotowego nabycia środków transportu.

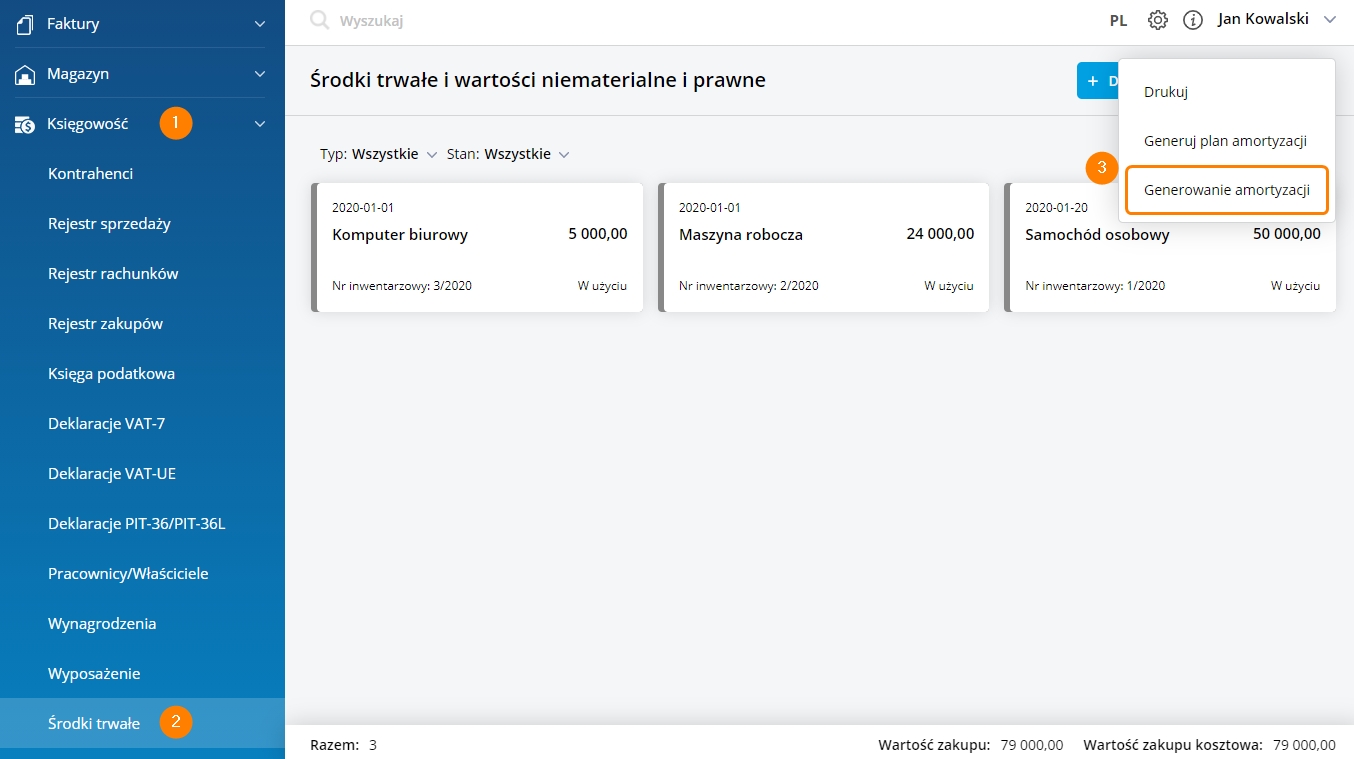

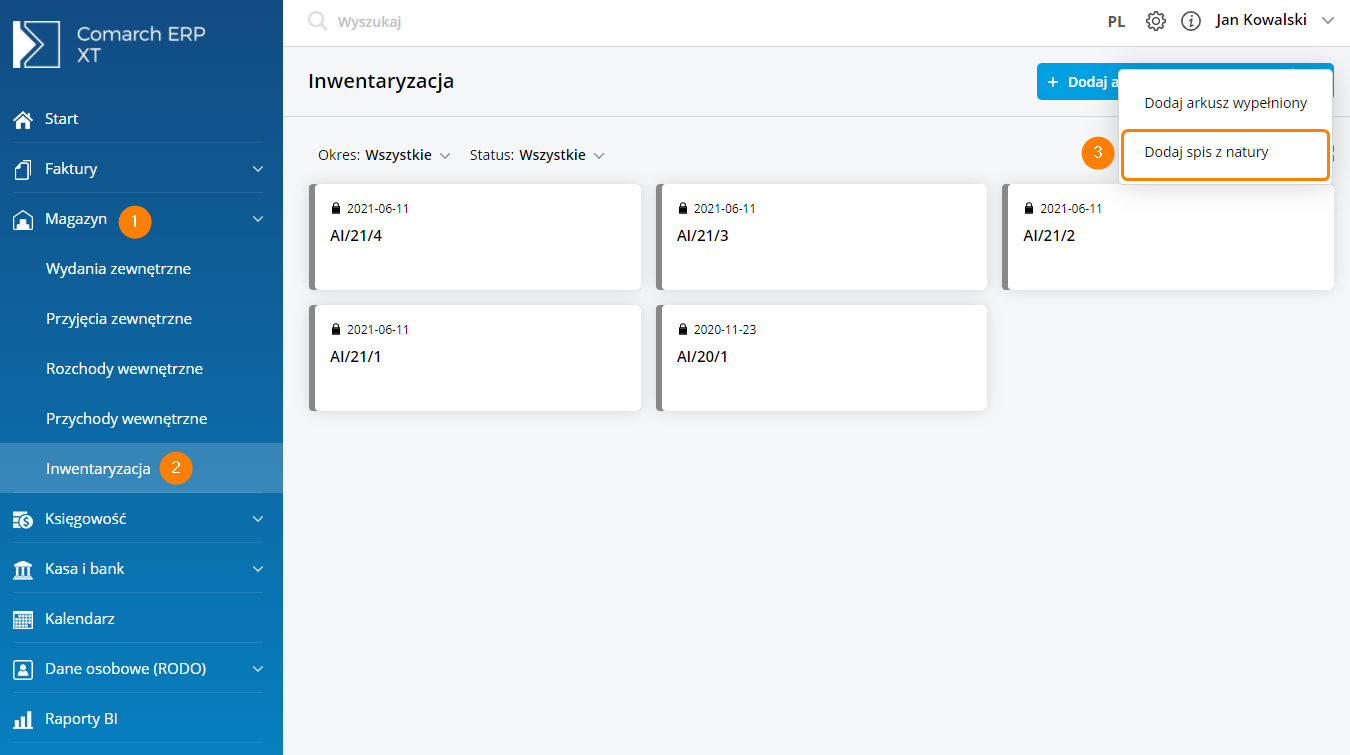

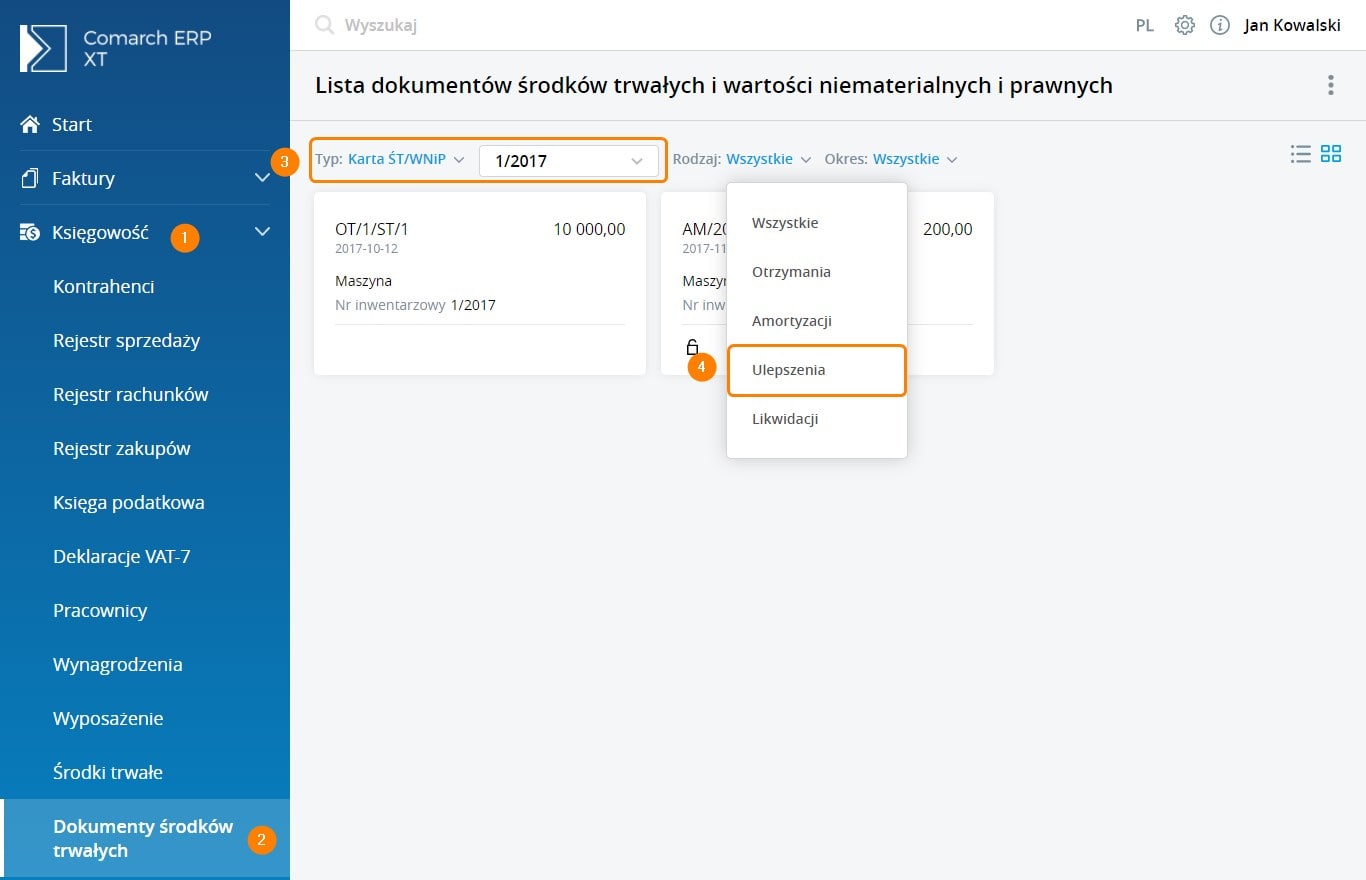

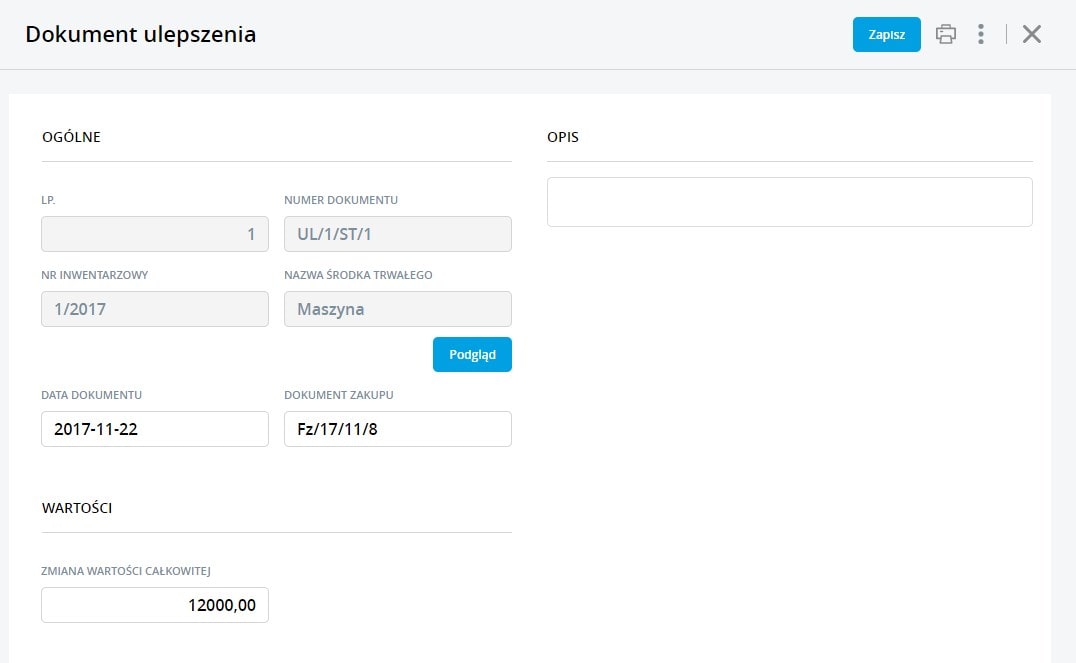

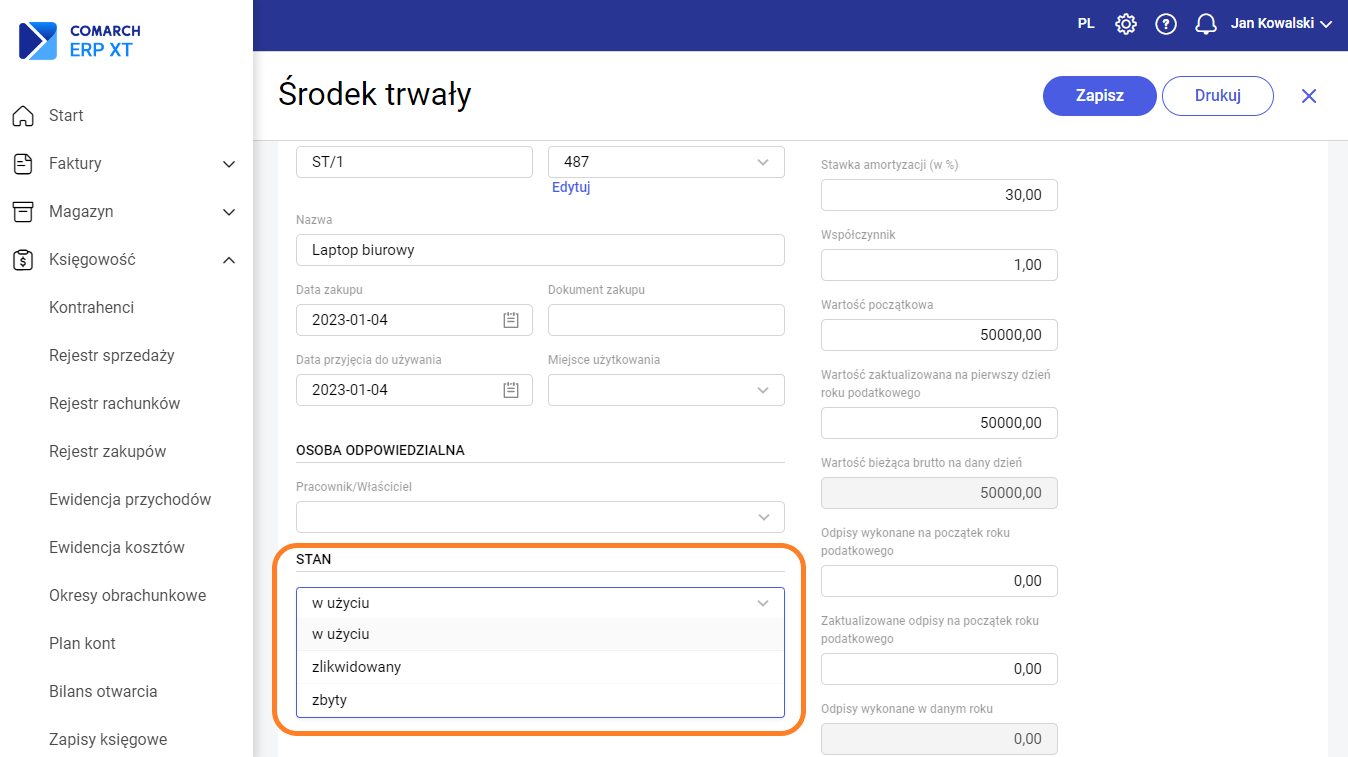

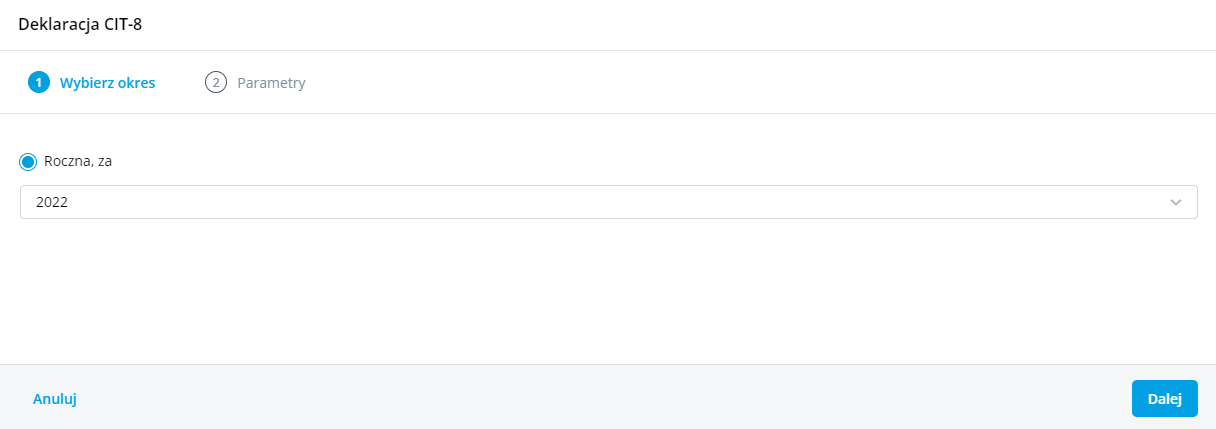

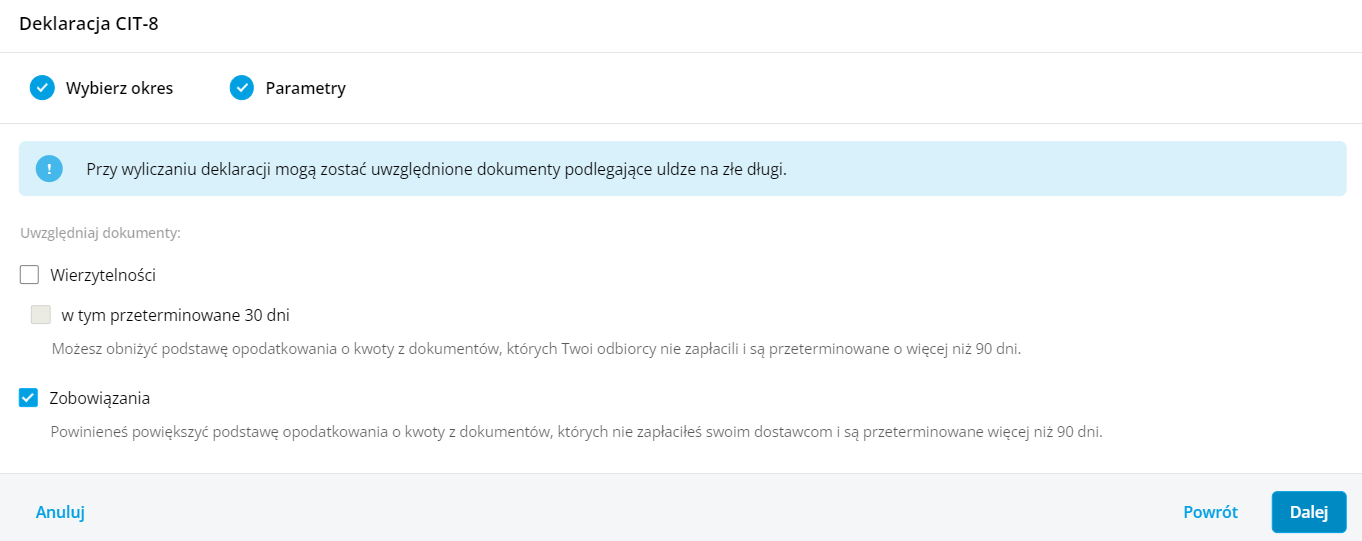

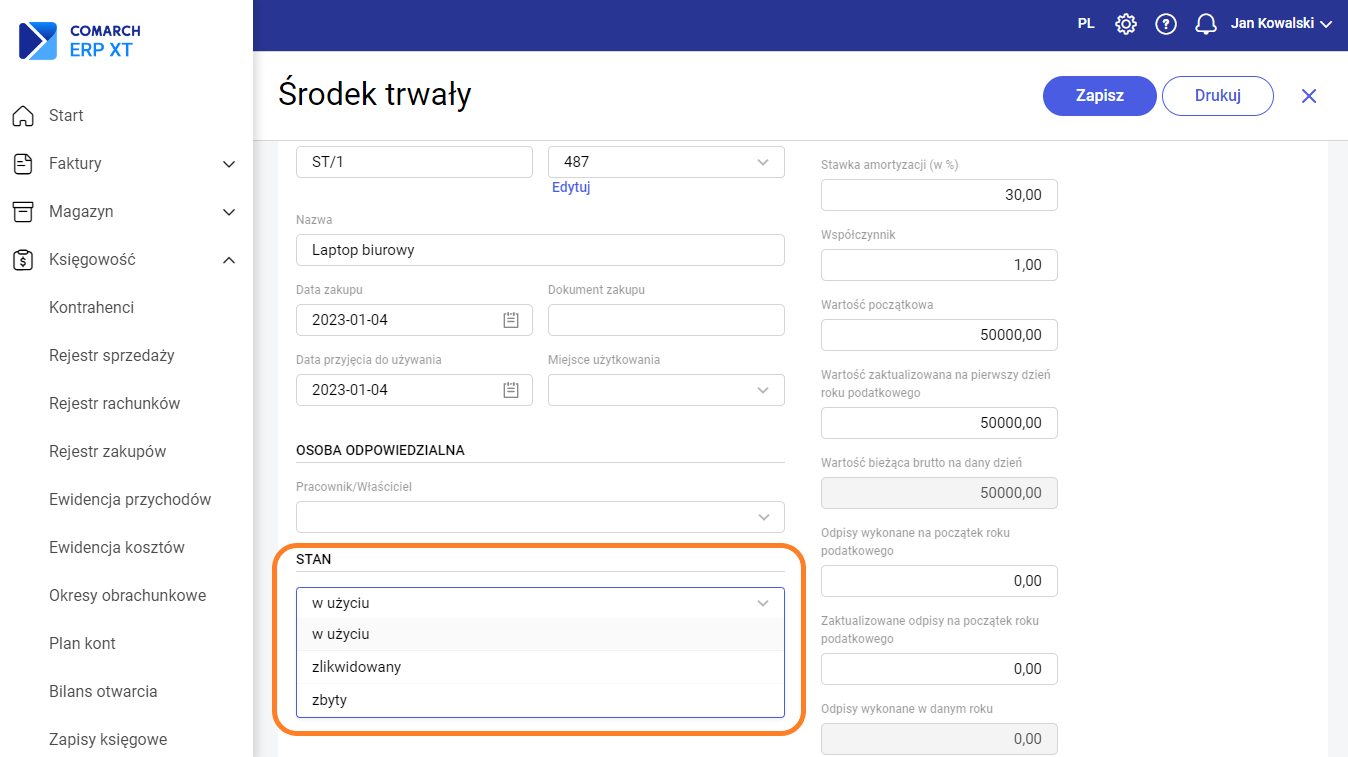

Jak wygenerować amortyzację Środka Trwałego?

W artykule przedstawiliśmy, jak możemy automatycznie wygenerować amortyzację bądź też ręcznie dodać odpis amortyzacyjny dla danego Środka Trwałego.

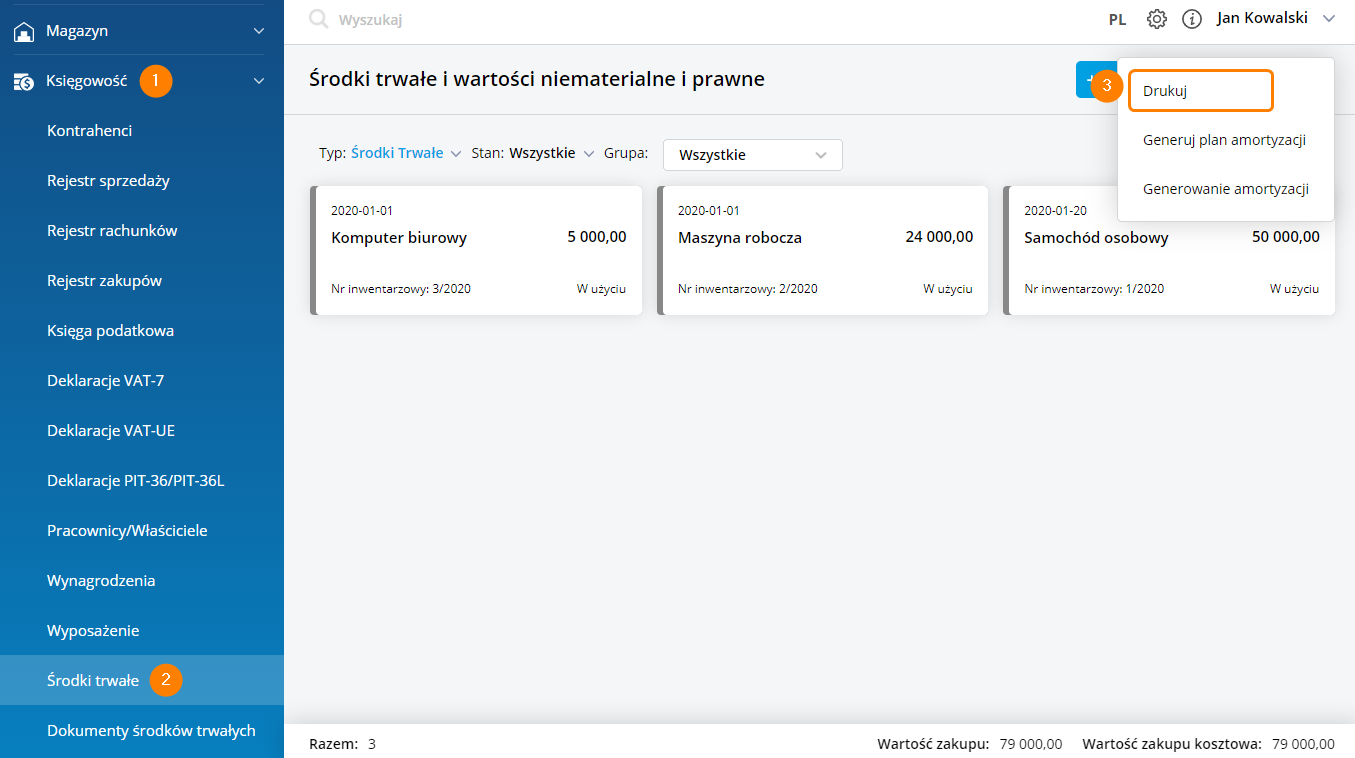

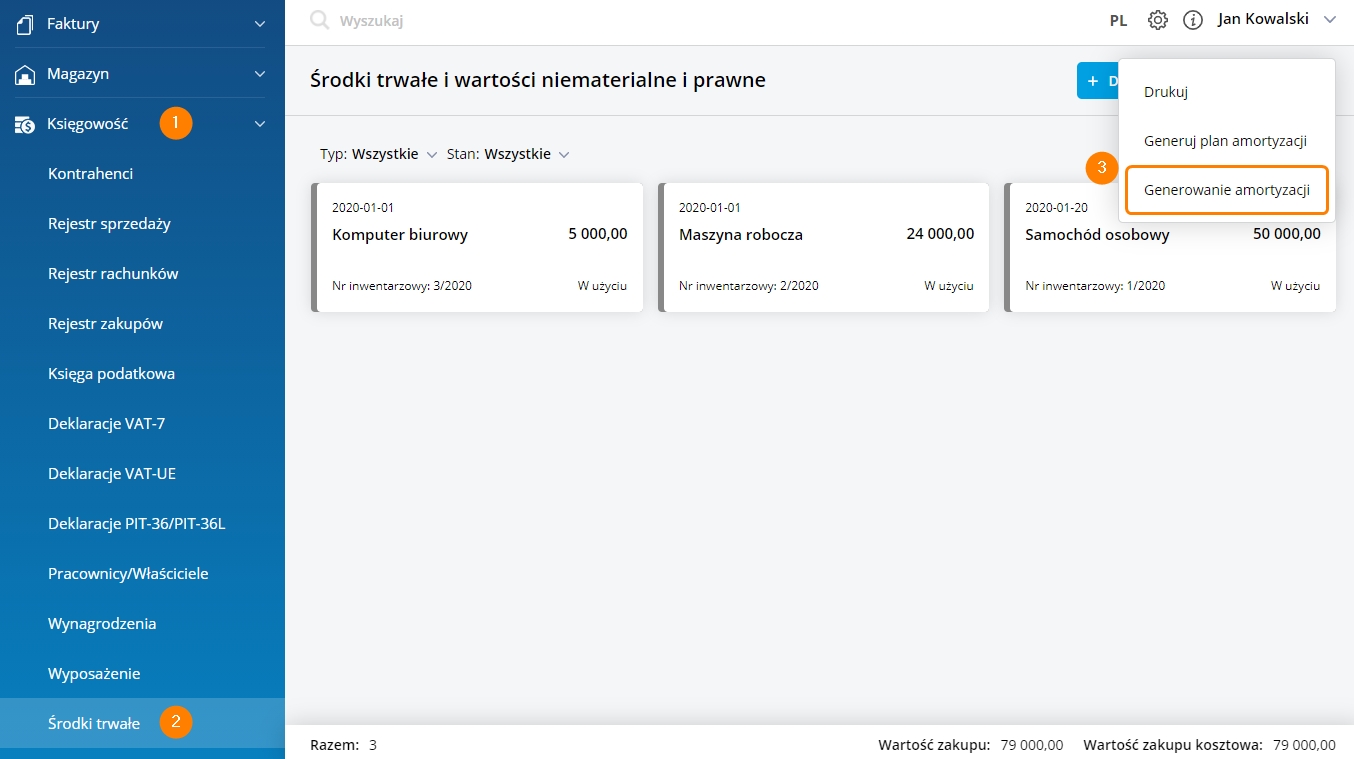

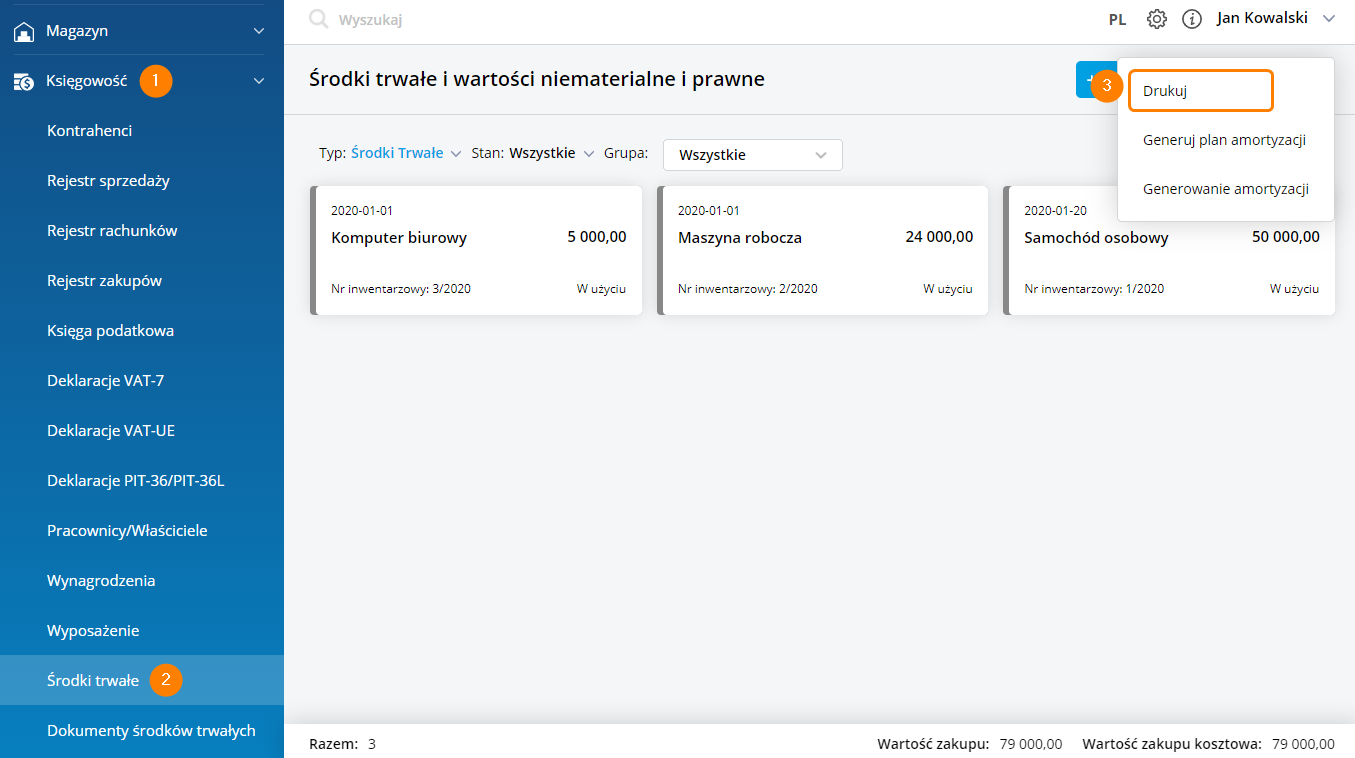

Aby wygenerować automatyczny odpis dla wszystkich środków trwałych:

Krok pierwszy – wybieramy Księgowość >>> Środki Trwałe i w menu kontekstowym na liście wybieramy opcję „Generowanie amortyzacji”.

Krok drugi

Krok drugi – pojawi się okienko, gdzie należy wybrać miesiąc, za który ma zostać wygenerowany odpis. Po wybraniu miesiąca klikamy „Zatwierdź”.

Uwaga

Dokument amortyzacji tworzony automatycznie, jest od razu księgowany do kolumny 13

KPiR. W przypadku zaznaczonego parametru Różna amortyzacja kosztowa, księgowana jest wartość amortyzacji kosztowej. Dla amortyzacji generowanej automatycznie dla wszystkich środków trwałych, tworzy się zbiorczy zapis amortyzacji w obrębie określonego miesiąca.

Aby wygenerować ręcznie odpis:

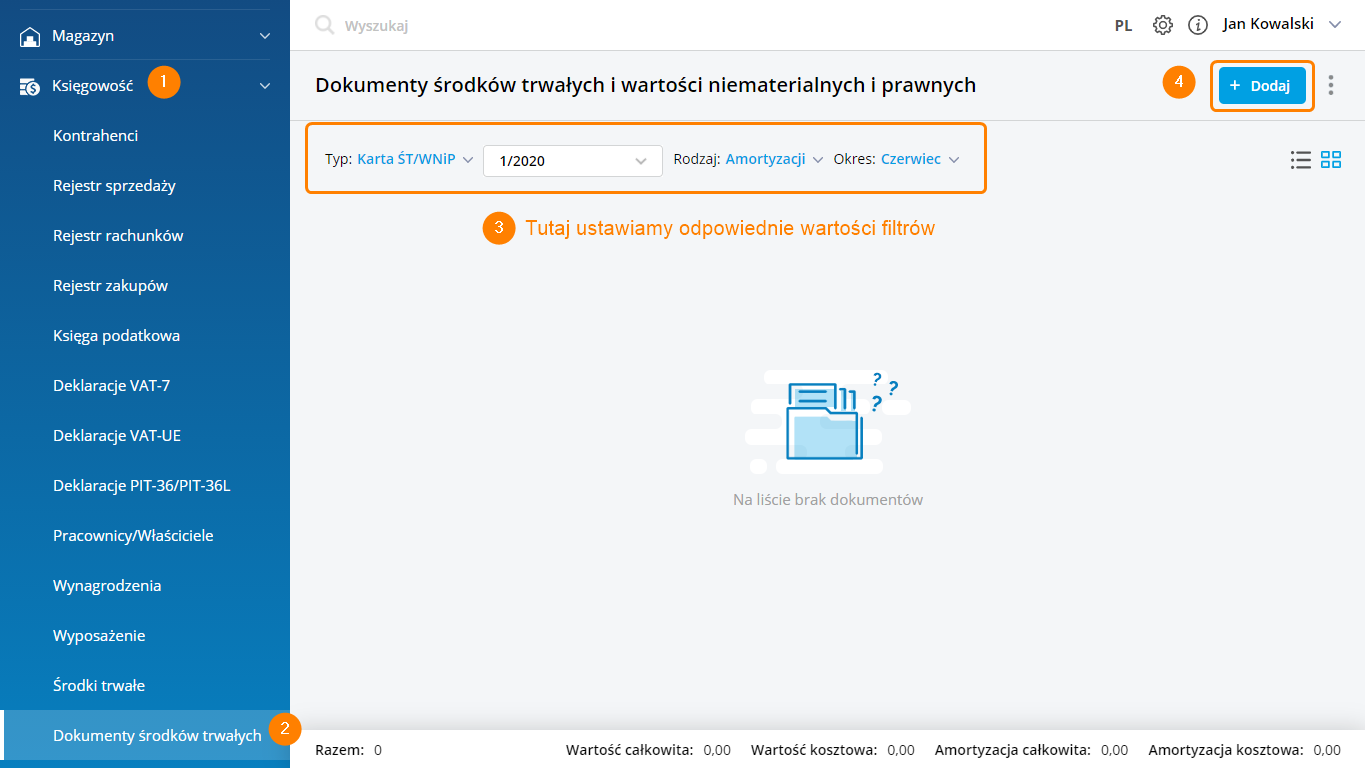

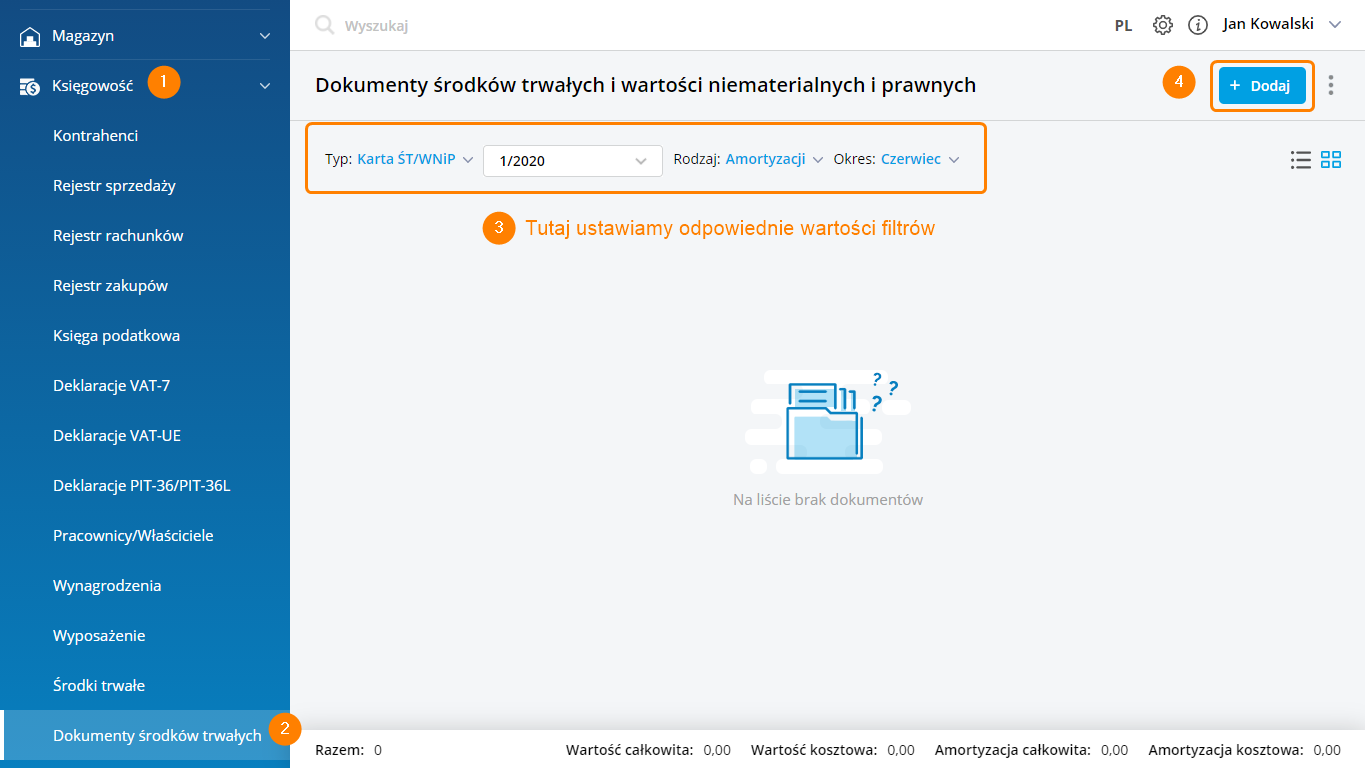

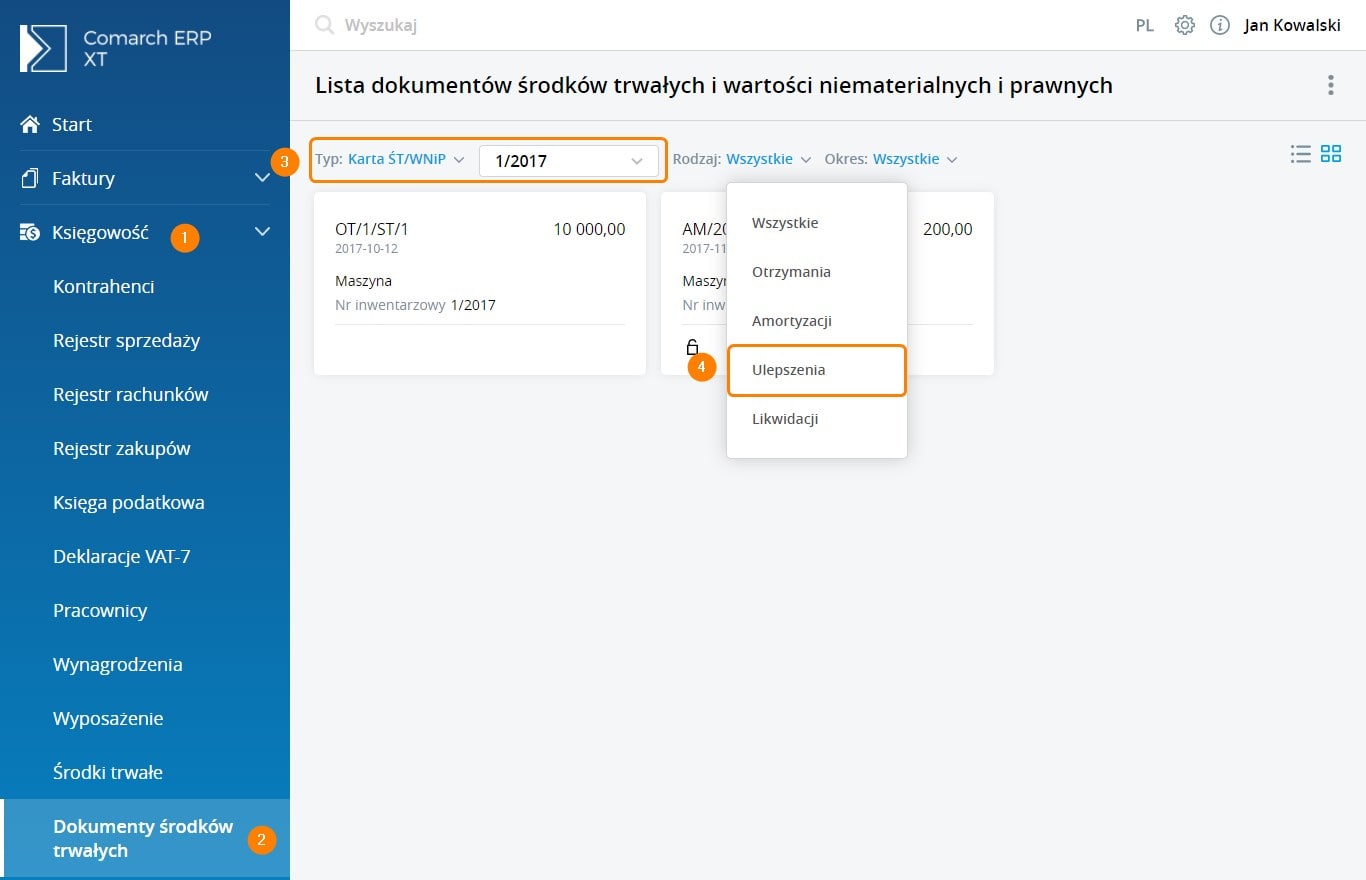

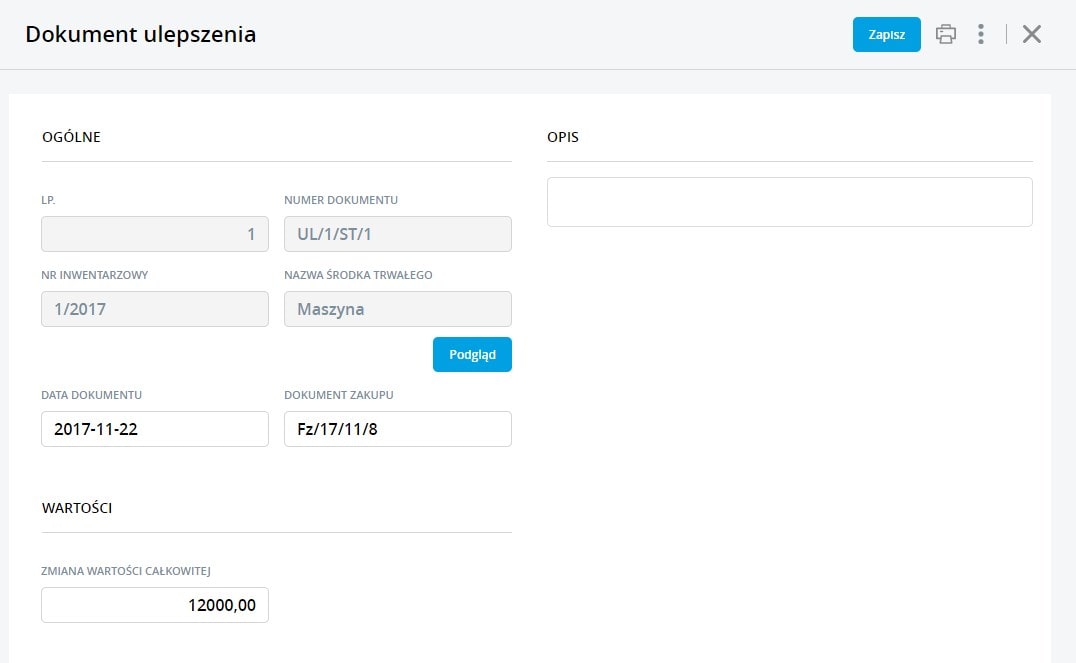

Krok pierwszy – wybieramy Księgowość >>> Dokumenty Środków Trwałych. Ustawiamy filtry na wartości: „Typ” – Karta ŚT/WNIP, a następnie wybieramy interesujący nas środek trwały. W filtrze „Rodzaj” wybieramy „Amortyzacji” i wybieramy okres, za który chcemy naliczyć amortyzację. Następnie klikamy przycisk „Dodaj”.

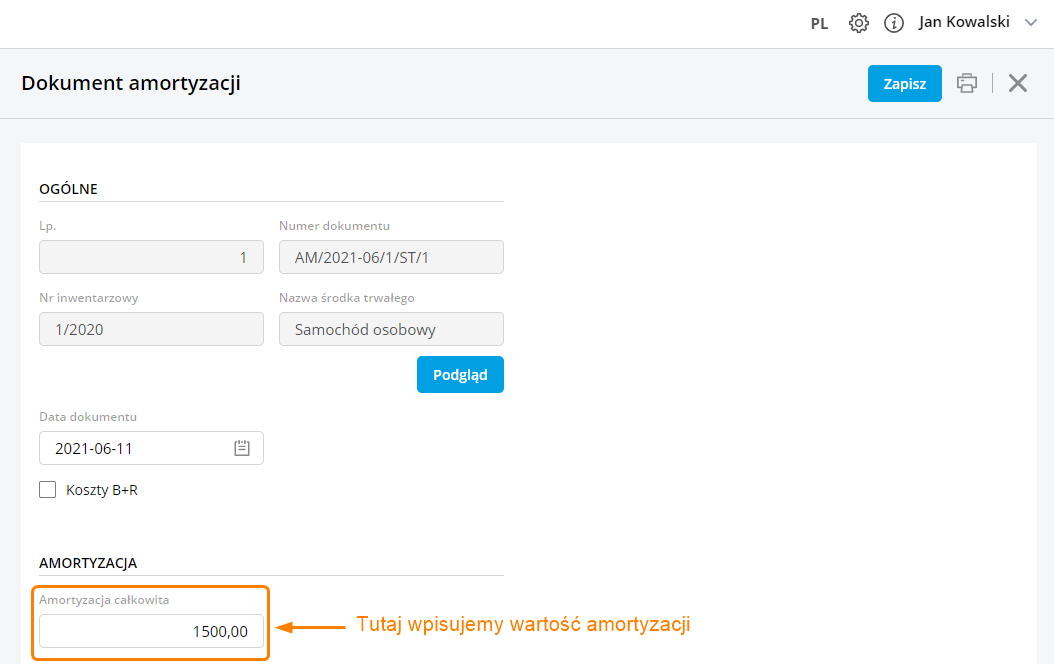

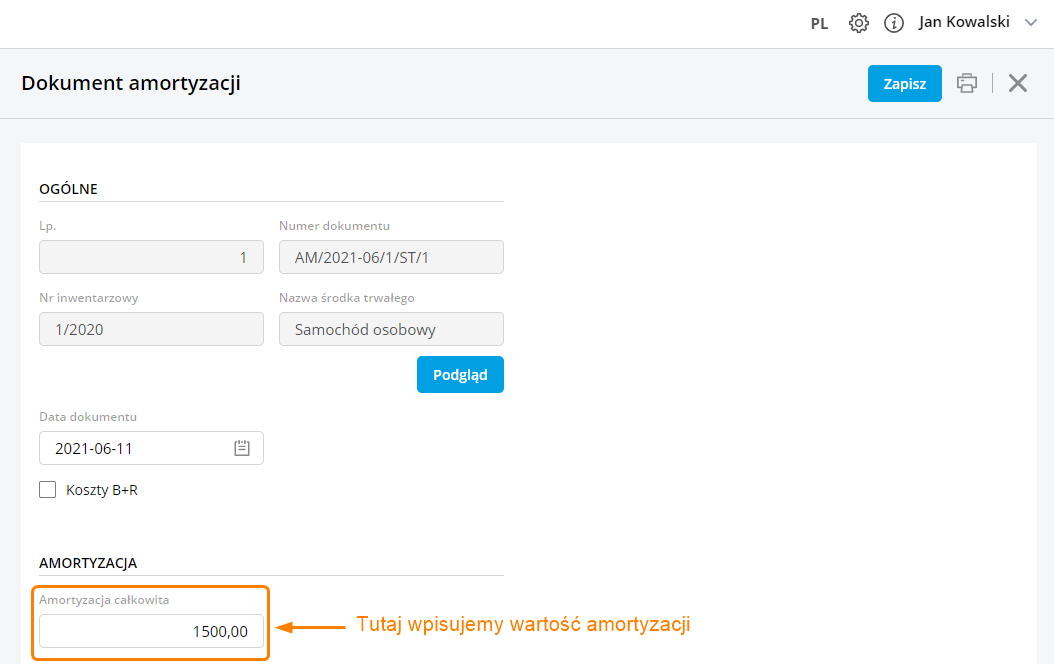

Krok drugi – wyświetli się nam formularz dokumentu amortyzacji. W polu „Amortyzacja całkowita” wpisujemy wartość amortyzacji. Naniesione zmiany zapisujemy.

Uwaga

Amortyzację można również dodać ręcznie, należy jednak pamiętać, iż taki dokument nie zostanie automatycznie zaksięgowany.

Co to są kody JPK_V7 i gdzie się je stosuje?

Ministerstwo Finansów wprowadza nowy rodzaj pliku JPK. Są to pliki JPK_V7M dla rozliczeń miesięcznych oraz JPK_V7K dla rozliczeń kwartalnych. Pliki te zawierają część deklaracyjną (na wzór deklaracji VAT-7) oraz ewidencyjną (na wzór pliku JPK_VAT). Nowy rodzaj pliku JPK zastępuje więc zarówno plik JPK_VAT jak i deklarację VAT-7.

Nowy plik JPK_V7 zacznie obowiązywać wszystkich podatników od rozliczenia za październik 2020.

Struktura plików JPK_V7M i JPK_V7K została rozbudowana względem pliku JPK_VAT o dodatkowe informacje, które mają być przesyłane dla każdej faktury. Dlatego też istotne jest aby firmy, odpowiednio wcześniej zaczęły opisywać przyjmowane oraz wydawane dokumenty dodatkowymi informacjami. Są to: kod kraju kontrahenta, kod towarowy, procedura i typ dokumentu.

Ministerstwo Finansów zdefiniowało listę kodów towarowych, które mają być wysyłane w pliku JPK_V7M/7K dla dokumentu, na którym zarejestrowano sprzedaż danego rodzaju:

- GTU_01 – dostawa napojów alkoholowych o zawartości alkoholu powyżej 1,2%, piwa oraz napojów alkoholowych będących mieszaniną piwa i napojów bezalkoholowych, w których zawartość alkoholu przekracza 0,5% (CN od 2203 do 2208)

- GTU_02 – dostawa towarów, o których mowa w art. 103 ust. 5aa ustawy

- GTU_03 – dostawa olejów opałowych nieujętych w lit. b, olejów smarowych i pozostałych olejów (CN od 2710 19 71 do 2710 19 83 i CN od 2710 19 87 do 2710 19 99, z wyłączeniem smarów plastycznych zaliczonych do kodu CN 2710 19 99), olejów smarowych (CN 2710 20 90) oraz preparatów smarowych (CN 3403, z wyłączeniem smarów plastycznych objętych tą pozycją)

- GTU_04 – dostawa wyrobów tytoniowych, suszu tytoniowego, płynu do papierosów elektronicznych i wyrobów nowatorskich, w rozumieniu przepisów o podatku akcyzowym

- GTU_05 – dostawa odpadów – wyłącznie określonych w poz. 79–91 załącznika nr 15 do ustawy

- GTU_06 – dostawa urządzeń elektronicznych oraz części i materiałów do nich, wyłącznie określonych w poz. 7, 8, 59–63, 65, 66, 69 i 94–96 załącznika nr 15 do ustawy, a także folii typu stretch określonej w poz. 9 tego załącznika

- GTU_07 – dostawa pojazdów oraz części (CN od 8701 do 8708)

- GTU_08 – dostawa metali szlachetnych oraz nieszlachetnych – wyłącznie określonych w poz. 1 i 1a załącznika nr 12 do ustawy oraz w poz. 12–25, 33–40, 45, 46, 56 i 78 załącznika nr 15 do ustawy

- GTU_09 – dostawa produktów leczniczych, środków spożywczych specjalnego przeznaczenia żywieniowego oraz wyrobów medycznych – wyłącznie objętych obowiązkiem zgłoszenia, o którym mowa w art. 37av ust. 1 ustawy z dnia 6 września 2001 r. – Prawo farmaceutyczne (Dz. U. z 2021 r. poz. 974 i 981)

- GTU_10 – dostawa budynków, budowli i gruntów oraz ich części i udziałów w prawie własności, w tym również zbycia praw, o których mowa w art. 7 ust. 1 ustawy

- GTU_11 - świadczenie usług w zakresie przenoszenia uprawnień do emisji gazów cieplarnianych, o których mowa w ustawie z dnia 12 czerwca 2015 r. o systemie handlu uprawnieniami do emisji gazów cieplarnianych (Dz. U. z 2021 r. poz. 332 i 1047)

- GTU_12 – świadczenie usług o charakterze niematerialnym – wyłącznie: doradczych, w tym doradztwa prawnego i podatkowego oraz doradztwa związanego z zarządzaniem (PKWiU 62.02.1, 62.02.2, 66.19.91, 69.20.3, 70.22.11, 70.22.12, 70.22.13, 70.22.14, 70.22.15, 70.22.16, 70.22.3, 71.11.24, 71.11.42, 71.12.11, 71.12.31, 74.90.13, 74.90.15, 74.90.19), w zakresie rachunkowości i audytu finansowego (PKWiU 69.20.1, 69.20.2), prawnych (PKWiU 69.1), zarządczych (PKWiU 62.03, 63.11.12, 66.11.19, 66.30, 68.32, 69.20.4, 70.22.17, 70.22.2, 90.02.19.1), firm centralnych (PKWiU 70.1), marketingowych lub reklamowych (PKWiU 73.1), badania rynku i opinii publicznej (PKWiU 73.2), w zakresie badań naukowych i prac rozwojowych (PKWiU 72) oraz w zakresie pozaszkolnych form edukacji (PKWiU 85.5)

- GTU_13 – świadczenie usług transportowych i gospodarki magazynowej (PKWiU 49.4, 52.1)

Procedury, podobnie jak kody towarowe, opisują dodatkowo dokument wysyłany w nowym pliku JPK. Nie są jednak ściśle powiązane z towarem. Są podzielone na procedury dla dokumentów sprzedaży i zakupu.

Procedury dla sprzedaży:

- SW – dostawa w ramach sprzedaży wysyłkowej z terytorium kraju, o której mowa w art. 23 ustawy

- EE – świadczenie usług telekomunikacyjnych, nadawczych i elektronicznych, o których mowa w art. 28k ustawy

- TP – istniejące powiązania między nabywcą a dokonującym dostawy towarów lub usługodawcą, o których mowa w art. 32 ust. 2 pkt 1 ustawy

- TT_WNT – wewnątrzwspólnotowe nabycie towarów dokonane przez drugiego w kolejności podatnika VAT w ramach transakcji trójstronnej w procedurze uproszczonej, o której mowa w dziale XII rozdział 8 ustawy

- TT_D – dostawa towarów poza terytorium kraju dokonana przez drugiego w kolejności podatnika VAT w ramach transakcji trójstronnej w procedurze uproszczonej, o której mowa w dziale XII rozdział 8 ustawy

- MR_T – świadczenia usług turystyki opodatkowanych na zasadach marży zgodnie z art. 119 ustawy

- MR_UZ – dostawa towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich i antyków, opodatkowana na zasadach marży zgodnie z art. 120 ustawy

- I_42 – wewnątrzwspólnotowa dostawa towarów następująca po imporcie tych towarów w ramach procedury celnej 42 (import)

- I_63 – wewnątrzwspólnotowa dostawa towarów następująca po imporcie tych towarów w ramach procedury celnej 63 (import)

- B_SPV – transferu bonu jednego przeznaczenia dokonanego przez podatnika działającego we własnym imieniu, opodatkowanego zgodnie z art. 8a ust. 1 ustawy

- B_SPV_DOSTAWA – dostawa towarów oraz świadczenie usług, których dotyczy bon jednego przeznaczenia na rzecz podatnika, który wyemitował bon zgodnie z art. 8a ust. 4 ustawy

- B_MPV_PROWIZJA – świadczenie usług pośrednictwa oraz innych usług dotyczących transferu bonu różnego przeznaczenia, opodatkowanych zgodnie z art. 8b ust. 2 ustawy

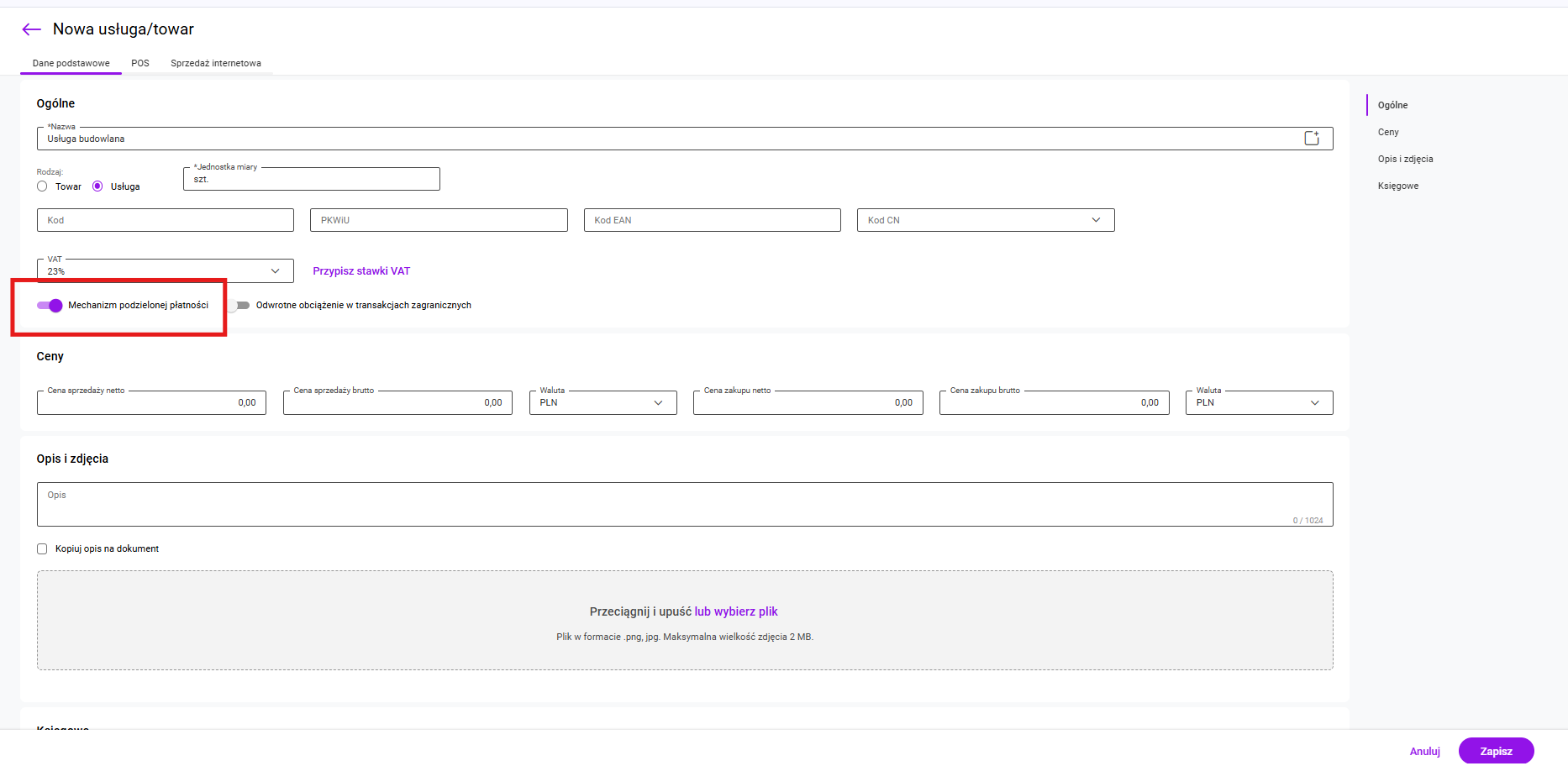

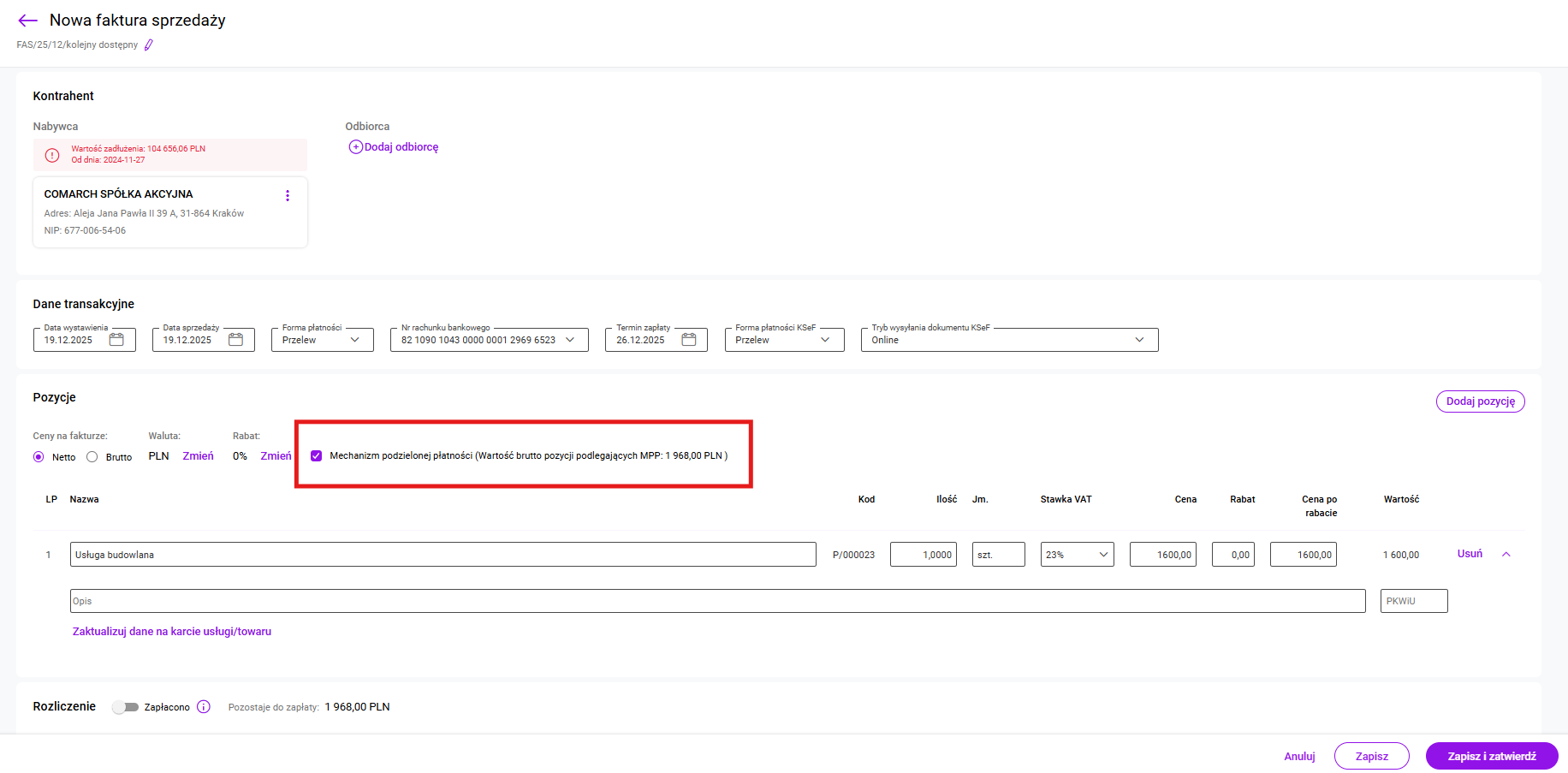

- MPP – transakcje objęte obowiązkiem stosowania mechanizmu podzielonej płatności

- WSTO_EE - wewnątrzwspólnotowa sprzedaż na odległość towarów, które w momencie rozpoczęcia ich wysyłki lub transportu znajdują się na terytorium kraju, oraz świadczenie usług telekomunikacyjnych, nadawczych i elektronicznych, o których mowa w art. 28k ustawy, na rzecz podmiotów niebędących podatnikami, posiadających siedzibę, stałe miejsce zamieszkania lub miejsce pobytu na terytorium państwa członkowskiego innym niż terytorium kraju

- IED - dostawa towarów, o której mowa w art. 7a ust. 1 i 2 ustawy, dokonana przez podatnika ułatwiającego tę dostawę, który nie korzysta z procedury szczególnej, o której mowa w dziale XII w rozdziale 6a lub 9 ustawy lub w odpowiadających im regulacjach, dla której miejscem dostawy jest terytorium kraju

Procedury dla zakupu:

- IMP – podatek naliczony z tytułu importu towarów, w tym importu towarów rozliczanych zgodnie z art. 33a ustawy

- MPP – transakcje objęte obowiązkiem stosowania mechanizmu podzielonej płatności

Oprócz wspomnianych kodów towarowych oraz procedur, do opisu transakcji na potrzeby pliku JPK_V7 służą

typy dokumentów.

Dostępne typy dokumentów dla sprzedaży to:

- RO – dokument zbiorczy o sprzedaży z kas rejestrujących

- WEW – dowód wewnętrzny

- FP – faktura, o której mowa w art. 109 ust. 3d ustawy

Dla zakupu dostępne są typy:

- VAT_RR – faktura VAT RR, o której mowa w art. 116 ustawy

- WEW – dowód wewnętrzny

- MK – faktura wystawiona przez podatnika będącego dostawcą lub usługodawcą, który wybrał metodę kasową rozliczeń określoną w art. 21 ustawy.

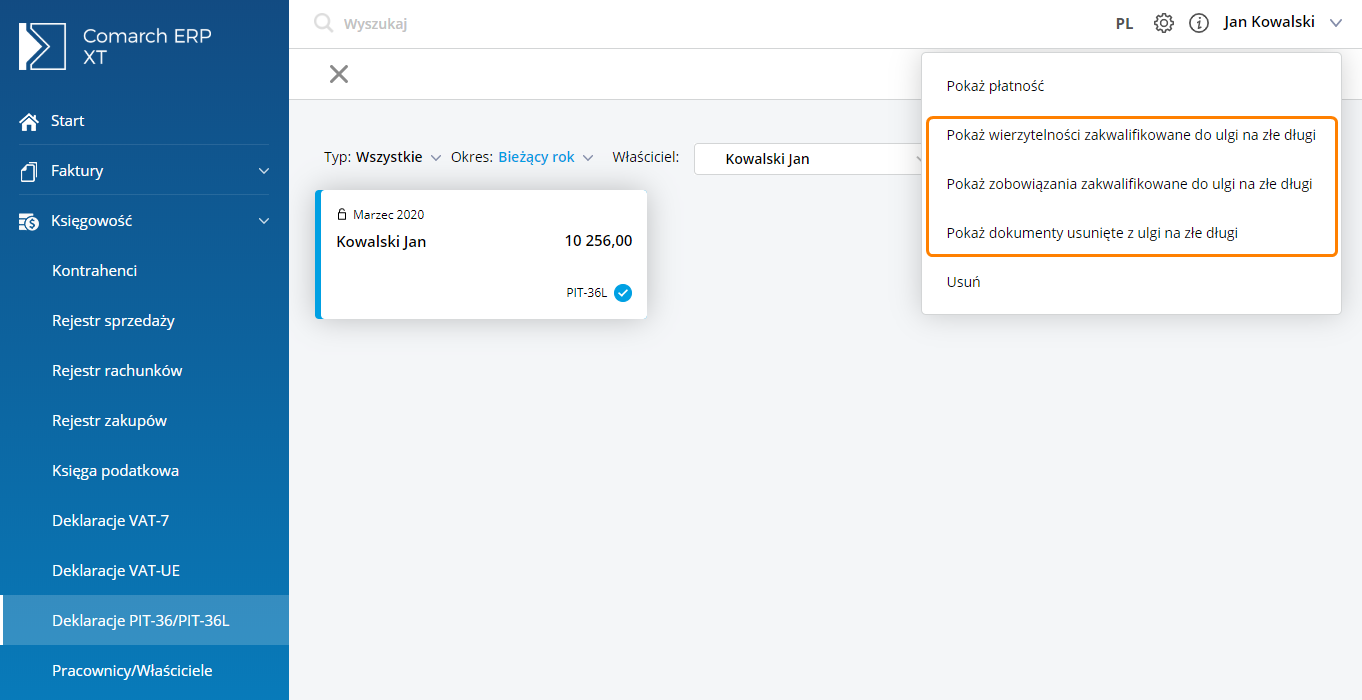

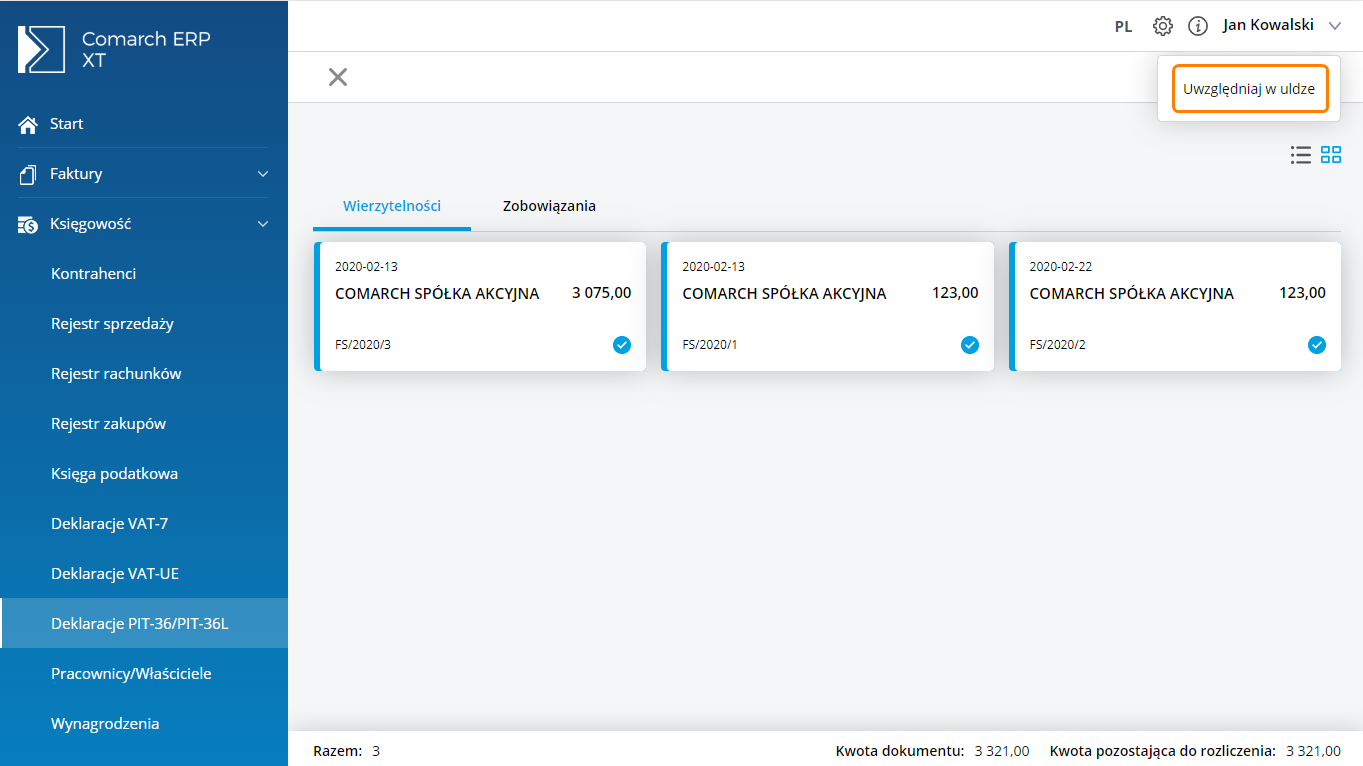

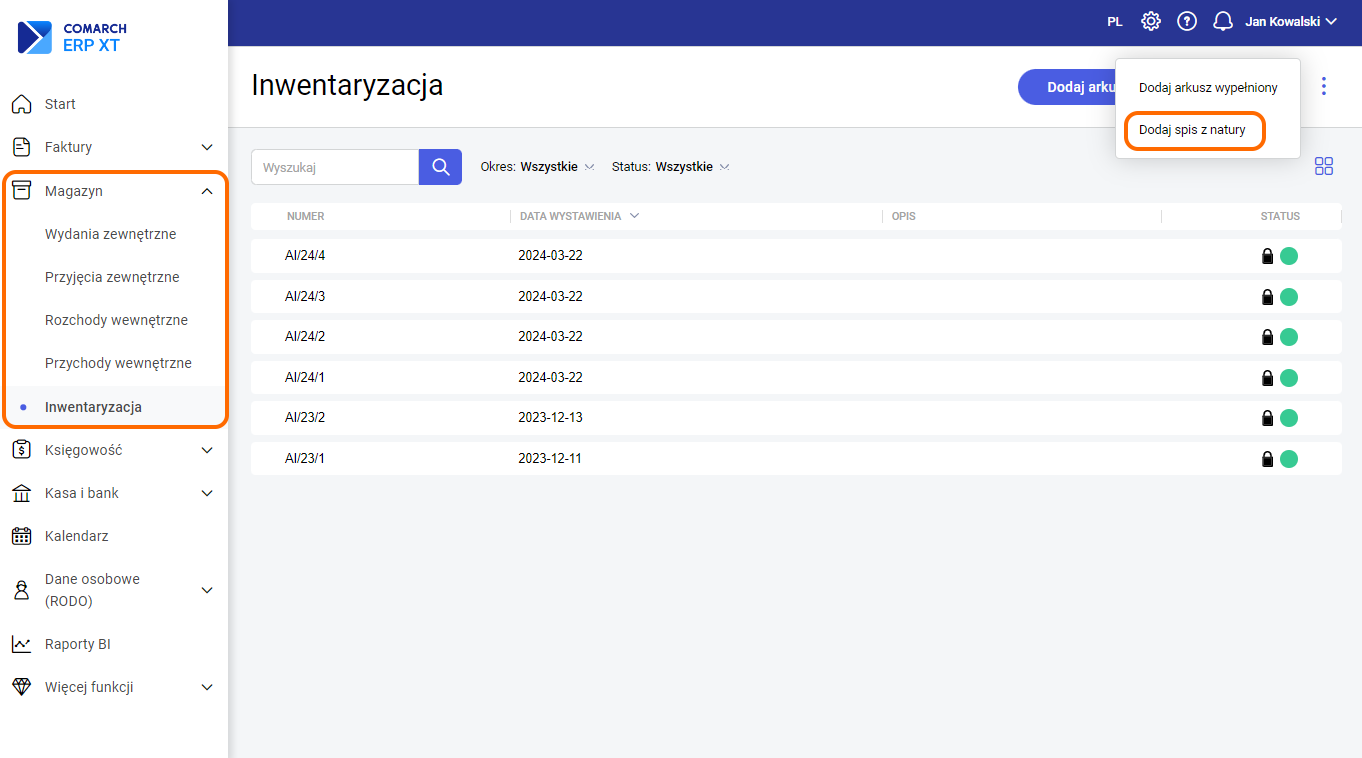

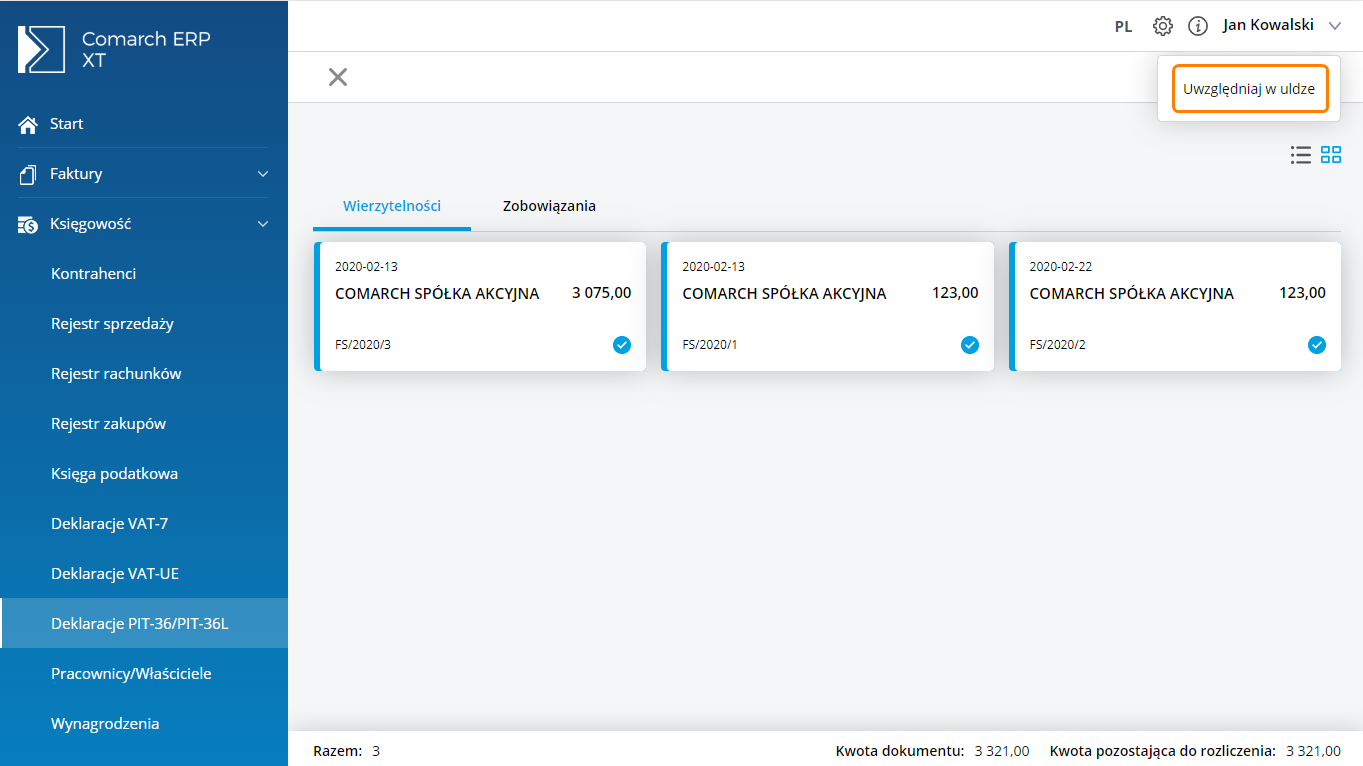

Jak uzupełnić na formularzu deklaracji VAT-7 pola 36, 37, 39 oraz 47, 48, 49, 50 ?

W artykule opisaliśmy jak uzupełnić pola ręczne na deklaracji VAT-7 oraz VAT-7K.

Na deklaracji VAT-7 lub VAT-7K znajdują się pola, które nie są automatycznie przeliczane przez program. Użytkownik zobowiązany jest wprowadzić ręcznie do nich wartość jeżeli w danym miesiącu/ kwartale miała miejsce operacja gospodarcza kwalifikująca się do któregoś z pól:

| VAT-7 (20) oraz VAT-7K (14) |

| Opis pola |

Nr pola |

Wytłumaczenie |

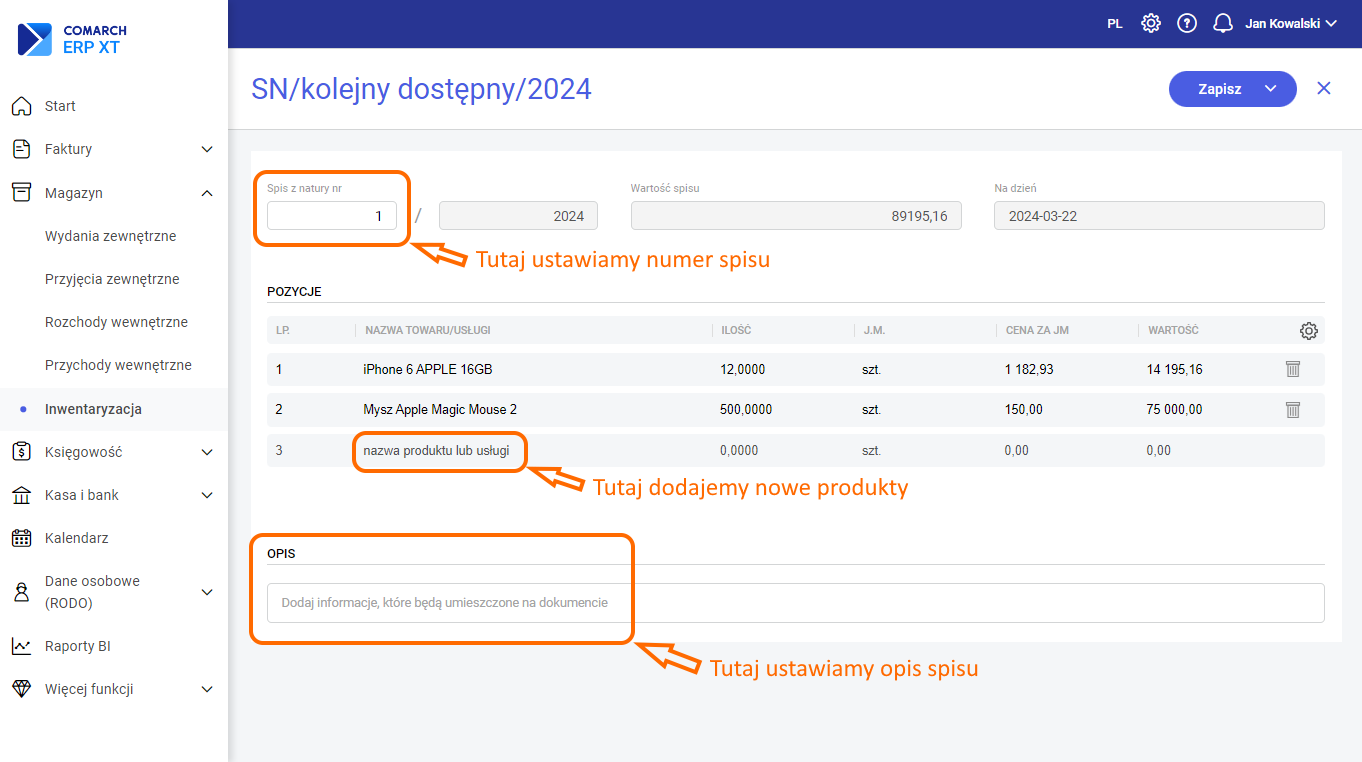

| Kwota podatku należnego od towarów i usług objętych spisem z natury, o którym mowa w art.14 ust.5 ustawy

|

36 |

W pozycji 36 wykazuje się podatek należny od towarów i usług objętych spisem z natury na dzień likwidacji działalności. |

| Zwrot odliczonej lub zwróconej kwoty wydatkowanej na zakup kas rejestrujących, o którym mowa w art. 111 ust. 6 ustawy

|

37 |

W pozycji 37 wykazywana jest kwota, która dotyczy zwrotu odliczonych lub zwróconych kwot wydatkowanych na zakup kas rejestrujących. W sytuacji gdy w okresie 3 lat od dnia rozpoczęcia ewidencjonowania podatnik zaprzestał używania lub nie dokonał w obowiązującym terminie zgłoszenia kasy do obowiązkowego przeglądu technicznego przez właściwy serwis, a także w przypadku naruszenia warunków związanych z odliczeniem tych kwot, które zostały określone w art. 111 ust. 7 pkt 1 i 2. |

| Kwota podatku od wewnątrzwspólnotowego nabycia paliw silnikowych, podlegająca wpłacie w terminach, o których mowa w art. 103 ust. 5a i 5b ustawy

|

39 |

W pozycji 39 wykazywana jest kwota podatku z tytułu wewnątrzwspólnotowego nabycia paliw silnikowych, których wytwarzanie lub którymi obrót wymaga uzyskania koncesji. |

| Korekta podatku naliczonego od nabycia środków trwałych |

47 |

W pozycji 47 wykazuje się samą wartość korekty podatku naliczonego. Mogą tu pojawić się kwoty ze znakiem “minus”.

|

| Korekta podatku naliczonego od pozostałych nabyć |

48 |

W pozycji 48 wykazuje się samą wartość korekty podatku naliczonego. Mogą tu pojawić się kwoty ze znakiem “minus”. |

| Korekta podatku naliczonego, o której mowa w art.89b ust.1 ustawy |

49 |

W pozycji 49 wykazuje się samą wartość korekty podatku naliczonego. Mogą tu pojawić się kwoty ze znakiem “minus”. |

| Korekta podatku naliczonego, o której mowa w art. 89b ust. 4 ustawy |

50 |

W pozycji 50 wykazuje się samą wartość korekty podatku naliczonego. |

Ważne! Pola które zostały uzupełnione ręcznie są automatycznie przenoszone do pliku JPK_VAT z nazwą „dokument tech. do dek. VAT-7 pod plik JPK_VAT”.

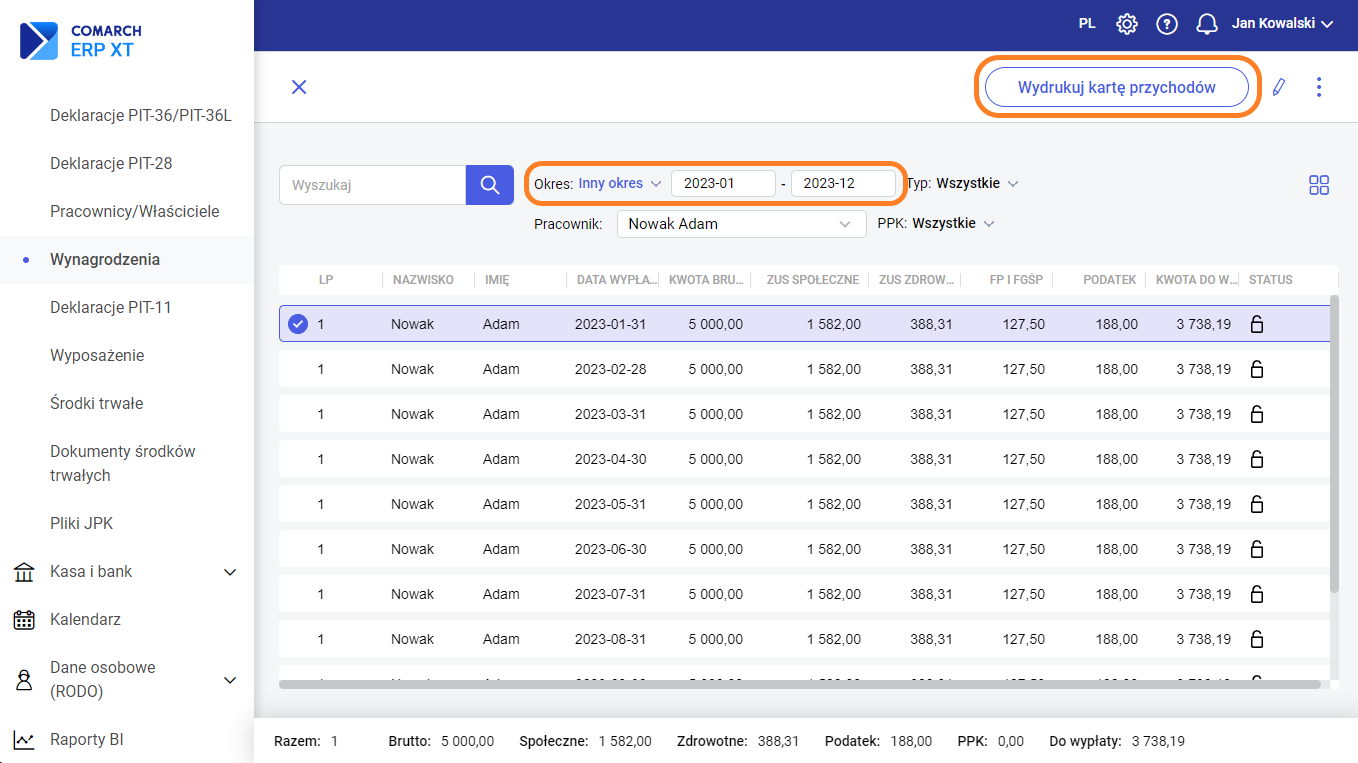

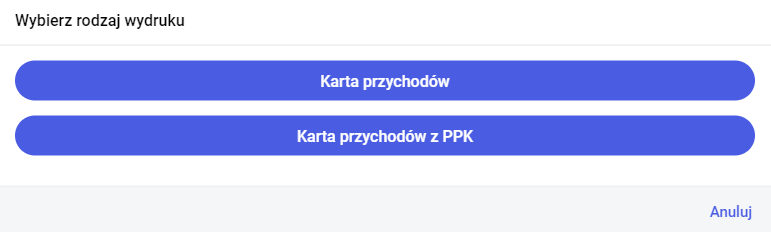

Jak wydrukować kartę przychodów pracownika za ubiegły rok?

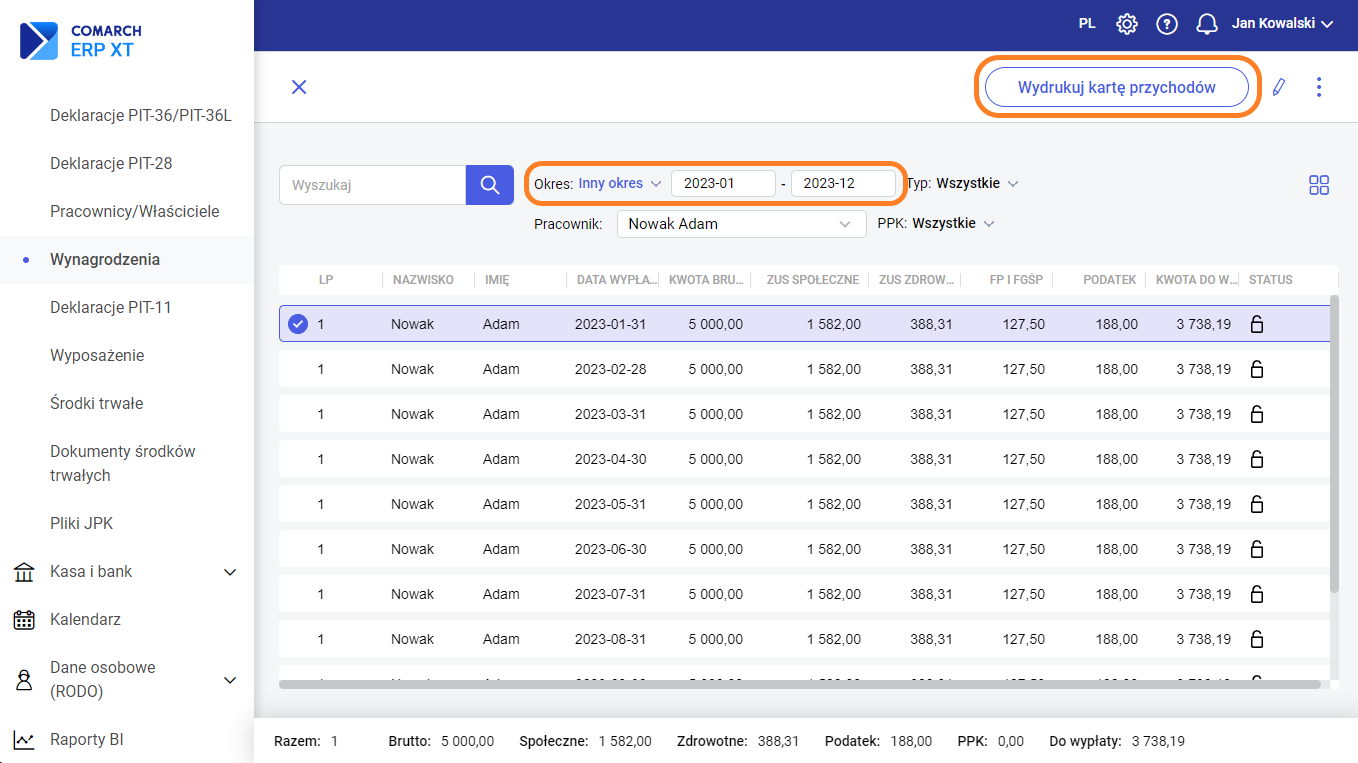

W celu wydrukowania karty przychodów pracownika za ubiegły rok wybieramy Księgowość/ Wynagrodzenia, w filtrze Okres : Inny okres … i zaznaczamy dowolne wynagrodzenie pracownika. Następnie w menu kontekstowym pojawi się ikona Wydrukuj kartę przychodów.

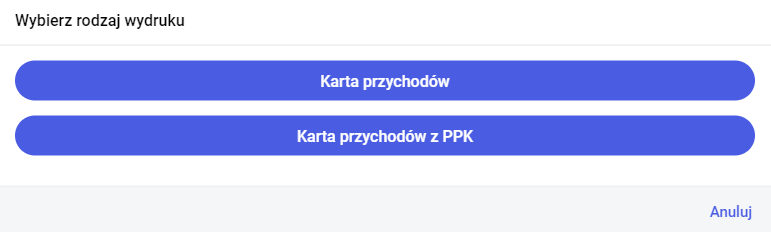

Istnieje możliwość wyboru rodzaju wydruku Karta przychodów lub Karta przychodów z PPK.

Zobacz także:

Pracownicze Plany Kapitałowe w Comarch Betterfly

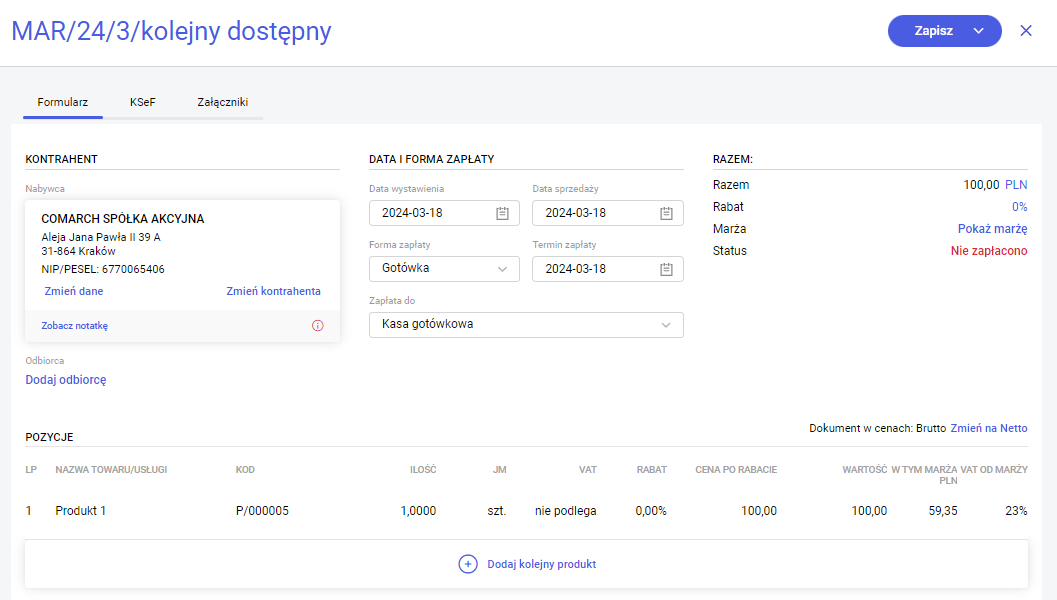

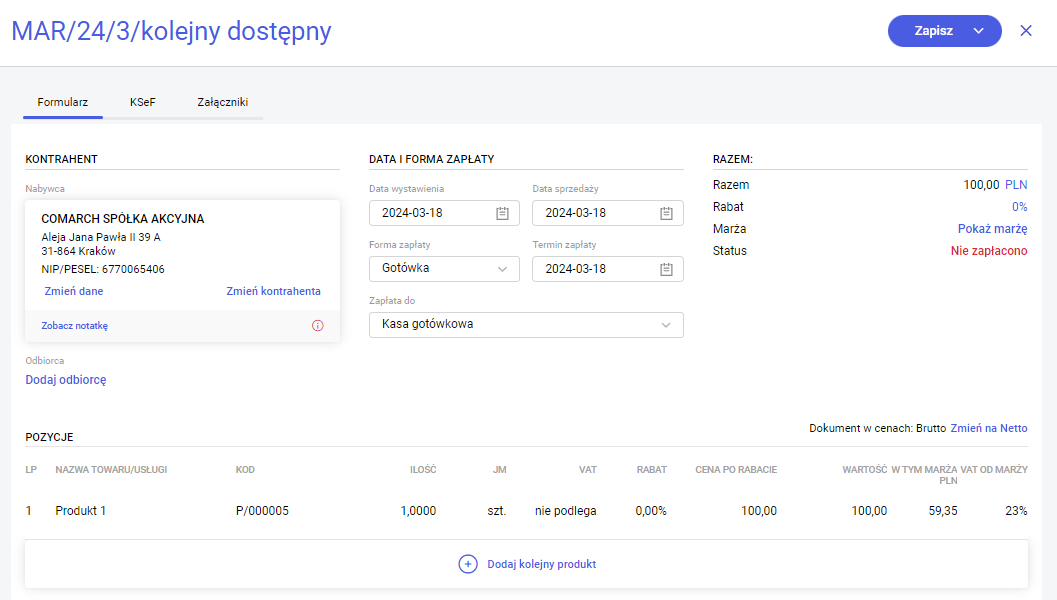

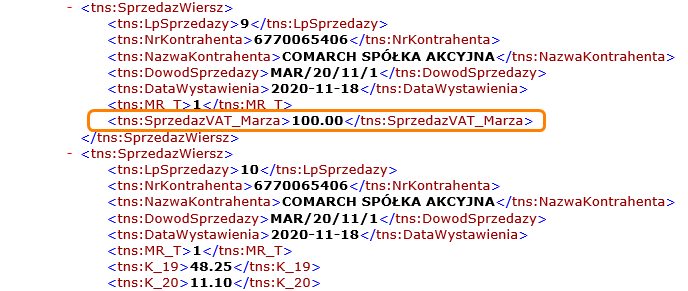

W jaki sposób uwzględniana jest Faktura VAT marża w pliku JPK_V7?

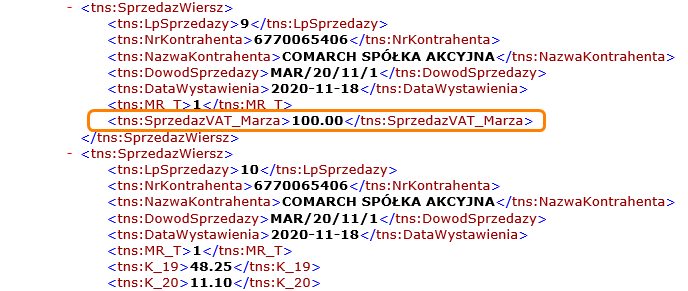

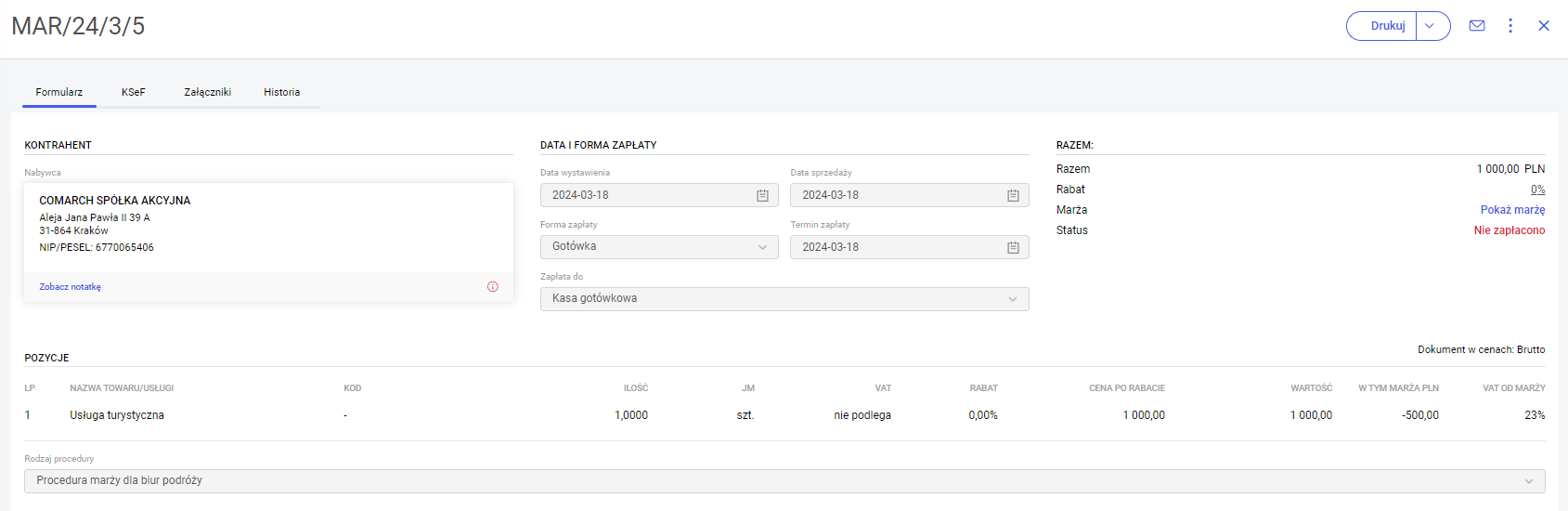

W celu poprawnego wykazywania dokumentów VAT marża, faktura w tej procedurze musi mieć uzupełniony kod MR_UZ lub MR_T. W zależności od procedury VAT marża wskazanej na dokumencie dodawane są automatycznie kody: MR_T lub MR_UZ.

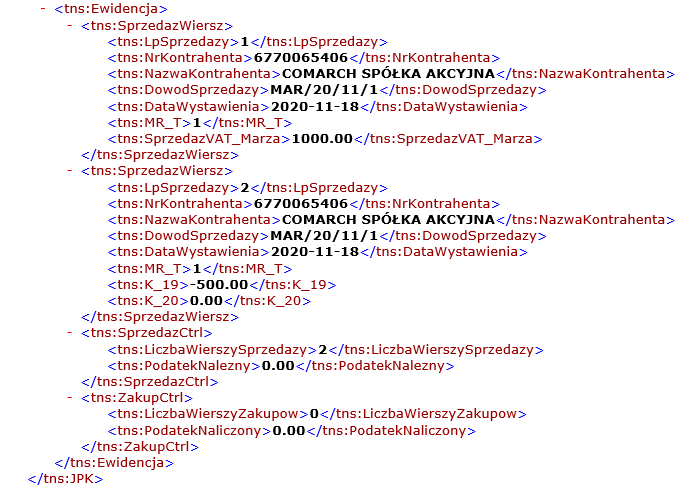

Wówczas w tworzonym pliku JPK_V7 w części ewidencyjnej taka faktura zostanie prawidłowo oznaczona, w wierszu SprzedazVAT_Marza wykazana zostanie kwota brutto z dokumentu.

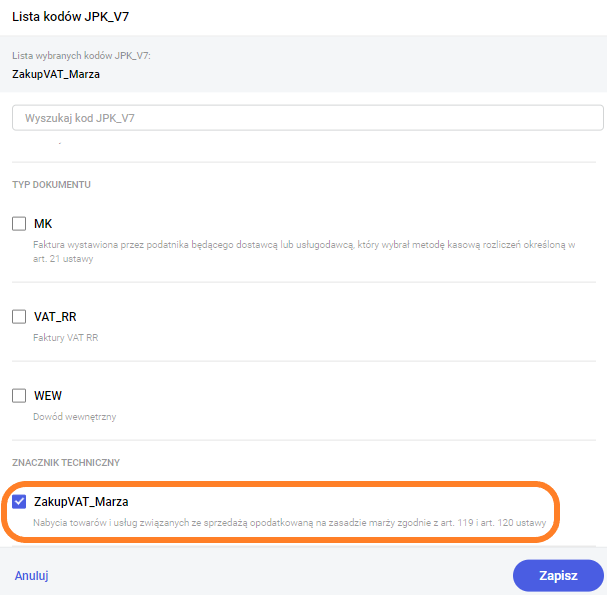

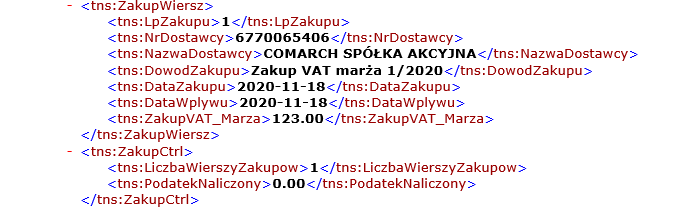

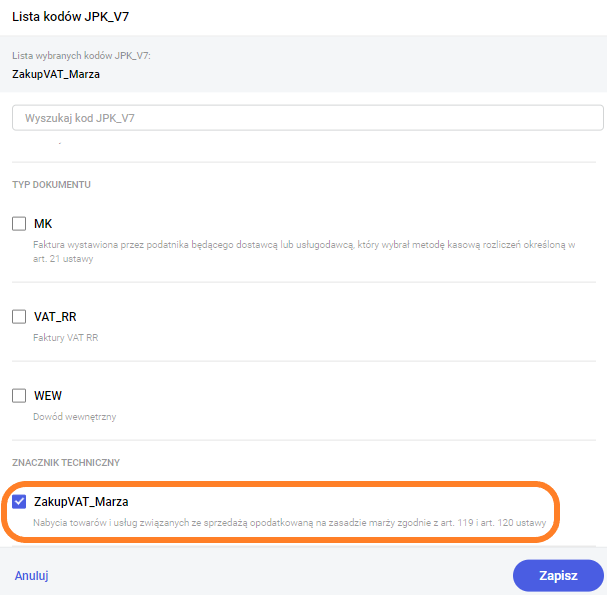

Dokumenty zakupu towarów, które będziemy odsprzedawać w procedurze marża, podlegają oznaczeniu kodem JPK_V7: „ZakupVAT_Marza”.

Dokument zakup VAT marża należy wprowadzić ręcznie do rejestru VAT zakupów. Kwotę nabyć związanych ze sprzedażą opodatkowaną na zasadzie marży, najlepiej wprowadzić w stawce VAT 0%.

Zarówno na dokumencie, karcie produktu jak i kontrahenta istnieje możliwość przypisania kodu JPK_V7: „ZakupVAT_Marza”:

W programie Comarch Betterfly kod „ZakupVAT_Marza” to techniczne oznaczenie wprowadzone na potrzeby wykazywania dokumentów zakupowych związanych z procedurą VAT marża.

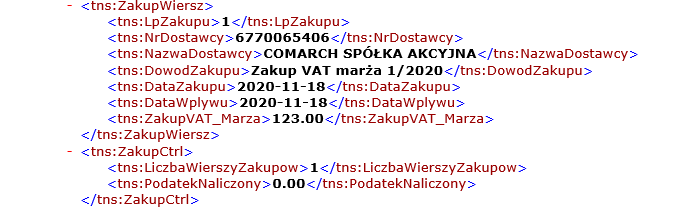

Dokumenty, które mają wybrany kod JPK_V7 „ZakupVAT_Marza” przenoszone są do pliku JPK_V7 wyłącznie do części ewidencyjnej (nie są uwzględniane w części deklaracyjnej pliku).

W wierszu ZakupVAT_Marza wykazywana jest kwota brutto dokumentu.

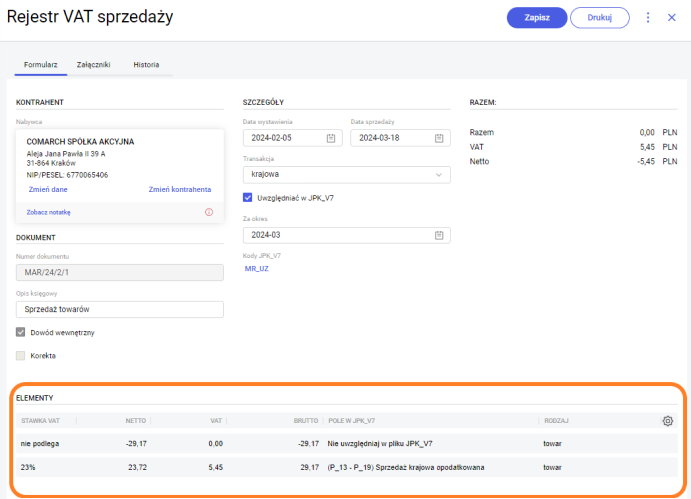

Faktura VAT marża z ujemną kwotą marży

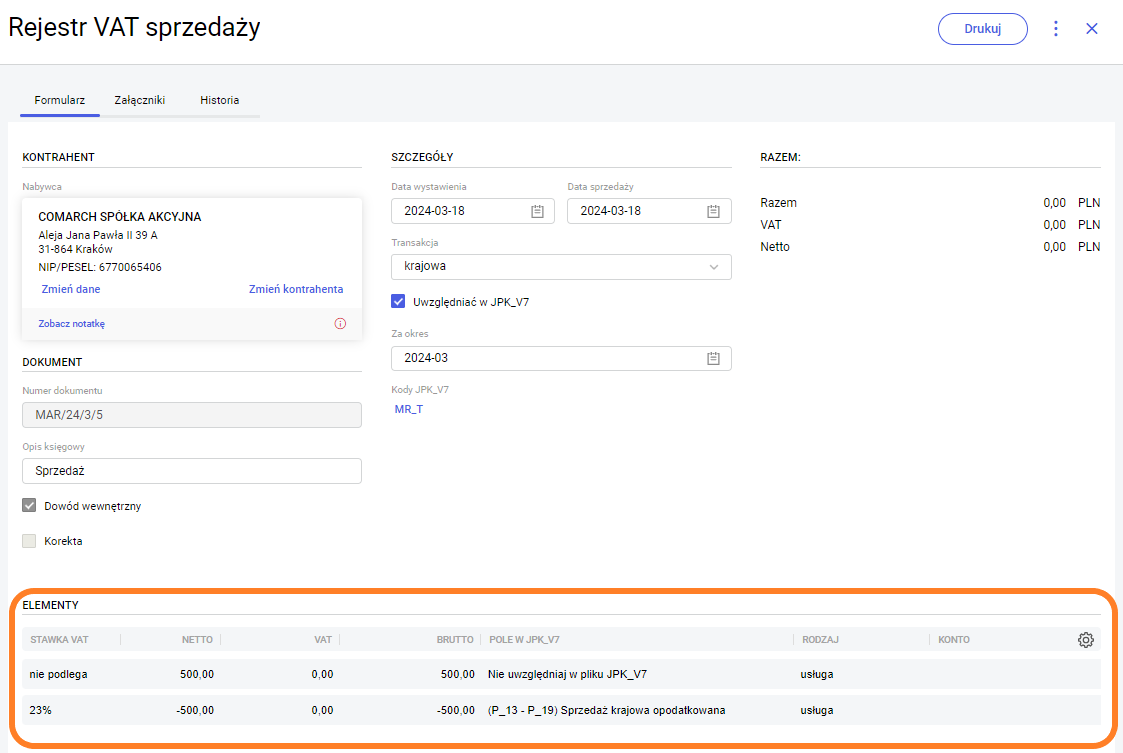

Faktura VAT marża z ujemną kwotą marży nie jest uwzględniana w części deklaracyjnej pliku JPK_V7. W części ewidencyjnej pliku JPK_V7 uwzględniana jest Faktura VAT marża oraz dokument rozliczenia marży. Dla dokumentu rozliczenia marży nie jest wykazywana kwota VAT.

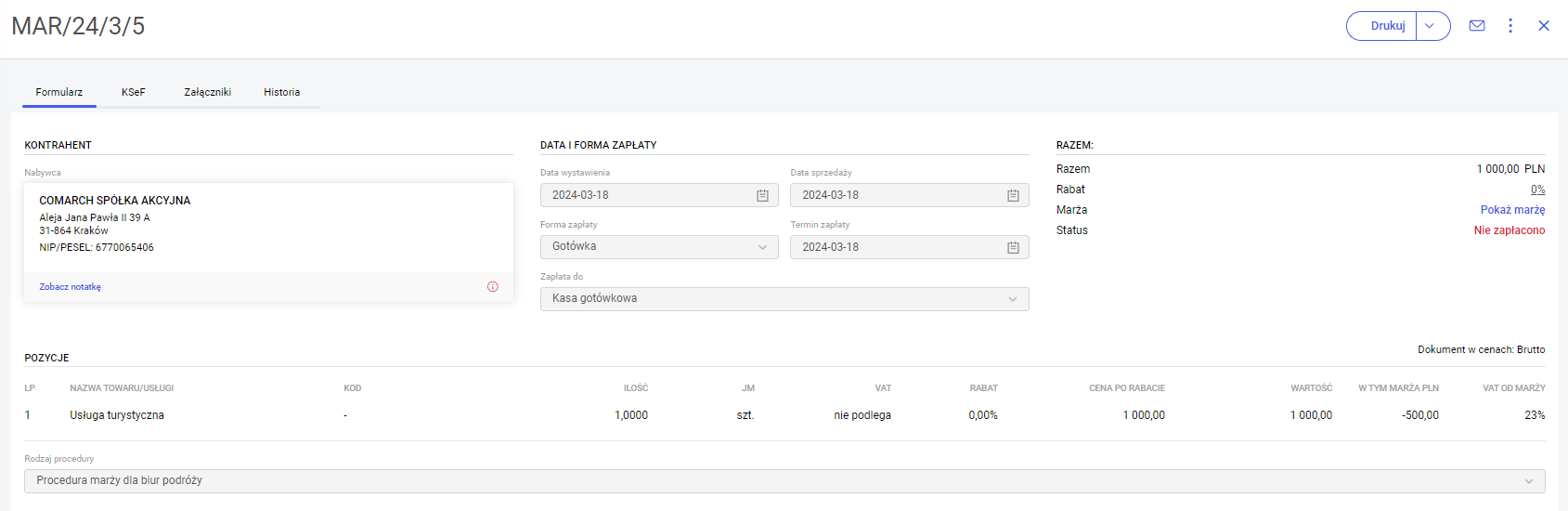

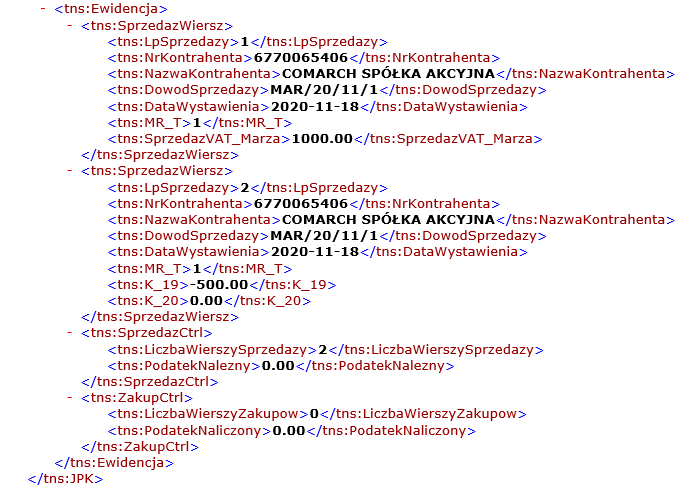

Przykład

1. Na fakturze VAT marża pozycja w stawce VAT nie podlega, kwota marży w wysokości -500, VAT od marży: 23%:

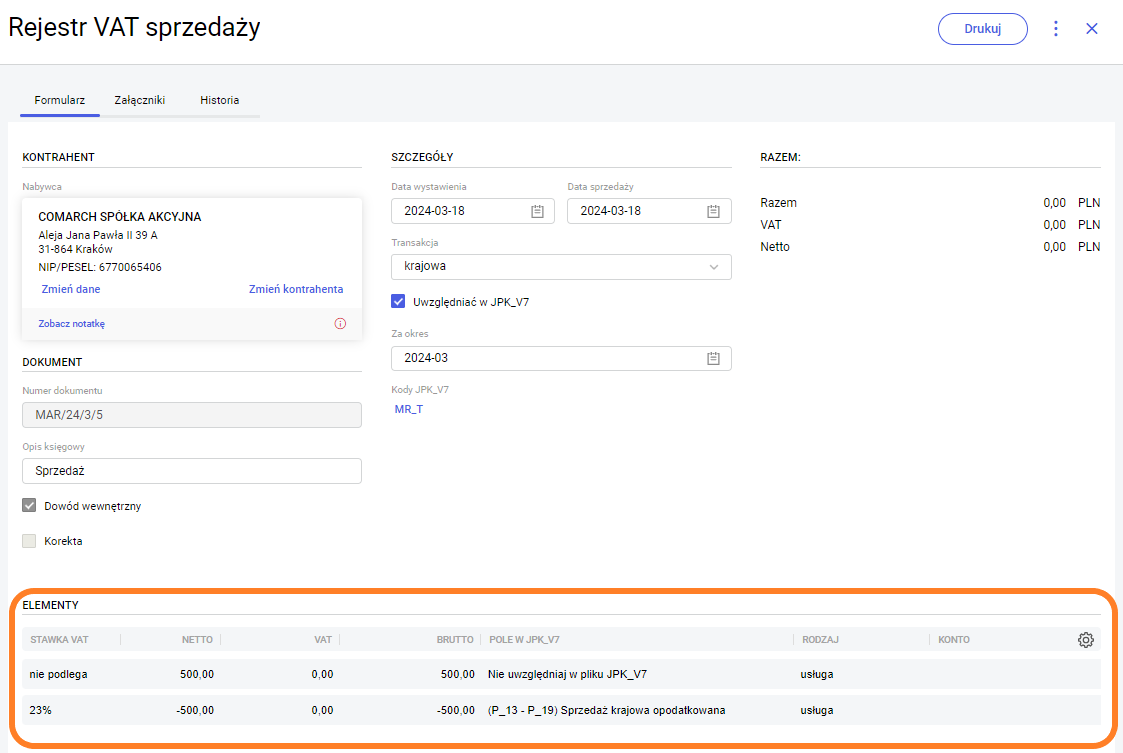

2. Na dokumencie rozliczenia marży w rejestrze VAT sprzedaży powstaną dwie pozycje:

- Nie podlega - netto: 500, VAT: 0, brutto: 500

- 23% - netto -500, VAT: 0, Brutto: -500

3. Podczas wyliczania pliku JPK_V7 dokument rozliczenia marży z zerową kwotą VAT i kwotą brutto na minus w stawce opodatkowanej nie jest uwzględniany w części deklaracyjnej. Faktura VAT marża z ujemną kwotą marży oraz dokument rozliczenia marży jest wykazywany w części ewidencyjnej pliku JPK_V7:

W jaki sposób wykazywane są wartości w polach 33, 34, 36 oraz 44, 45 w pliku JPK_V7?

Wartości w polach 33, 34, 36 oraz 44, 45 można wykazać w pliku JPK_V7 na dwa sposoby:

- W części deklaracyjnej pliku JPK_V7 Użytkownik ma możliwość wprowadzenia wartości ręcznie w pozycji 33, 34, 36 oraz 44, 45, jeżeli w danym miesiącu/kwartale miała miejsce operacja gospodarcza kwalifikująca się do tych pól.

- W rejestrze VAT sprzedaży/zakupu należy dodać dowód wewnętrzny z odpowiednim ustawieniem w kolumnie ‘Pole w JPK_V7’ oraz uzupełnioną kwotą VAT (kwota netto nie powinna być uzupełniona).

Przykład

Aby wartość w polu P_33 Podatek należny od towarów i usług objętych spisem z natury została uwzględniona w pliku JPK_V7 w części deklaracyjnej i ewidencyjnej, należy dodać zapis w rejestrze VAT sprzedaży i na pozycji uzupełnić kwotę VAT oraz w kolumnie ‘Pole w JPK_V7’ ustawić wartość (P_33) Podatek od spisu z natury.

W przypadku gdy w części deklaracyjnej pliku JPK_V7 zostały uzupełnione pola 33, 34, 36 oraz 44, 45 to w części ewidencyjnej pliku automatycznie tworzony jest dokument techniczny do pliku JPK_V7.

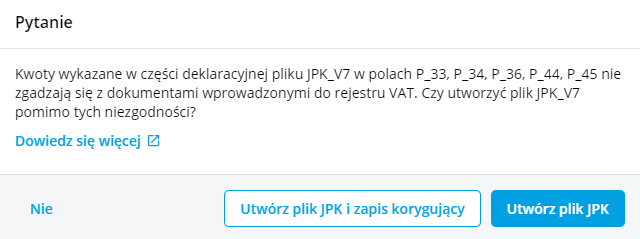

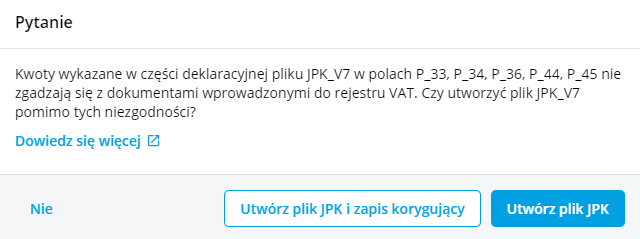

Podczas tworzenia pliku JPK_V7 program weryfikuje czy kwota wprowadzona w polu 33, 34, 36 oraz 44, 45 w części deklaracyjnej pliku JPK_V7 jest zgodna z dokumentami wprowadzonymi do rejestru VAT. W przypadku występowania różnic, podczas tworzenia pliku JPK_V7 pojawi się komunikat:

W zależności od wybranej opcji:

- Nie – plik JPK_V7 nie zostanie utworzony.

- Utwórz plik JPK i zapis korygujący – plik JPK_V7 zostanie utworzony i w części ewidencyjnej automatycznie utworzy się zapis korygujący na kwotę różnicy.

- Utwórz plik JPK – plik JPK_V7 zostanie utworzony, a w części ewidencyjnej nie zostanie utworzony zapis korygujący.

W części ewidencyjnej pliku, dokument techniczny do pliku JPK_V7 (zapis korygujący) zawiera następujące dane:

Ewidencja Sprzedaży:

- LpSprzedazy – kolejny nr

- NrKontrahenta – numer NIP z zakładki Moje dane

- NazwaKontrahenta – nazwa firmy z zakładki Moje dane

- DowodSprzedazy – dokument techniczny do pliku JPK_V7

- DataWystawienia – ostatni dzień miesiąca, za który tworzony jest plik

- K_33, K_34, K_36 – należny podatek

Ewidencja Zakupów:

- LpZakupu – kolejny nr

- NrDostawcy – numer NIP z zakładki Moje dane

- NazwaDostawcy – nazwa firmy z zakładki Moje dane

- DowodZakupu – dokument techniczny do pliku JPK_V7

- DataZakupu – ostatni dzień miesiąca, za który tworzony jest plik

- DokumentZakupu – WEW

- K_44, K_45 – naliczony podatek

Listę dokumentów zakwalifikowanych w danym miesiącu do pliku JPK_V7 według pól na deklaracji można wydrukować z poziomu rejestru sprzedaży oraz zakupu (Dowiedz się więcej: Jak wydrukować rejestr VAT uwzględniając dokumenty zakwalifikowane do deklaracji VAT-7?)

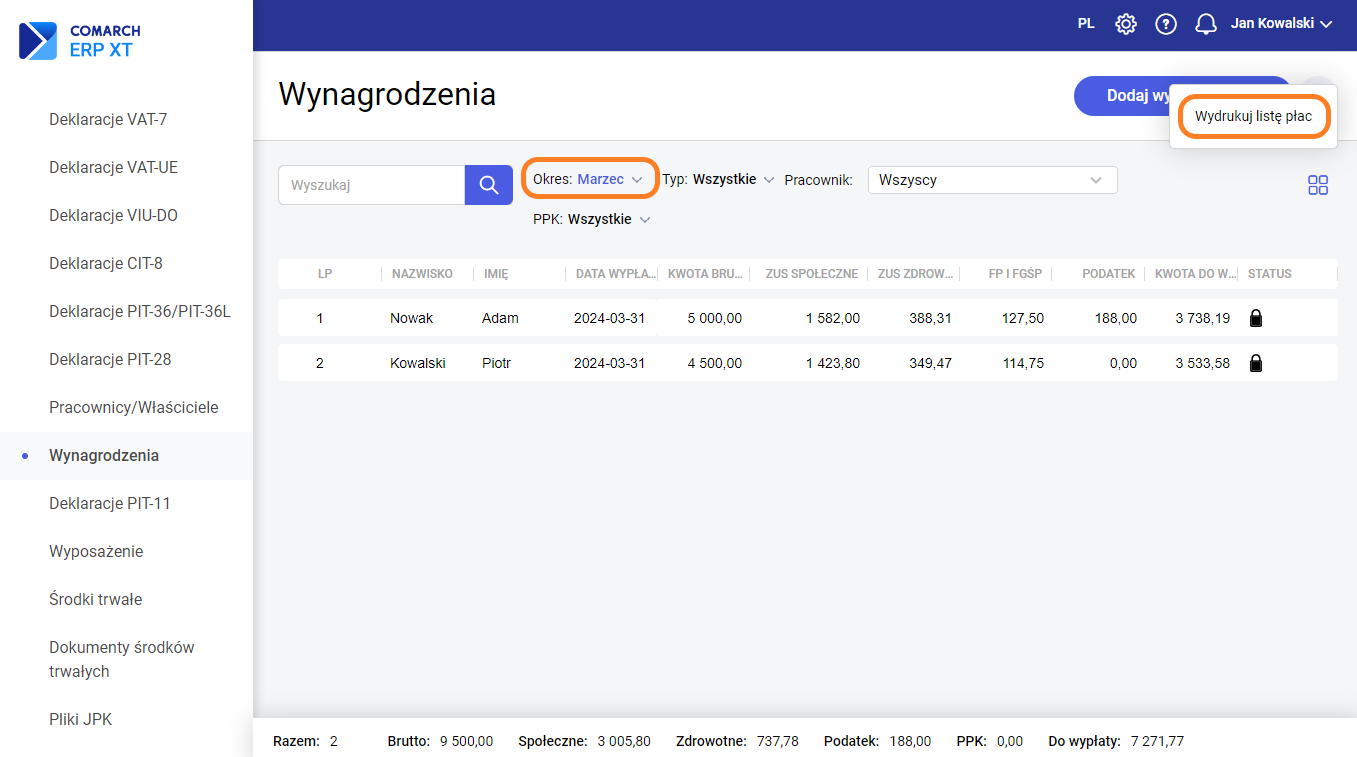

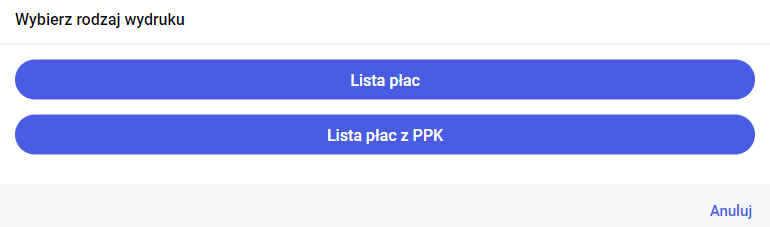

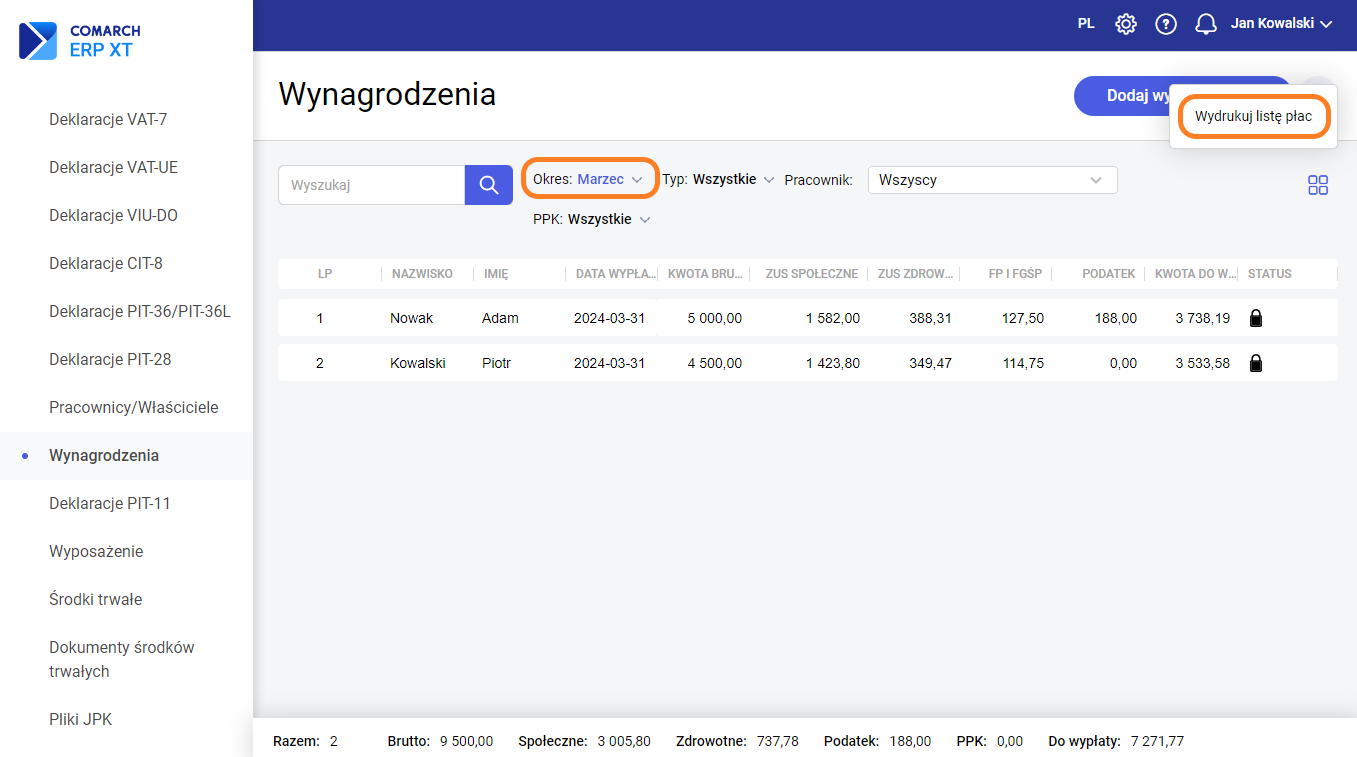

Jak wydrukować listę płac?

W artykule opisaliśmy, jak można wydrukować listę płac. Wydruk jest dostępny w karcie Księgowość/ Wynagrodzenia. W celu wydrukowania listy płac za dany okres wybieramy go w filtrze, następnie w menu kontekstowym wybieramy opcję Wydrukuj listę płac.

Istnieje możliwość wyboru rodzaju wydruku Lista płac lub Lista płac z PPK.

Zobacz także:

Pracownicze Plany Kapitałowe w Comarch Betterfly

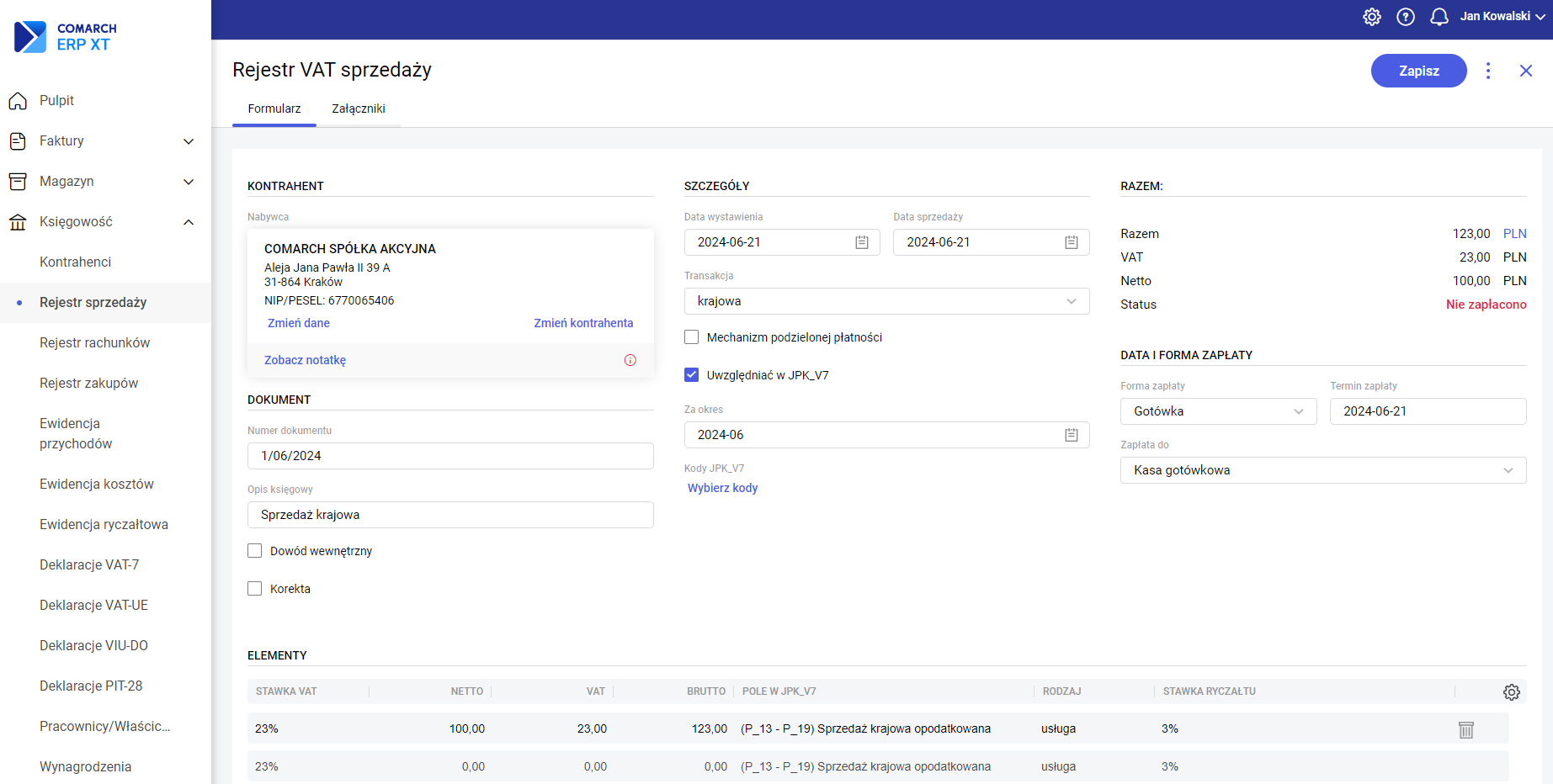

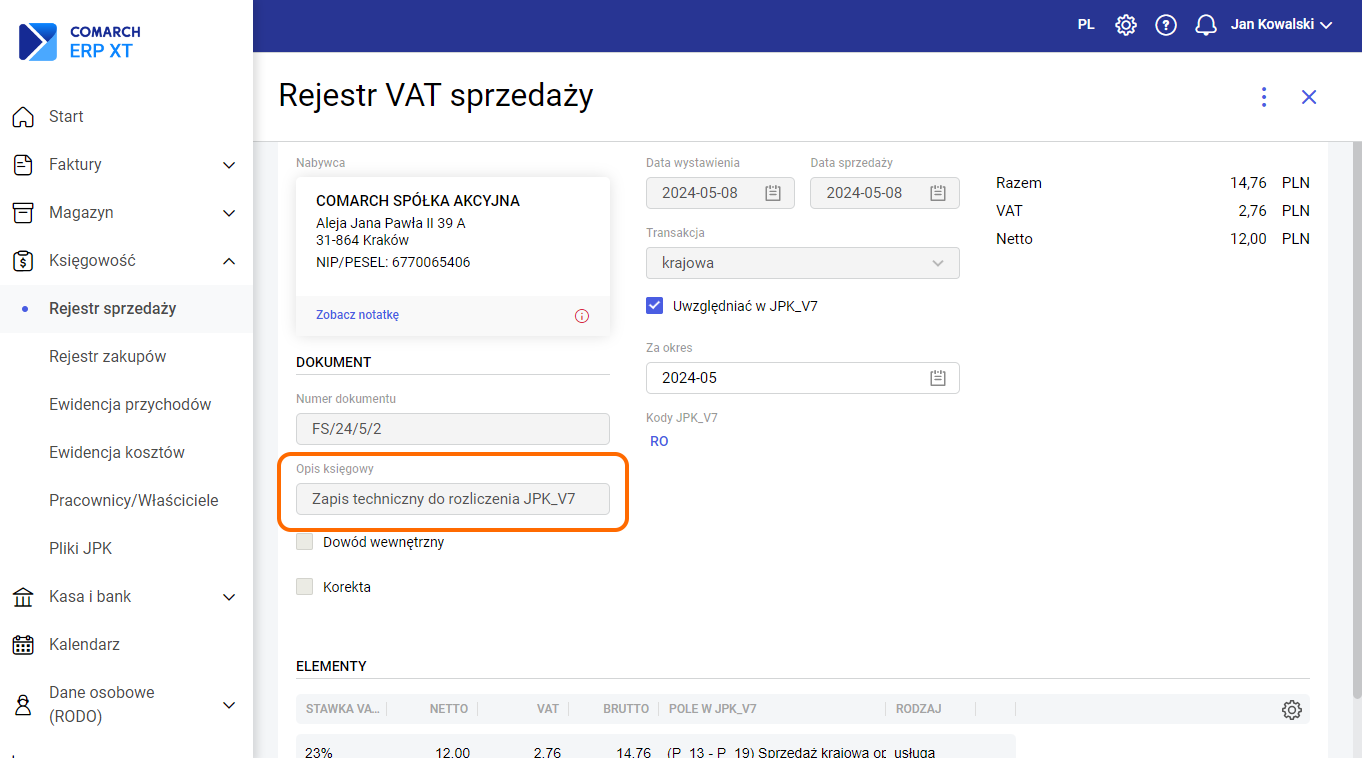

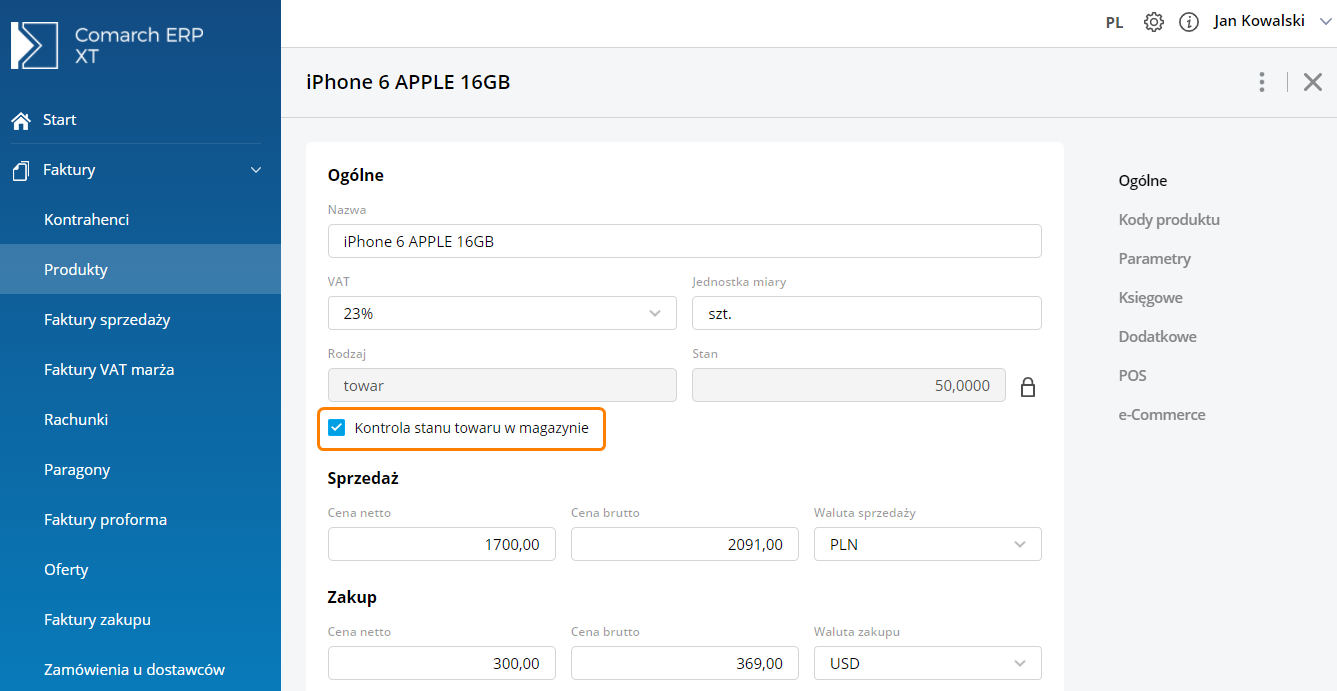

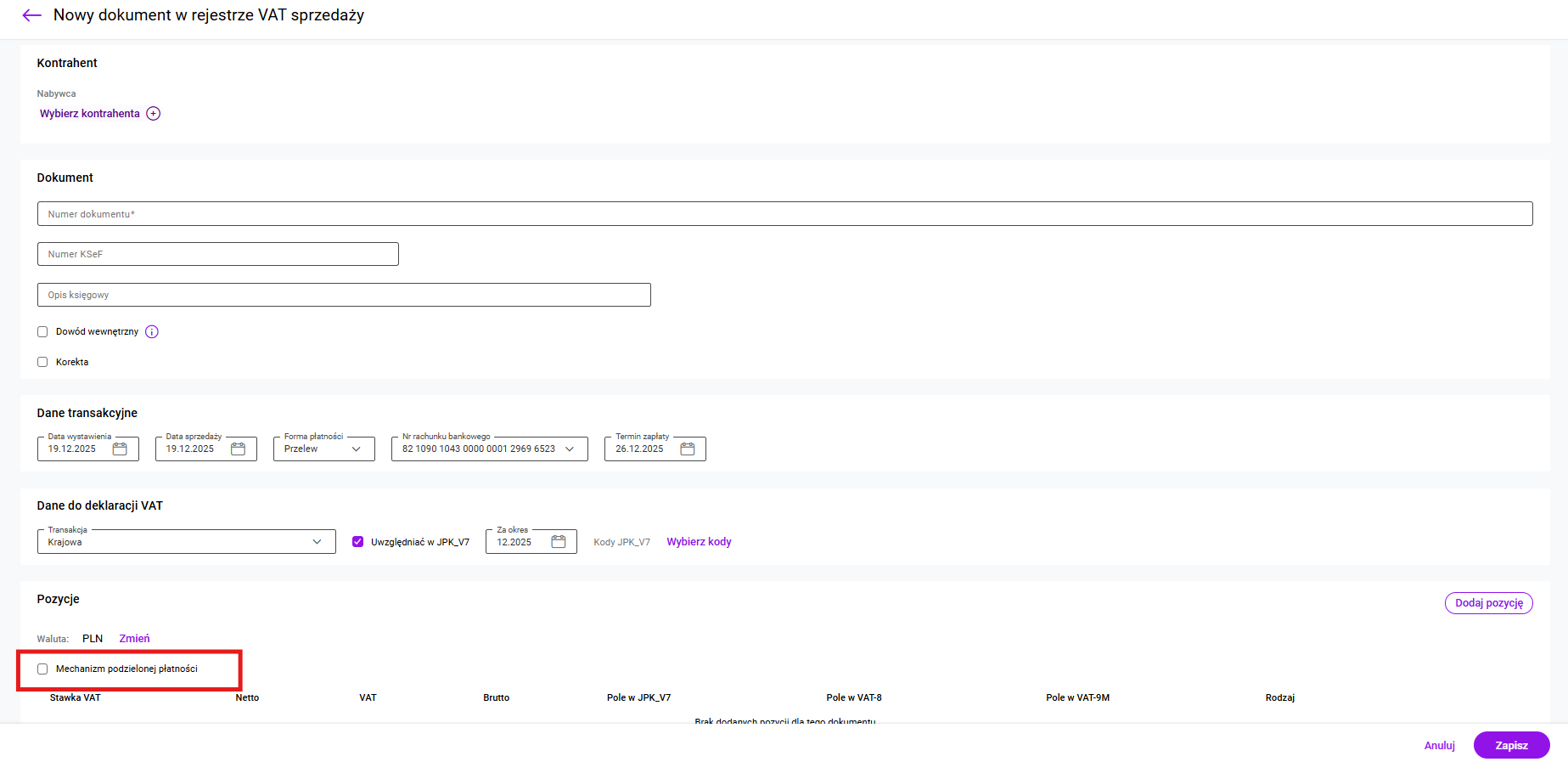

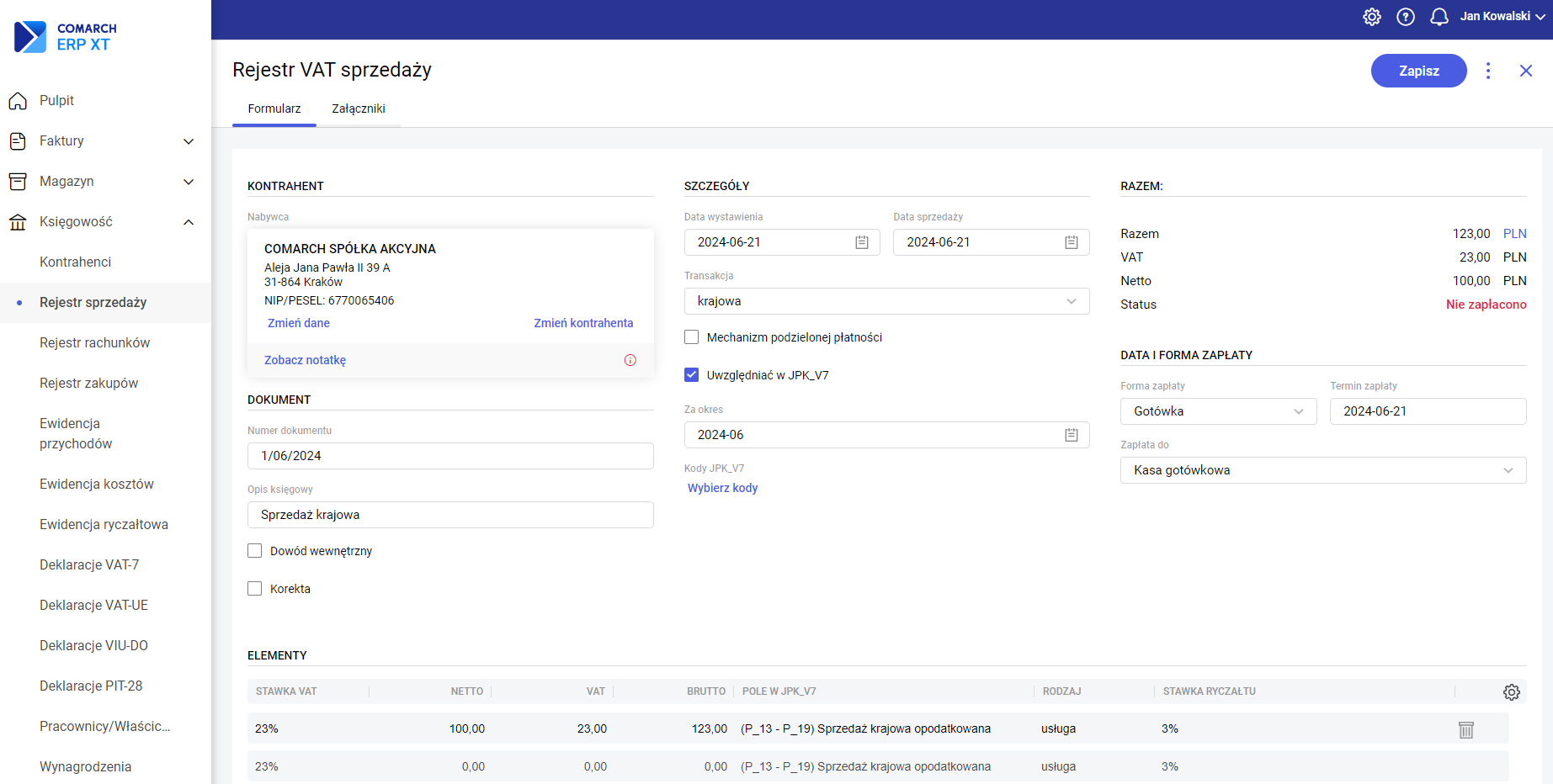

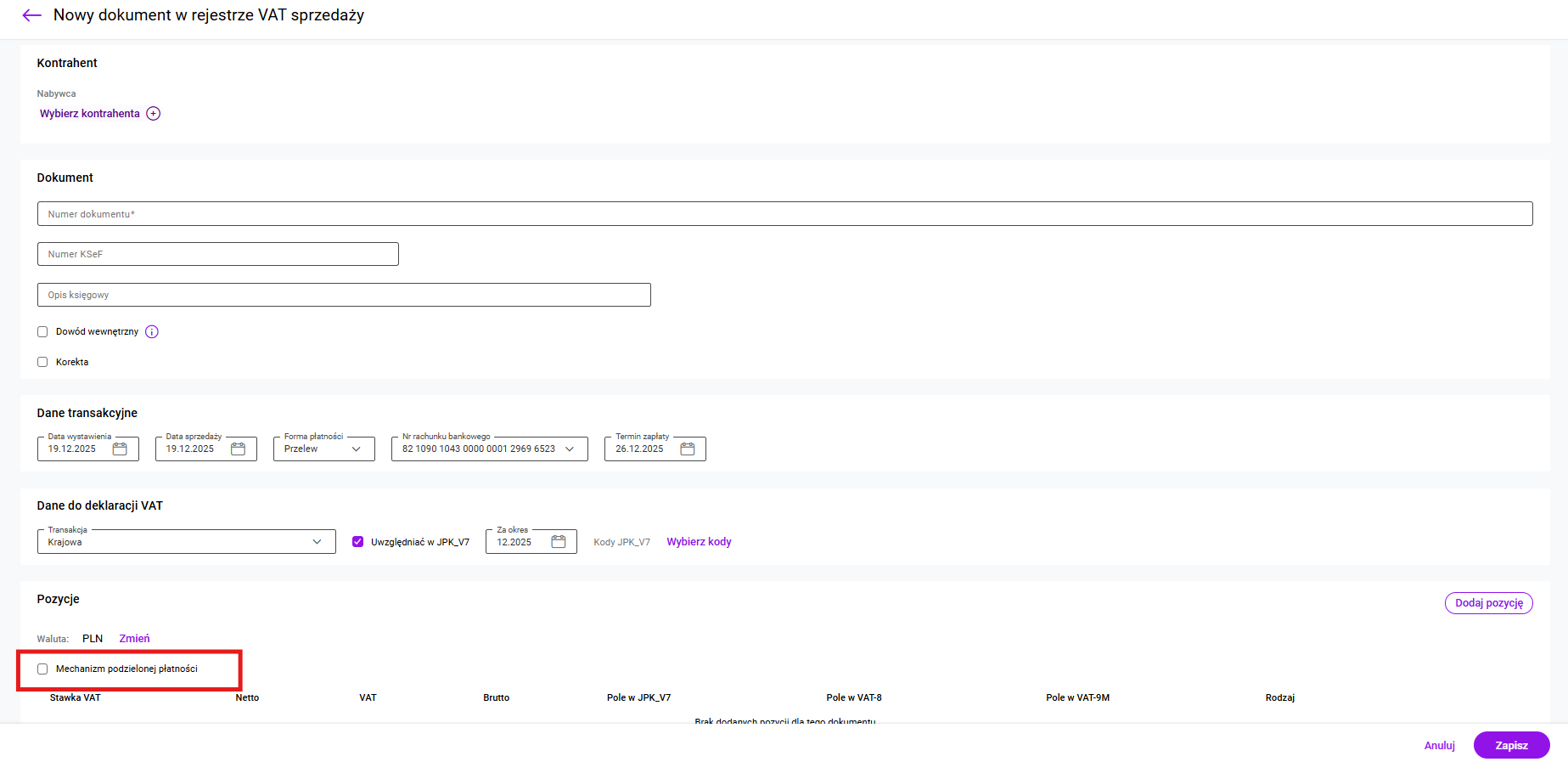

Jak dodać nowy zapis do Rejestru VAT?

Dodanie nowego zapisu do rejestru jest możliwe przez naciśnięcie przycisku "Dodaj dokument"

na liście rejestrów VAT. Pojawi się nam formularz, na którym możemy uzupełnić wszystkie informacje.

Formularz dokumentu zawiera pola:

Kontrahent – można wybrać istniejącego kontrahenta z listy lub dodać nowego.

Numer dokumentu – numer własny

faktury VAT.

Opis księgowy – dodatkowy opis na potrzeby ewidencji księgowej.

Dowód wewnętrzny – zaznaczenie pola określa dokument jako wewnętrzny. Dla takiego dokumentu nie jest widoczna sekcja z płatnościami. Ustawienie pola ma także znacznie przy kwalifikacji faktur do określonych pól na deklaracji.

Korekta – w momencie wprowadzania dokumentu będącego korektą innej faktury, zaznaczenie pola umożliwia wprowadzenie numeru dokumentu korygowanego.

Daty – dla rejestru zakupu są to data zakupu, wpływu i wystawienia, dla rejestru sprzedaży – data wystawienia i data sprzedaży.

Uwzględniać w JPK_V7 – pole jest domyślnie zaznaczone i określa czy faktura ma być uwzględniona przy wyliczaniu pliku JPK_V7. Pole nie jest zaznaczone dla faktur zaliczkowych oraz korekt faktur zaliczkowych wystawionych na kontrahenta unijnego, gdyż faktury te nie powodują powstania obowiązku podatkowego. Ponieważ obowiązek podatkowy zaistnieje z chwilą wystawienia faktury finalnej, podczas jej zapisywania program zapyta, czy przestawić datę deklaracji na fakturach zaliczkowych i wszystkich jej korektach na datę faktury finalnej.

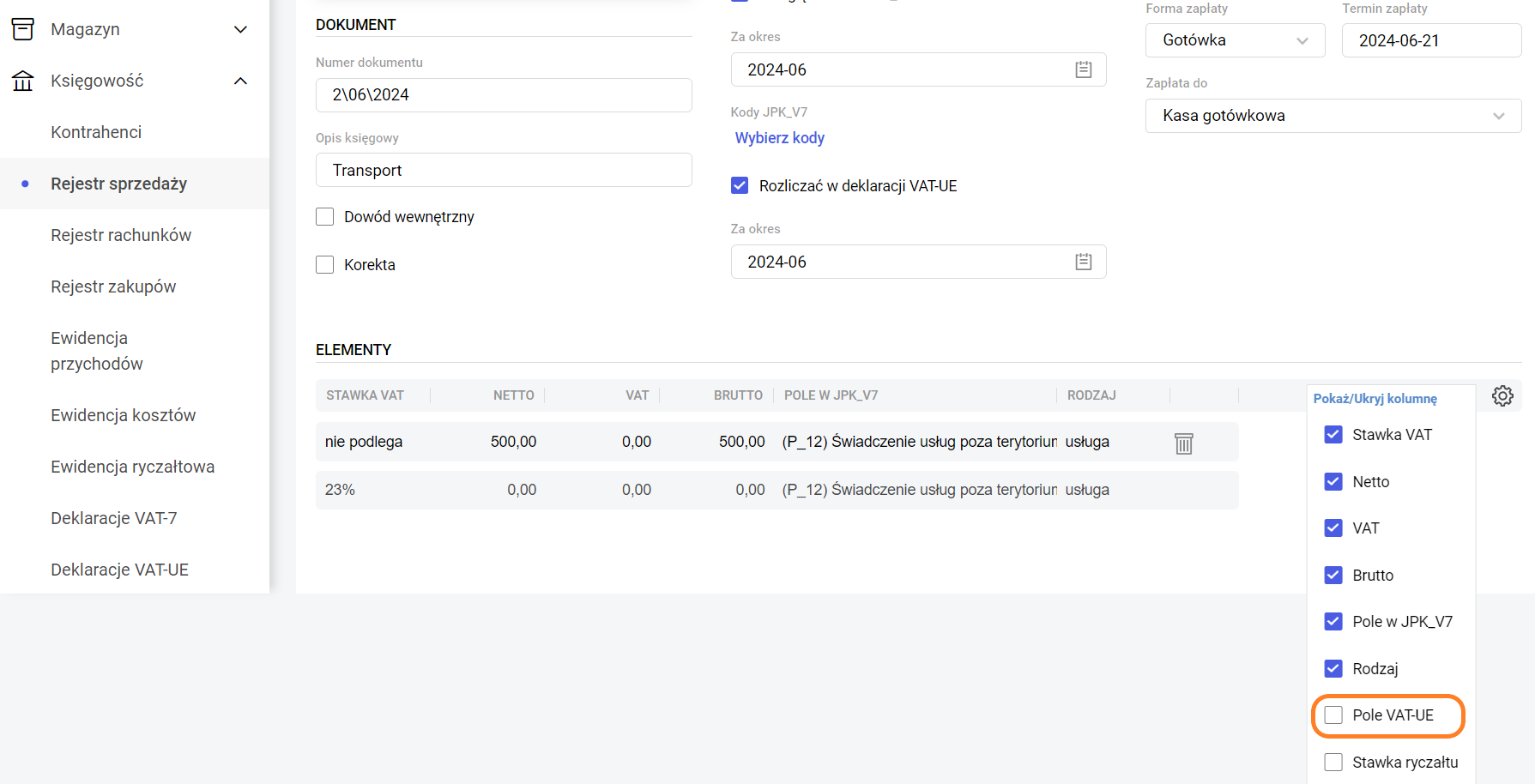

Rozliczać w deklaracji VAT-UE – pole jest domyślnie zaznaczone dla transakcji wewnątrzunijnych i wewnątrzunijnych trójstronnych i określa czy faktura ma być uwzględniona przy wyliczaniu deklaracji VAT-UE/VAT-UEK.

Uwaga

Proponowana data rozliczenia uzupełnia się na podstawie daty wystawienia faktury sprzedaży oraz daty wpływu faktury zakupu dla dokumentów z datą sprzedaży/zakupu do 31.12.2013, natomiast dla dokumentów z datą sprzedaży/zakupu od 01.01.2014 data deklaracji jest ustawiana w zależności od statusu kontrahenta, według zasady: dla kontrahentów krajowych i poza unijnych na podstawie daty sprzedaży (Rejestr VAT Sprzedaży) lub późniejszej z dat: zakupu i wpływu (Rejestr VAT Zakupu); dla kontrahentów unijnych na podstawie daty wystawienia (Rejestr VAT Sprzedaży) lub późniejszej z dat: wystawienia i wpływu (Rejestr VAT Zakupu). Dla paragonów data rozliczenia ustawia się na podstawie daty sprzedaży.

Uwaga

Dla faktur zaliczkowych rozliczonych lub częściowo rozliczonych z datą wystawienia od 01.01.2014 data deklaracji jest ustawiana na podstawie daty zapłaty. Data deklaracji ustalana jest w momencie utworzenia zapisu w Rejestrze VAT, więc jeśli Użytkownik zatwierdzi nierozliczoną fakturę zaliczkową, a następnie ją rozliczy, to ewentualną korektę daty deklaracji powinien wykonać samodzielnie.

Uwaga

W przypadku szczególnego momentu powstania obowiązku podatkowego (np. transakcji z kontrahentami medialnymi) na Użytkowniku spoczywa obowiązek kontroli daty deklaracji na takich dokumentach.

Transakcja – pole określające rodzaj transakcji. Jest to istotne przy kwalifikacji faktur do określonych pól na deklaracji. W przypadku wybrania w polu Kontrahent osoby o statusie wewnątrzunijny, wewnątrzunijny trójstronny lub pozaunijny, pole Transakcja przyjmie automatycznie adekwatną wartość.

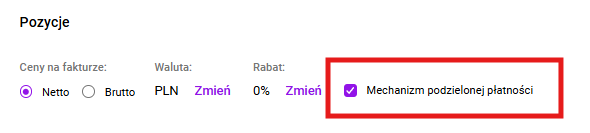

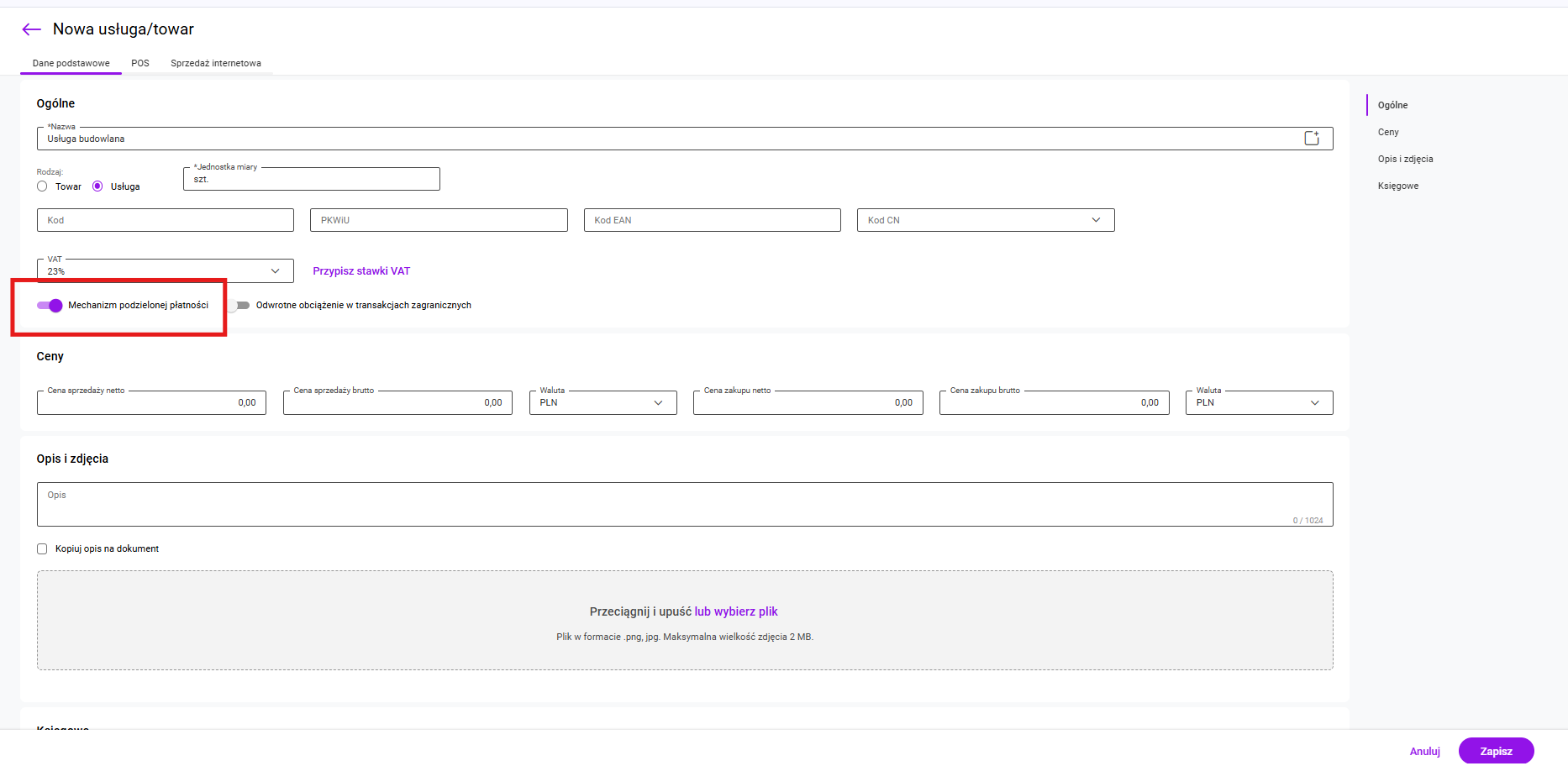

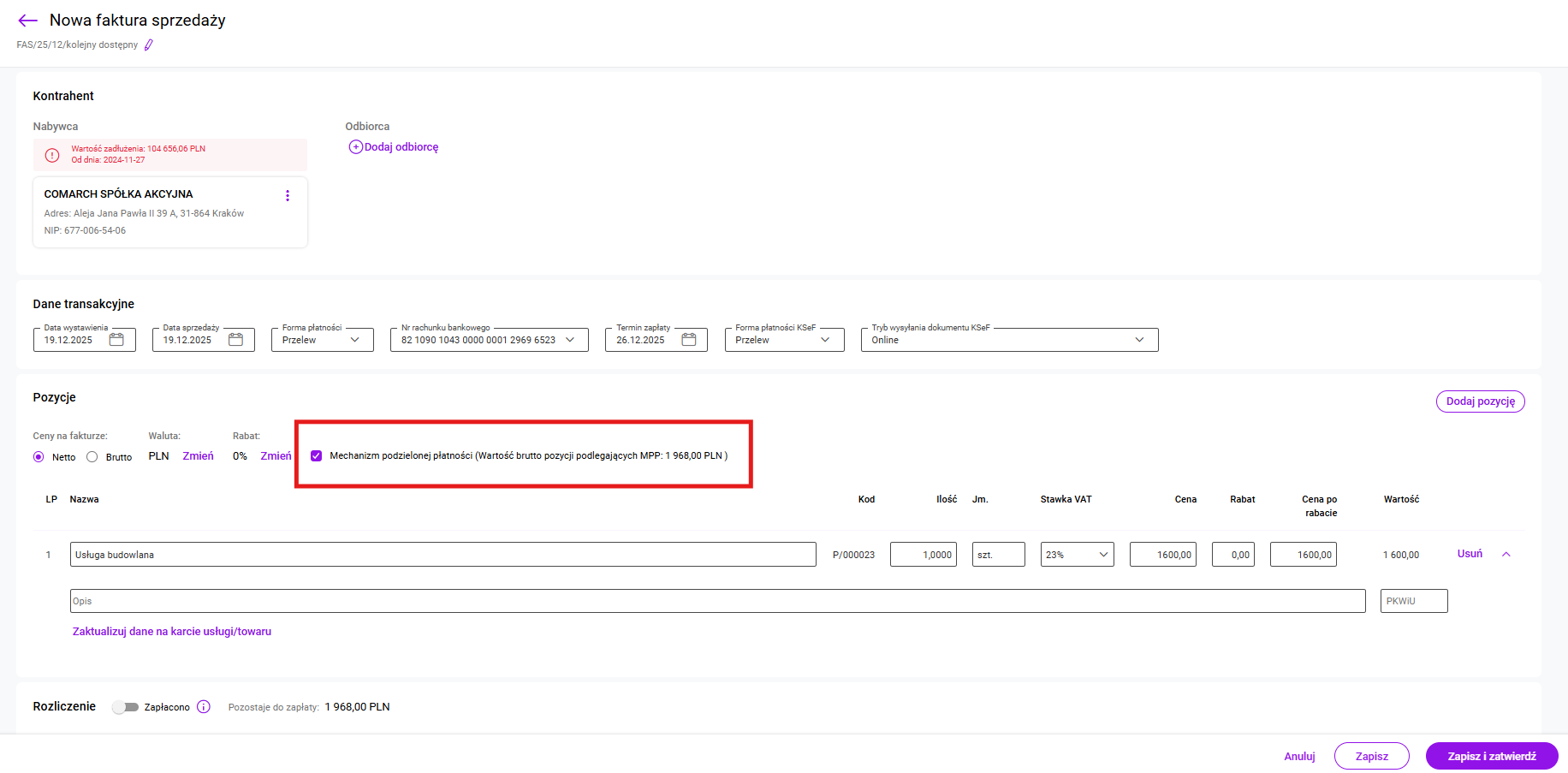

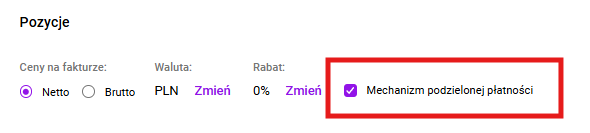

Mechanizm podzielonej płatności - zakłada rozdzielenie płatności za nabyty towar lub usługę na dwa odrębne rachunki - rachunek bankowy dostawcy oraz specjalny rachunek VAT. Parametr Mechanizm podzielonej płatności zaznaczany jest na dokumencie w rejestrze VAT sprzedaży/zakupu automatycznie po spełnieniu poniższych warunków:

- na karcie kontrahenta jest zaznaczony parametr MPP,

- dokument jest w walucie PLN.

Razem/VAT/Netto – pola podsumowujące wartość dokumentu z rozróżnieniem na wartości brutto, VAT i netto. Dla dokumentów walutowych prezentowana jest dodatkowo wartość w złotych, przeliczona po kursie zastosowanym na dokumencie.

Waluta – możliwość wyboru waluty dokumentu, w tym waluty obcej, na podstawie tabeli A udostępnionej przez NBP. Lista skonstruowana jest w sposób alfabetyczny, z wyjątkiem pierwszych pięciu pozycji z najczęściej wybieranymi walutami.

Naliczaj różnice kursowe od kwoty – pole widoczne dla Rejestru VAT zakupów po wybraniu waluty innej niż PLN, określające, czy różnica kursowa ma być wyliczana bez uwzględnienia VAT (netto), czy razem z nim (brutto). Dla Rejestru VAT sprzedaży pole jest niewidoczne z racji wyliczania różnicy kursowej zawsze od wartości netto faktury.

Kurs na dzień – pole widoczne po wybraniu waluty innej niż PLN, określające datę kursu. Podpowiadany jest dzień poprzedni, z wyjątkiem sobót i niedziel oraz dni wolnych od pracy.

Średni kurs NBP/Kurs ręczny – pole widoczne po wybraniu waluty innej niż PLN, określające typ kursu waluty. Użytkownik ma możliwość wykorzystania zaimportowanej wartości kursu średniego NBP lub wprowadzenia ręcznego. Import kursów odbywa się codziennie około godz. 12:00.

Kurs – pole widoczne po wybraniu waluty innej niż PLN, określające licznik i mianownik kursu. Po wybraniu w polu typ kursu wartości Średni kurs NBP podstawia się automatycznie wartość kursu, bez możliwości modyfikacji. Po wybraniu w polu typ kursu wartości Kurs ręczny, pole kurs staje się aktywne, z możliwością wprowadzenia odpowiedniej wartości kursu.

Forma zapłaty – określa formę zapłaty za fakturę. Dostępne opcje to: gotówka, przelew i karta. Użytkownik może zdefiniować własne formy zapłaty, wpisując ich nazwy i wybierając Dodaj, a następnie uzupełniając Nazwę oraz Termin płatności.

Termin zapłaty – ustalony termin zapłaty za fakturę.

Nie zapłacono/Częściowo zapłacono/Zapłacono – przycisk określający stan zapłaty za fakturę. Po jego wciśnięciu jest możliwość rozliczenia dokumentu, rozliczenia częściowego lub usunięcia rozliczenia. Po zapisaniu dokumentu z dokonaną zapłatą po kursie innym, niż kurs zastosowany na dokumencie, utworzy się automatycznie dodatnia lub ujemna różnica kursowa, widoczna na liście Księga podatkowa (dla pakietu z Księgą Podatkową)/ Zapisy księgowe (dla pakietu z Księga Handlową) oraz na liście Różnice kursowe (Kasa i bank >>> Różnice kursowe) .

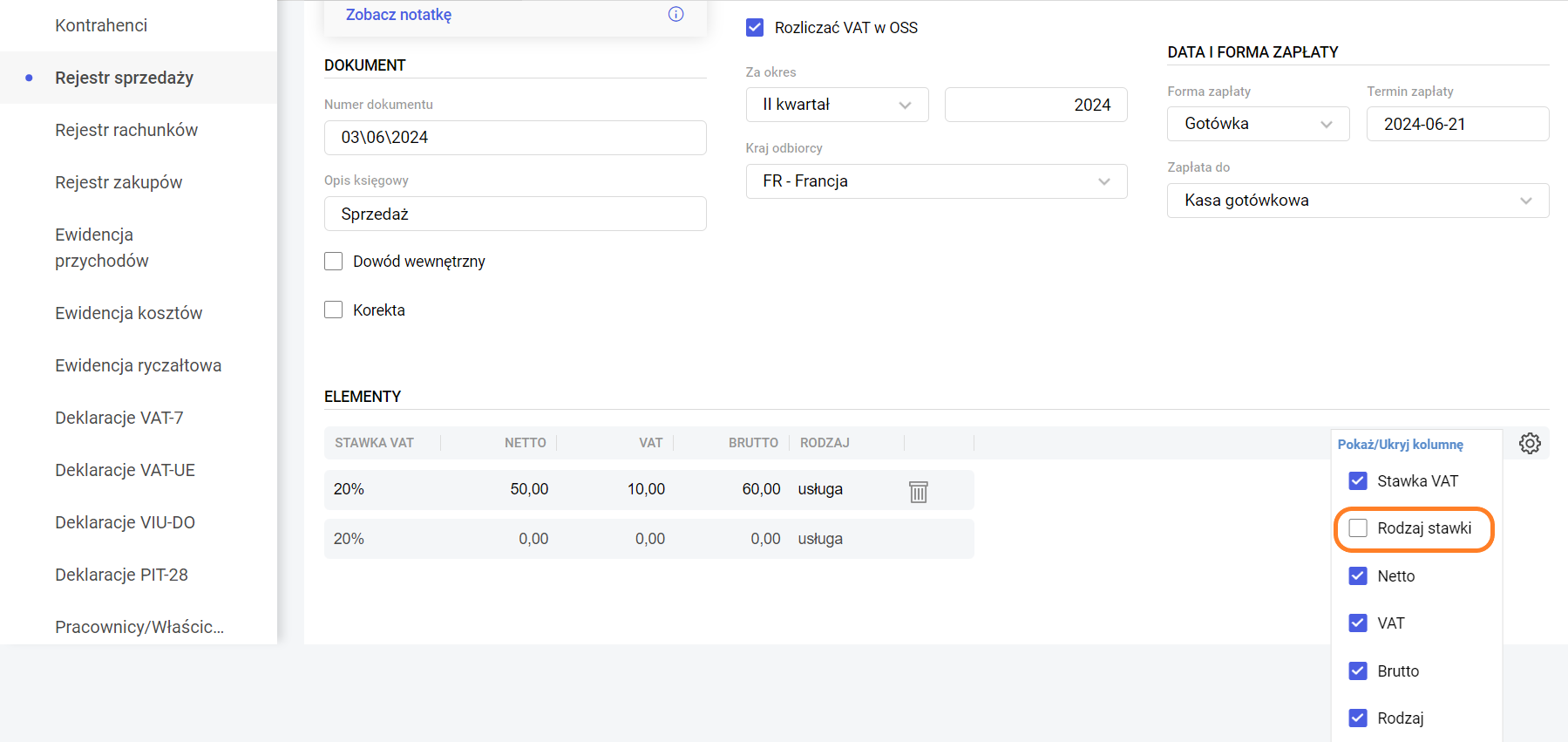

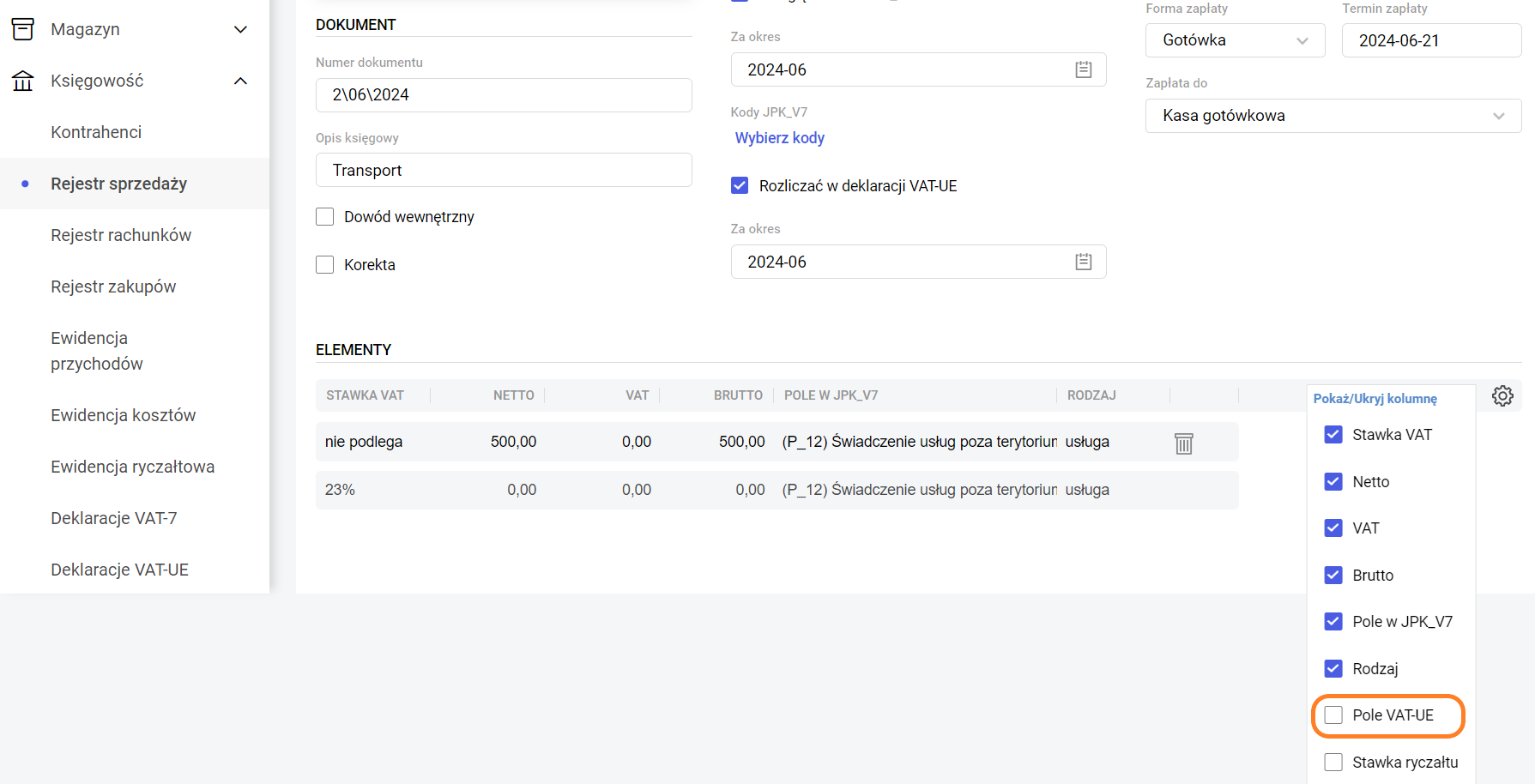

Dolna część formularza zawiera tabelę pozycji faktury. Tabela składa się z kolumn: Stawka VAT, Netto, VAT, Brutto, Kolumna księgi (dla pakietu z Księgą Podatkową)/ Konto (dla pakietu z Księga Handlową), Pole w JPK_V7 i Rodzaj. Dla dokumentów walutowych dostępne są dodatkowe kolumny: Netto PLN, VAT PLN, Brutto PLN. Kolumna księgi wskazuje pozycję w księdze podatkowej, do której zostanie zaksięgowana pozycja faktury. W kolumnie Konto wpisujemy numer konta księgowego, na który zostanie zaksięgowana pozycja faktury. Pole w JPK_V7 określa pole na deklaracji, do którego zostanie zakwalifikowana pozycja. Rodzaj określa pozycję jako towar lub usługę, co ma znaczenie m.in. do kwalifikacji w pliku JPK_V7. Po prawej stronie ostatniej kolumny dostępny jest przycisk usuwania danego elementu.

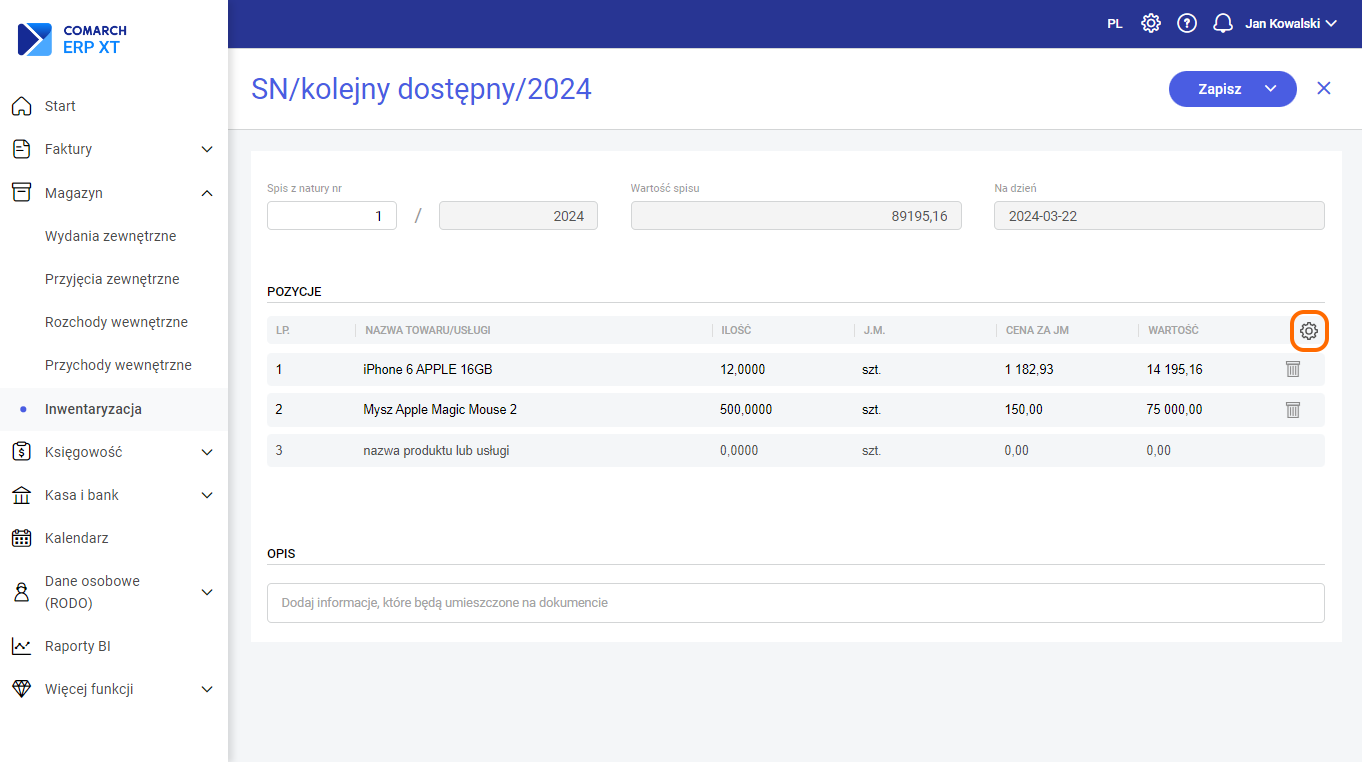

W przypadku transakcji wewnątrzunijnej/wewnątrzunijnej trójstronnej, istnieje możliwość dodania kolumny ,,Pole VAT-UE". Pole VAT-UE określa pole na deklaracji, do którego zostanie zakwalifikowana pozycja. Aby dodać tą kolumnę należy wybrać ikonę koła zębatego widocznego po prawej stronie nagłówka kolumn i zaznaczyć kolumnę do wyświetlenia.

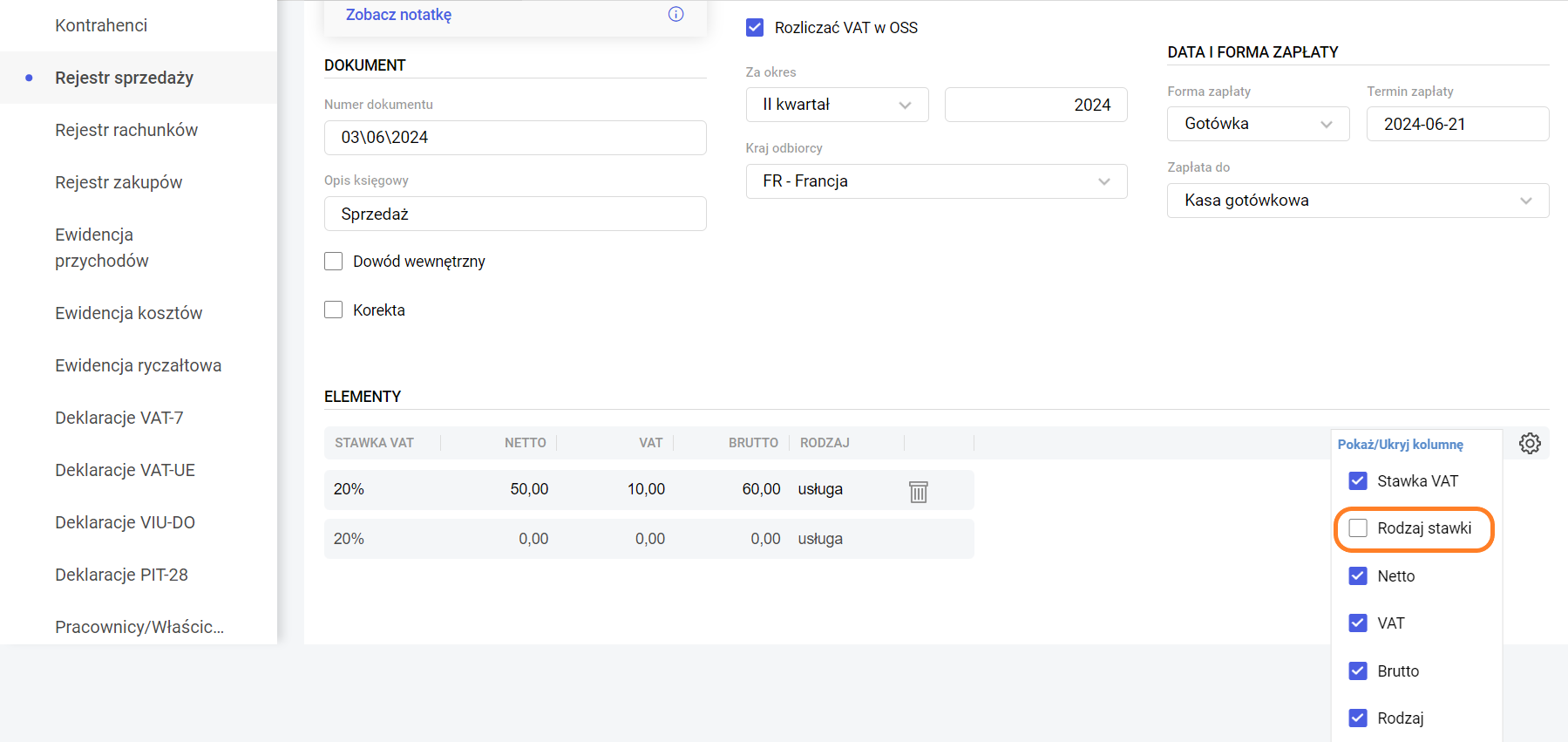

W przypadku transakcji procedura OSS dostępna jest domyślnie ukryta kolumna "Rodzaj stawki", która w zależności od stawki VAT ustawionej na pozycji przyjmuje wartości: podstawowa lub obniżona. Aby dodać tą kolumnę należy wybrać ikonę koła zębatego widocznego po prawej stronie nagłówka kolumn i zaznaczyć kolumnę do wyświetlenia.

Zobacz także:

Jak wprowadzić dokument do rejestru VAT bez wykazania w KPiR ?

Jak wykonać renumerację dokumentów w rejestrze VAT?

Jak wprowadzić dokument do rejestru VAT tak, aby nie był uwzględniany na deklaracji VAT-7?

Jak utworzyć automatycznie dokumenty wewnętrzne?

W tym artykule opisaliśmy możliwość automatycznego tworzenia dowodów wewnętrznych dla wewnątrzwspólnotowego nabycia towarów oraz importu towarów i usług.

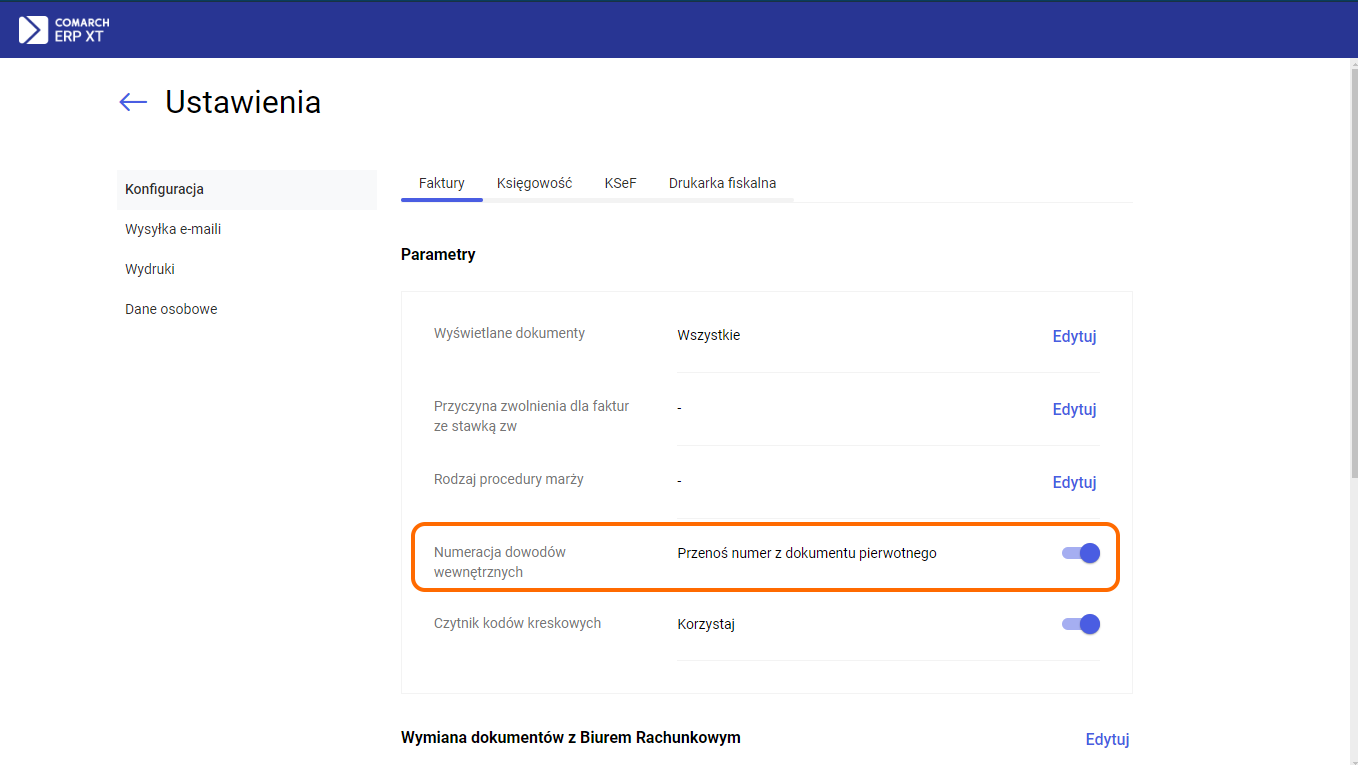

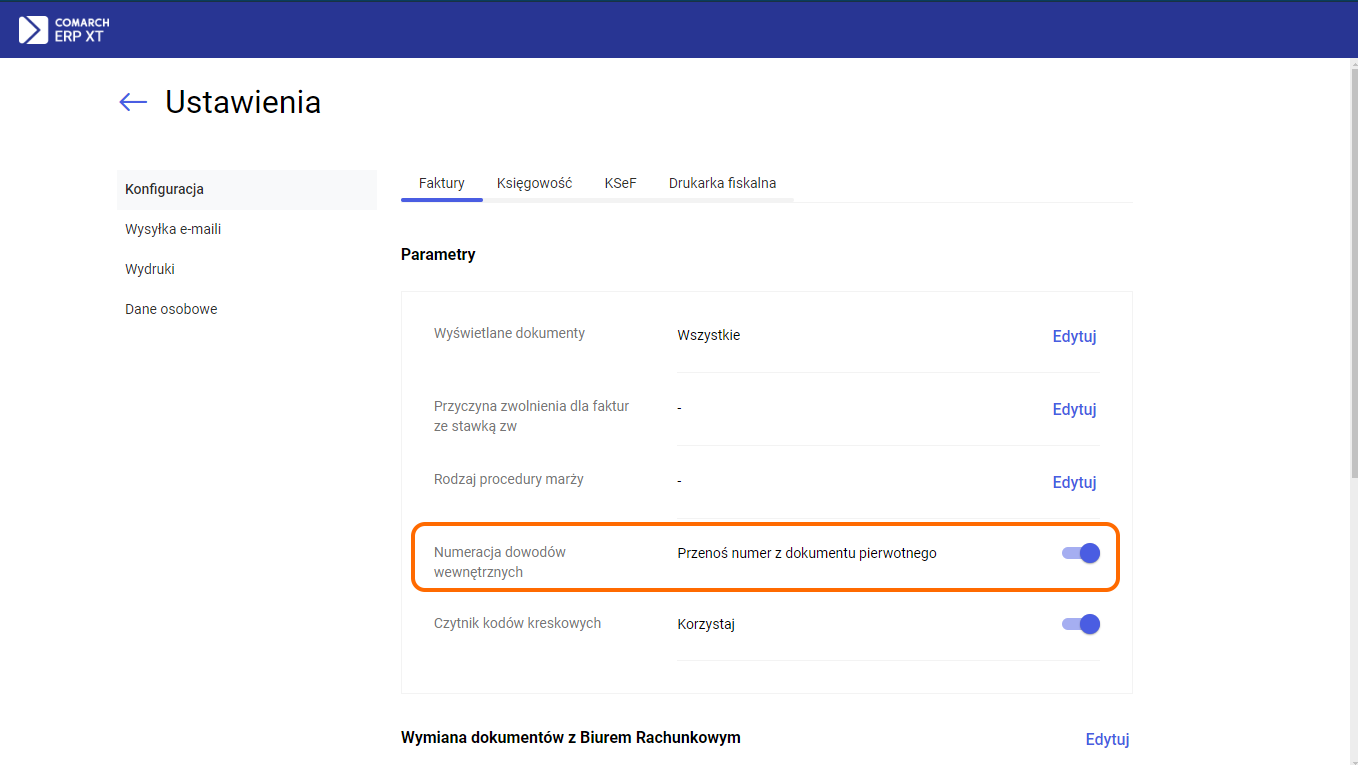

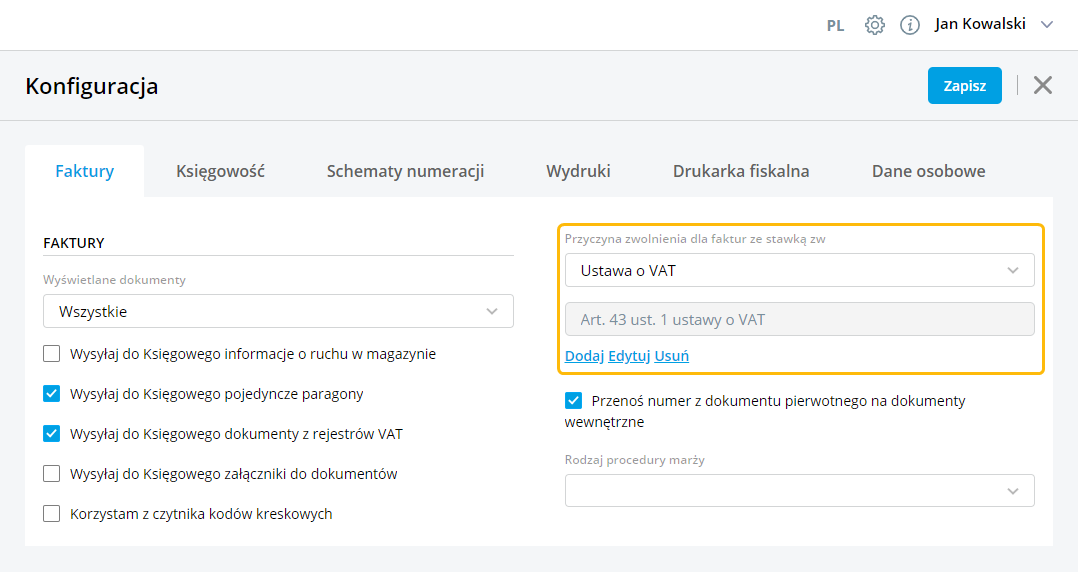

W Konfiguracji w zakładce Schematy numeracji Użytkownik ma możliwość zdefiniowania własnego schematu numeracji dla faktury wewnętrznej sprzedaży oraz faktury wewnętrznej zakupu.

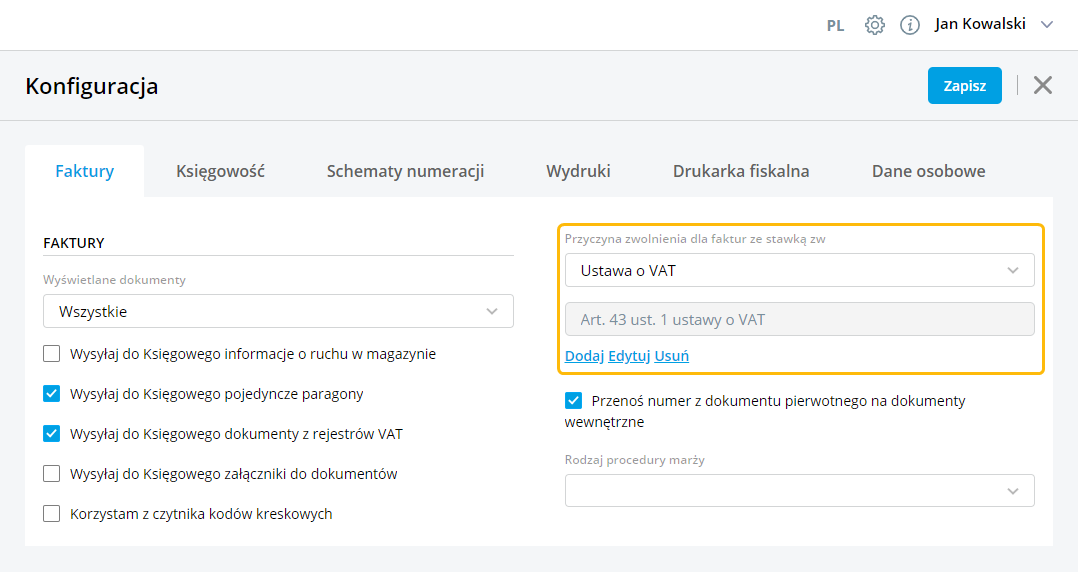

Dodatkowo w Konfiguracji w zakładce Faktury został dodany parametr „Przenoś numer z dokumentu pierwotnego na dowody wewnętrzne”. Parametr będzie domyślnie zaznaczony. Jeżeli Użytkownik zaznaczy parametr to na dowody wewnętrzne będzie przenoszony numer z dokumentu pierwotnego.

Automatyczne tworzenie faktury wewnętrznej zakupu oraz faktury wewnętrznej sprzedaży jest możliwe w następujący sposób:

Automatyczne tworzenie faktury wewnętrznej zakupu oraz faktury wewnętrznej sprzedaży jest możliwe w następujący sposób:

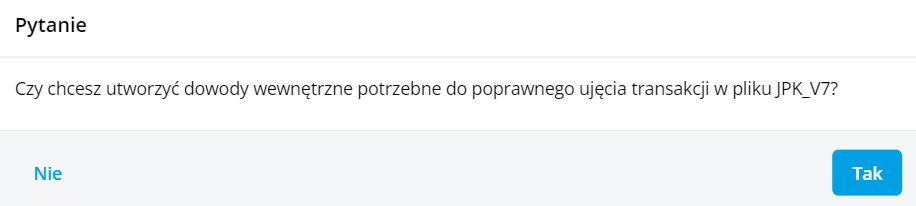

- Na formularzu faktury zakupu w momencie zatwierdzania dokumentu z wewnątrzwspólnotowym nabyciem towarów czy importem towarów i usług pojawi się pytanie:

Wybór opcji Tak spowoduje utworzenie dowodu wewnętrznego w rejestrze VAT zakupów i w rejestrze VAT sprzedaży ze stawką 23% oraz ustawionym odpowiednim polem w JPK_V7 (według standardowego mechanizmu kwalifikowania według stawki VAT oraz rodzaju transakcji). Po wyborze opcji Nie dowody wewnętrzne nie utworzą się, a zapis w rejestrze VAT zakupów zostanie zapisany i zaksięgowany.

Wybór opcji Tak spowoduje utworzenie dowodu wewnętrznego w rejestrze VAT zakupów i w rejestrze VAT sprzedaży ze stawką 23% oraz ustawionym odpowiednim polem w JPK_V7 (według standardowego mechanizmu kwalifikowania według stawki VAT oraz rodzaju transakcji). Po wyborze opcji Nie dowody wewnętrzne nie utworzą się, a zapis w rejestrze VAT zakupów zostanie zapisany i zaksięgowany.

- W rejestrze VAT zakupów po wskazaniu kontrahenta krajowego (podatnik VAT czynny), wewnątrzunijnego lub pozaunijnego, stawki VAT nie podlega lub stawki 0% oraz w kolumnie Pole w JPK_V7 opcji Nie uwzględniaj w pliku JPK_V7, podczas zapisu dokumentu pojawi się analogiczne pytanie dotyczące utworzenia dowodów wewnętrznych.

Uwaga

Jeżeli Użytkownik wprowadzi dokument na kwotę 0,00 zł to komunikat dotyczący utworzenia dowodów wewnętrznych nie będzie się pokazywał.

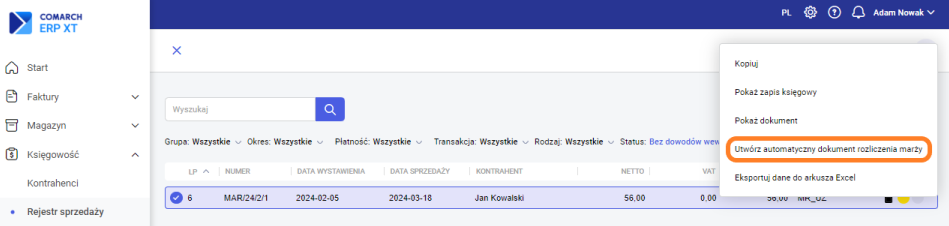

Na liście w Rejestrze VAT sprzedaży oraz w Rejestrze VAT zakupów została dodana dodatkowa opcja w filtrze Status: Bez dowodów wewnętrznych, która będzie pokazywała te dokumenty, które kwalifikują się do wystawienia automatycznych dowodów wewnętrznych, ale nie mają ich utworzonych.

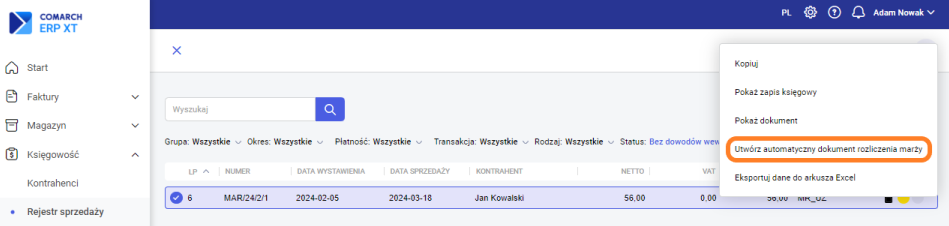

W przypadku zaznaczenia na liście dokumentu, który kwalifikuje się do utworzenia automatycznych dowodów wewnętrznych, a takich dowodów nie ma utworzonych, w menu kontekstowym do tego dokumentu jest możliwość utworzenia takich dowodów.

- Utwórz automatyczne dowody wewnętrzne, która utworzy zarówno dowód wewnętrzny sprzedaży jak również zakupu – jeżeli dla danego dokumentu nie ma utworzonego zarówno dowodu wewnętrznego sprzedaży jak również zakupu.

- Utwórz automatyczny dowód wewnętrzny zakupu – jeżeli dla danego dokumentu będzie już utworzony automatyczny dowód wewnętrzny sprzedaży, a nie ma utworzonego automatycznego dowodu wewnętrznego zakupu.

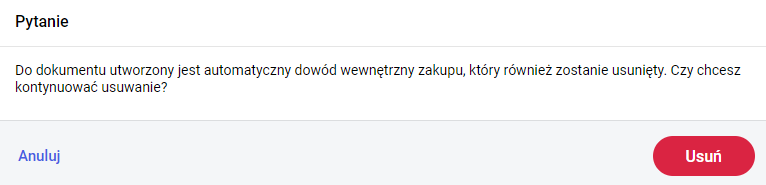

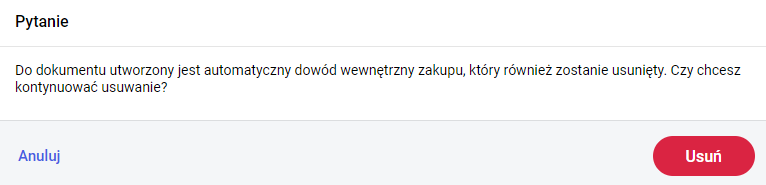

Przy próbie usunięcia automatycznego dowodu wewnętrznego sprzedaży, do którego został utworzony automatyczny dowód wewnętrzny zakupu pojawi się komunikat:

Wybór opcji Usuń spowoduje, że usunięty zostanie również dowód wewnętrzny zakupu. Po wybraniu opcji Anuluj widok powróci na listę dokumentów w Rejestrze VAT sprzedaży.

Uwaga

Usunięcie dowodu wewnętrznego zakupu nie powoduje automatycznego usunięcia dowodu wewnętrznego sprzedaży.

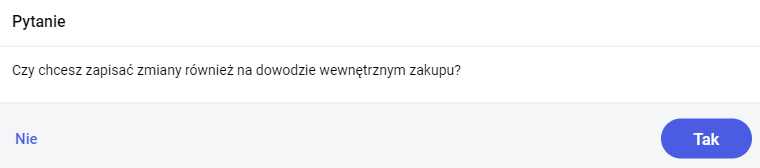

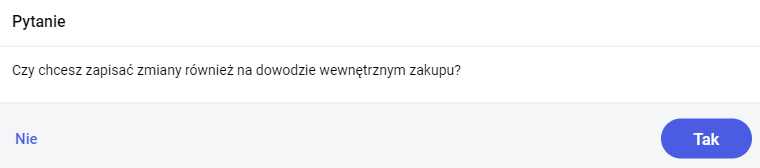

W przypadku edycji automatycznego dowodu wewnętrznego sprzedaży, do którego istnieje wewnętrzny dowód zakupu podczas zapisu pojawi się komunikat:

Wybór opcji TAK spowoduje zapis zmian również na dowodzie wewnętrznym zakupu. Analogiczna sytuacja wystąpi podczas edycji i zapisu dowodu wewnętrznego zakupu.

Wybór opcji TAK spowoduje zapis zmian również na dowodzie wewnętrznym zakupu. Analogiczna sytuacja wystąpi podczas edycji i zapisu dowodu wewnętrznego zakupu.

W programie istnieje możliwość wydrukowania dowodów wewnętrznych z poziomu formularza dokumentu oraz z listy dokumentów w rejestrze VAT zakupów i rejestrze VAT sprzedaży, po zaznaczeniu i wybraniu opcji Drukuj w prawym górnym rogu.

Uwaga

Dowody wewnętrzne zakupu i sprzedaży nie podlegają księgowaniu do Księgi Przychodów i Rozchodów oraz Ewidencji Ryczałtowej.

Uwaga

Dowody wewnętrzne nie powodują powstania płatności.

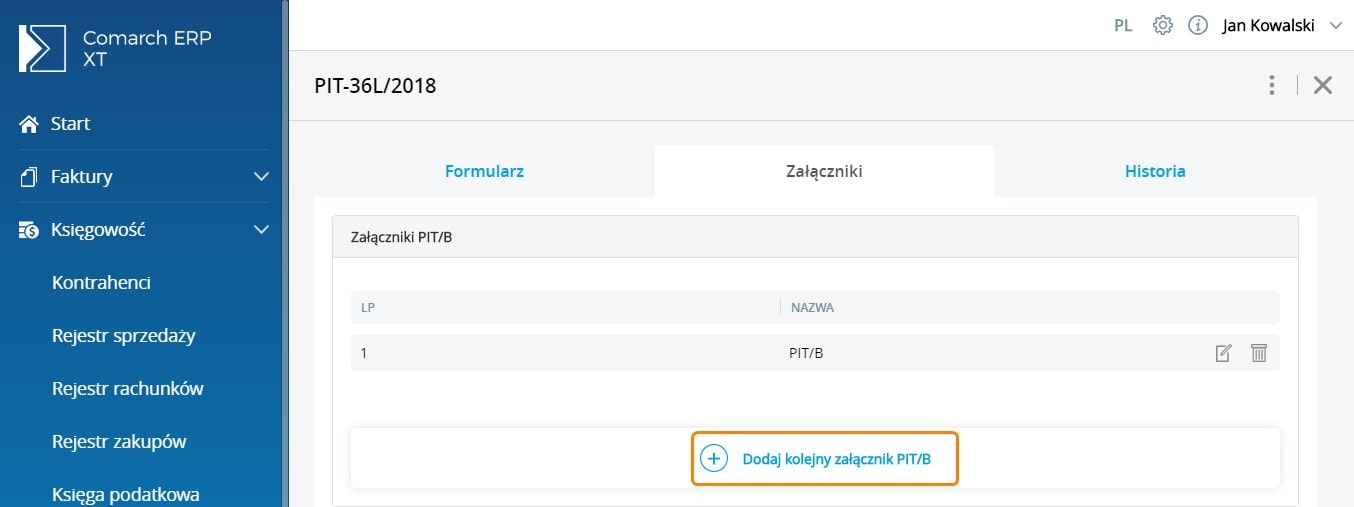

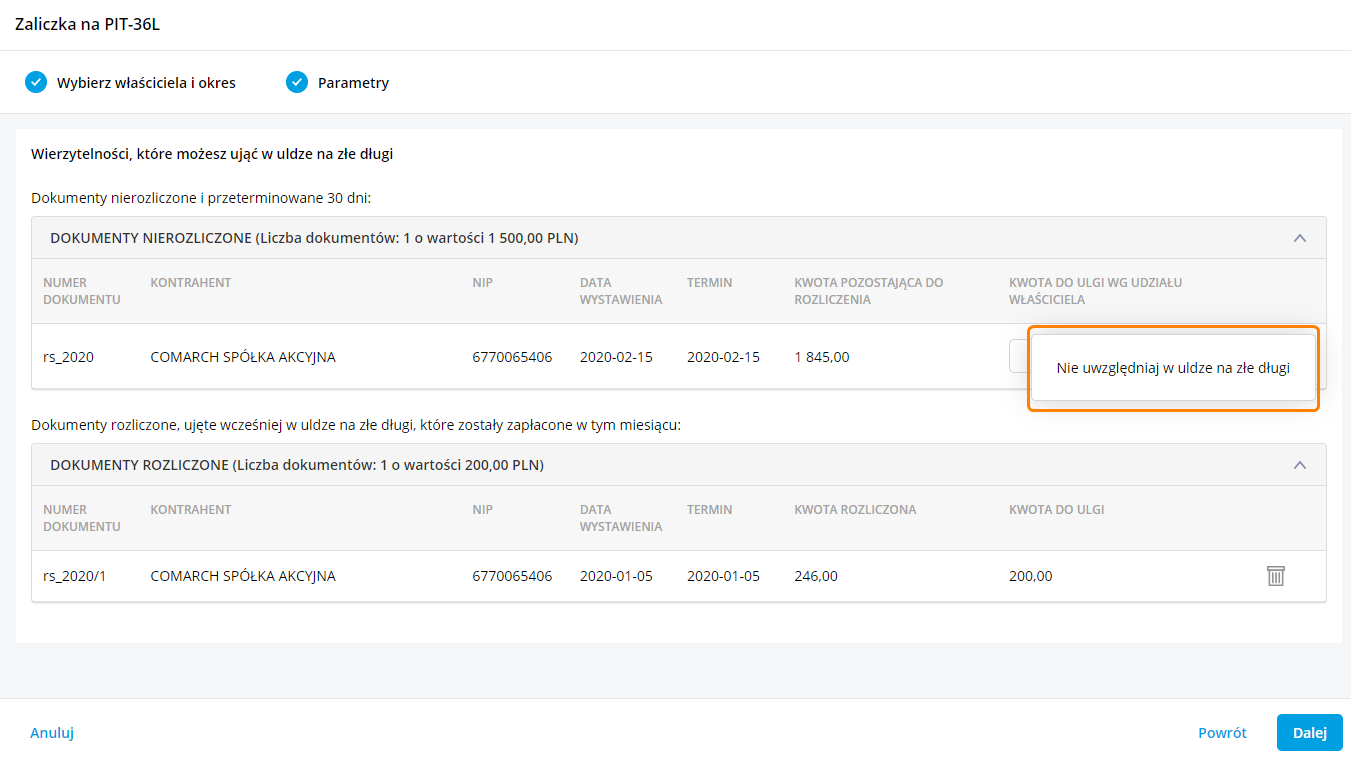

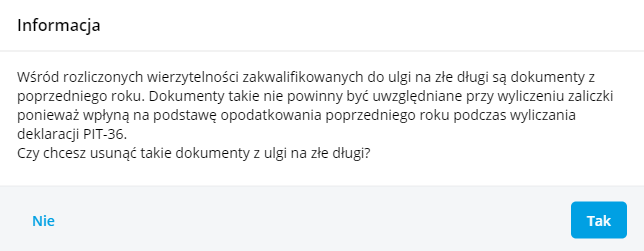

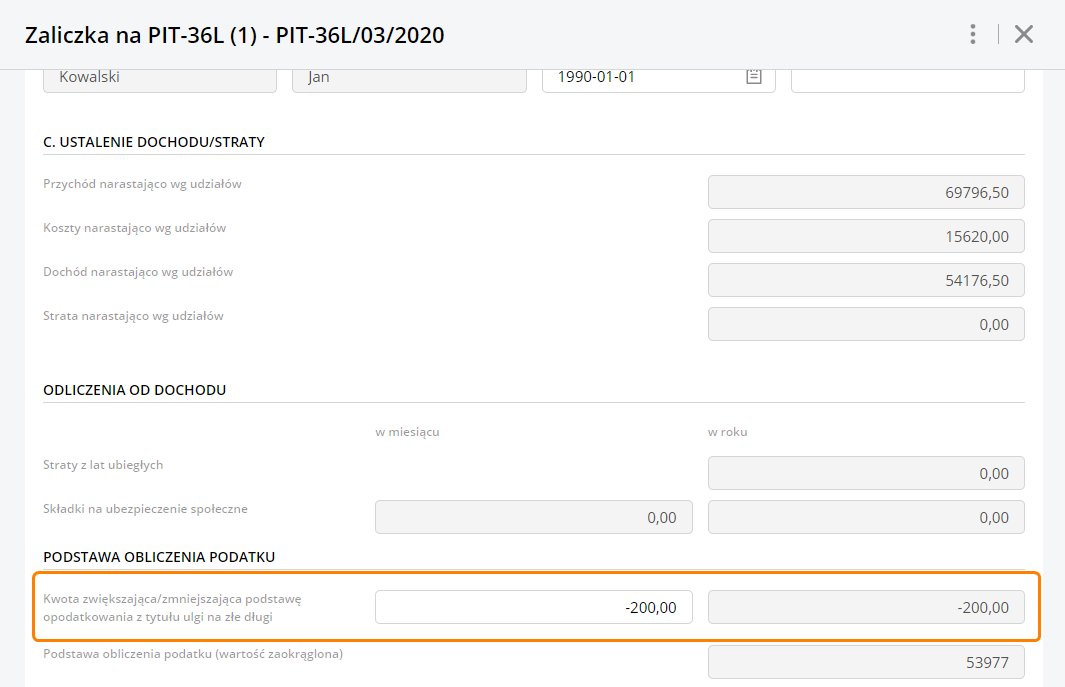

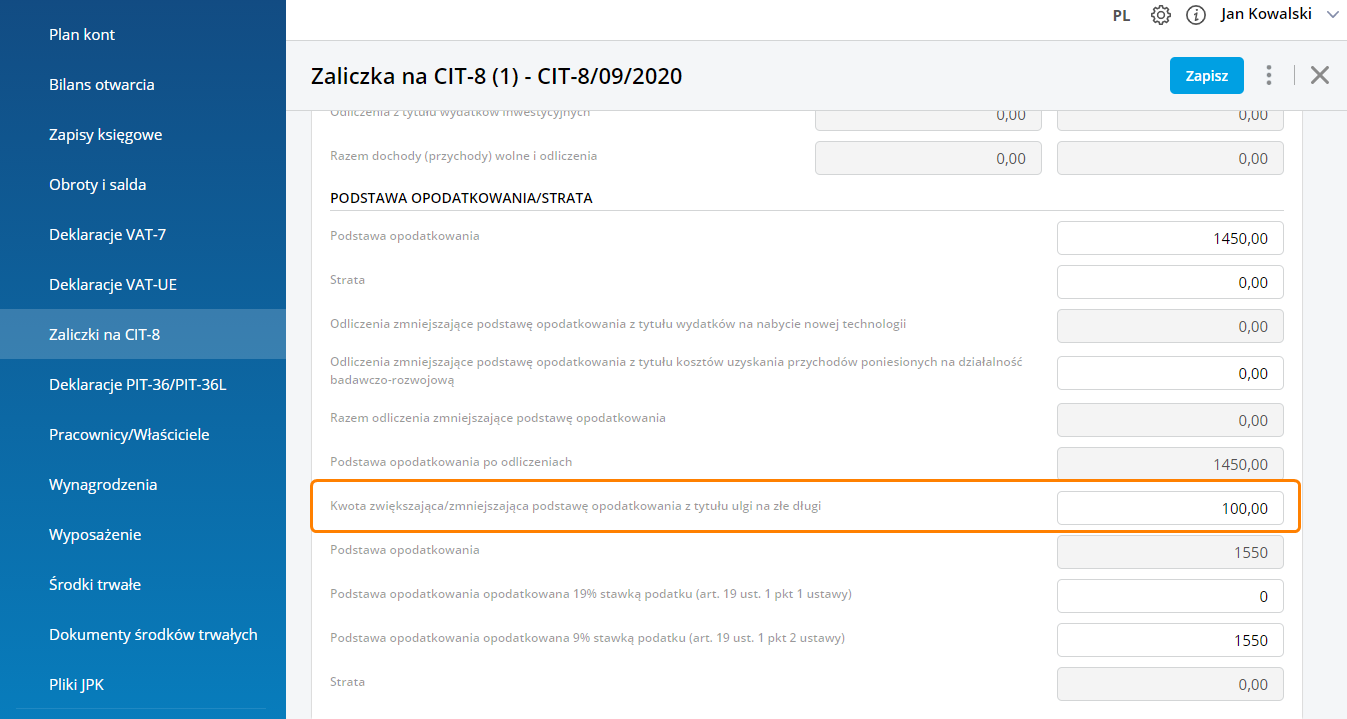

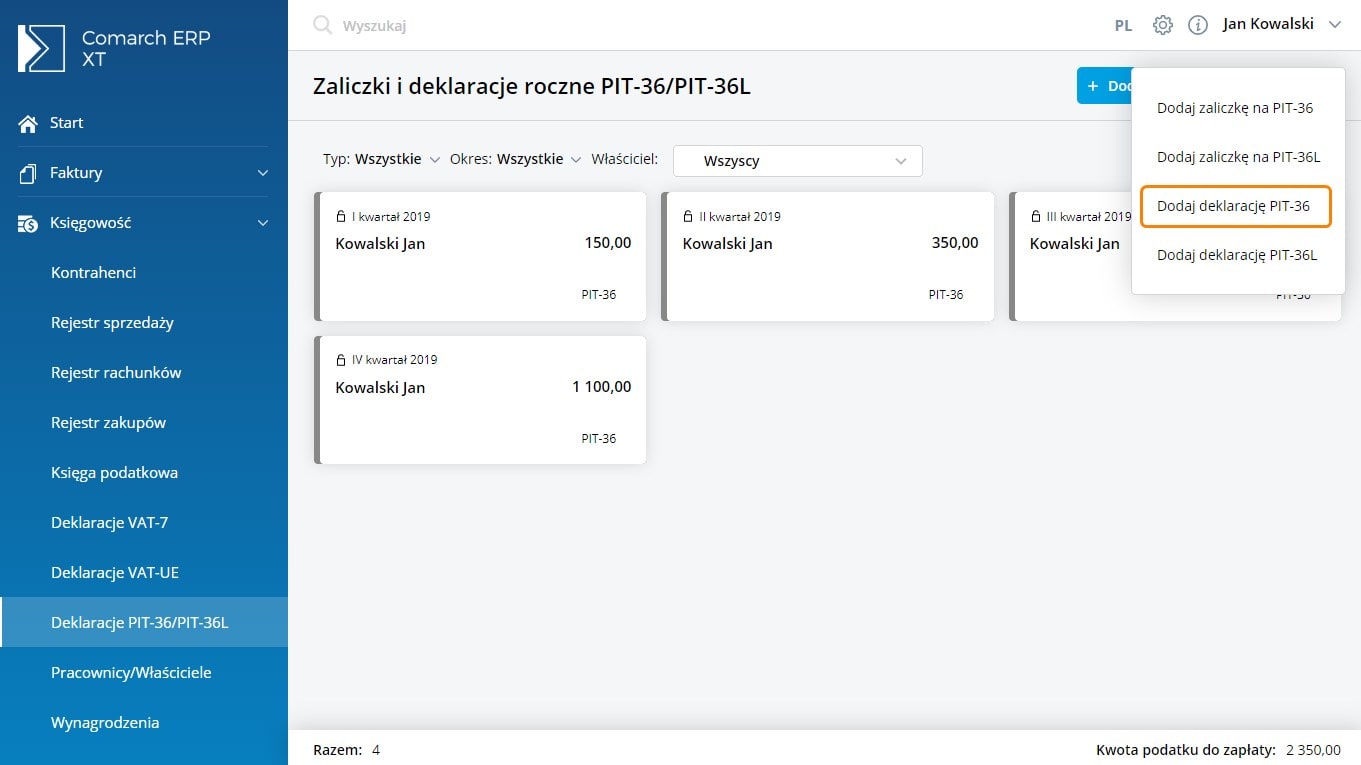

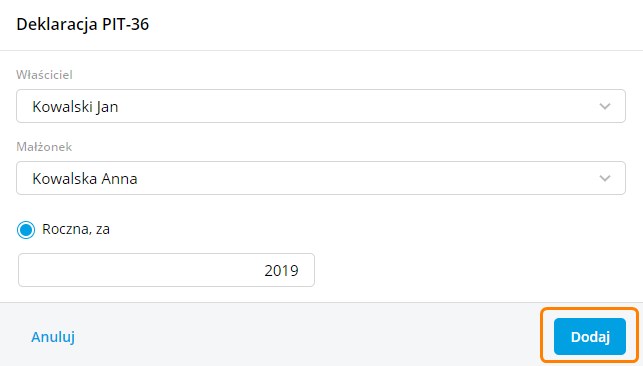

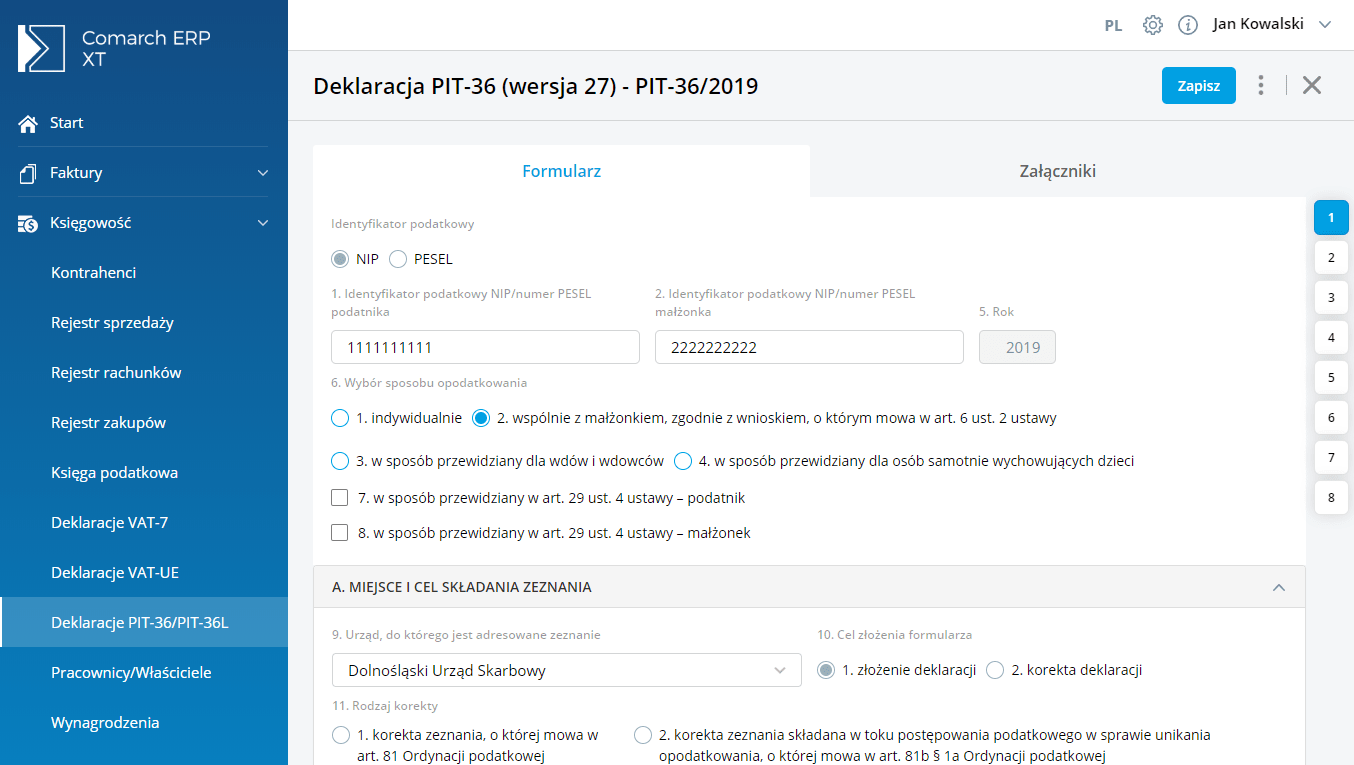

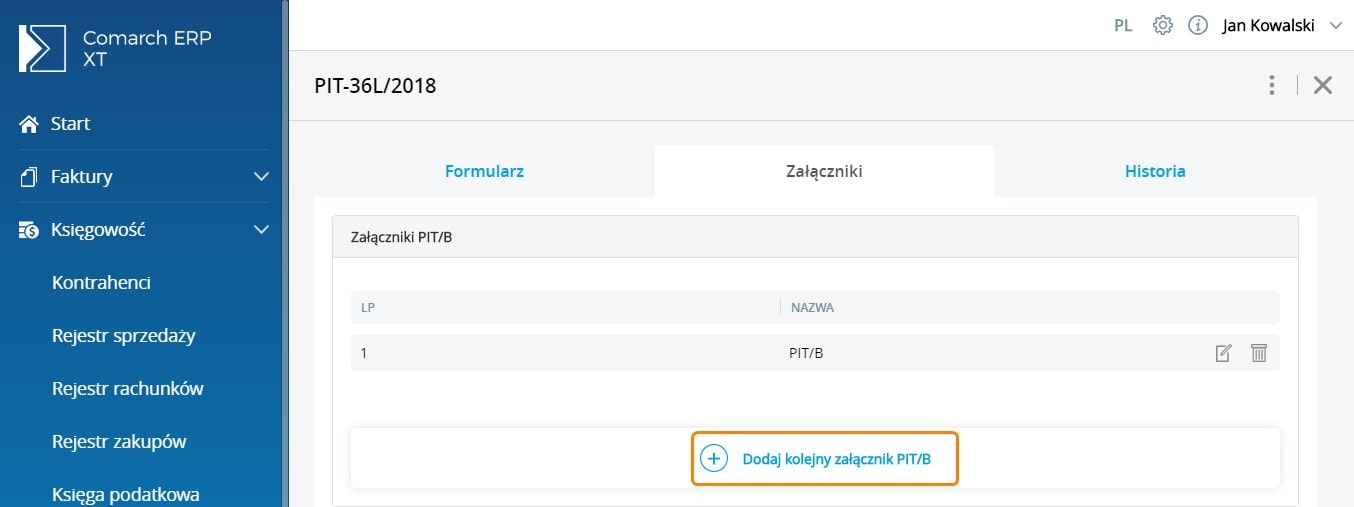

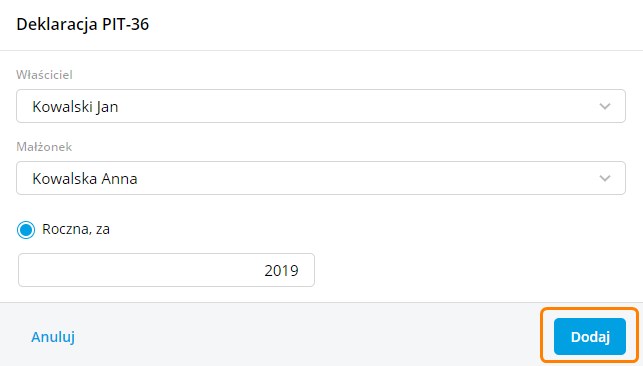

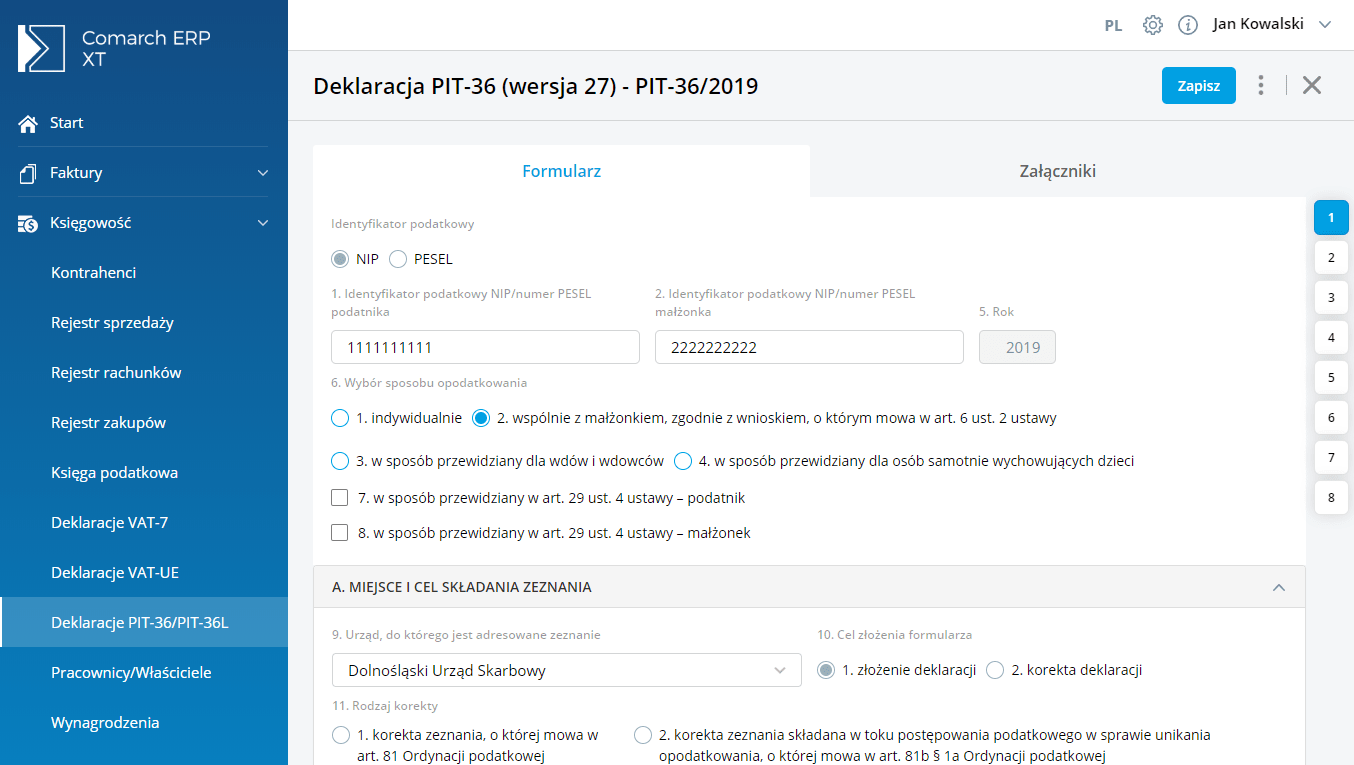

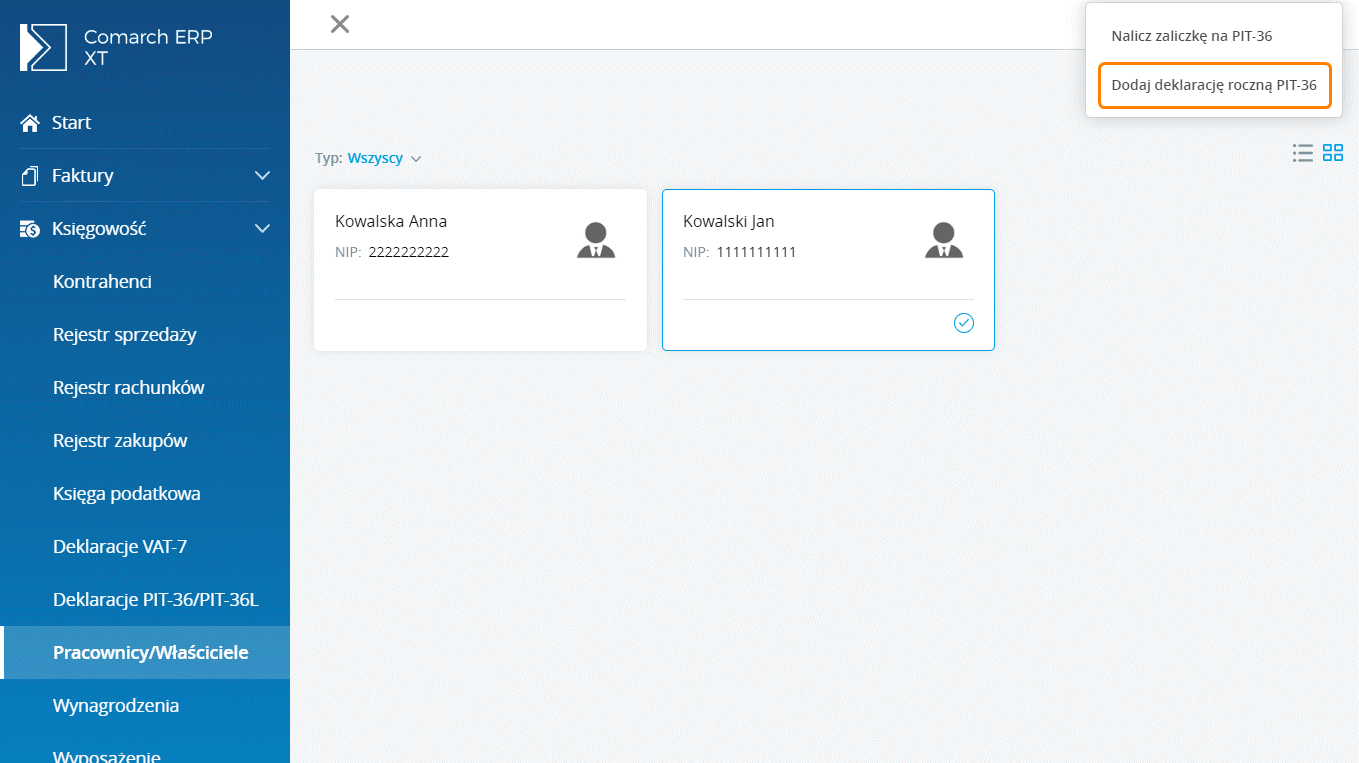

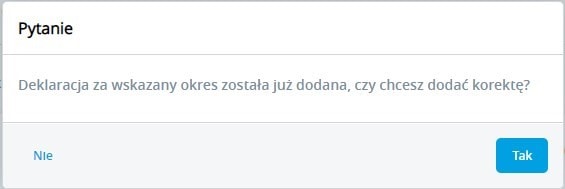

Jak dodać załącznik PIT/B (16) do deklaracji rocznej PIT-36L/PIT-36LS oraz PIT-36/PIT-36S?

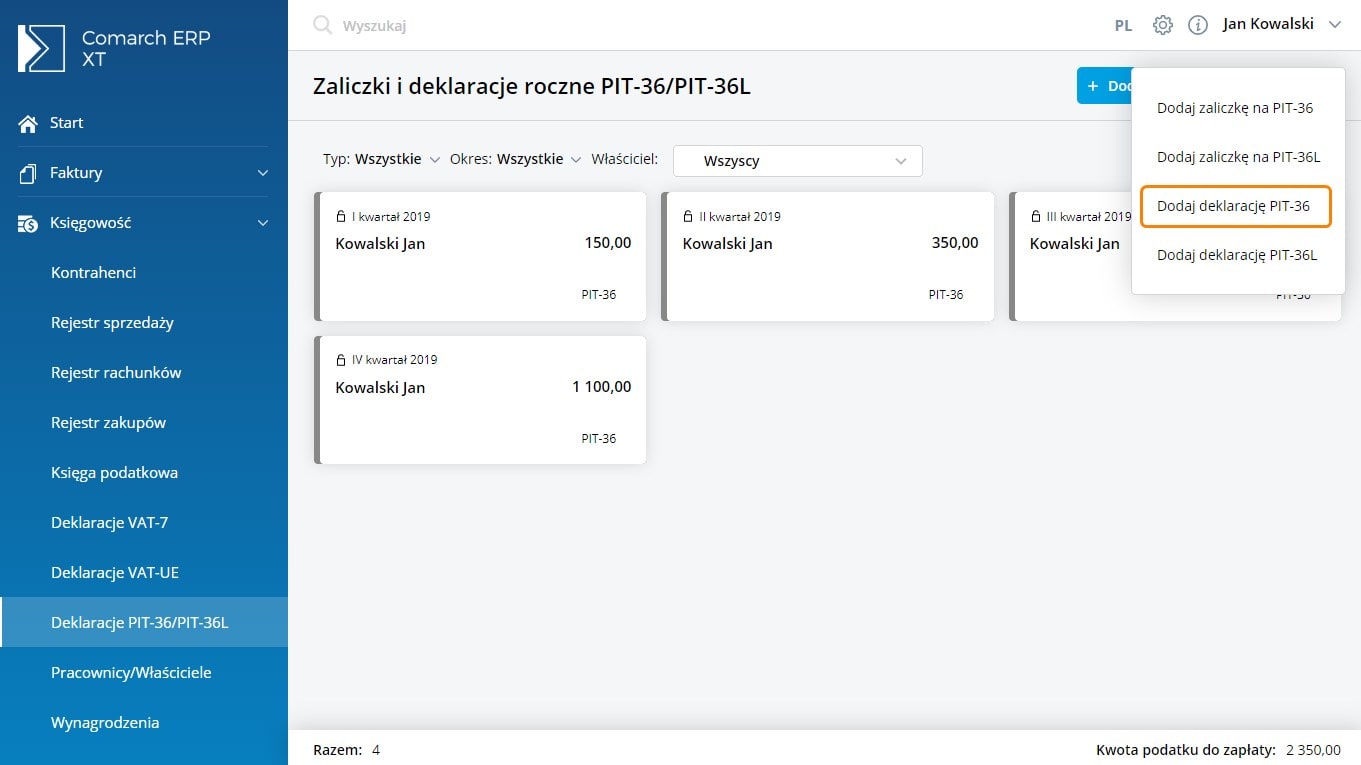

PIT/B to załącznik do deklaracji PIT-36L/PIT-36LS oraz PIT-36/PIT-36S(dostępny w zakładce Załączniki na formularzu PIT-36L/PIT-36LS oraz PIT-36/PIT-36S) – wraz z możliwością wydruku. Pierwszy załącznik PIT/B jest automatycznie dodawany przez program.

Uwaga

W przypadku deklaracji PIT-36/PIT-36S istnieje możliwość dodania załącznika PIT/B dla małżonka. Wówczas dane uzupełnione na załączniku PIT/B małżonka przenoszą się na formularz deklaracji PIT-36/PIT-36S do sekcji z małżonkiem.

Uwaga

W przypadku wyboru małżonka z listy oraz uzupełnienia odpowiednich danych na indywidualnej karcie właściciela pierwszy załącznik PIT/B będzie automatycznie dodawany przez program.

Na PIT/B w sekcjach B i C wyświetlane są nazwy oraz kwoty (przychód, koszty, dochód/strata) działalności wprowadzone na karcie właściciela/ małżonka (w przypadku wyboru małżonka z listy właścicieli) w zakładce Inne działalności. Pierwszą działalnością wykazywaną na PIT/B jest główna działalność (dane z Moje konto/Moje dane, Księgowość). Jeżeli udział wynosi 100% wówczas dane trafiają do sekcji B.1, w pozostałych przypadkach zostaje uzupełniona sekcja C.1.

Uwaga

Dla sposobu rozliczania wspólnie z małżonkiem lub w sposób przewidziany dla wdów i wdowców gdy Użytkownik nie wybierze małżonka z listy właścicieli, dane na załączniku PIT/B małżonka należy uzupełnić ręcznie.

Uwaga

Jeżeli podatnik ma 100% udział w działalności gospodarczej i uzupełni opis działalności w menu Konfiguracja/Księgowość to wpisane informacje zostaną przeniesione na PIT/B do pola 7 w sekcji B.1.

W sekcji D wyświetlana jest łączna wartość przychodów, kosztów i dochodów. Sekcja wypełniana jest tylko na jednym załączniku PIT/B, nawet jeżeli użytkownik składa większą ilość załączników PIT/B.

Jeżeli na karcie właściciela uzupełniono kwoty przychodów oraz kosztów uzyskanych z dodatkowej działalności gospodarczej i/lub działalności w strefie (zakładka Inne działalności), to kwoty te zostaną uwzględnione na załączniku PIT/B w odpowiedniej sekcji B lub C, w zależności od wykazanych udziałów.

Uwaga

W sytuacji, gdy podatnik w ciągu roku nie ma przychodów, ani kosztów (ma zawieszoną działalność) i udziały na karcie wspólnika są uzupełnione, wtedy po przeliczeniu rocznej deklaracji PIT-36L/PIT-36LS generowany jest załącznik PIT/B zawierający dane adresowe oraz udziały wspólnika. Dane dotyczące przychodów i kosztów pozostają zerowe.

Uwaga

Na formularzu załącznika PIT/B istnieje możliwość modyfikacji kwot przychodów i kosztów działalności podstawowej w przypadku, gdy podatnik ponosi dodatkowe koszy. Po dokonaniu i zapisaniu zmian na załączniku PIT/B zmodyfikowane kwoty przychodów i/lub kosztów uwzględnione zostaną na formularzu deklaracji rocznej.Jak dodać Jednolity Plik Kontrolny (JPK)?

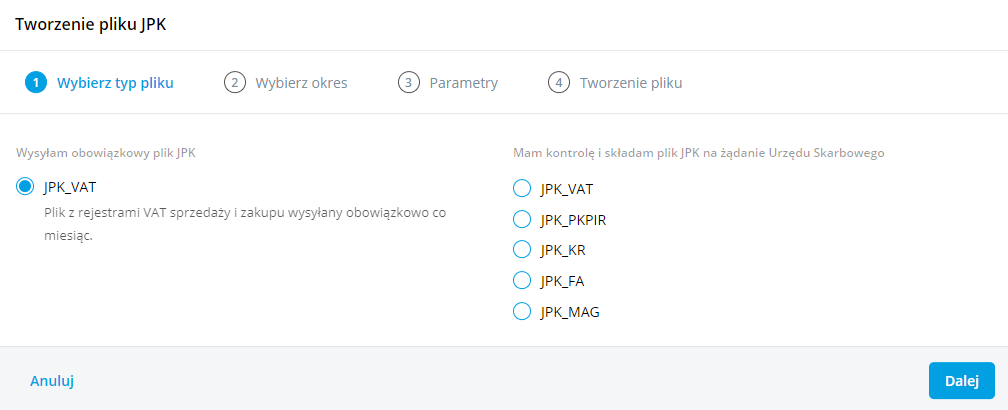

W programie Comarch Betterfly można obecnie przygotować i wysłać

Jednolite Pliki Kontrolne tj.: JPK_VAT oraz JPK_PKPiR, JPK_KR, JPK_FA, a także JPK_MAG.

Poniżej znajduje filmik pokazujący jak stworzyć plik JPK_VAT i podpisać go profilem zaufanym. A także instrukcja dotycząca tworzenia plików JPK.

https://www.youtube.com/watch?v=GjTrKyb-tDA&feature=youtu.be

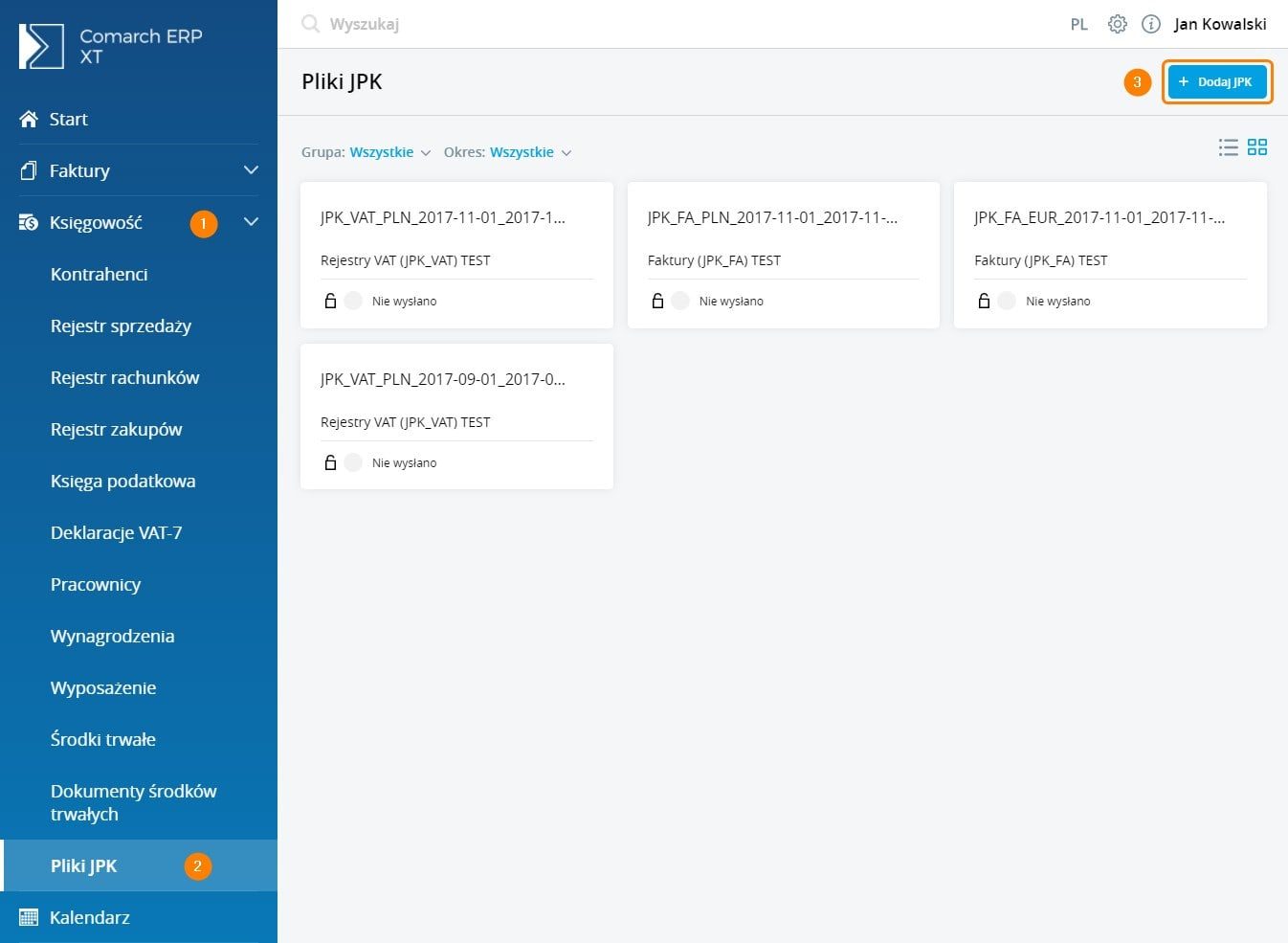

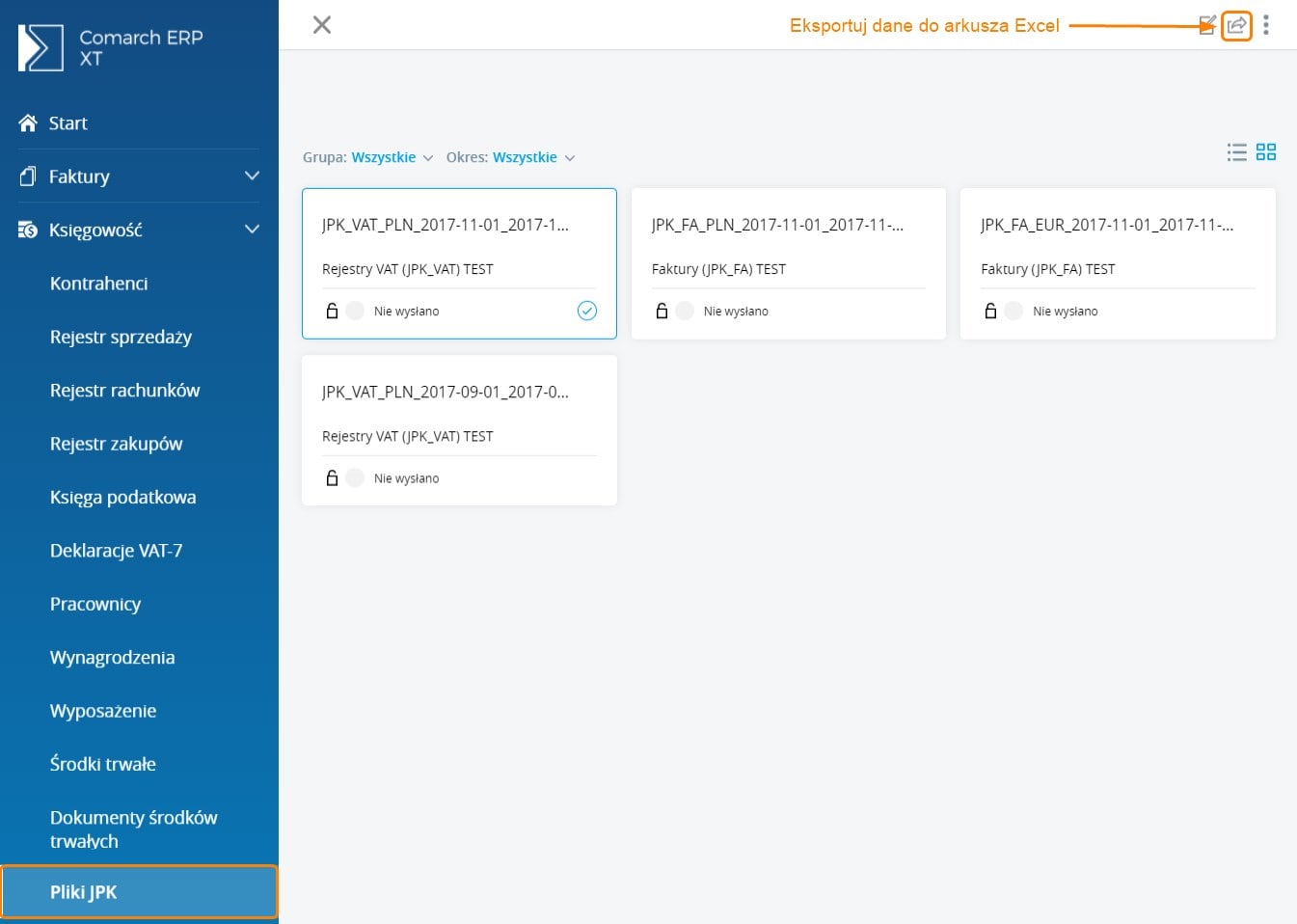

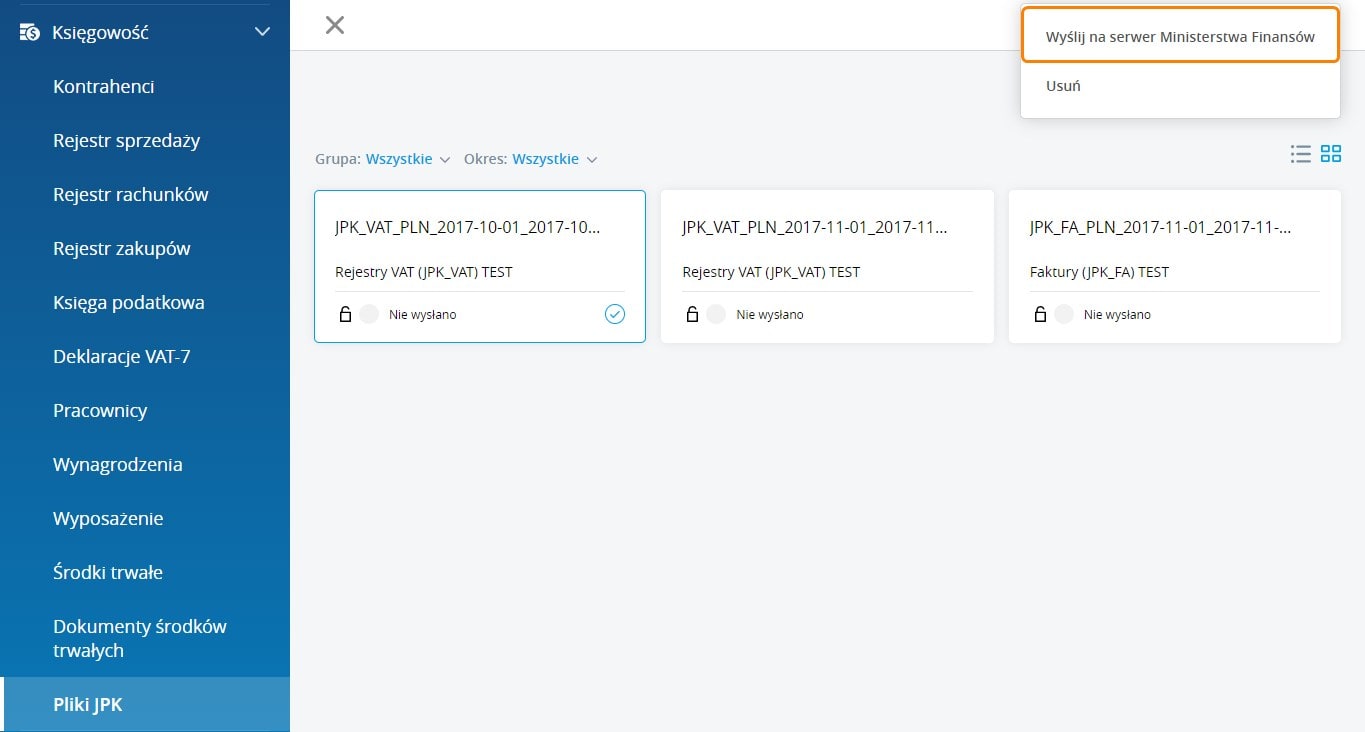

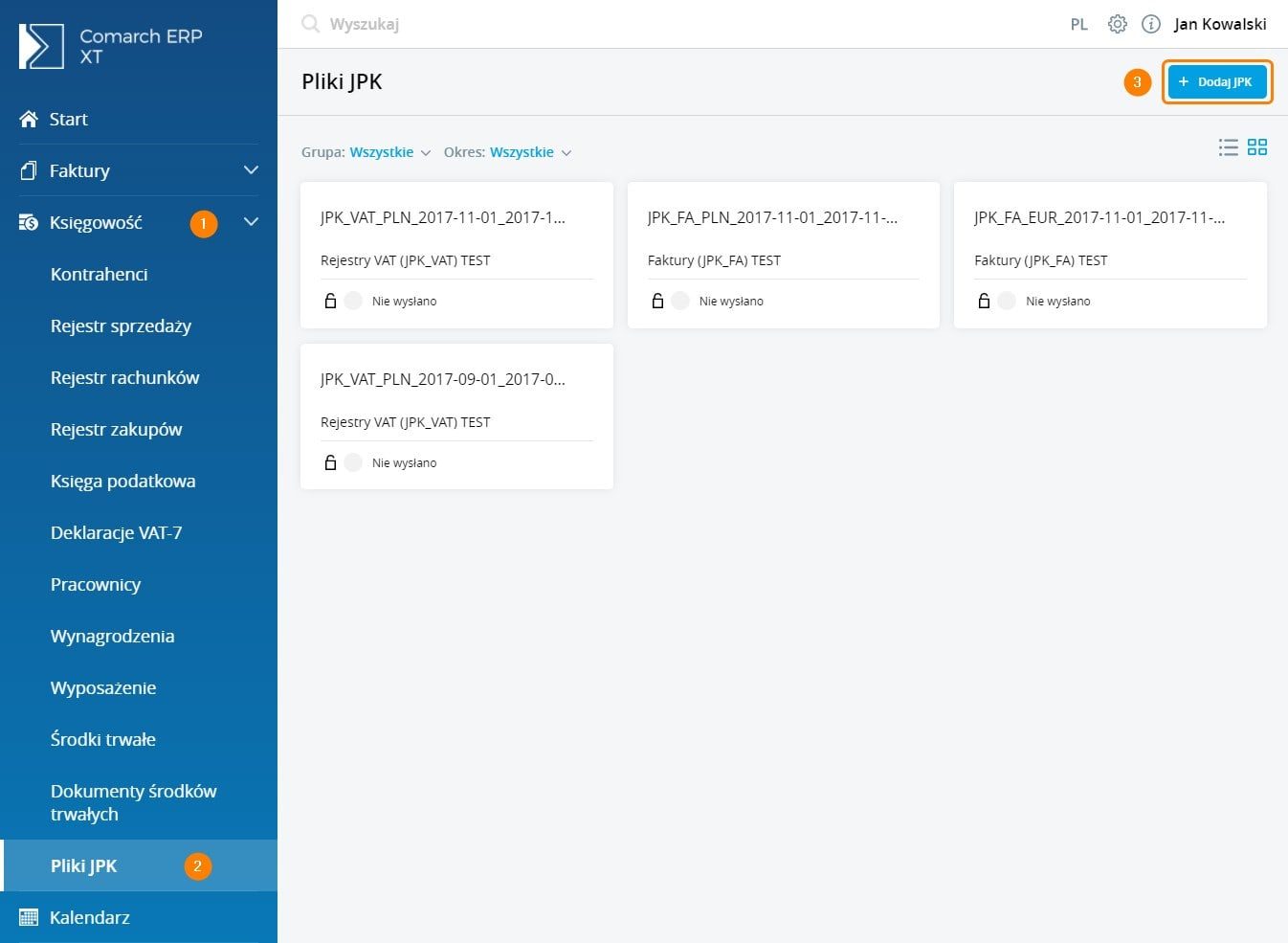

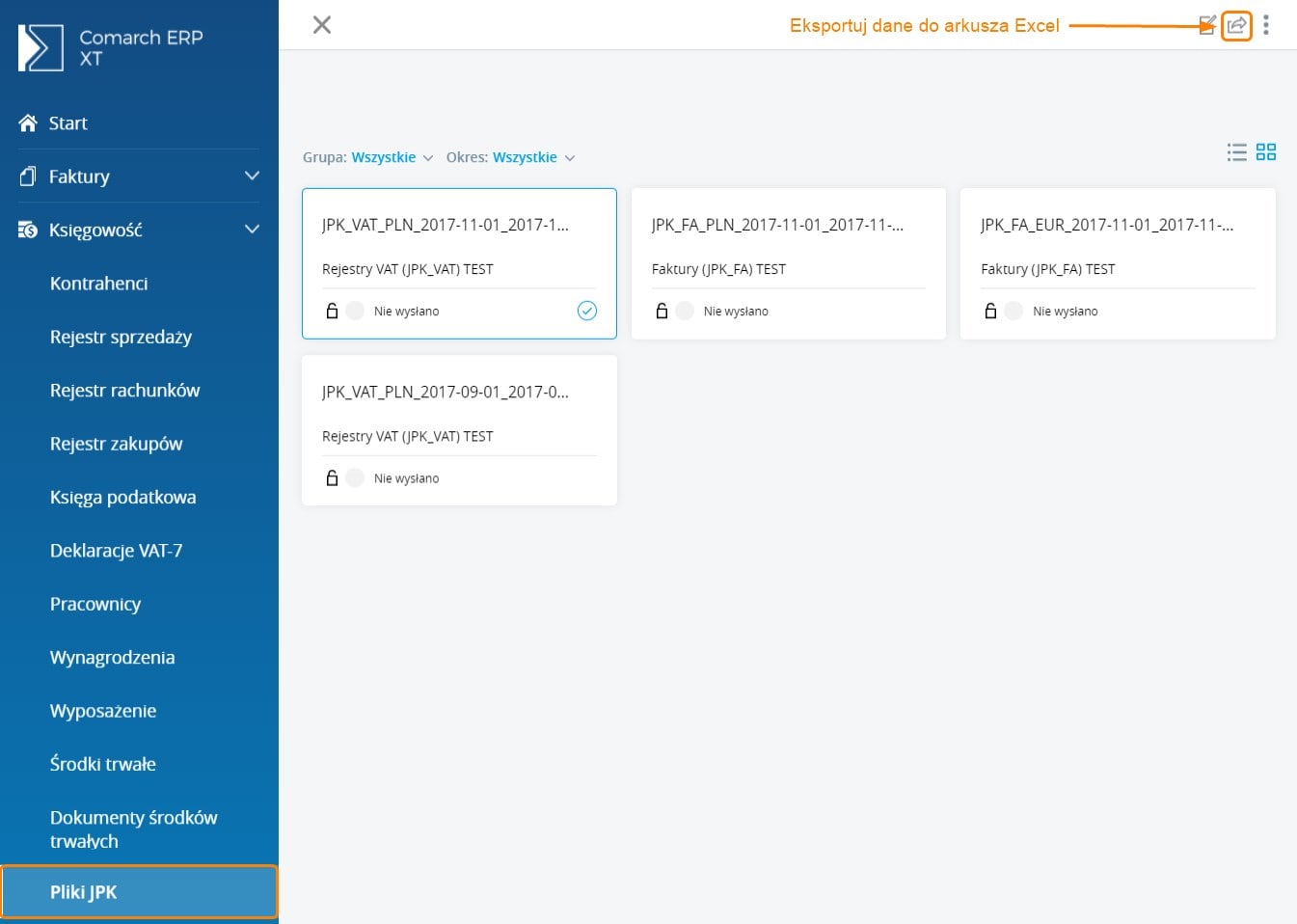

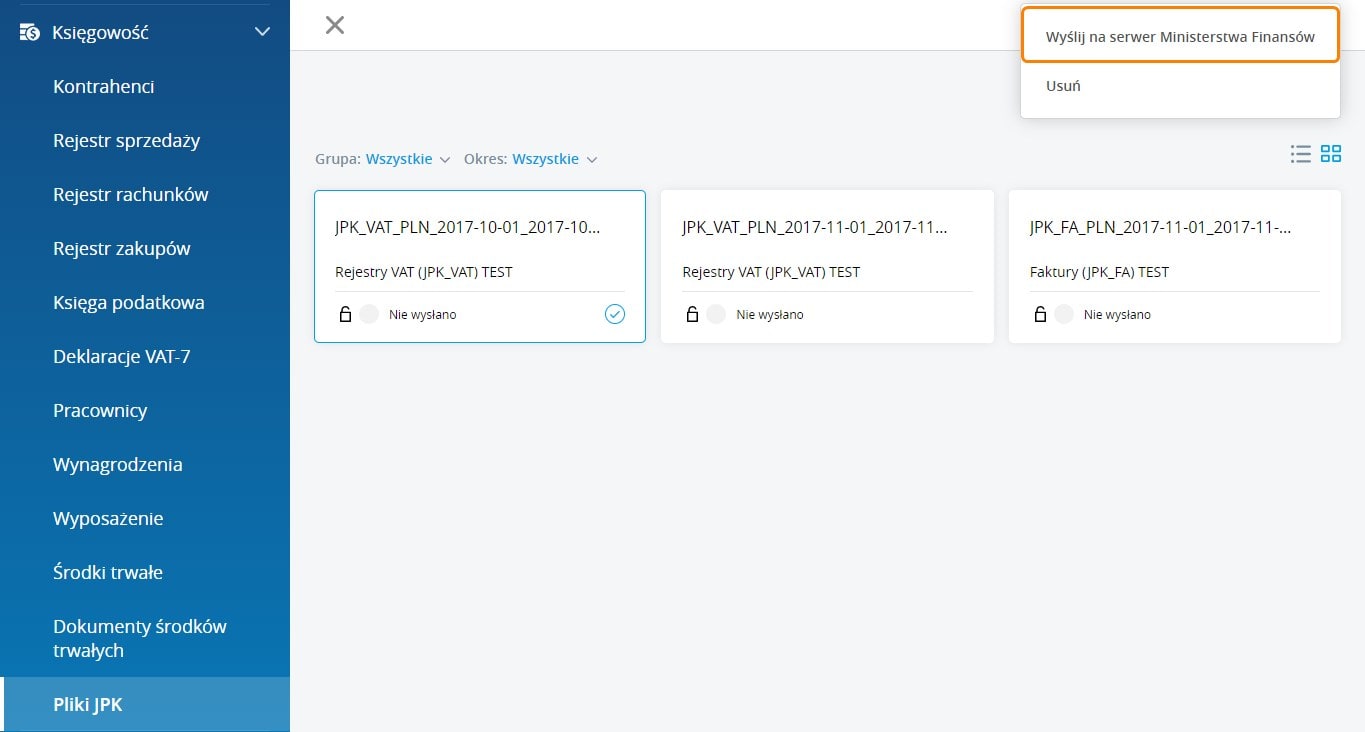

Tworzenie plików JPK oraz ich eksport odbywa się z poziomu

Księgowość / Pliki JPK. Aby dodać plik JPK należy wybrać przycisk "Dodaj JPK".

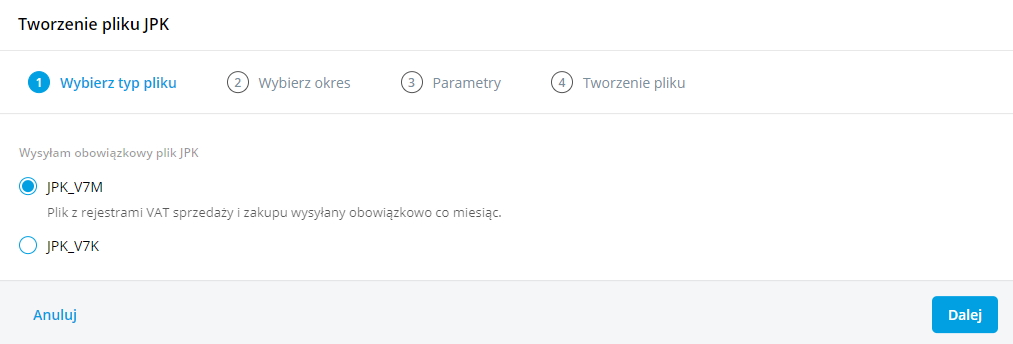

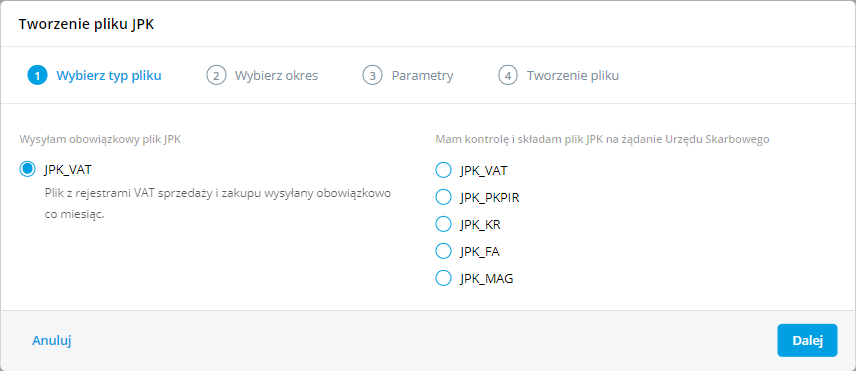

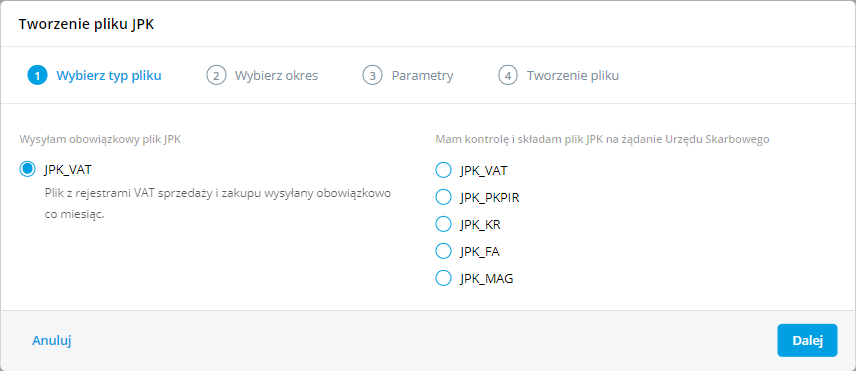

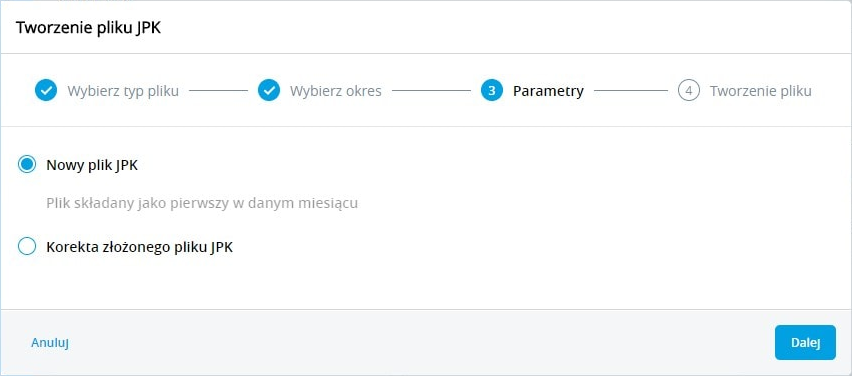

Na ekranie pojawi się kreator, na którym Użytkownik powinien wskazać jaki rodzaj pliku JPK chce stworzyć.

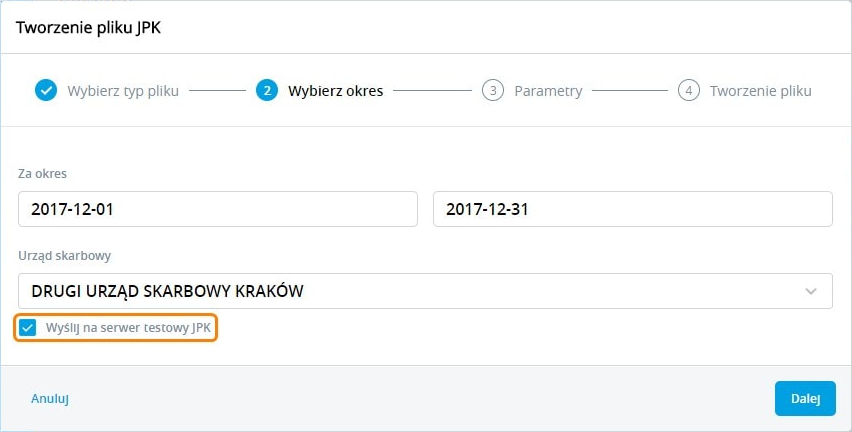

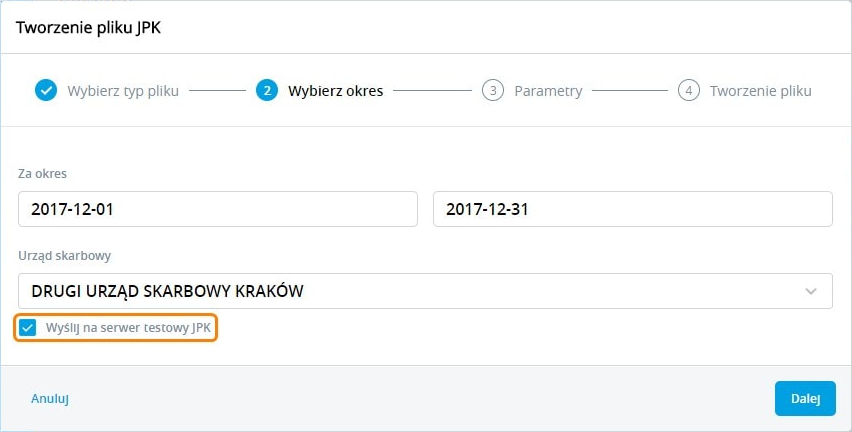

Na kolejnej zakładce należy wybrać zakres dat oraz zweryfikować poprawność Urzędu Skarbowego. Można również wskazać serwer testowy Ministerstwa Finansów. Aby to zrobić należy zaznaczyć parametr "Wyślij na serwer testowy JPK".

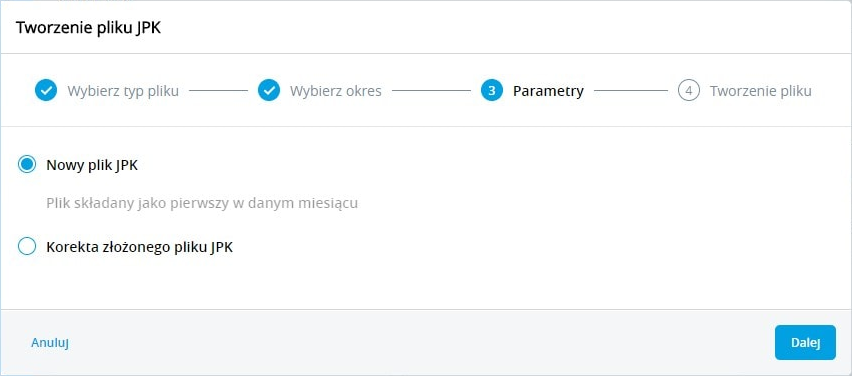

Zakładka Parametry różni się w zależności od wybranego pliku. W przypadku pliku JPK_VAT można wybrać czy składamy plik jako pierwszy w danym miesiącu czy jest to korekta już złożonego pliku. Dla pliku JPK_PKPiR oraz JPK_KR możemy postanowić czy chcemy aby uwzględniane były dokumenty znajdujące się w buforze. Natomiast parametry pliku JPK_FA pozwalają nam zdecydować czy faktury zakupu będą uwzględniane w pliku JPK, a także wg. jakiej daty dokumenty będą przenoszone do pliku.

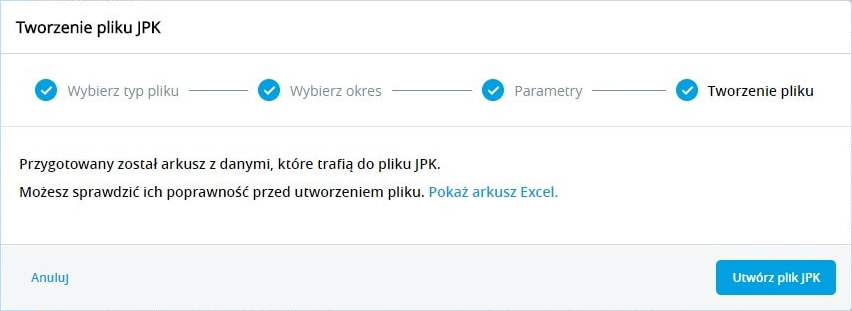

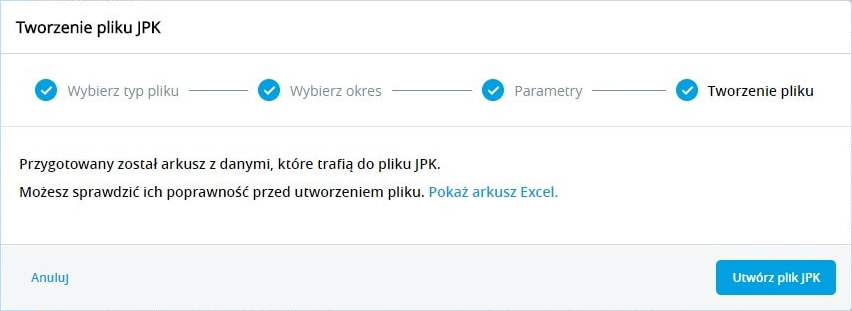

Jeżeli Użytkownik chce zweryfikować poprawność danych przenoszonych do pliku, może stworzyć i pobrać arkusz Excel jeszcze przed utworzeniem pliku JPK wybierając Pokaż arkusz Excel.

Arkusz Excel można również pobrać po zaznaczeniu na liście pliku JPK, wtedy w menu kontekstowym widnieje opcja Eksportuj dane do arkusza Excel.

Zobacz także:

Jak podpisać Jednolity Plik Kontrolny (JPK) za pomocą Profilu Zaufanego ePUAP?

Jak wysłać Jednolity Plik Kontrolny (JPK)?

Jak podpisać plik JPK_VAT podpisem niekwalifikowanym?

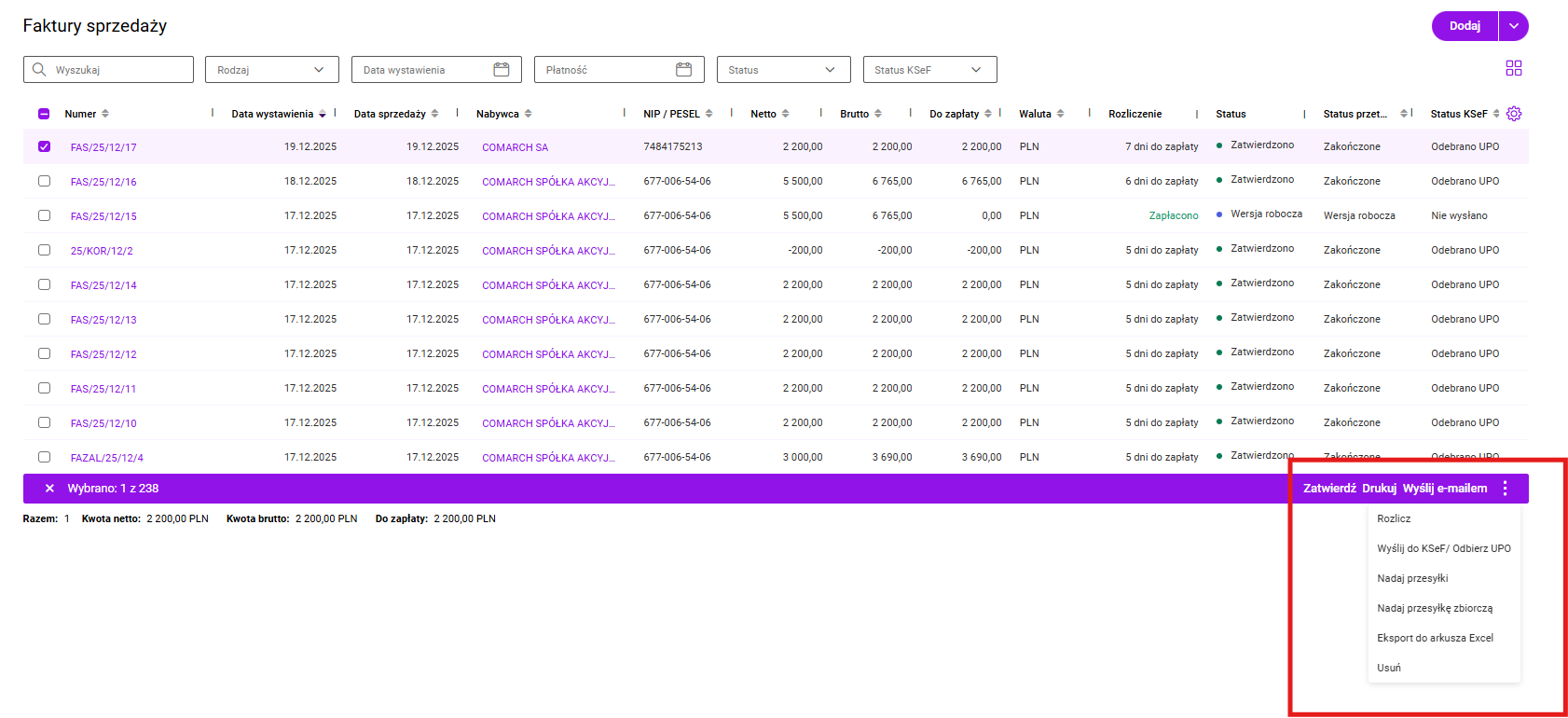

Jak wygenerować JPK_FA?

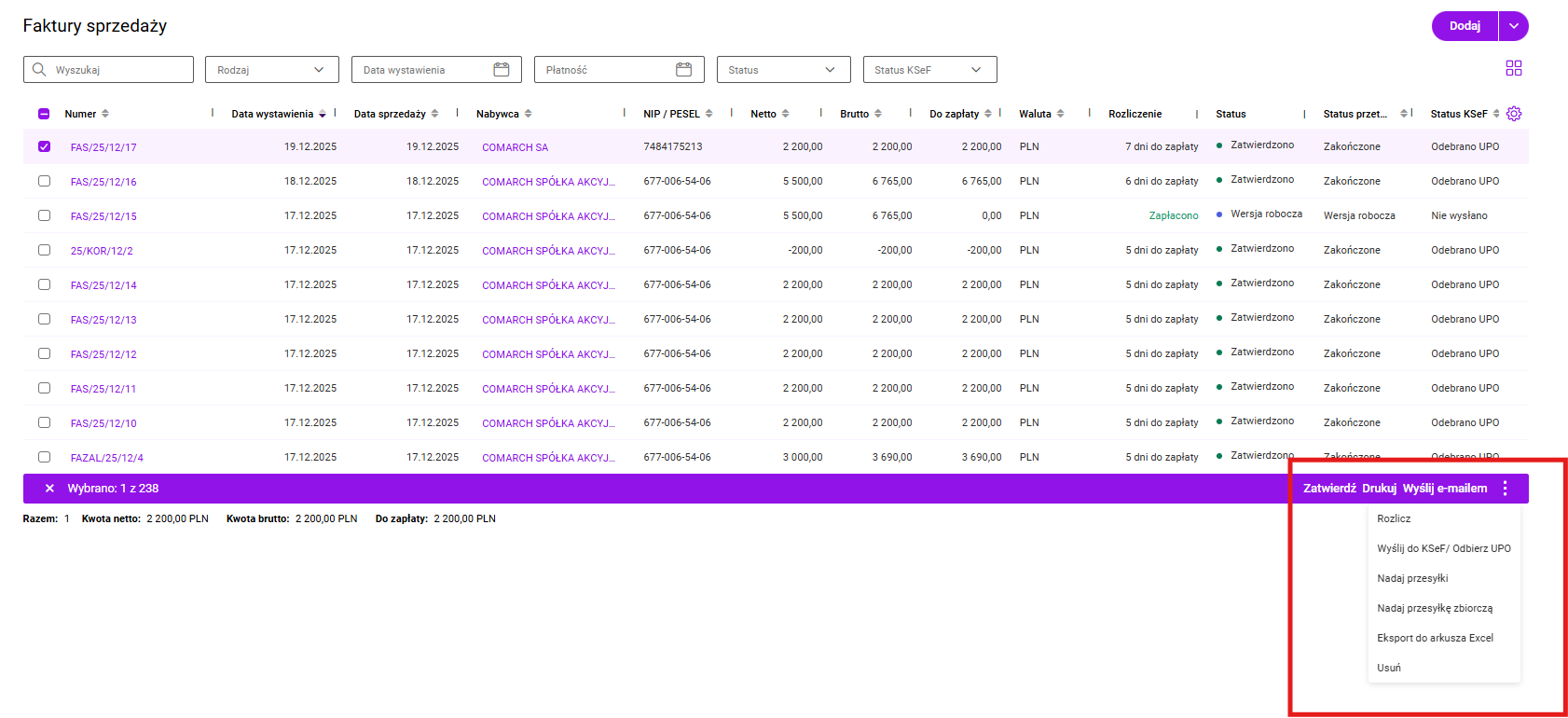

W tym artykule opisaliśmy możliwość wygenerowania w programie pliku JPK_FA. W tym celu w menu Księgowość/Pliki JPK należy wybrać Dodaj JPK. Do pliku wysyłane są Faktury sprzedaży, Faktury VAT marża, Faktury zakupu (opcjonalnie), Faktury zaliczkowe, Faktury finalne, a także wystawione do nich dokumenty korygujące. Aby dokumenty były uwzględnione w pliku, wcześniej muszą zostać zatwierdzone.

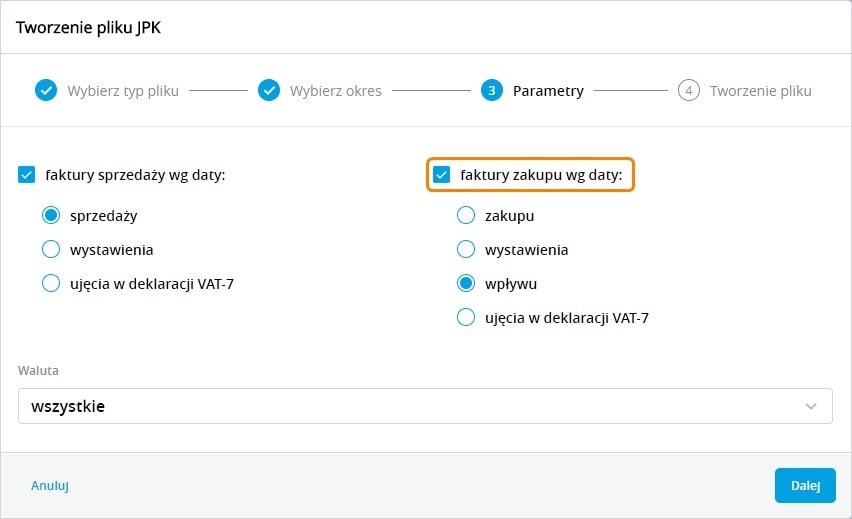

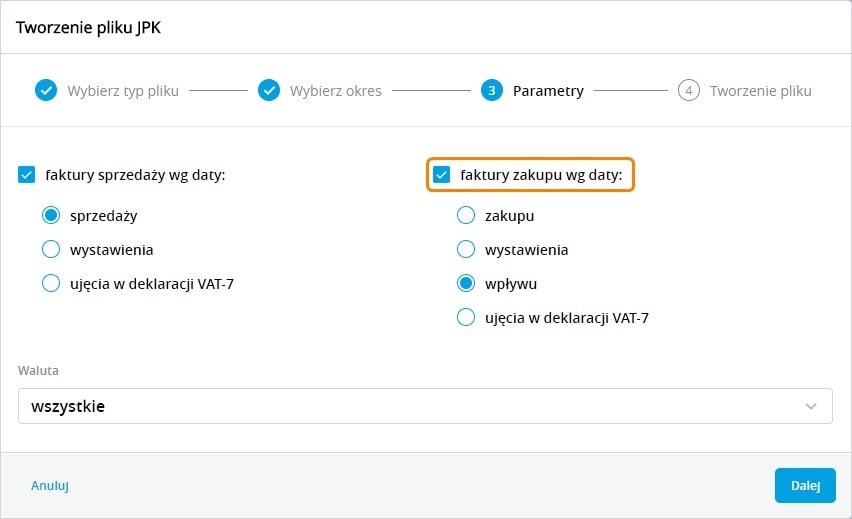

Podczas generowania plików JPK_FA istnieje możliwość wyboru daty, według której dokumenty zostaną pobrane do pliku. Dla faktur sprzedaży istnieją następujące możliwości: data sprzedaży (domyślna), wystawienia, ujęcia w deklaracji. Dla faktur zakupu: data zakupu, wystawienia, wpływu (domyślna), ujęcia w deklaracji.

W polu Waluta, można wskazać walutę dla pliku JPK_FA. Po wyborze konkretnej waluty tworzony jest plik zawierający dokumenty w tej walucie. Na dokumentach walutowych wartość netto wykazywana jest w walucie dokumentu, natomiast kwota VAT - w PLN.

Ważne! Generując plik JPK_FA przy wybranej walucie wszystkie zostaną wygenerowane pliki w walutach w których były wprowadzone dokumenty w danym okresie. Pozostałe waluty zostaną pominięte i nie wygeneruje się dla nich plik.

Na oknie generowania plików JPK, Użytkownik ma możliwość wyboru czy do pliku JPK_FA mają być również przenoszone faktury zakupu, odpowiednio zaznaczając parametr faktury zakupu wg daty. Możliwość wyboru jest związana z komunikatem Ministerstwa Finansów mówiącym, że podmioty prowadzące księgi podatkowe przy użyciu programów komputerowych nie mają obowiązku przesyłania faktur VAT dokumentujących zakup do plików JPK_FA.

W celu wykazywania wartości w odpowiednich polach w plikach JPK_FA, w programie wprowadzono obowiązek wprowadzania przyczyny zwolnienia na dokumentach ze stawką ZW w polu Przyczyna zwolnienia. Przyczyna pobierana jest z pola Przyczyna zwolnienia dla faktur ze stawką zw, dostępnego w menu Konfiguracja/Faktury.

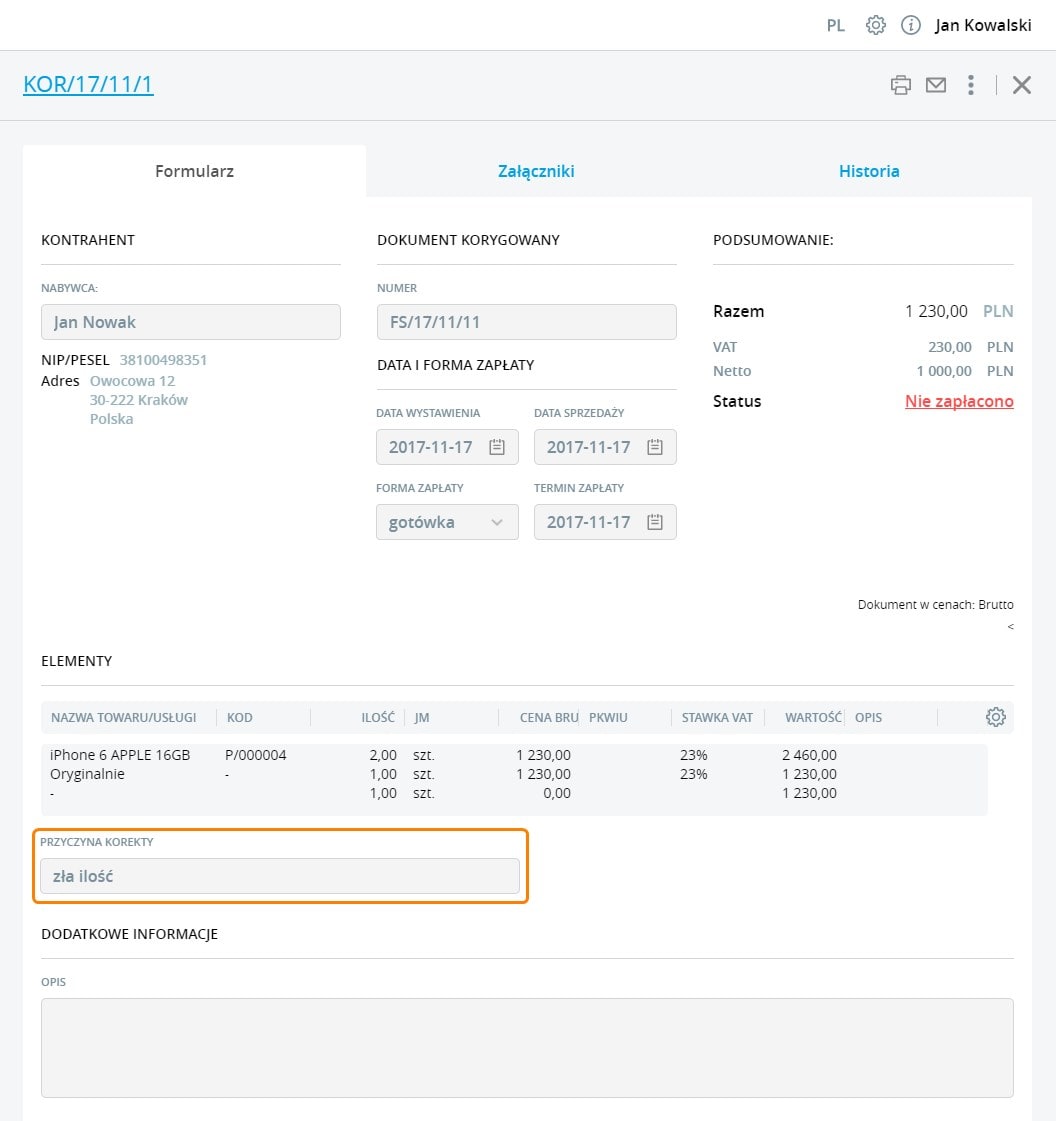

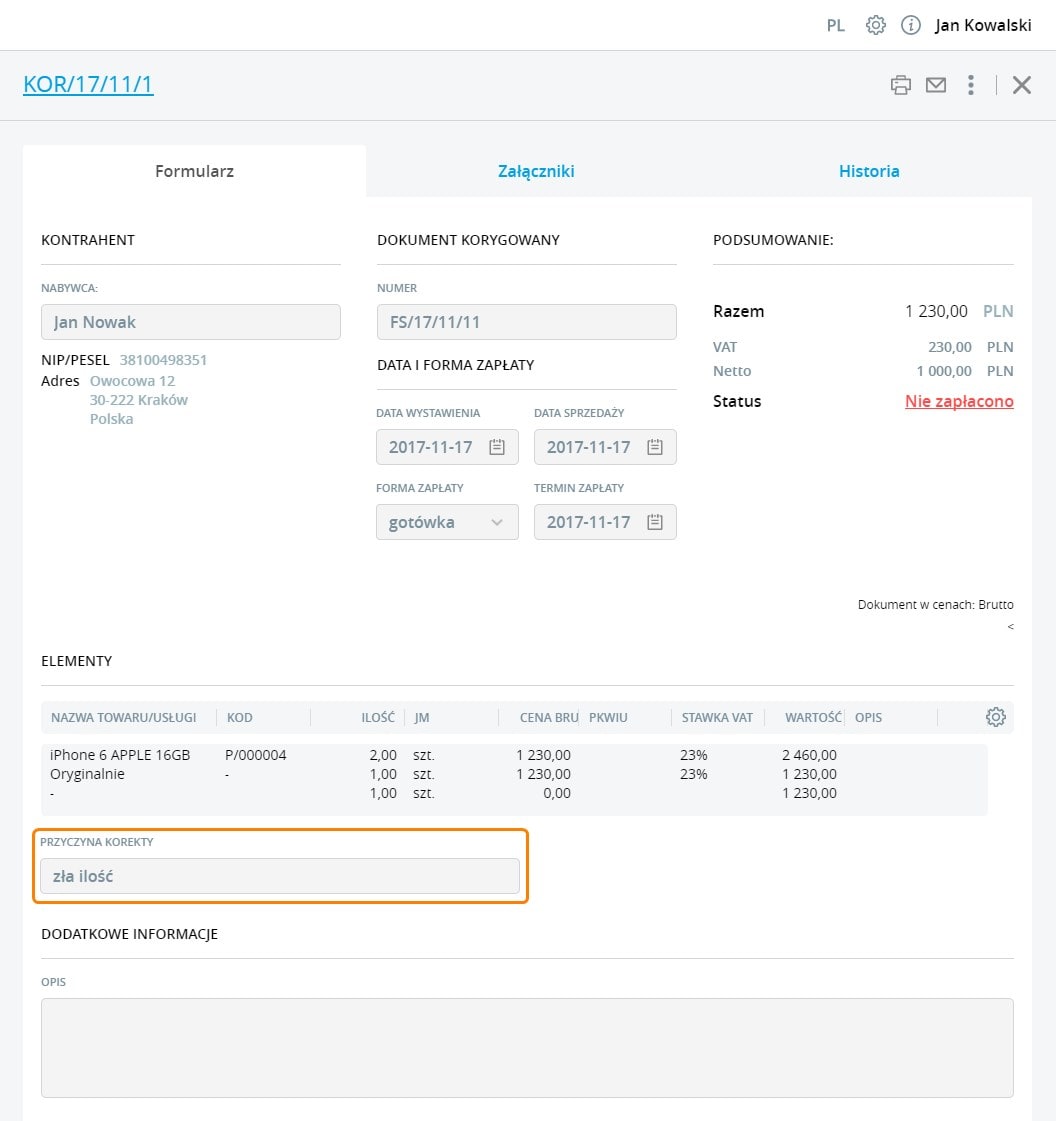

Ponadto dla dokumentów korygujących wprowadzono pole

Przyczyna korekty, które jest wymagane przy wysyłce pliku JPK_FA. Program uniemożliwia zapisanie dokumentu bez przyczyny korekty, pokazując odpowiedni komunikat „Popraw błędy na formularzu"

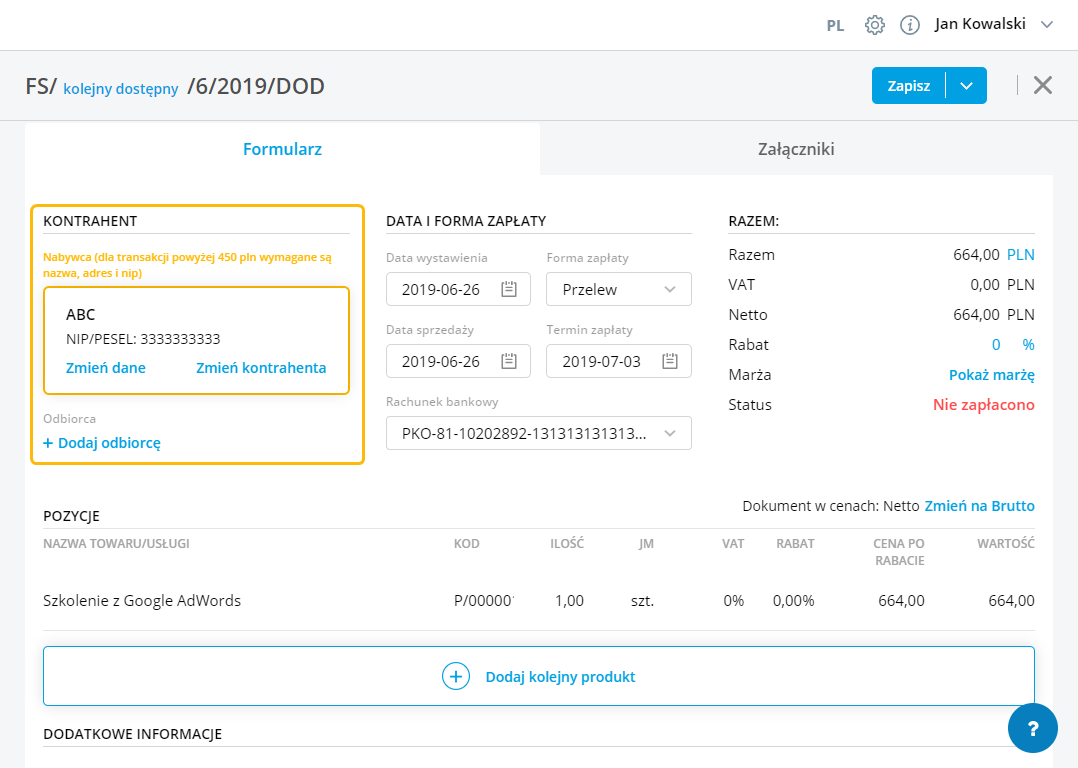

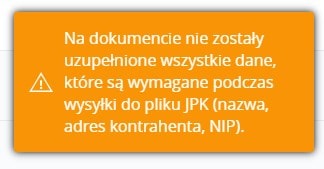

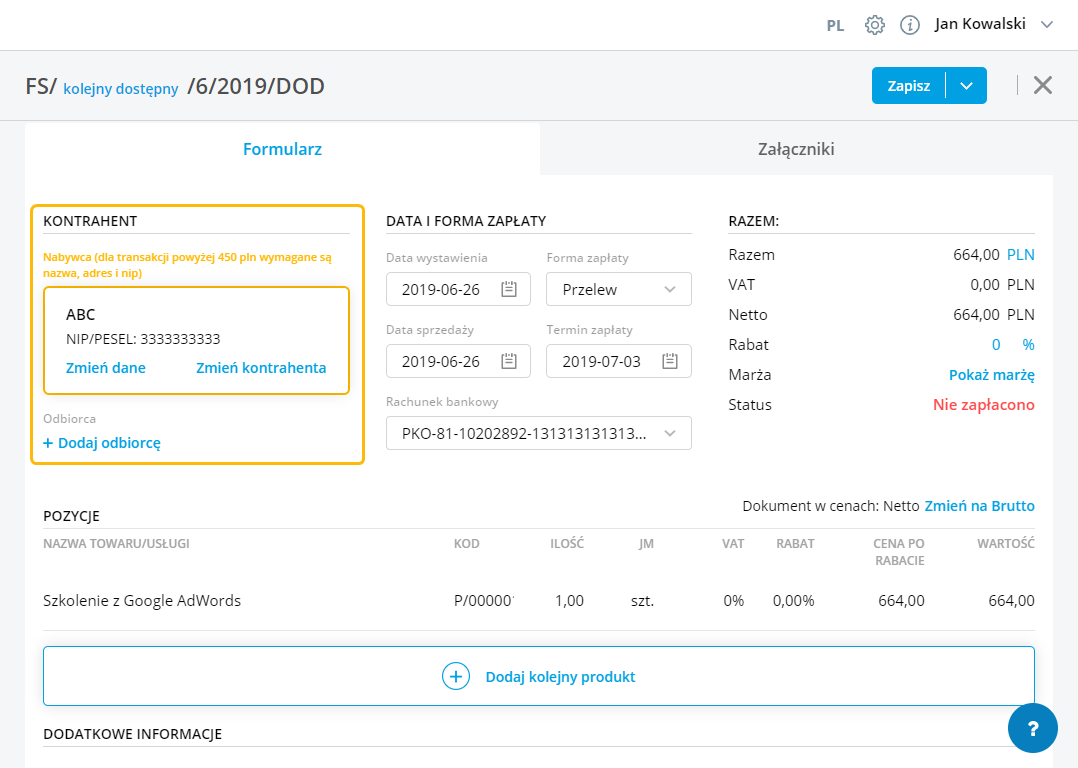

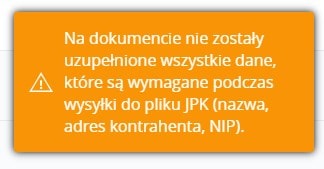

W chwili wybrania na dokument sprzedażowy przekraczający wartość 450 PLN brutto kontrahenta bez wymaganych danych, tj. nazwa, adres, NIP, w polu Kontrahent pojawi się ostrzeżenie „Nabywca: (wymagane dane kontrahenta – nazwa, adres, nip)” oraz przy zapisie komunikat „Na dokumencie nie zostały uzupełnione wszystkie dane, które są wymagane podczas wysyłki do pliku JPK (nazwa, adres kontrahenta, NIP)”.

Zobacz także:

Jak dodać Jednolity Plik Kontrolny (JPK)?

Jak analizować pliki JPK?

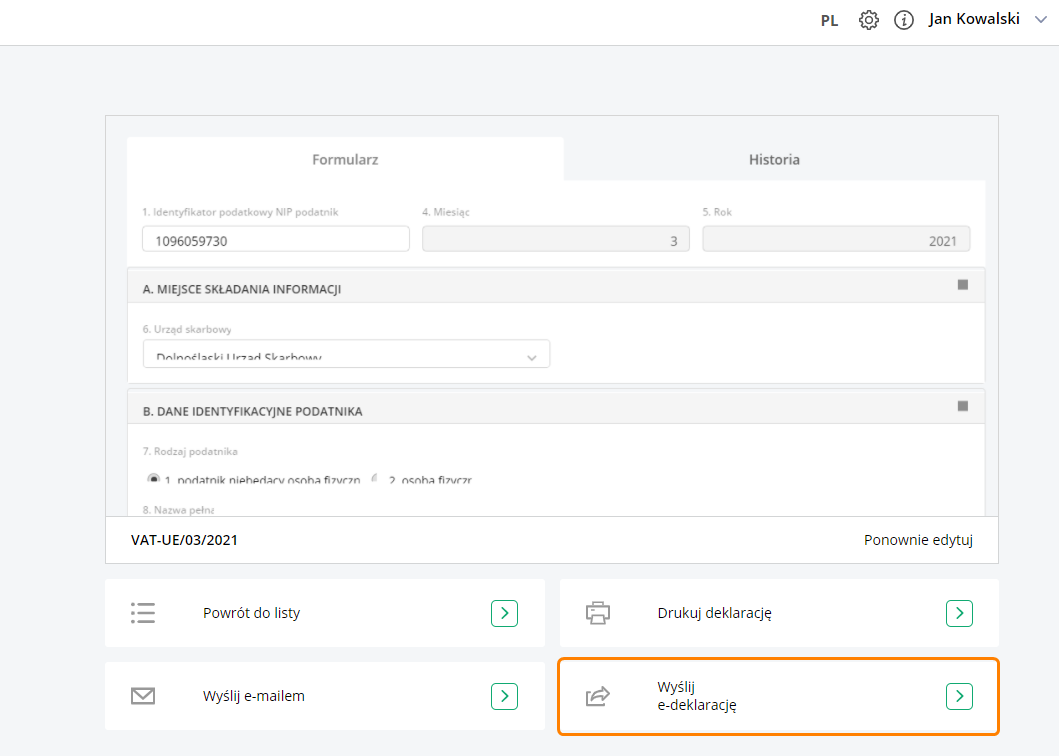

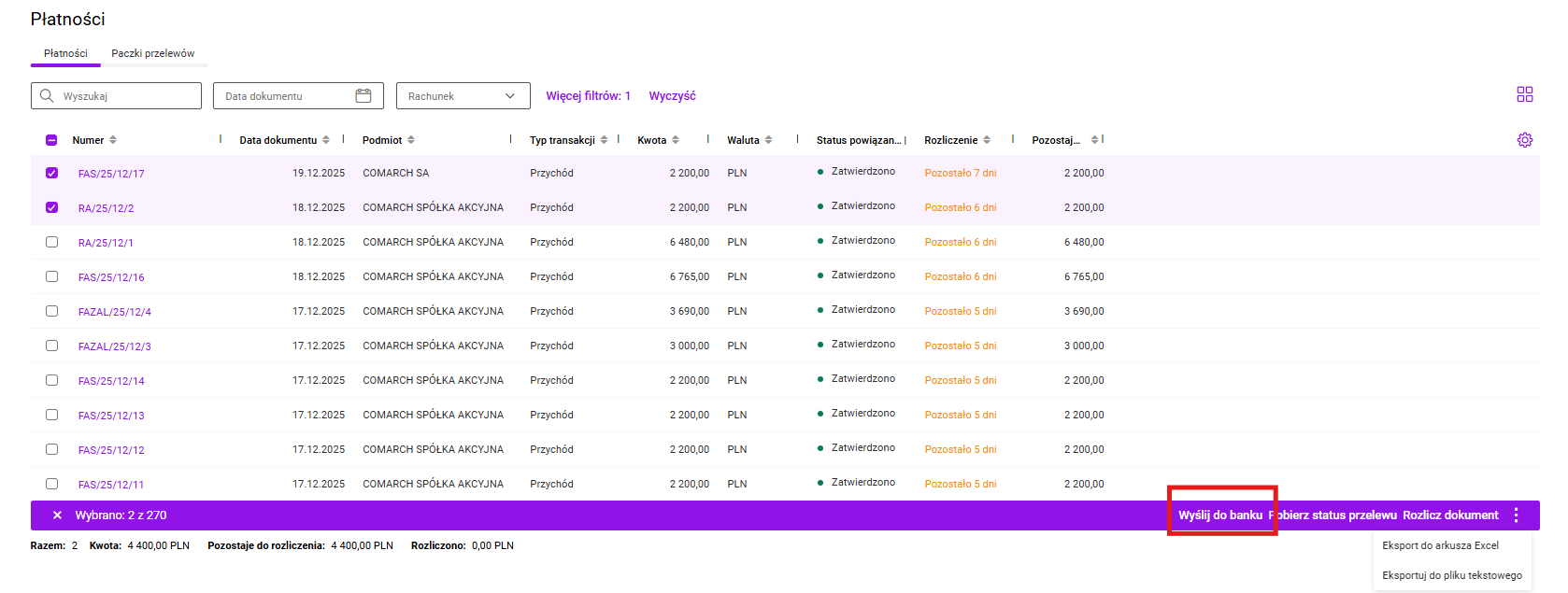

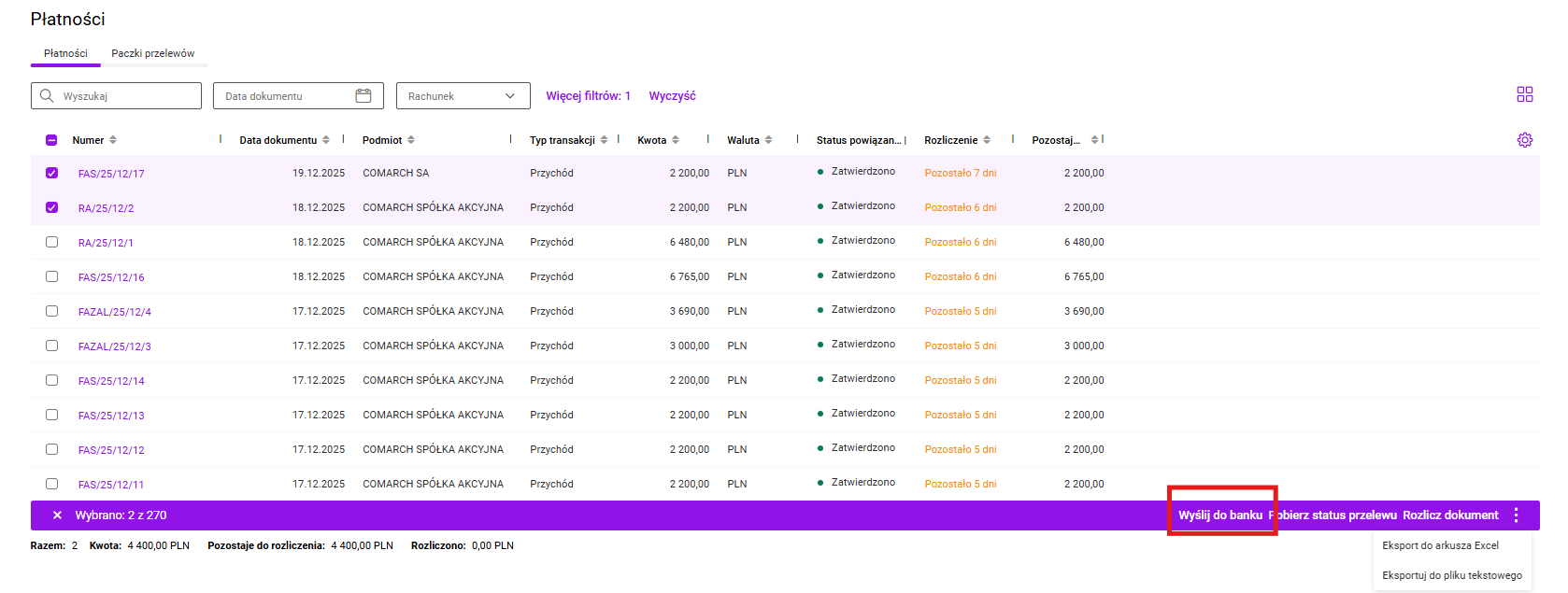

Jak wysłać Jednolity Plik Kontrolny (JPK)?Jak wysłać deklarację VAT-UE/VAT-UEK i odebrać Urzędowe Poświadczenie Odbioru (UPO)?

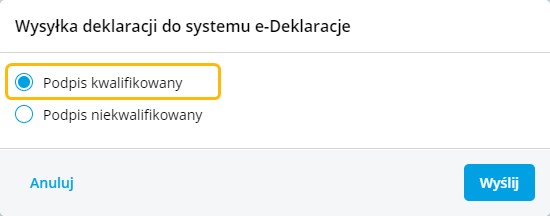

W tym artykule przedstawiliśmy, jak można wysłać deklarację VAT-UE lub VAT-UEK z podpisem kwalifikowanym lub niekwalifikowanym (przeznaczonym dla podmiotów będących osobami fizycznymi).

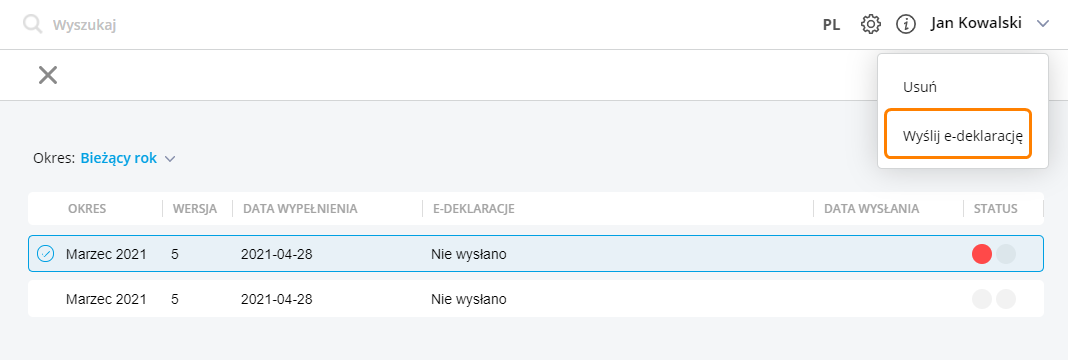

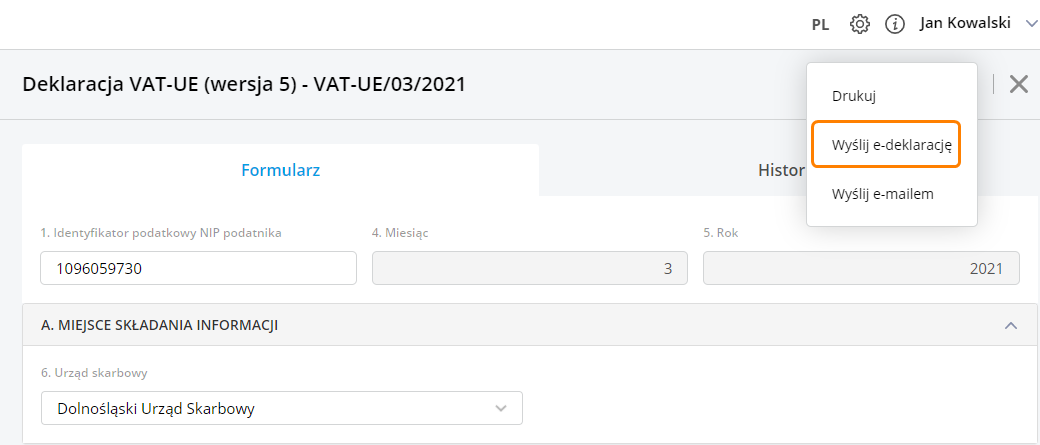

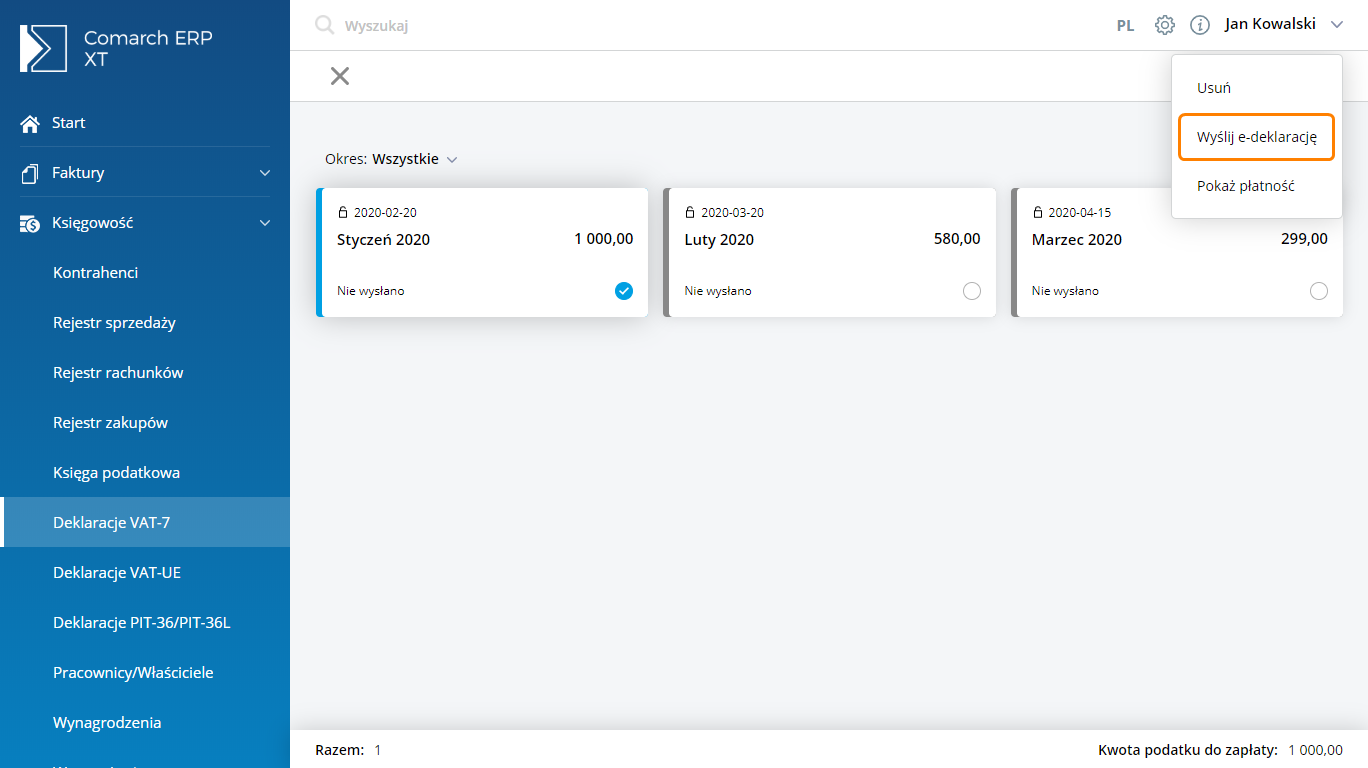

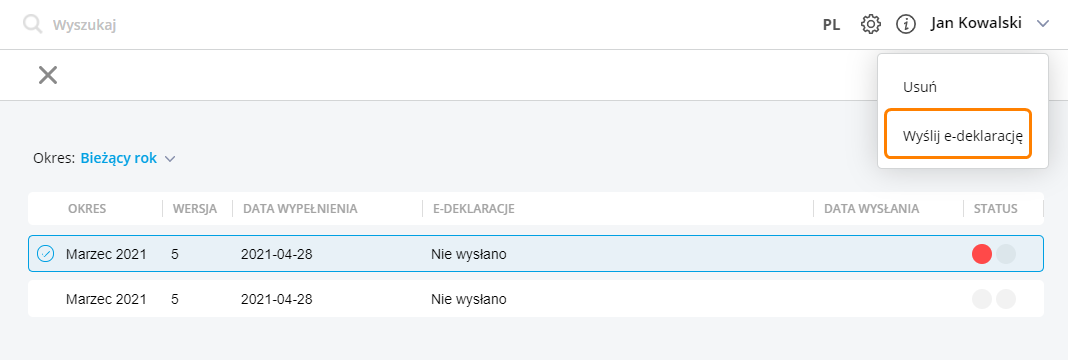

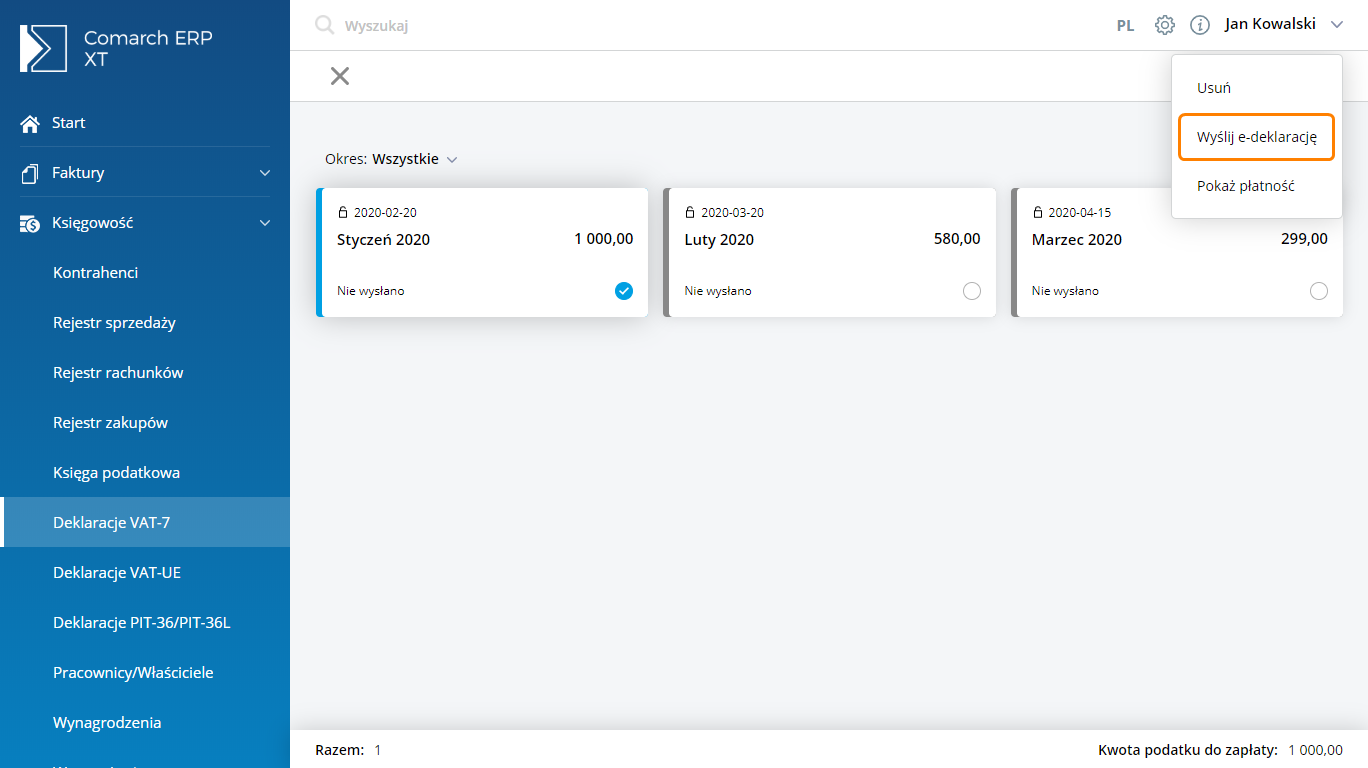

Wysyłka deklaracji możliwa jest z listy po jej zaznaczeniu i wybraniu z menu kontekstowego opcji Wyślij e-deklarację.

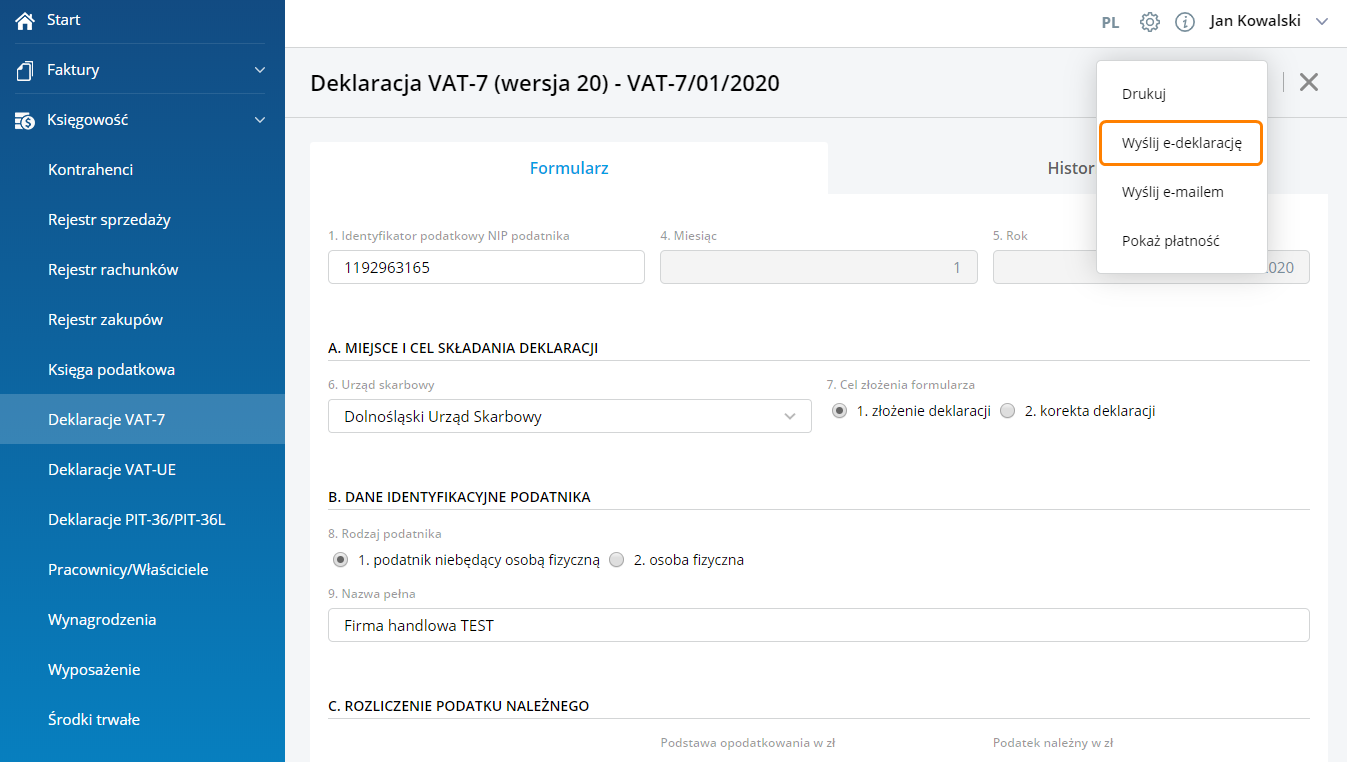

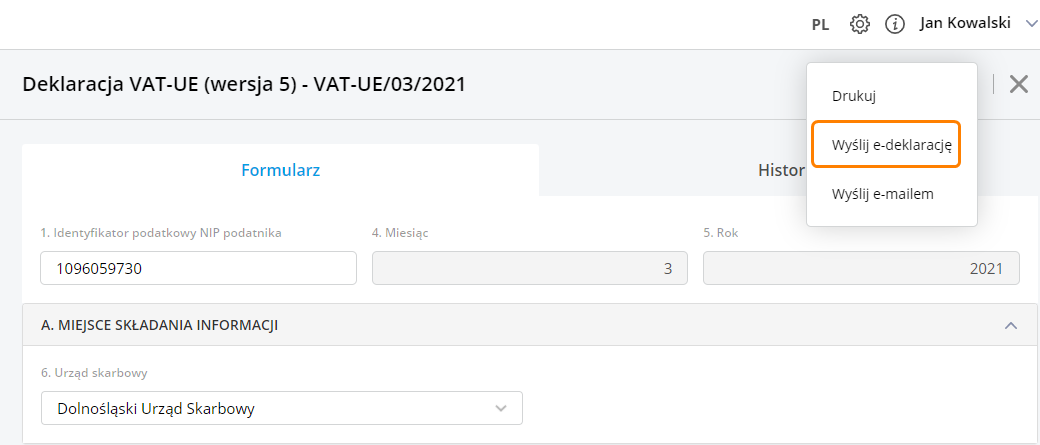

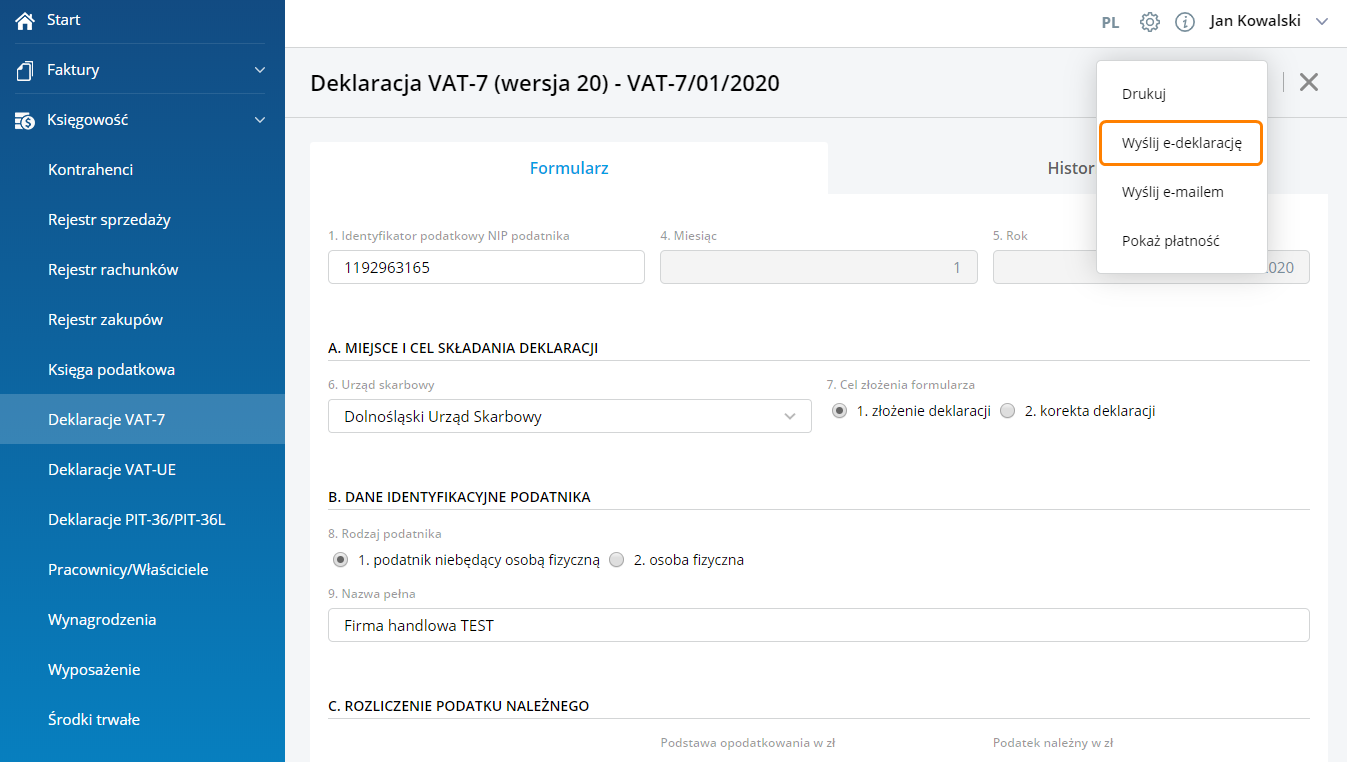

Deklarację można wysłać również z poziomu formularza wybierając Wyślij e-deklarację z menu kontekstowego.

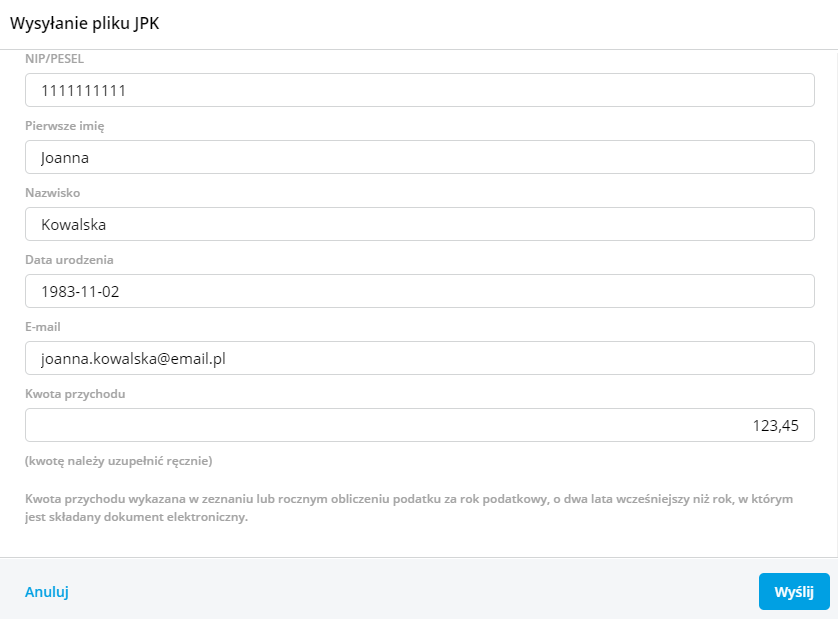

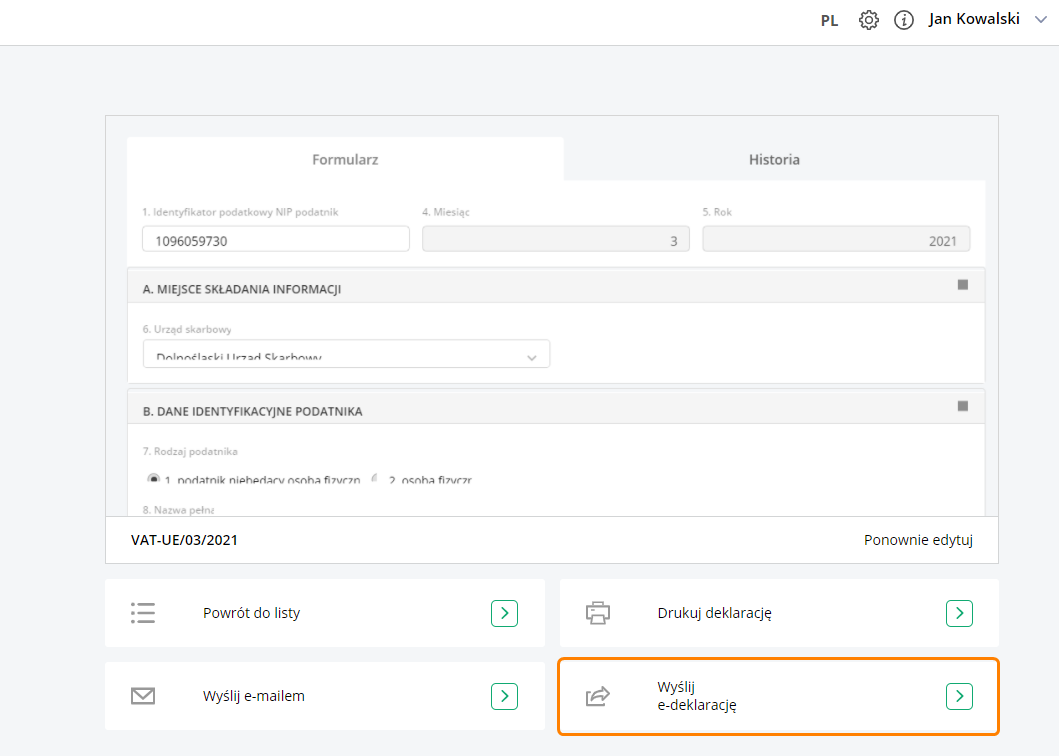

Ponadto istnieje możliwość wysyłki z menu po zapisie deklaracji.

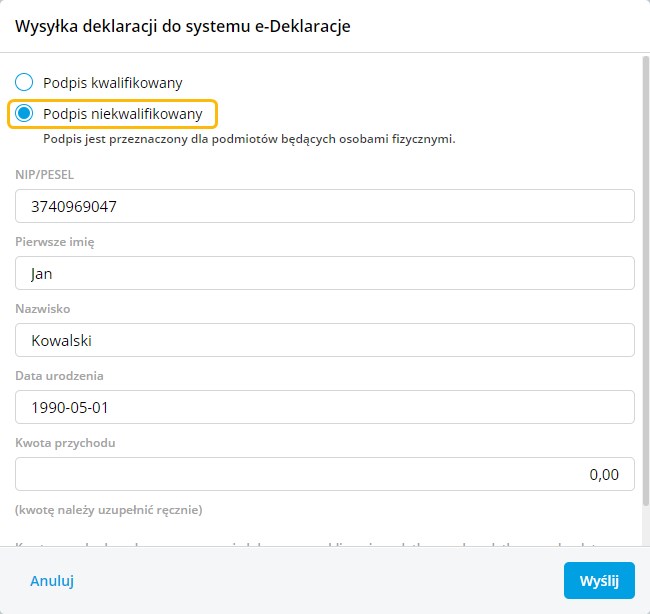

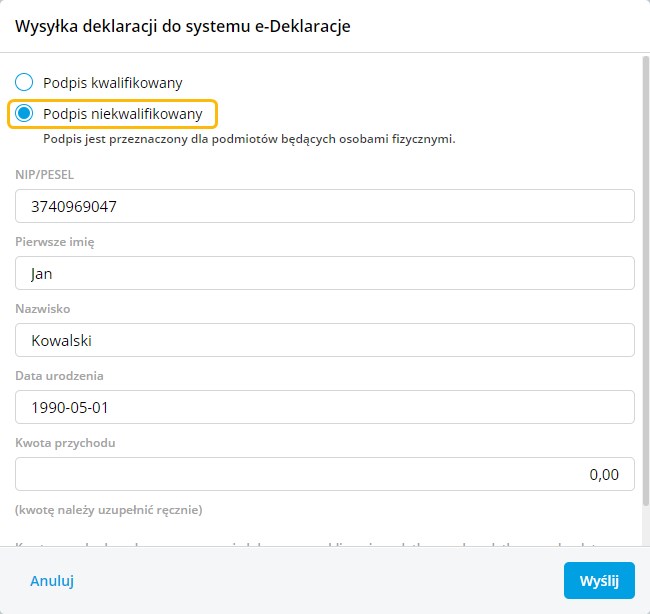

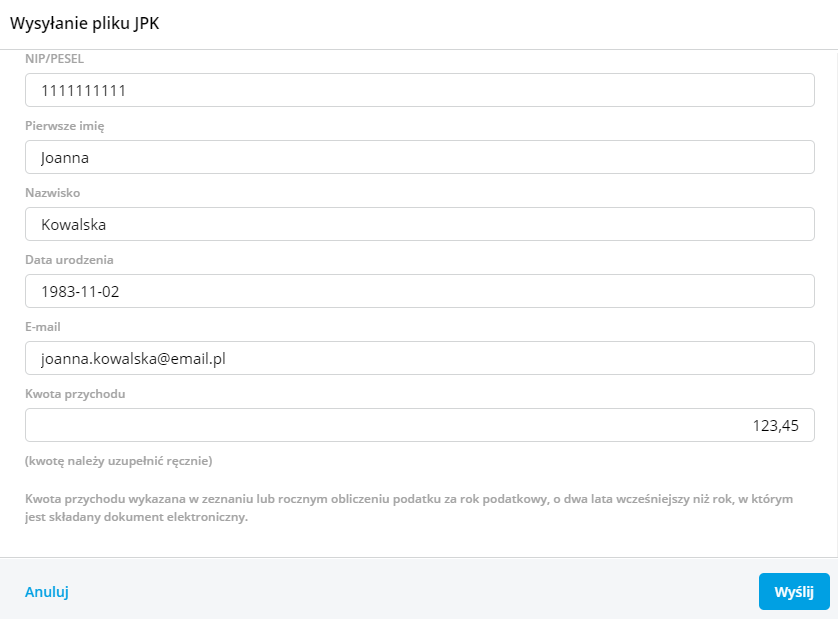

Aby móc podpisać deklarację podpisem niekwalifikowanym należy być podmiotem będącym osobą fizyczną, na formularzu deklaracji jako rodzaj podatnika wybrać osobę fizyczną, a następnie w oknie wysyłki wybrać opcję Podpis niekwalifikowany.

Zgodnie z Rozporządzeniem Ministra Finansów osoby fizyczne mogą opatrzyć deklarację podpisem niekwalifikowanym, zapewniającym jej autentyczność na podstawie wprowadzonych cech informacyjnych podatnika, takich jak: NIP, imię (pierwsze), nazwisko, data urodzenia, kwota przychodu. W Comarch Betterfly dane podatnika uzupełniają się automatycznie na podstawie informacji podanych na deklaracji. Użytkownik uzupełnia własnoręcznie tylko kwotę przychodu.

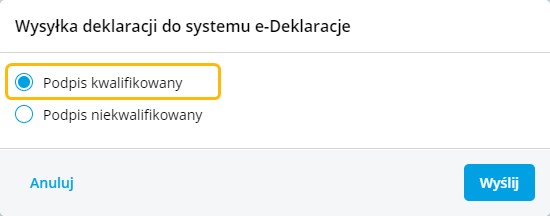

Aby podpisać deklarację podpisem kwalifikowanym należy w oknie wysyłki wybrać opcję Podpis kwalifikowany.

Użytkownik zostanie poproszony o wskazanie lokalnego podpisu kwalifikowanego i podpisanie nim deklaracji.

Po eksporcie program zaproponuje zapisanie pliku XML na dysku lokalnym komputera – jest to specjalny plik zgodny ze schematem XSD opublikowanym przez Ministerstwo Finansów. Zapis tego pliku na dysku komputera umożliwi jego ewentualną późniejszą weryfikację.

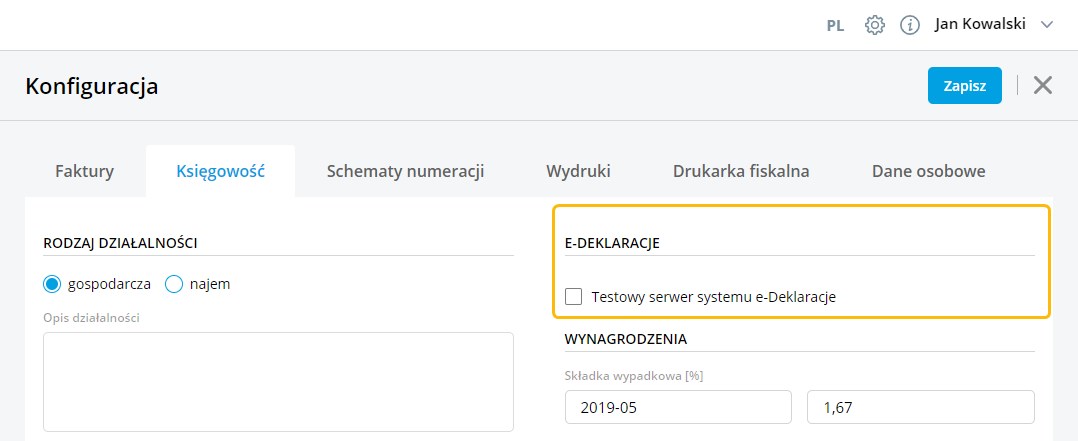

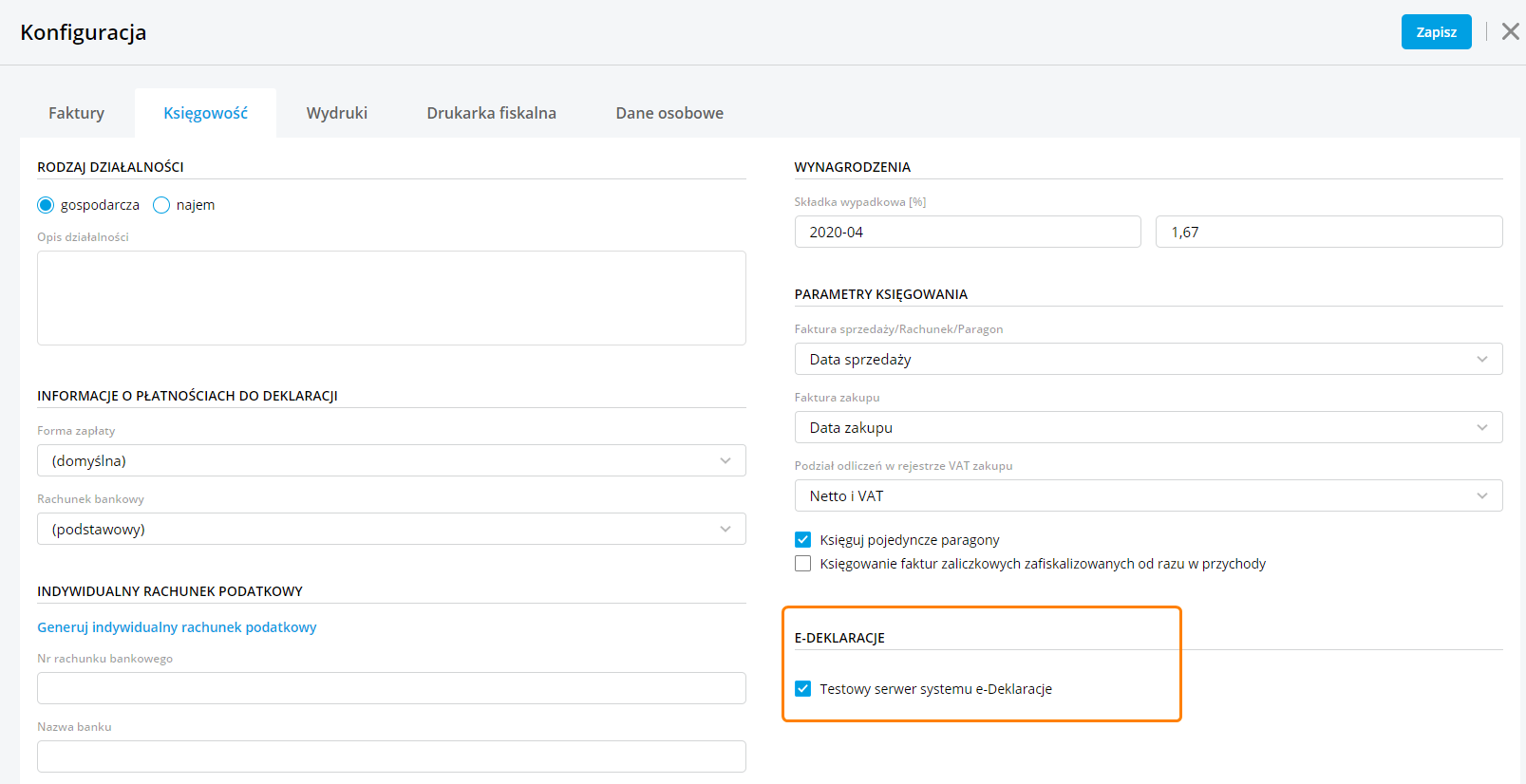

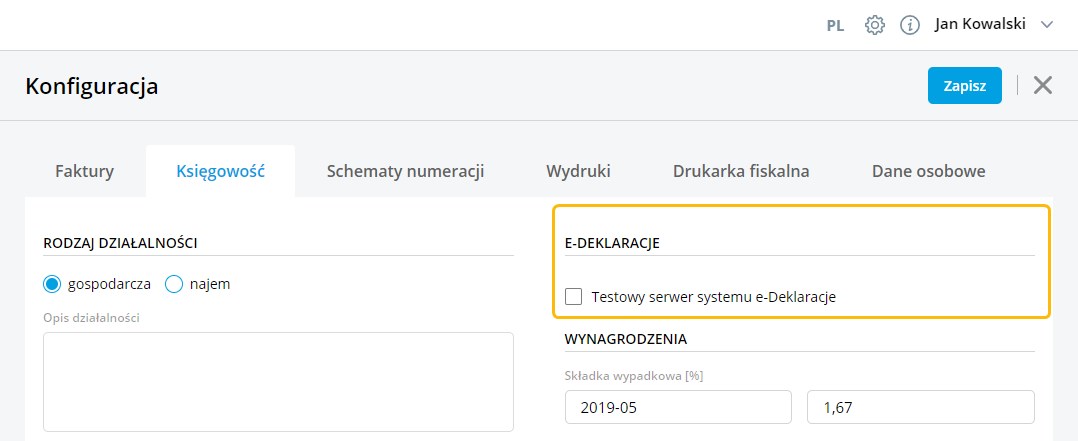

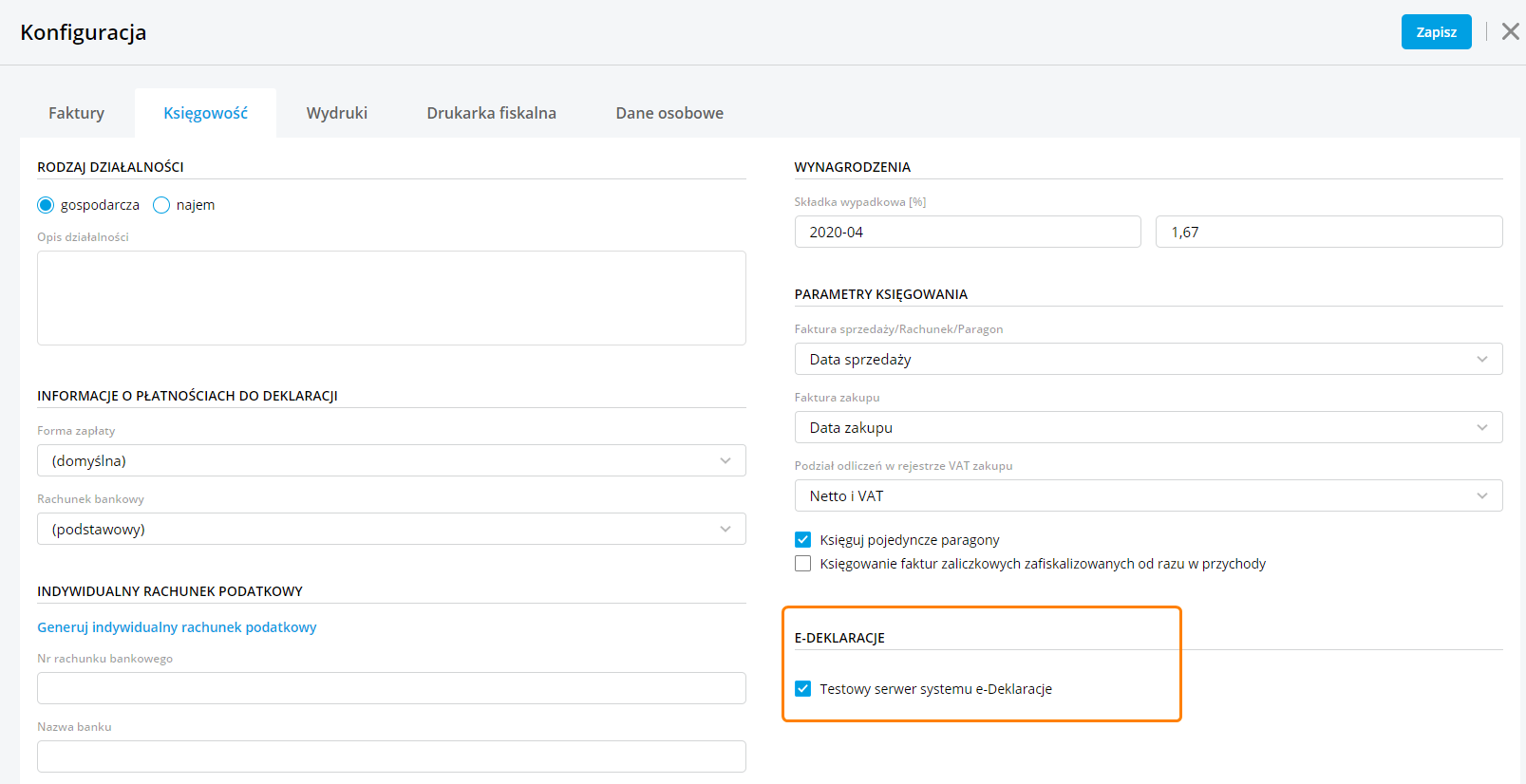

Użytkownik może dodatkowo testowo wygenerować deklarację VAT-UE lub VAT-UEK i wysłać ją na serwer testowy Ministerstwa Finansów. Aby wysłać wygenerowaną deklarację na serwer testowy należy w menu Konfiguracja/Księgowość zaznaczyć parametr Testowy serwer systemu e-Deklaracje.

Ważne! Deklaracja wysłana na serwer testowy nie trafia do Urzędu Skarbowego.

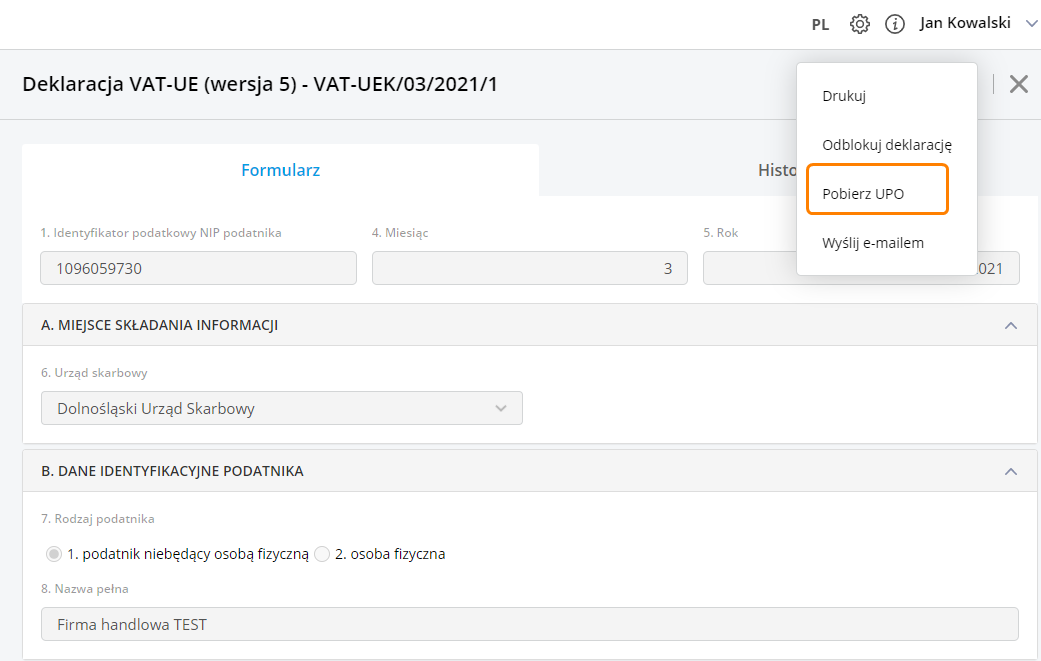

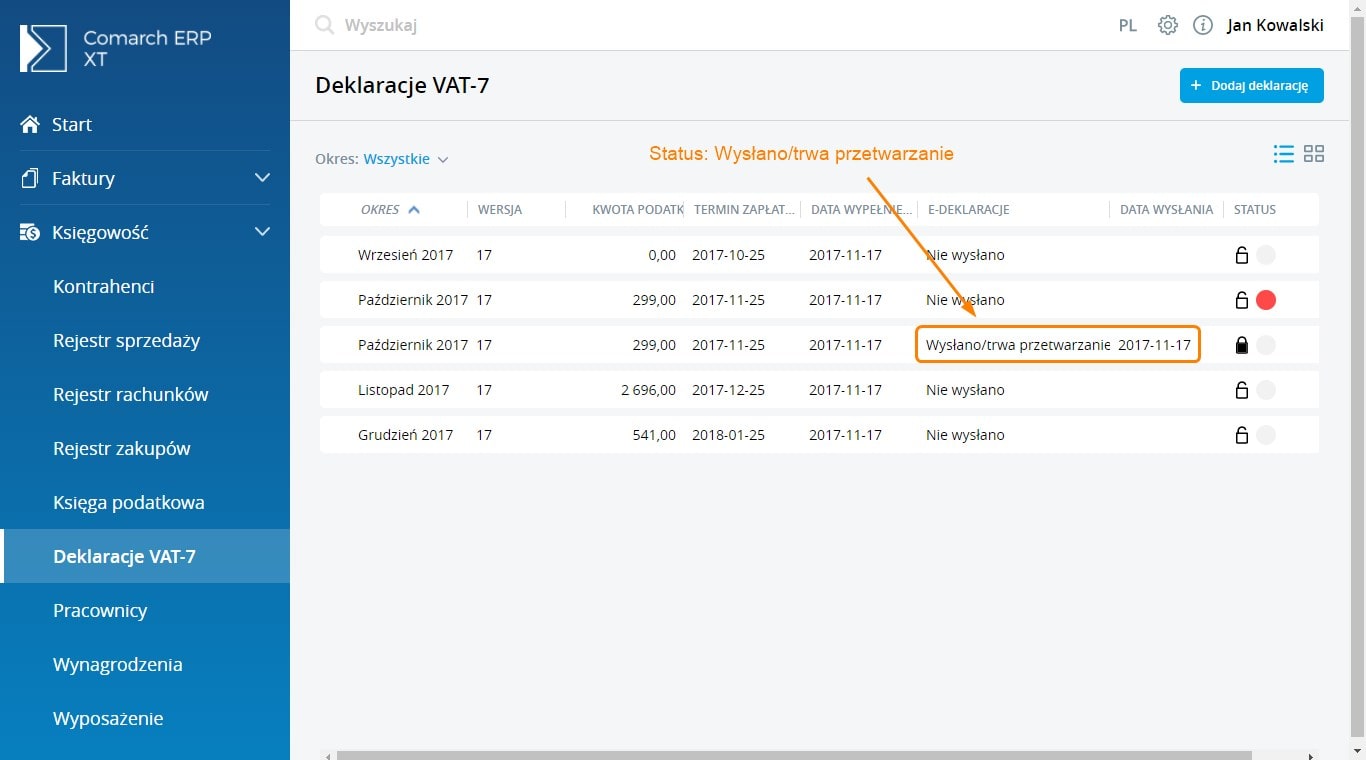

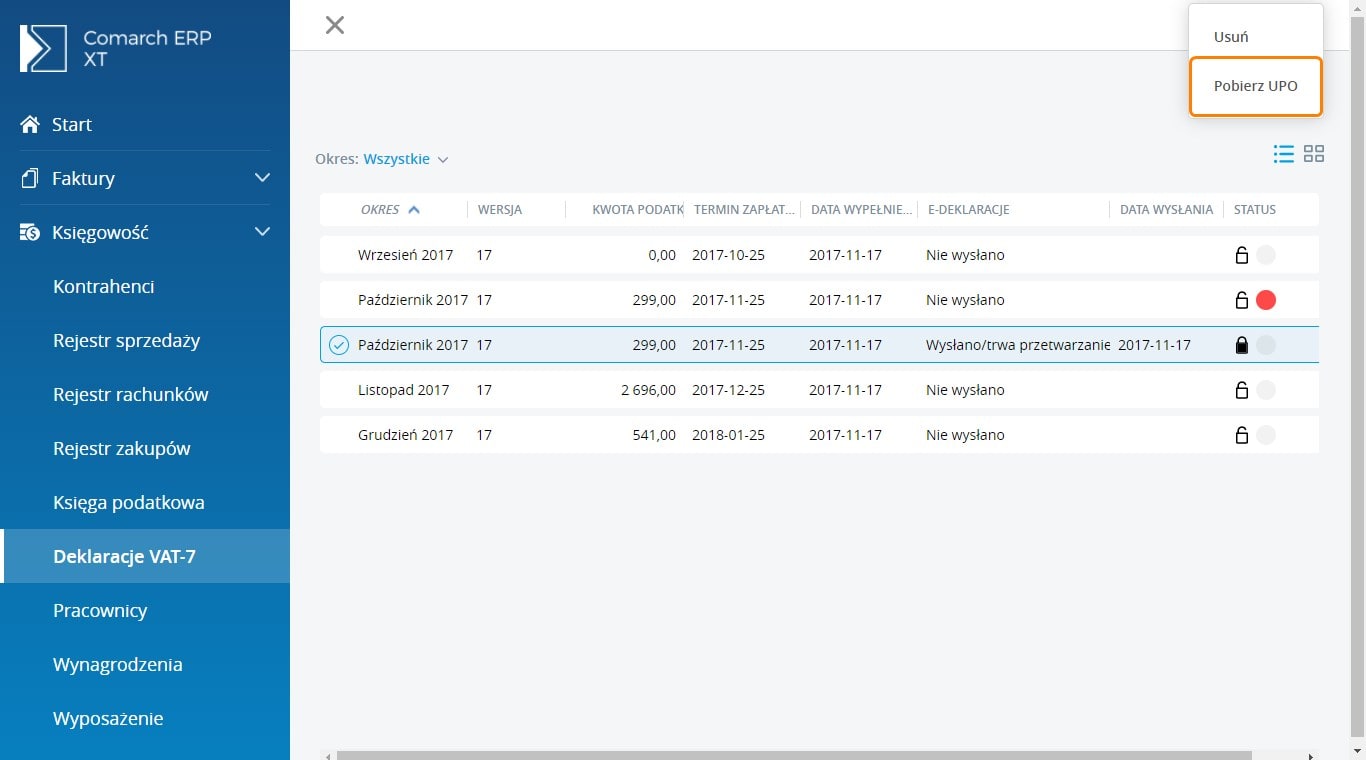

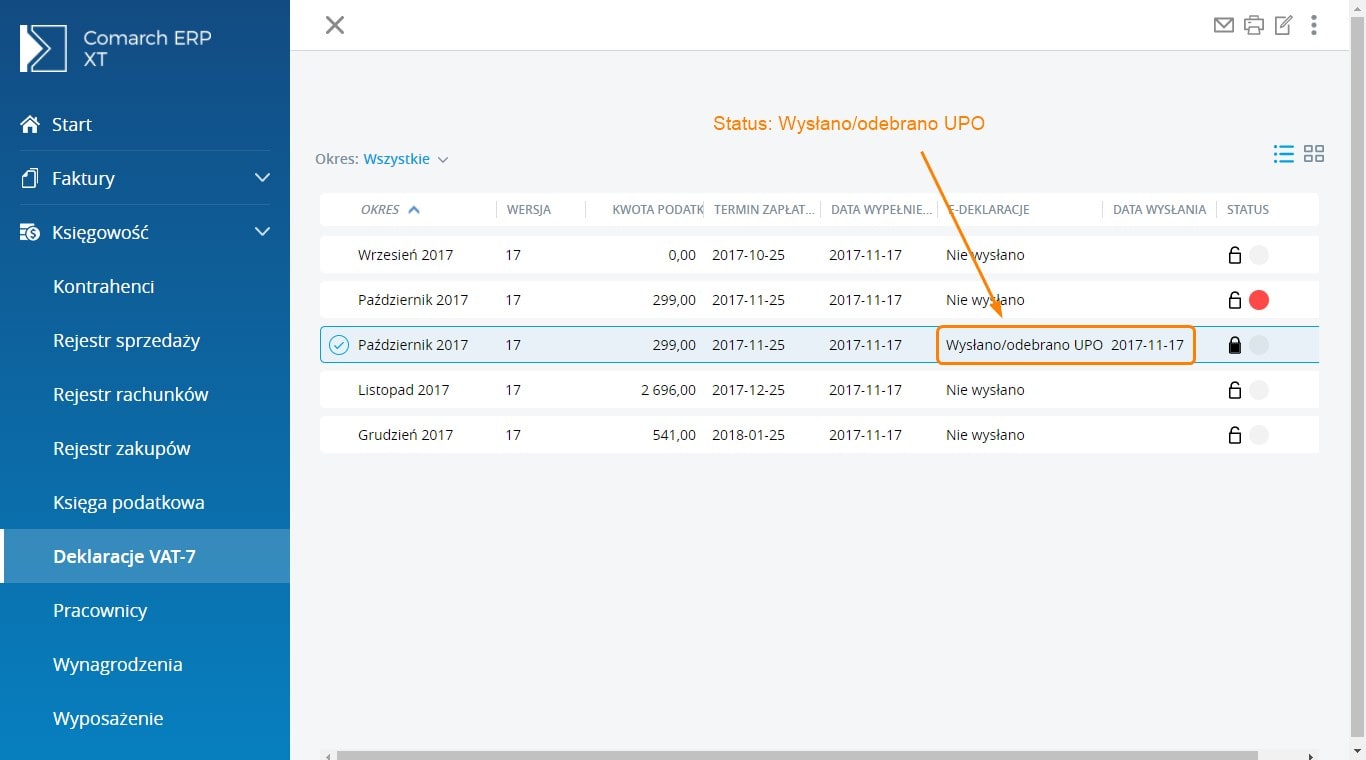

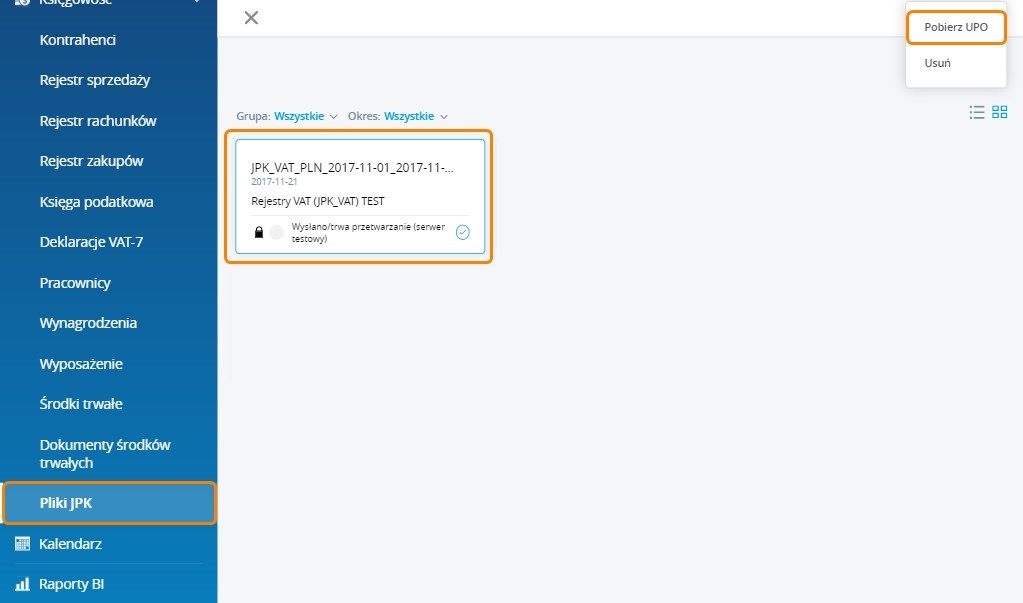

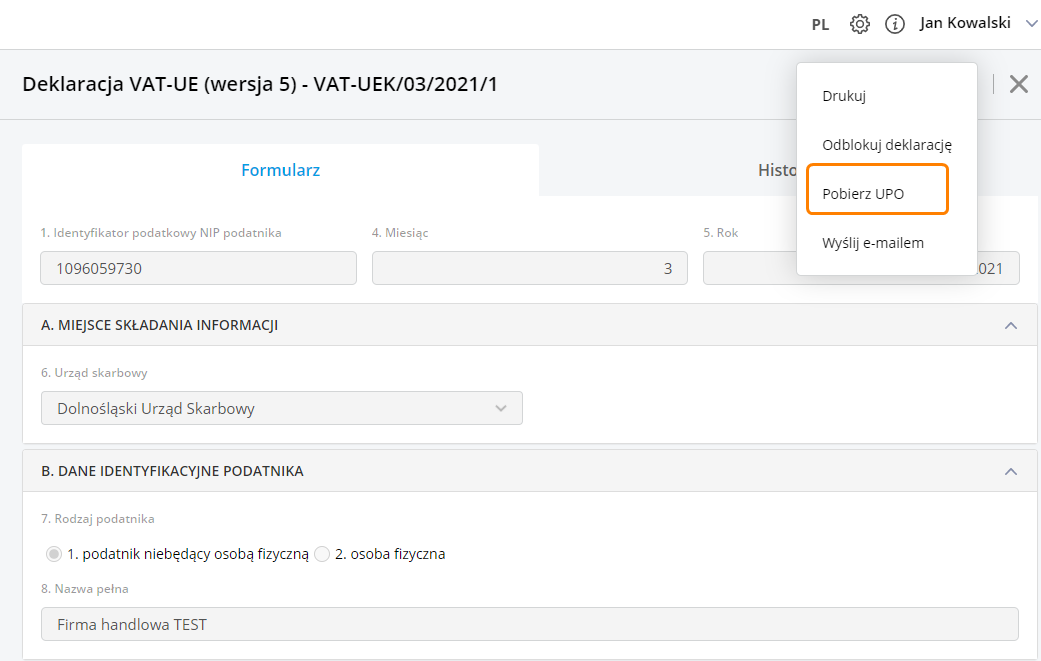

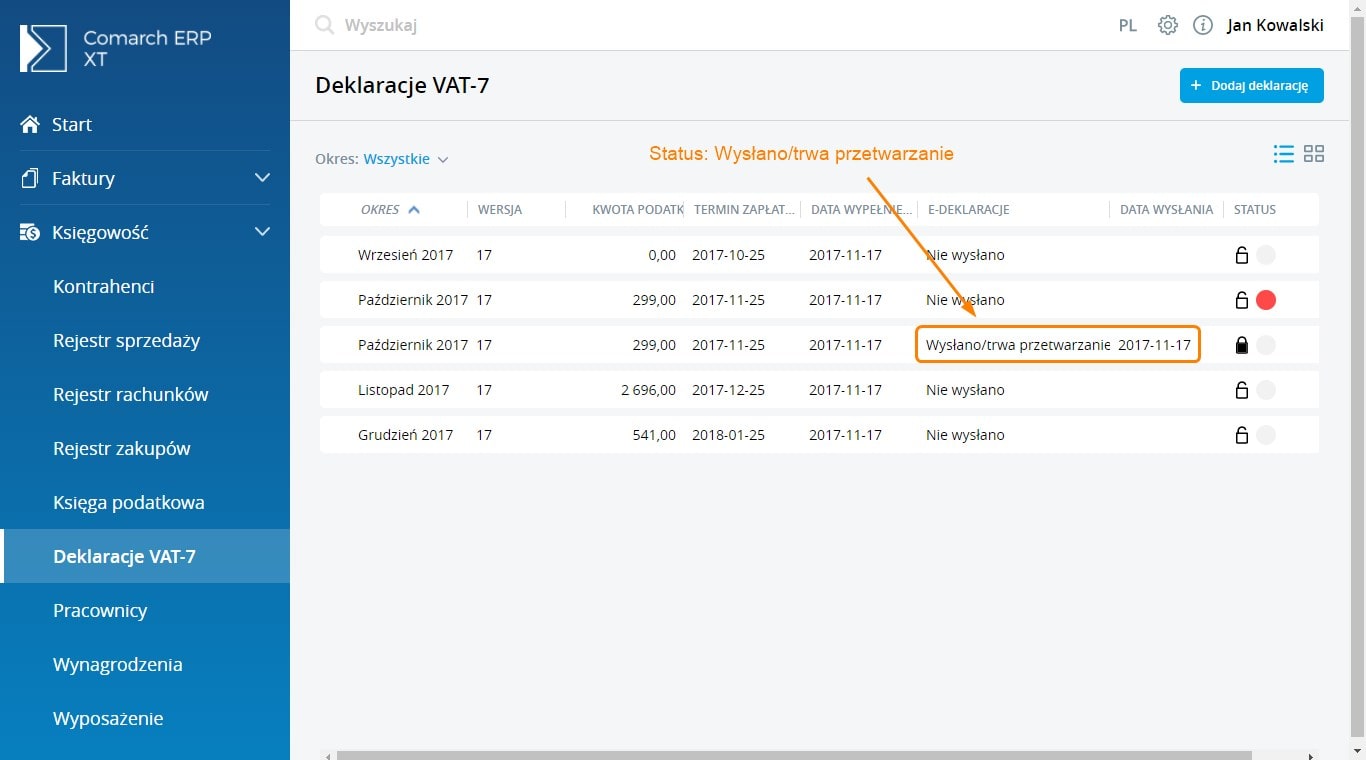

Po wygenerowaniu oraz wysłaniu do Ministerstwa Finansów deklaracji VAT-UE lub VAT-UEK, istnieje możliwość odebrania Urzędowego Poświadczenia Odbioru (UPO). Aby możliwe było odebranie UPO, deklaracja musi posiadać status: Wysłano/trwa przetwarzanie (widoczny na liście deklaracji w kolumnie e-Deklaracje).

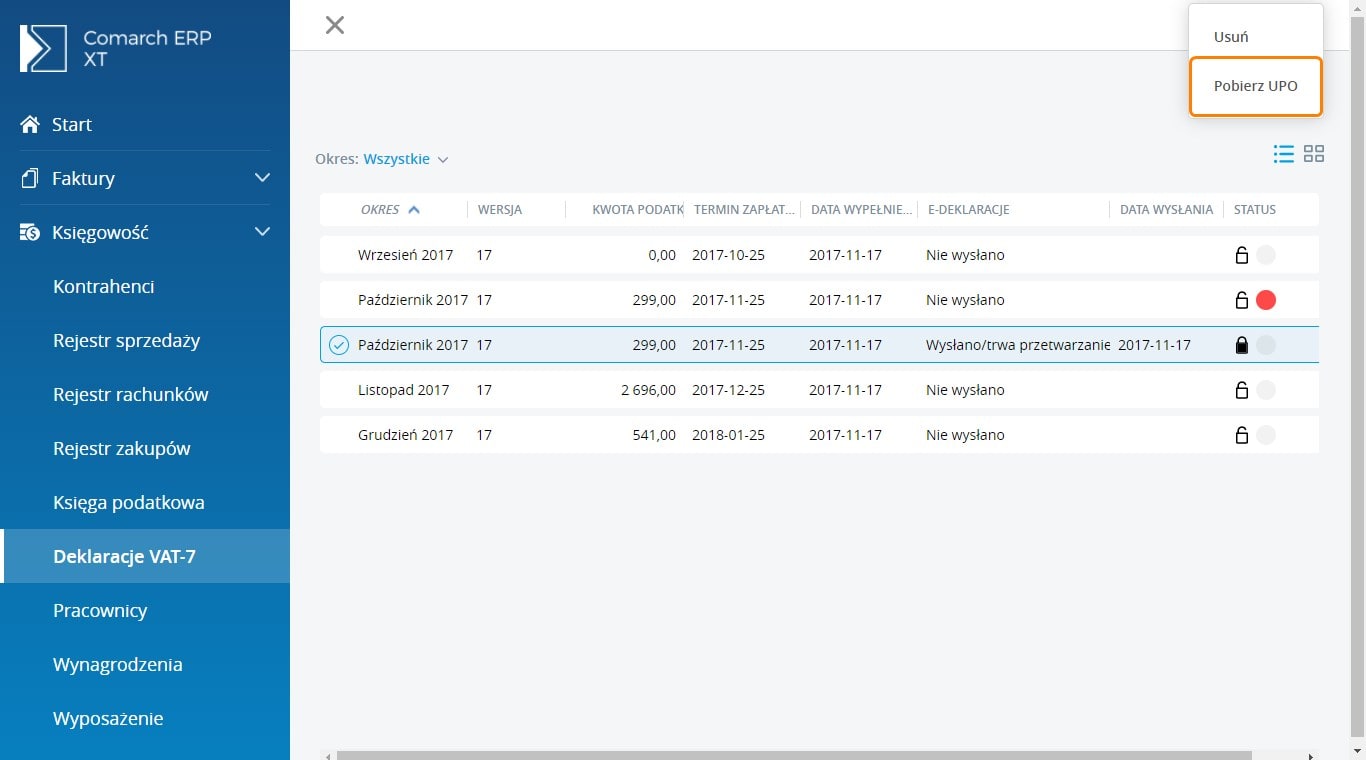

Pobranie UPO możliwe jest z listy deklaracji VAT-UE po zaznaczeniu deklaracji i wybraniu z menu kontekstowego opcji Pobierz UPO lub z poziomu formularza z menu kontekstowego lub z menu po zapisie deklaracji (analogicznie do wysyłki deklaracji - patrz wyżej).

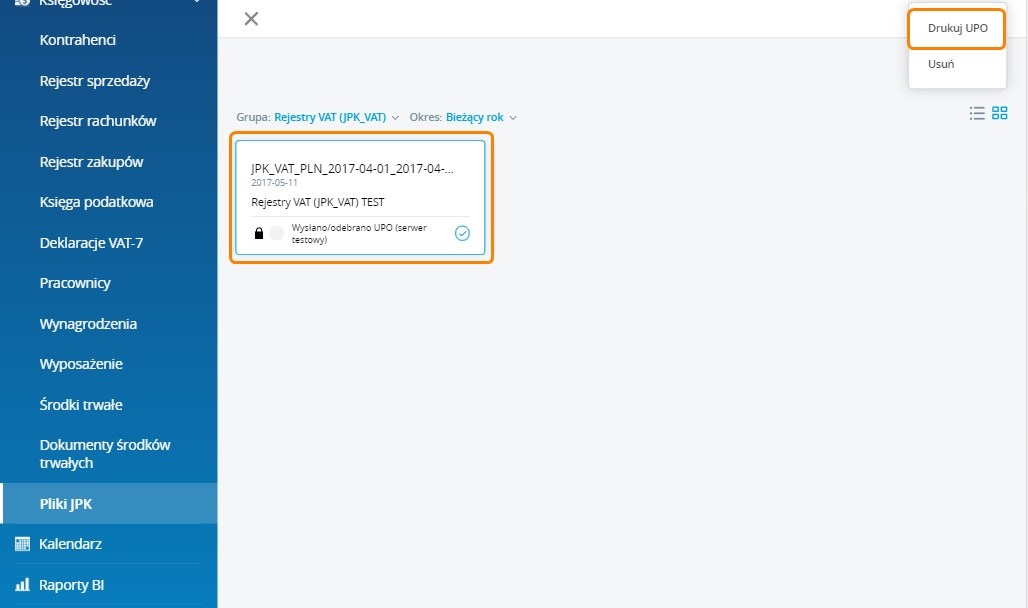

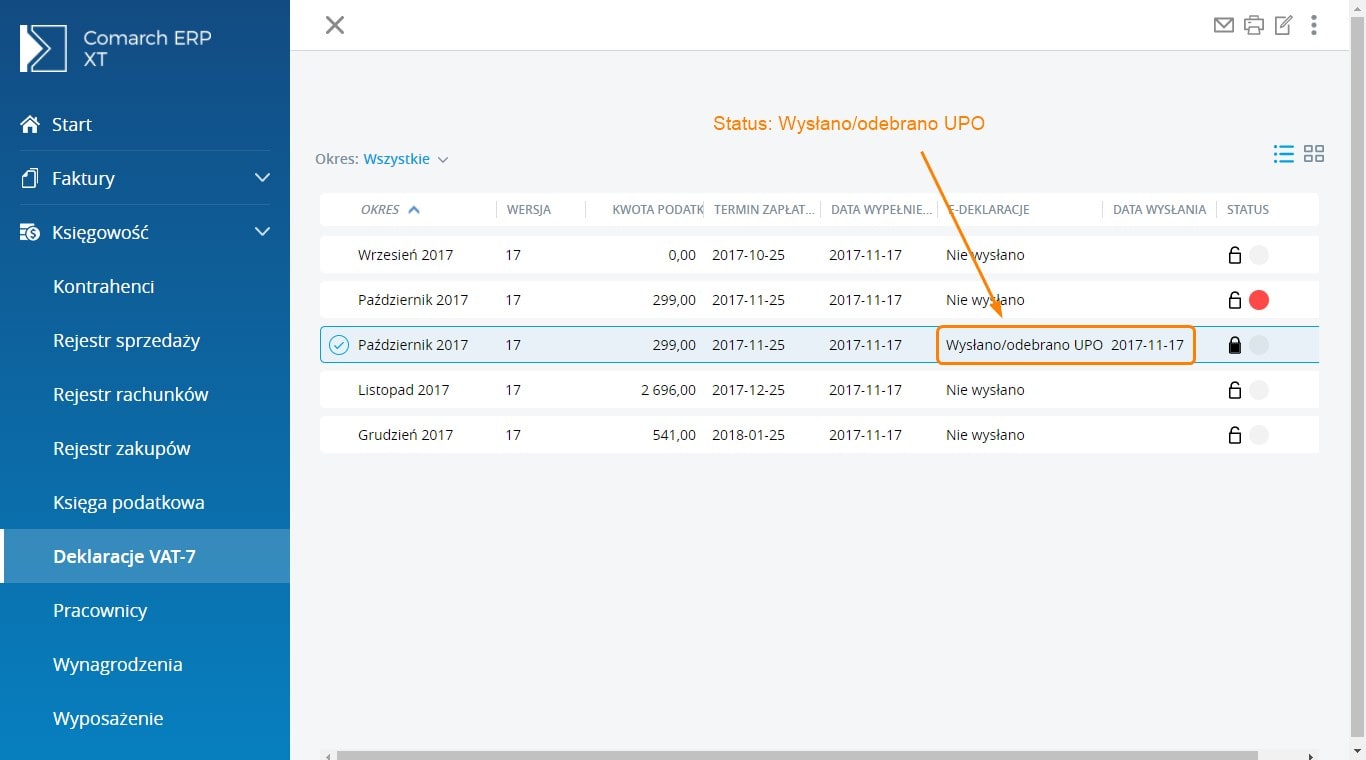

Po pobraniu UPO status deklaracji ulegnie zmianie na Wysłano/odebrano UPO.

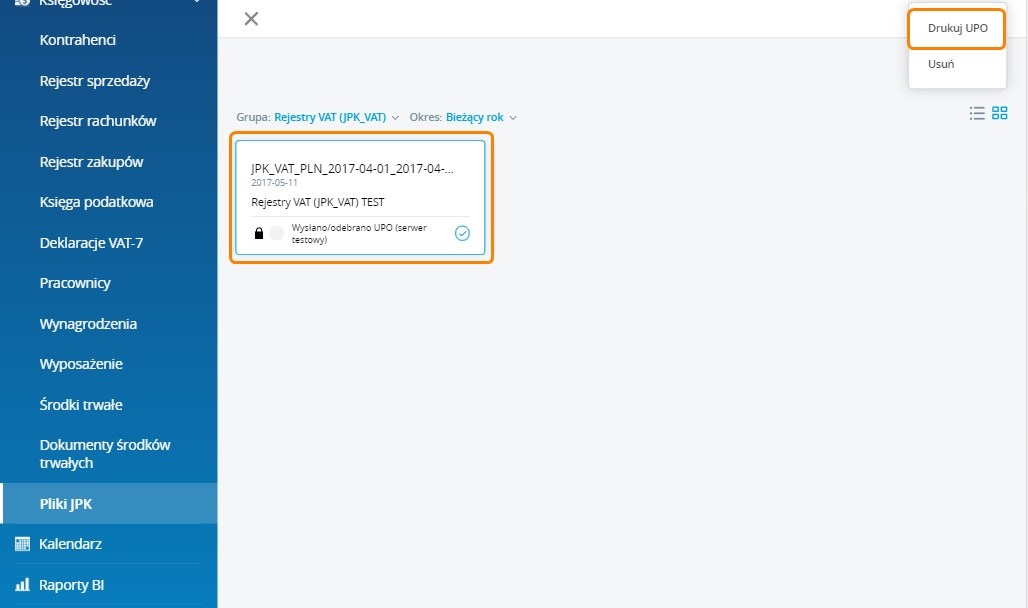

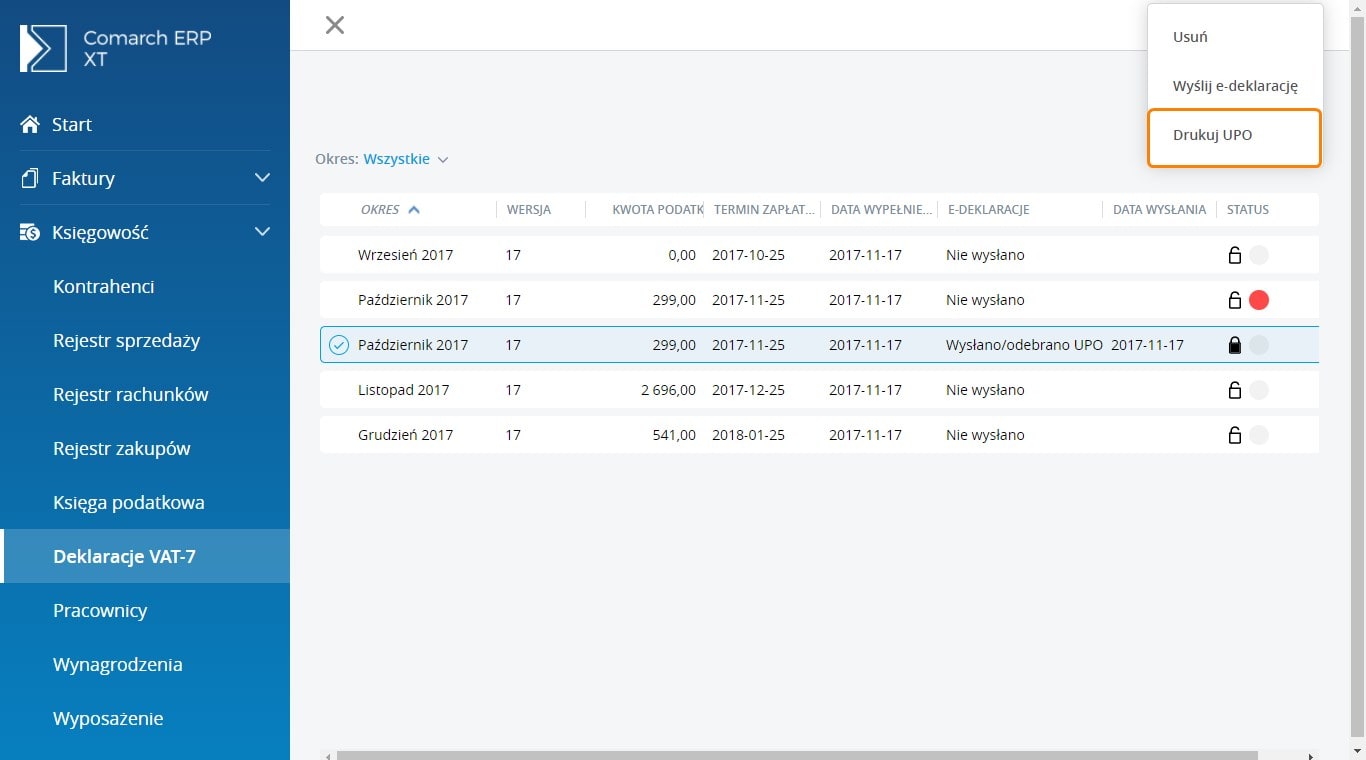

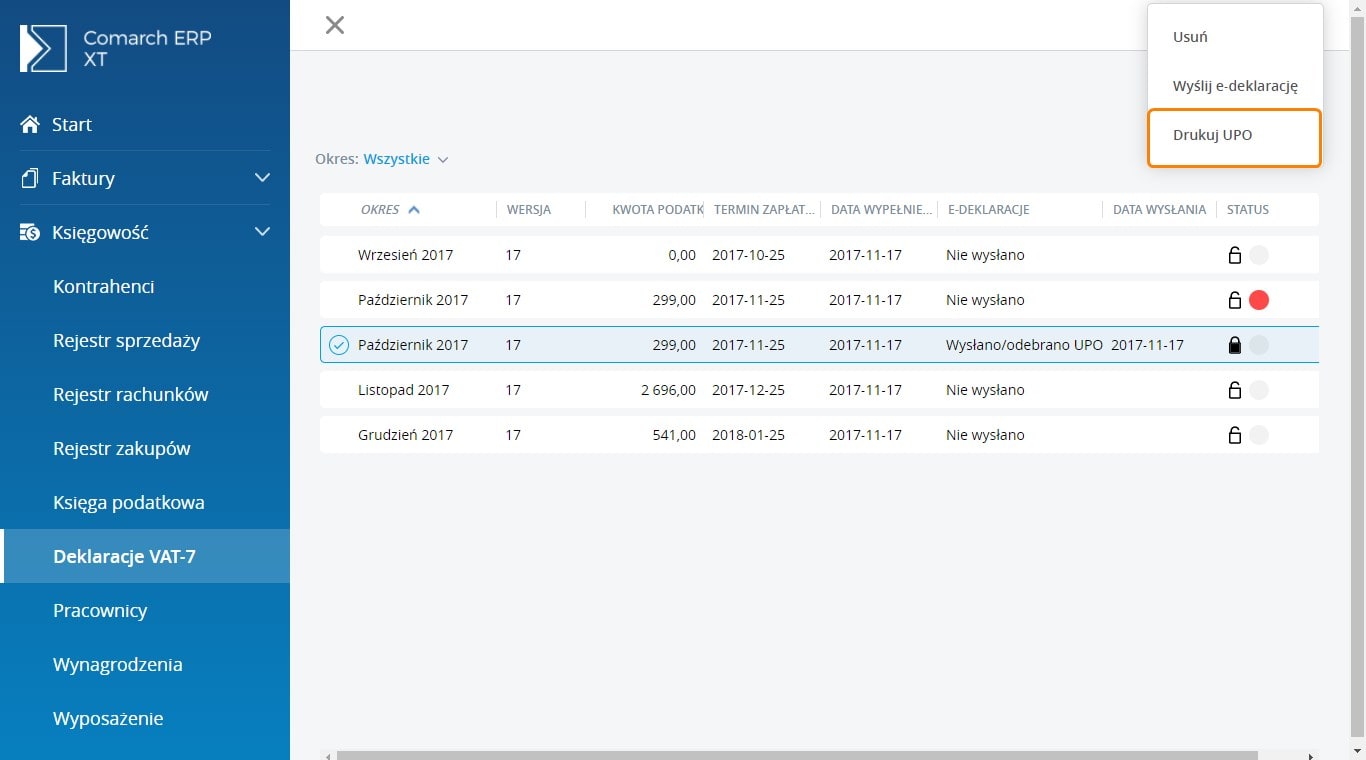

Po ponownym zaznaczeniu deklaracji, dla której zostało odebrane UPO, w menu kontekstowym dostępna będzie opcja Drukuj UPO.

Zobacz także:

Jak wyliczyć deklarację VAT-UE/VAT-UEK?Jak utworzyć rozliczenie marży dla faktury VAT marża?

W momencie zatwierdzania na stałe faktury VAT marża utworzy się zapis w rejestrze VAT sprzedaży na fakturę VAT marża oraz automatyczny dowód wewnętrzny.

Dla pakietu z Księgowością dokumenty te zostaną automatycznie zaksięgowane do Księgi Przychodów i Rozchodów.

Uwaga

Automatyczny dowód wewnętrzny rozliczający marżę utworzy się w przypadku gdy na fakturze VAT marża wpisano kwotę marży różną od 0.

W przypadku gdy kwota marży nie zostanie uzupełniona na fakturze VAT marża to będzie można ją uzupełnić na dokumencie w rejestrze VAT sprzedaży. Dla takiego dokumentu można utworzyć również dokument rozliczenia marży w rejestrze VAT sprzedaży.

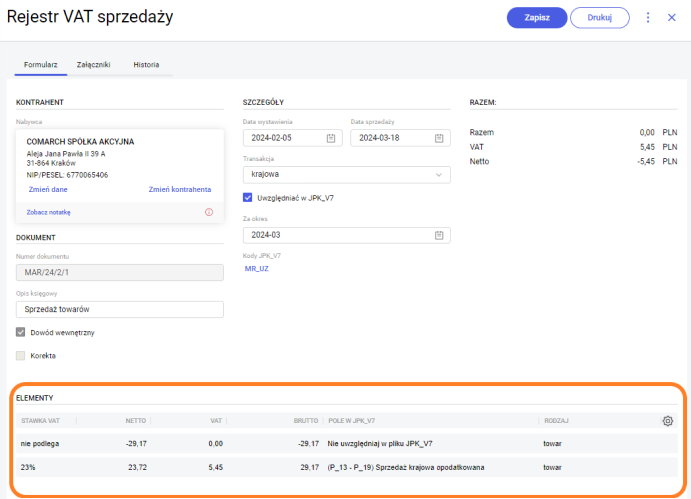

W rejestrze VAT sprzedaży dla automatycznego dokumentu rozliczenia marży w sekcji Elementy pojawią się 2 pozycje:

- Pierwsza pozycja dla stawki VAT nie podlega, gdzie w kwocie netto oraz brutto pojawi się kwota na minus marży brutto (wartość netto = wartość brutto). Domyślnie w pozycji Kolumna księgi pojawi się wartość (7) Sprzedaż. Natomiast w pozycji Pole w JPK_V7 pojawi się wartość Nie uwzględniaj w pliku JPK_V7. Wartość w pozycji Rodzaj zostanie przeniesiona z dokumentu pierwotnego.

- Druga pozycja dla stawki VAT, według której rozliczana jest marża. Stawka VAT od marży zostanie przeniesiona z dokumentu faktura VAT marża. W celu obliczenia kwoty netto należy od otrzymanej kwoty marży brutto odliczyć podatek VAT (podzielić ją przez 1,23 w przypadku stawki VAT 23%). Domyślnie podpowie się kolumna księgi - (7) Sprzedaż oraz pole w JPK_V7 według standardowego mechanizmu kwalifikowania według stawki VAT oraz rodzaju transakcji.

W programie istnieje możliwość utworzenia automatycznego dowodu wewnętrznego sprzedaży w przypadku gdy taki dokument został usunięty przez Użytkownika. W menu kontekstowym do zapisu w rejestrze VAT sprzedaży utworzonym do faktury VAT marża dostępna jest opcja Utwórz automatyczny dokument rozliczenia marży, która spowoduje utworzenie automatycznego dowodu wewnętrznego sprzedaży.

W rejestrze VAT sprzedaży istnieje możliwość utworzenia dwóch wydruków: Rejestr opodatkowania marżą oraz Rejestr dla biur turystycznych.

W księdze podatkowej w kolumnie (7) Sprzedaż zostaną zaksięgowane dwa zapisy: pierwszy zapis to kwota przychodu należna od nabywcy (cena brutto z dokumentu faktura VAT marża), drugi zapis to ujemna korekta kwoty przychodów o wartość podatku VAT od marży.

Zobacz także:

Jak wystawić fakturę VAT marża?

W jaki sposób zafiskalizować fakturę VAT marża? Ustawienia w Comarch Betterfly przed pierwszą wysyłką e-deklaracji

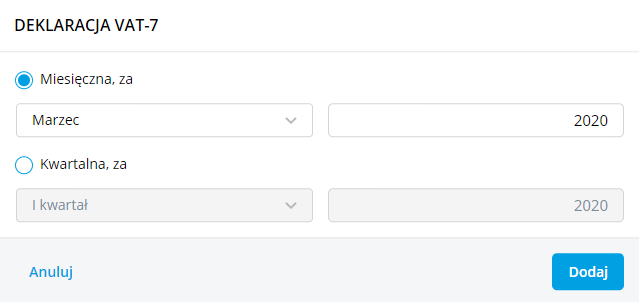

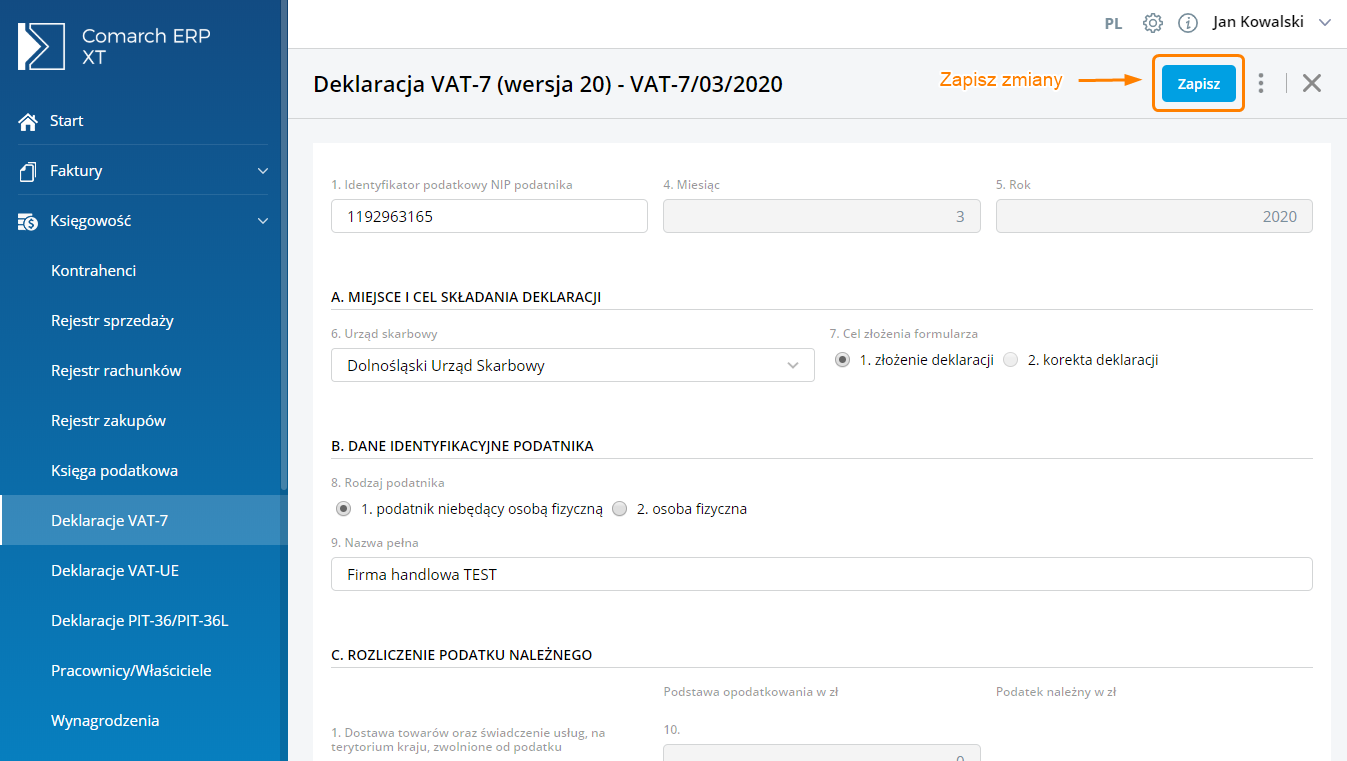

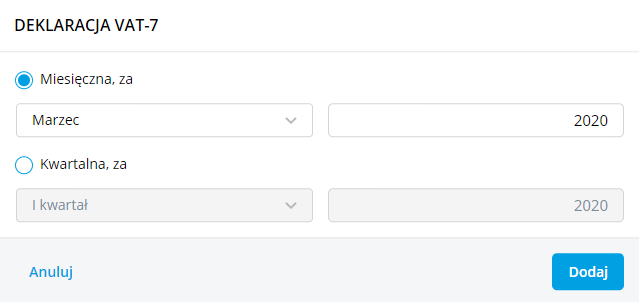

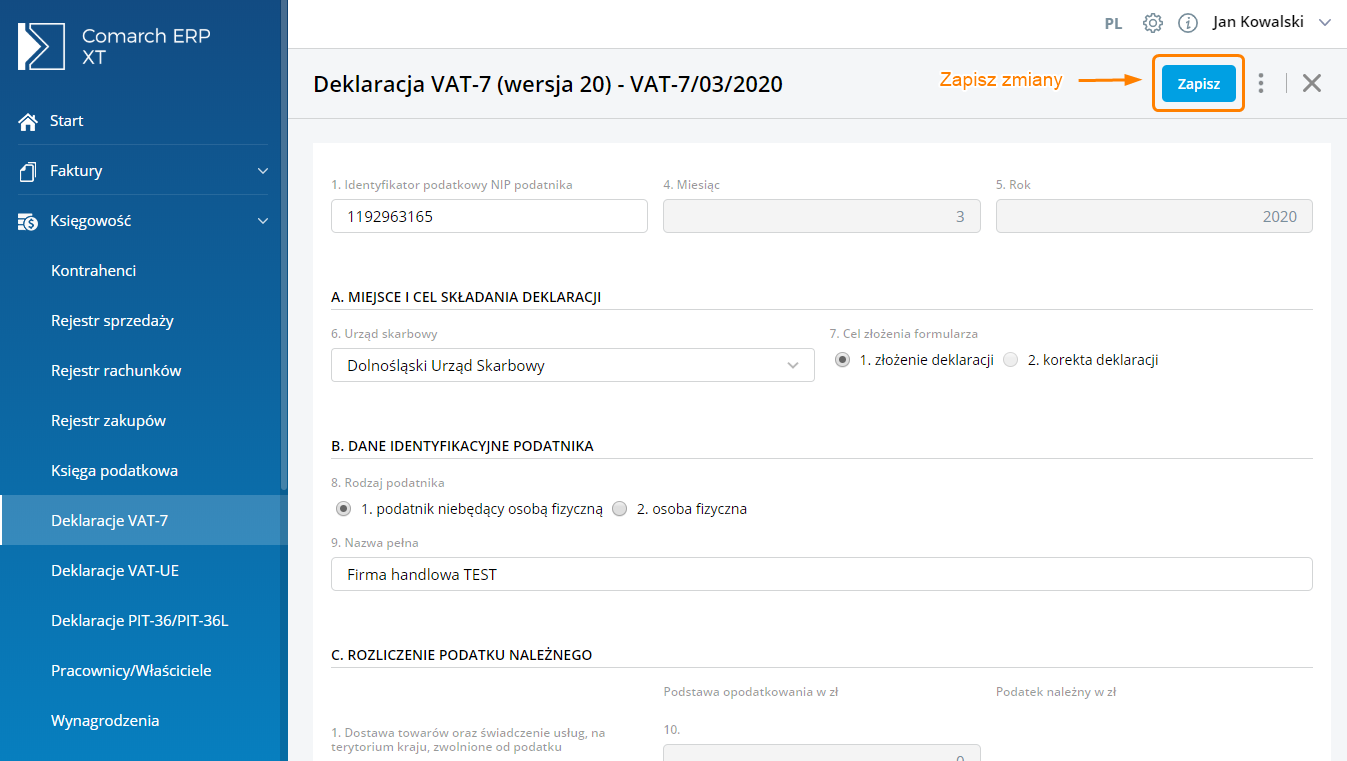

Przed pierwszą wysyłką deklaracji VAT-7 (aktualnie JPK_V7M, JPK_V7K) Użytkownik powinien odpowiednio przygotować program, tak aby możliwa była bezpośrednia wysyłka deklaracji na serwer Ministerstwa Finansów.

Krok pierwszy - sprawdzamy czy w Konfiguracja >>> Księgowość w sekcji E-Deklaracje jest zaznaczony/ odznaczony parametr Testowy serwer systemu.

|

E-Deklaracje - parametr Testowy serwer systemu

|

| odznaczony |

zaznaczony |

| Wysyłka na prawidłowy serwer Ministerstwa finansów |

Wysyłka na testowy serwer Ministerstwa Finansów |

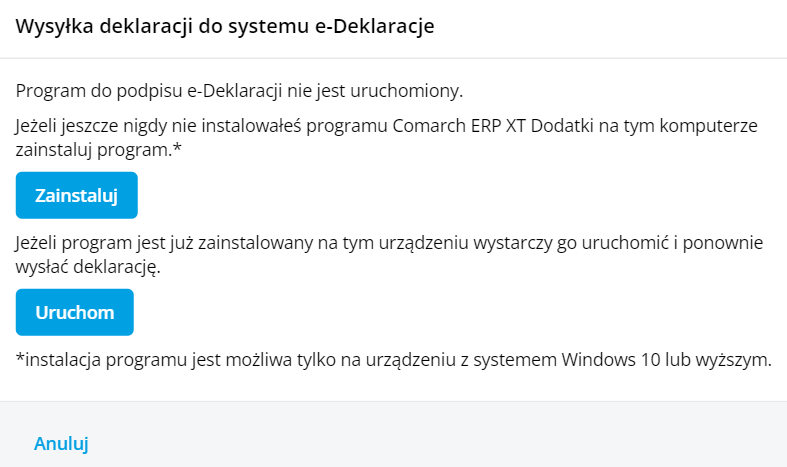

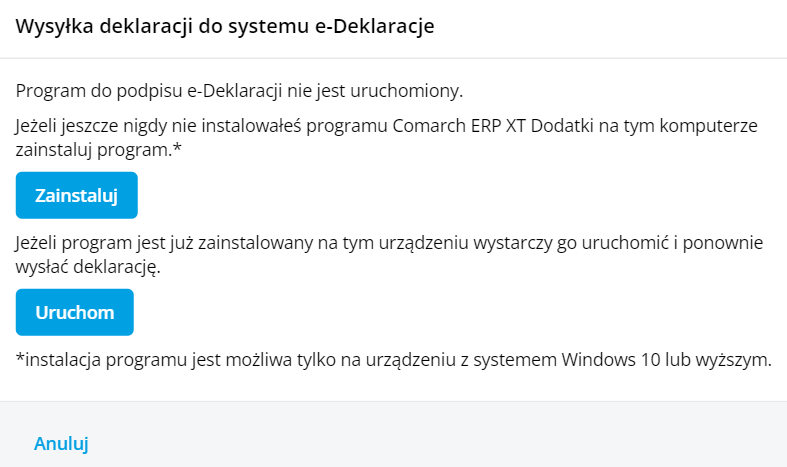

Krok drugi - dodajemy deklarację VAT-7 (aktualnie JPK_V7M, JPK_V7K), następnie klikamy w opcję wysyłki, która jest dostępna z 3 różnych poziomów: otwartego formularza deklaracji, menu kontekstowego listy deklaracji, menu po zapisie nowej deklaracji. Po kliknięciu na ekranie pojawi się okno umożliwiające zainstalowanie Comarch Betterfly Dodatki.

Uwaga

Instalacja programu

Comarch Betterfly Dodatki jest możliwa tylko na systemach Windows 10 i wyższych.

Krok trzeci – instalujemy podpis elektroniczny na urządzeniu na którym pracujemy.

Uwaga

Po poprawnym zainstalowaniu podpisu elektronicznego na komputerze, program

Comarch Betterfly Dodatki sam wskaże możliwość wyboru podpisu w chwili wysyłki deklaracji. Użytkownik nie musi nic dodatkowo konfigurować w programie

Comarch Betterfly.

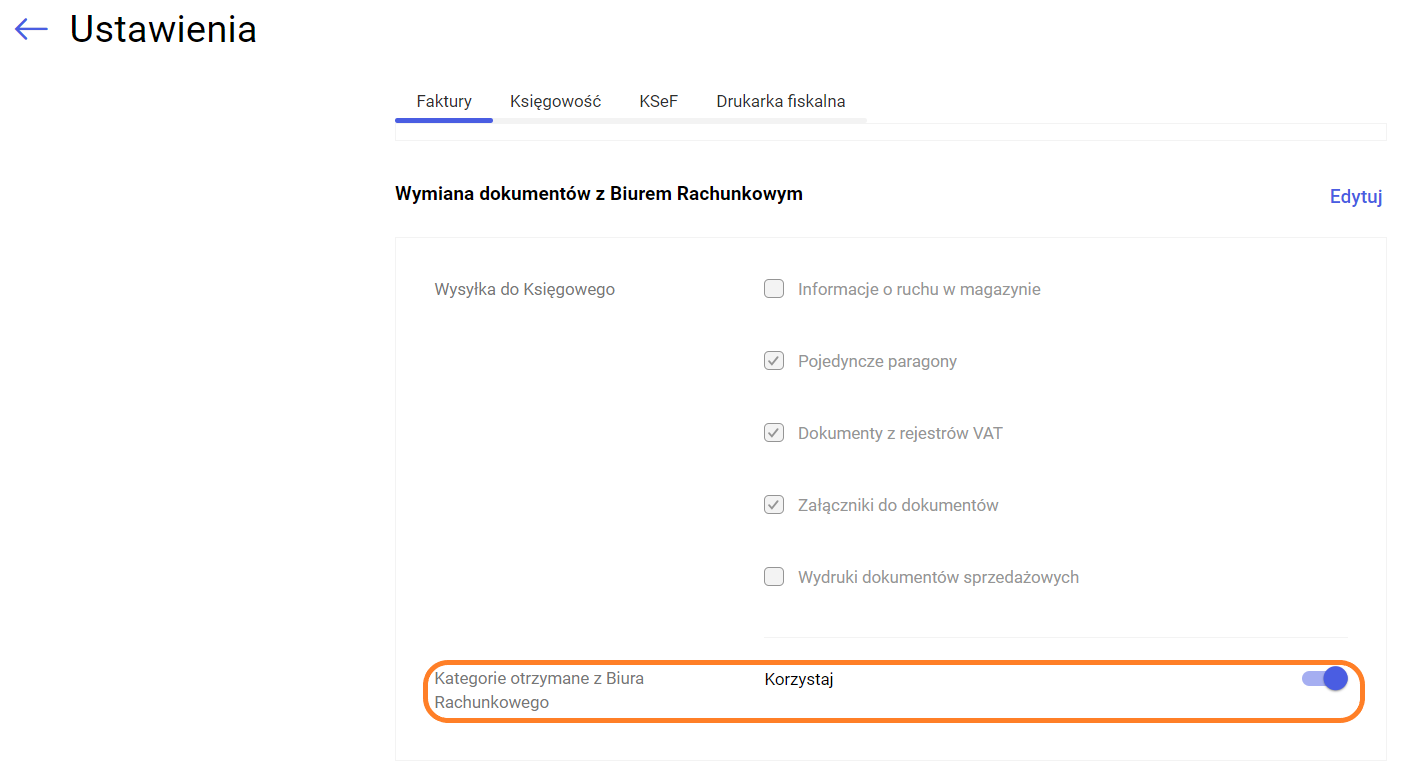

Usługa OCR&KSeF w Comarch Betterfly – jak dodawać dokumenty do rejestru VAT zakupu na podstawie skanów?

Comarch OCR&KSeF to usługa, która pozwala na odczytanie zdjęcia/skanu faktury i wprowadzenie dokumentu do rejestru VAT zakupu w Comarch Betterfly.

Uwaga

Do uruchomienia usługi wystarczy zapoznać się z regulaminem, uzupełnić dane, potwierdzić zgodę i kliknąć "Prześlij". Każdy Użytkownik Comarch Betterfly może odczytać miesięcznie 20 dokumentów.

Jakie dokumenty rozpoznajemy i jakie dane z dokumentów odczytujemy?

Comarch OCR&KSeF rozpoznaje dane z faktur zakupu oraz paragonów w walutach PLN, EUR, USD i GBP. Rozpoznawane są zarówno dokumenty z pojedynczych plików (jeden dokument to jeden plik) oraz wiele dokumentów znajdujących się w jednym pliku pdf.

Rozpoznawane są następujące dane:

- numer NIP – po znalezieniu numeru NIP sprzedawcy jest on sprawdzany w rejestrze GUS, po czym na dokument w rejestrze zakupu VAT przenoszone są dane pobrane z GUS,

- numer dokumentu,

- data wystawienia i sprzedaży,

- forma płatności i termin płatności,

- stawki VAT oraz kwoty,

- numer rachunku bankowego.

Jakich dokumentów nie potrafi jeszcze rozpoznać i przetworzyć usługa Comarch OCR&KSeF

- nie są obsługiwane faktury wypisywane odręcznie

- nie są obsługiwane faktury zaliczkowe

- nie są obsługiwane rachunki

- nie są obsługiwane dokumenty w walutach obcych innych niż EUR, USD i GBP.

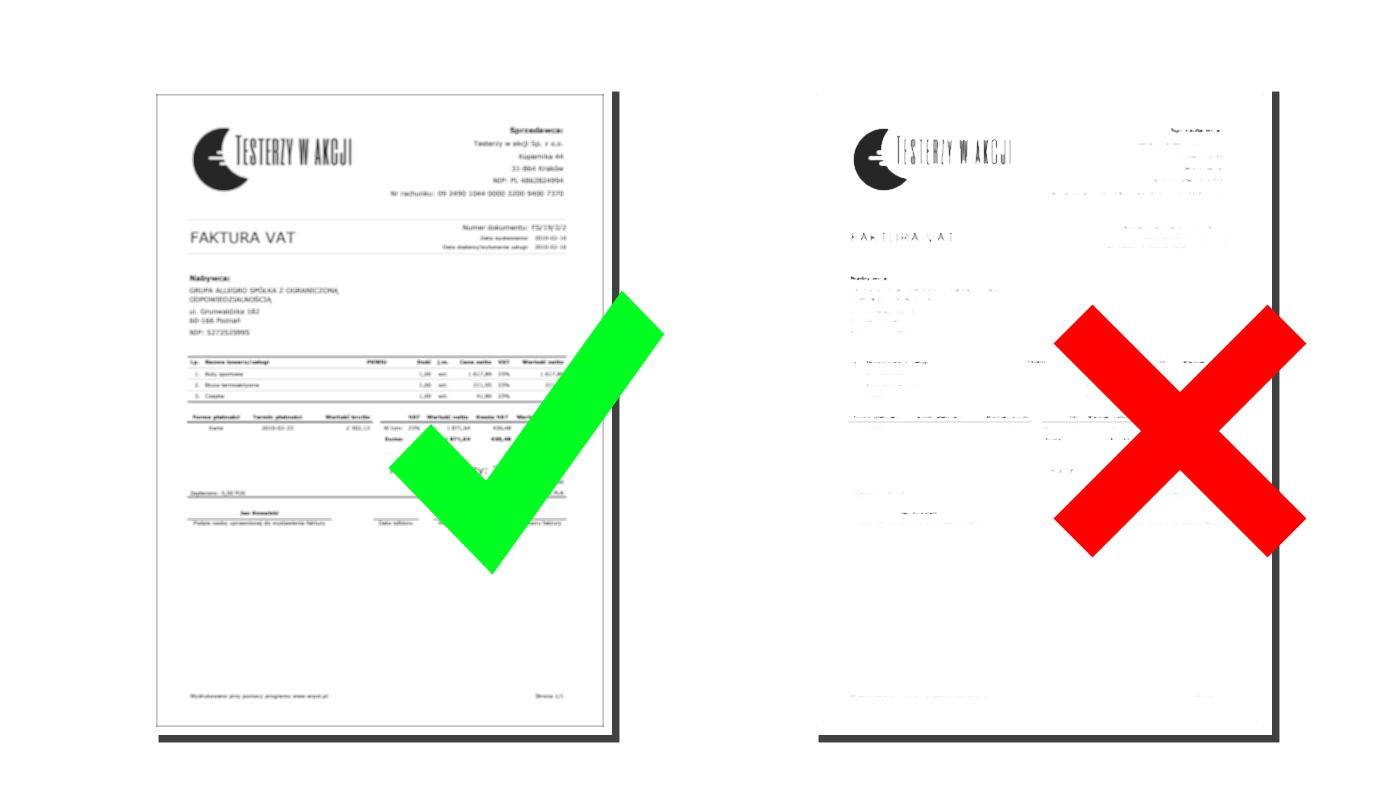

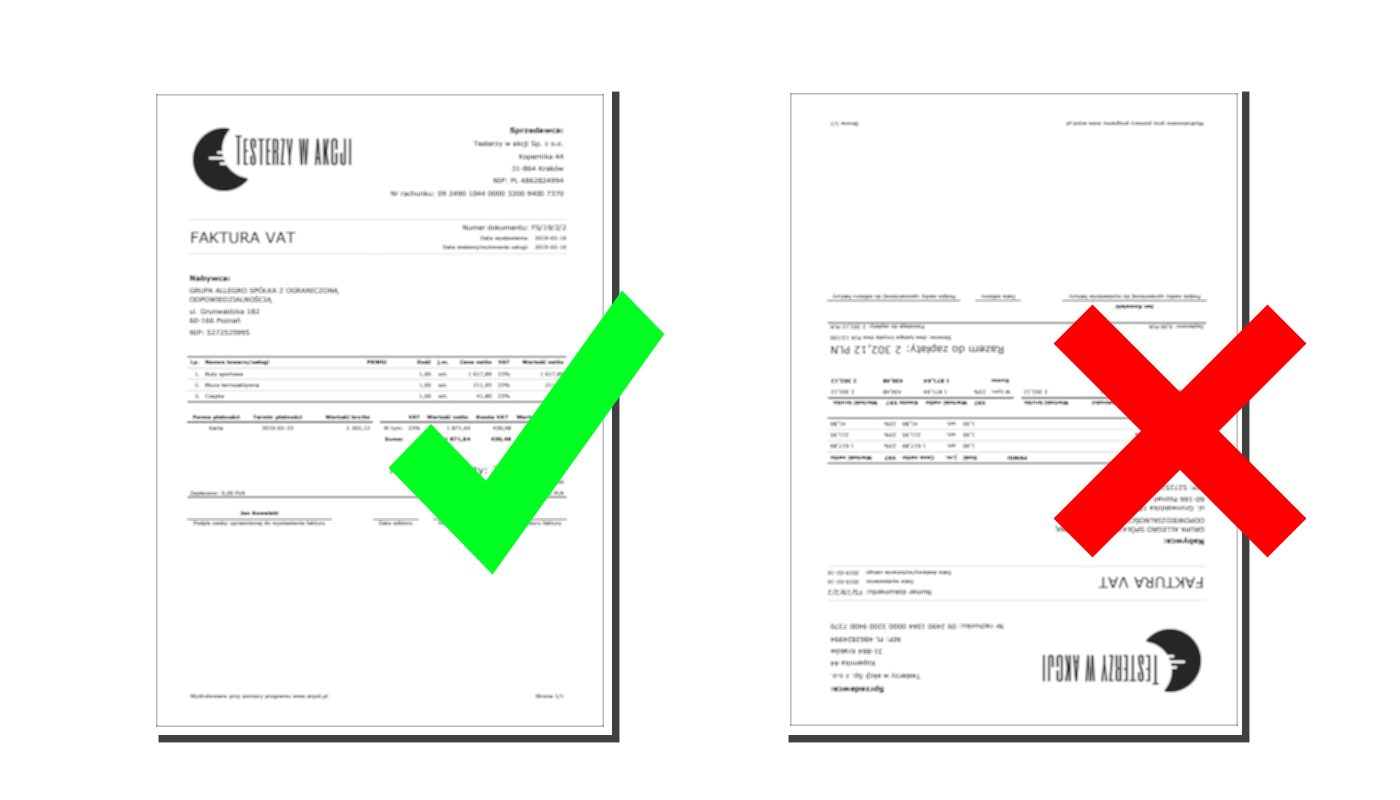

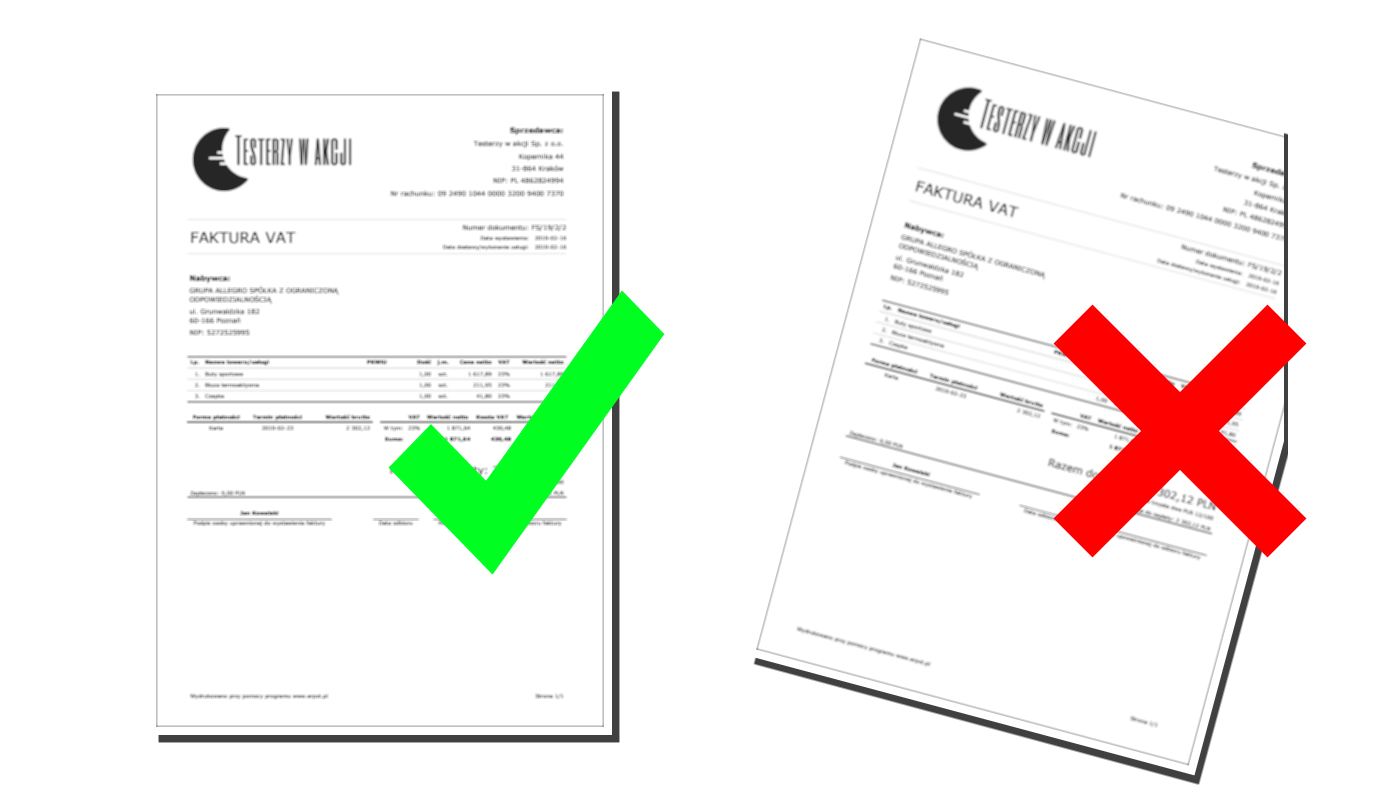

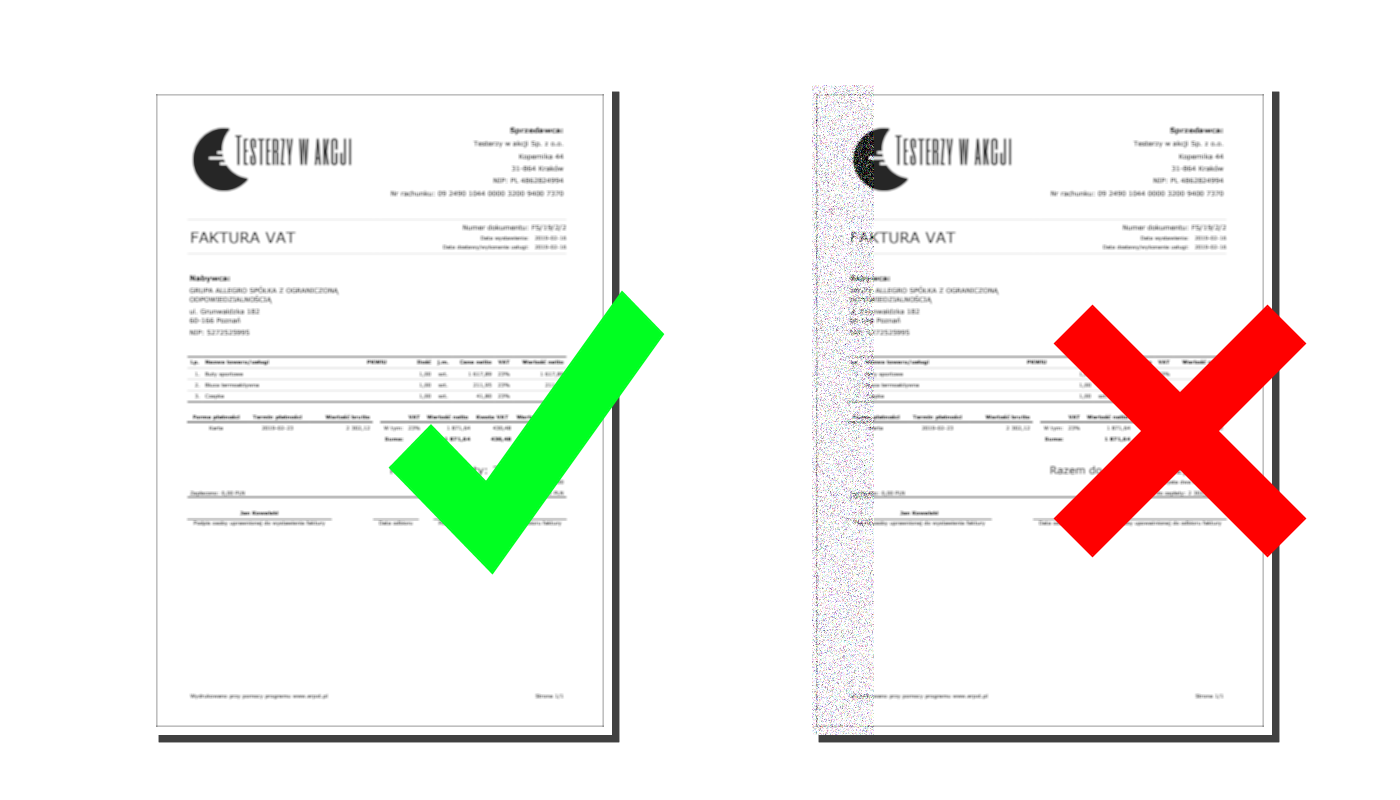

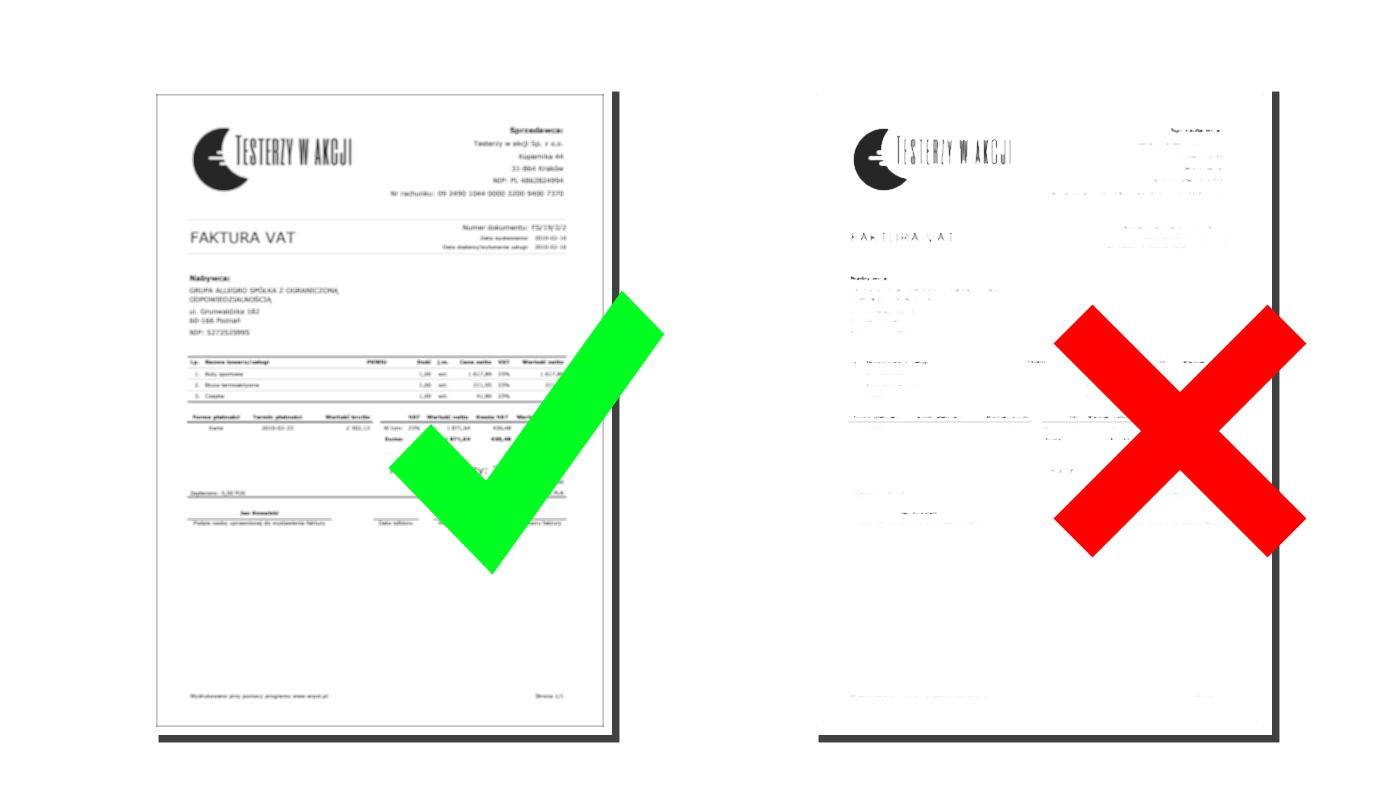

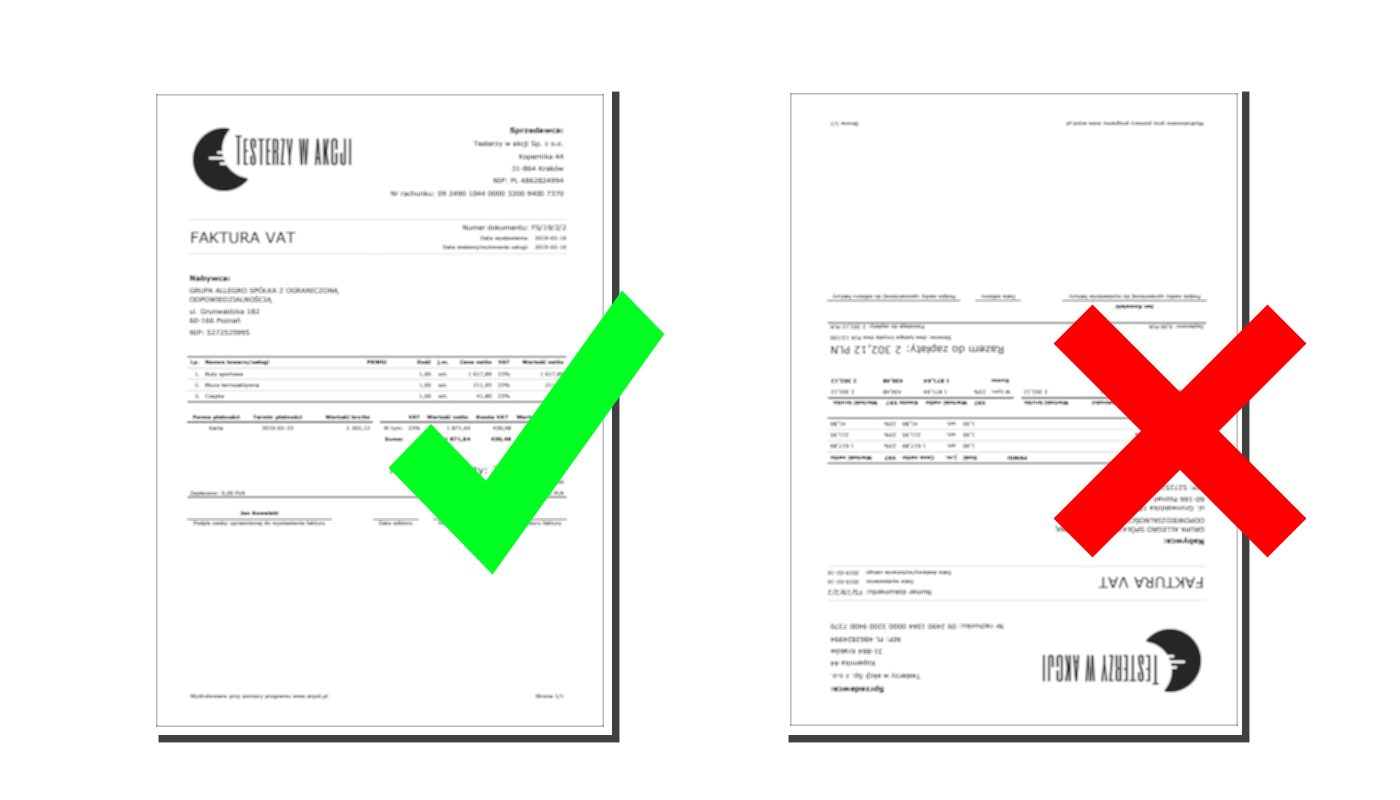

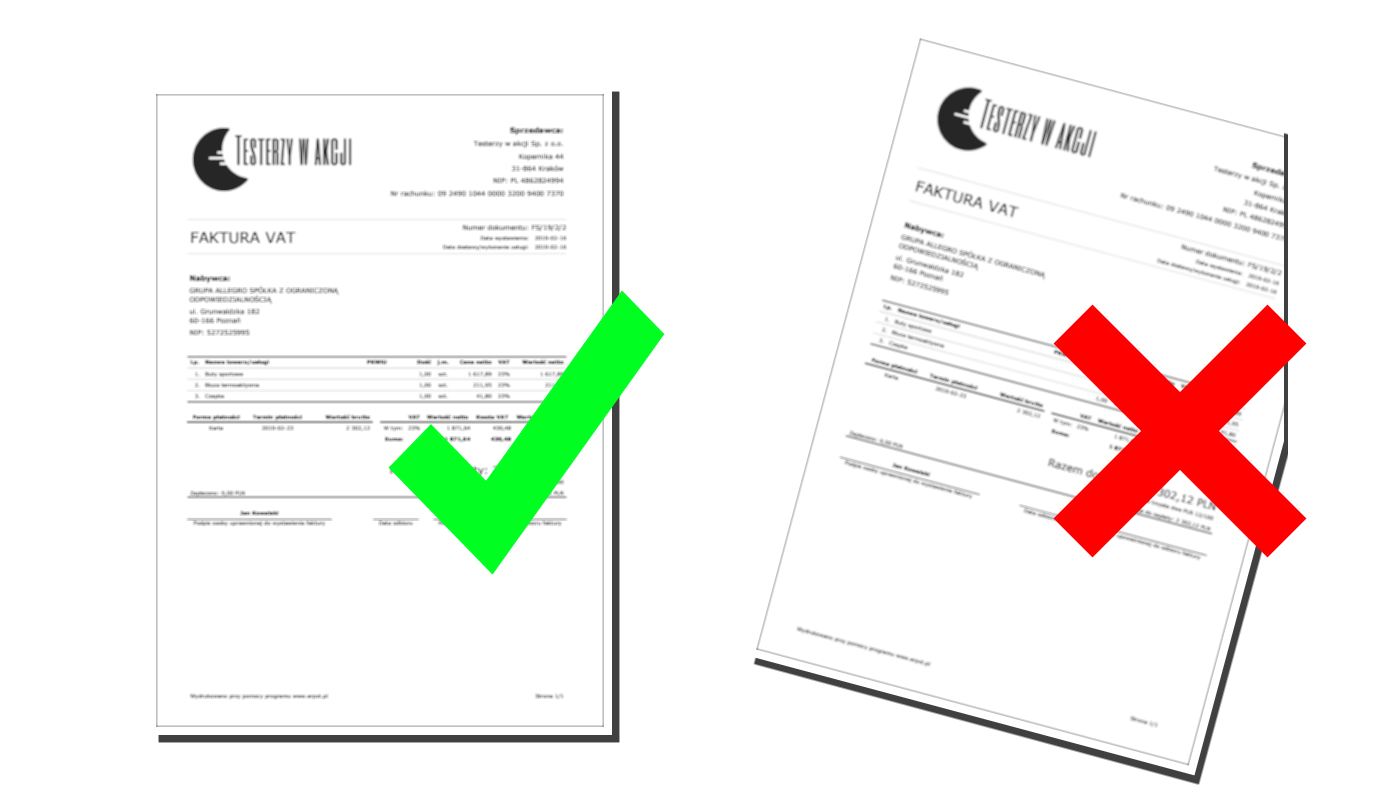

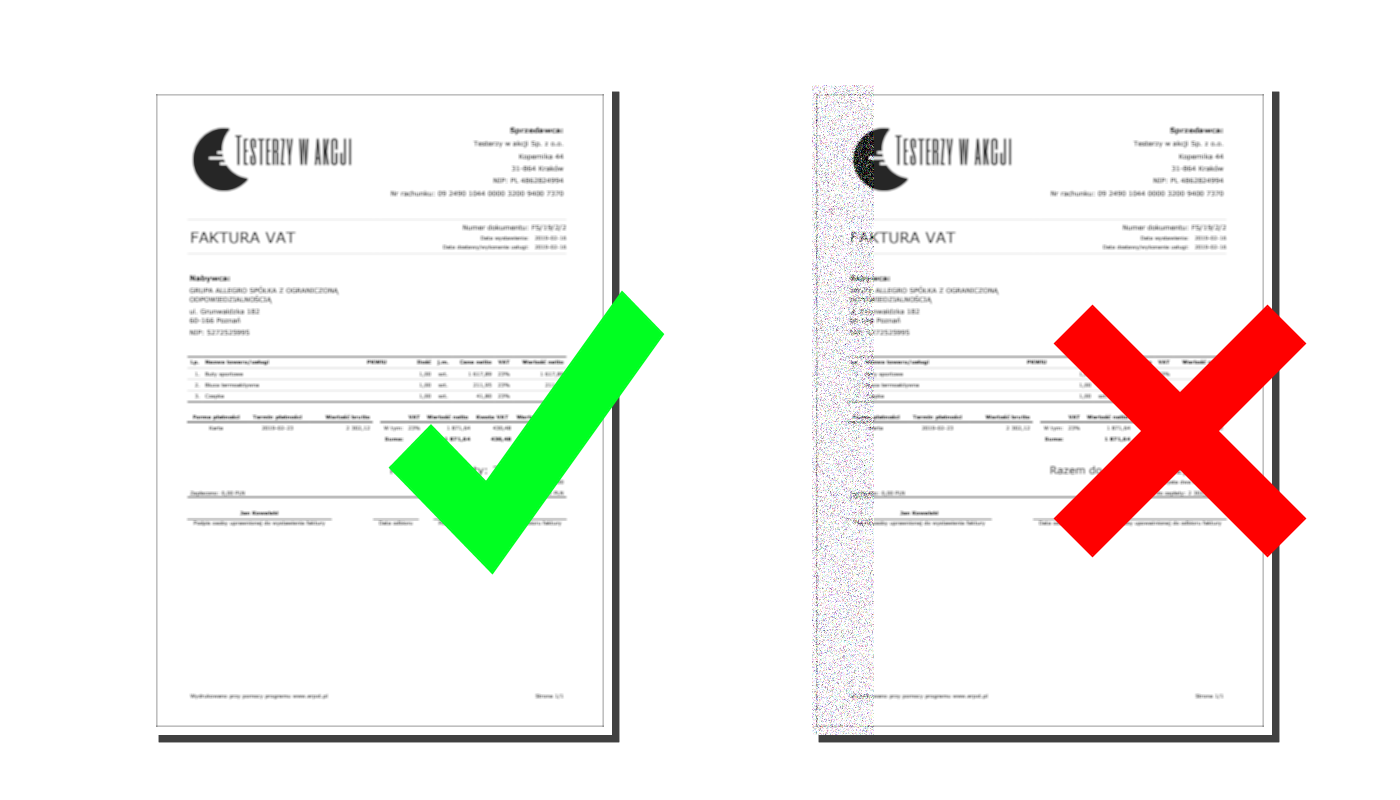

Jak robić zdjęcia lub skany

Podczas pracy z Comarch OCR&KSeF aby zmaksymalizować poprawność rozpoznawania danych trzeba zwrócić uwagę na poniższe informacje:

- potrzebny jest dobrej jakości skan dokumentu lub zdjęcie dokumentu w formacie jpg lub pdf,

- skan dokumentu/zdjęcie powinny być wykonane w pionie zgodnie z orientacją tekstu na dokumencie,

- maksymalny rozmiar pliku to 2 MB.

Zadbaj o dobrą jakość graficzną obrazu faktury. Zdjęcia faktury rób przy dobrym oświetlaniu.

Generuj obraz w pionie (zgodnie z poprawnym widokiem do czytania) i możliwie bez przekrzywień.

Zadbaj, aby na generowanym obrazie były wszystkie informacje i nie ulegały obcięciu informacje na marginesie dokumentu (np. NIP, numer faktury).

Przetwarzanie dokumentów

Po podpisaniu regulaminu, możesz już zacząć korzystać z usługi. W Rejestrze zakupu wybierz przycisk [OCR]. Następnie wskaż z dysku pliki z fakturami, które chcesz wczytać. Po rozpoczęciu przetwarzania dokumentów, na ekranie widoczne jest okno z listą przetwarzanych dokumentów. Użytkownik widzi nazwy plików dokumentów, które są aktualnie przetwarzane i czy przetwarzanie zakończyło się poprawnie czy z błędem. Wraz z dodaniem zapisu w rejestrze, na zakładce Załączniki zapisywany jest również plik, z którego został odczytany dokument.

Usługa Comarch OCR&KSeF nie pozwala na wprowadzenie kilka razy tego samego dokumentu. Przy rozpoznawaniu dokumentów wprowadzona jest kontrola duplikacji, która sprawdza, czy w bazie danych znajduje się już dokument o takich samych danych:

- numer dokumentu

- numer NIP

- kwota netto

- data wystawienia

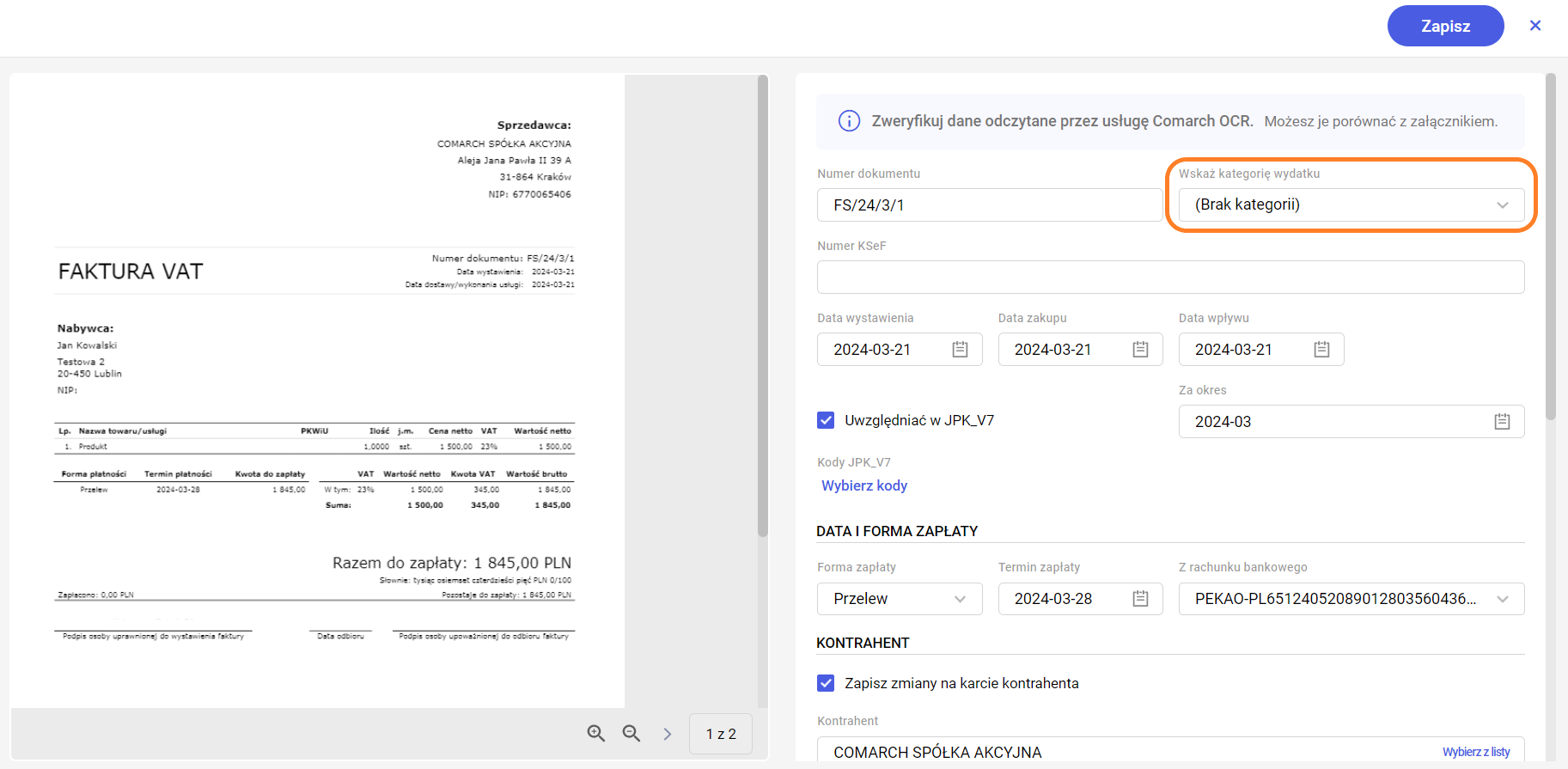

Weryfikacja przetworzonych dokumentów

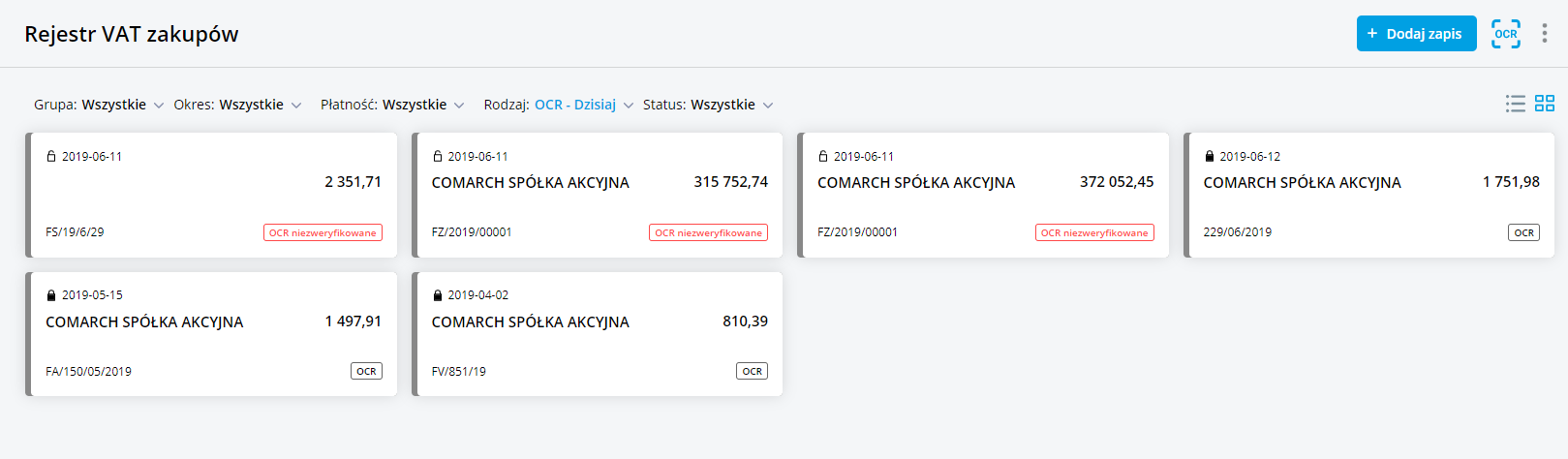

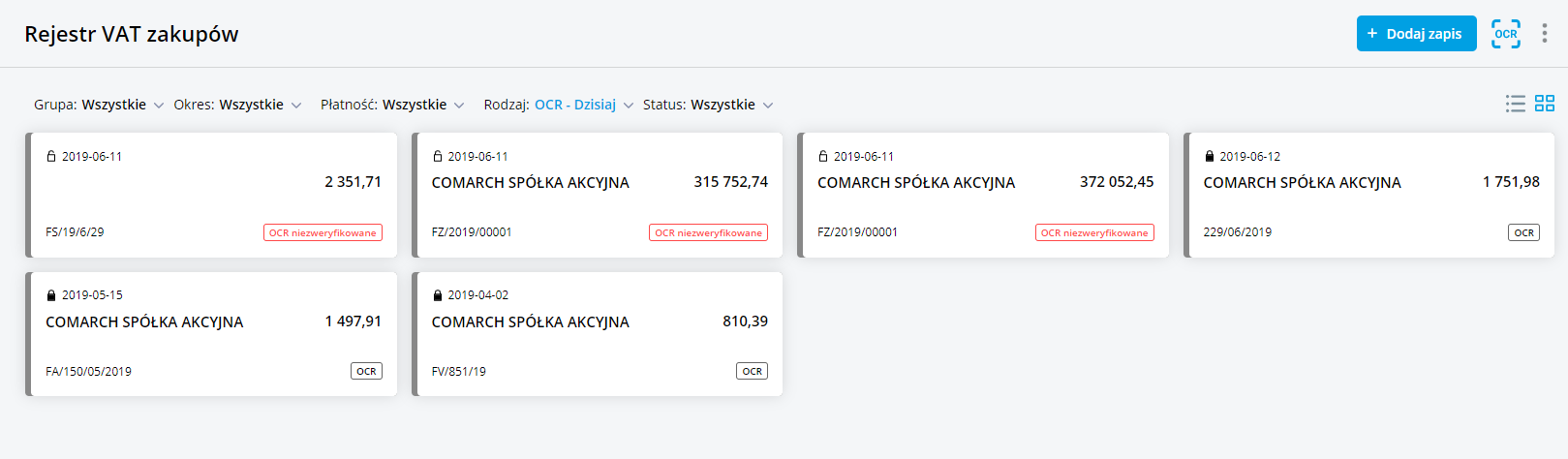

Po zakończeniu przetwarzania, w rejestrze zakupu automatycznie ustawiany jest filtr Rodzaj: OCR - Dzisiaj. Wczytane dokumenty zostaną oznaczone czerwonym statusem OCR - niezweryfikowane.

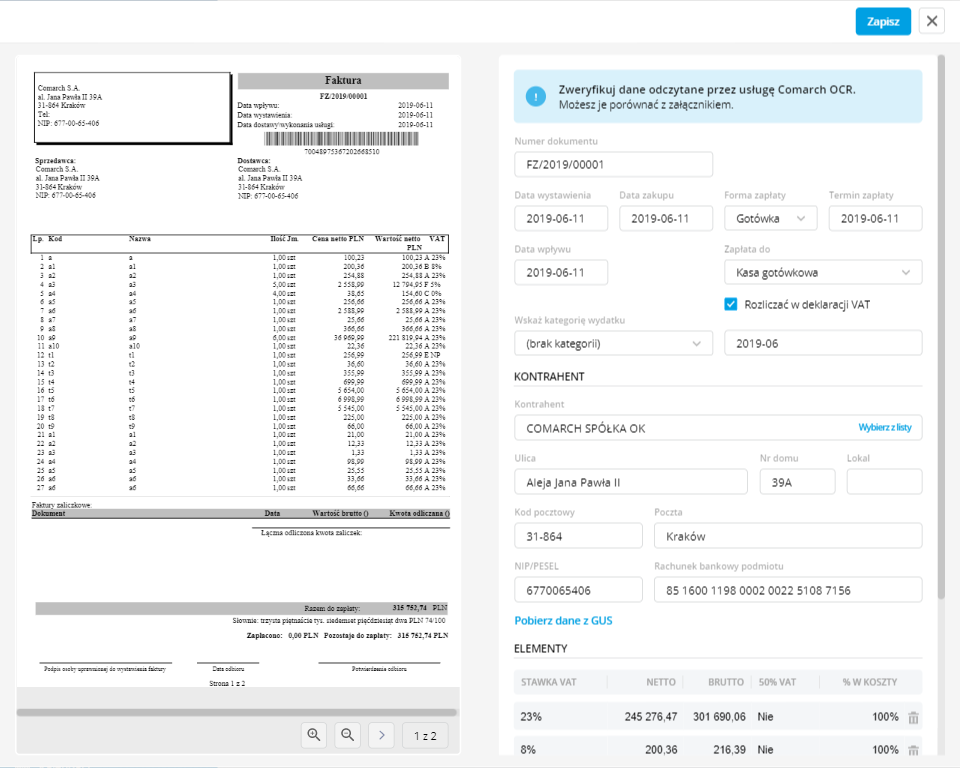

Dokumenty przetworzone przez Comarch OCR&KSeF, które trafiły do rejestru zakupu VAT powinny zostać zweryfikowane przez Użytkownika pod kątem poprawności zaimportowanych danych. Weryfikacji można dokonać pojedynczo dla poszczególnych dokumentów lub skorzystać z funkcji seryjnej weryfikacji - opcja dostępna w menu dla dokumentów zaznaczonych na liście.

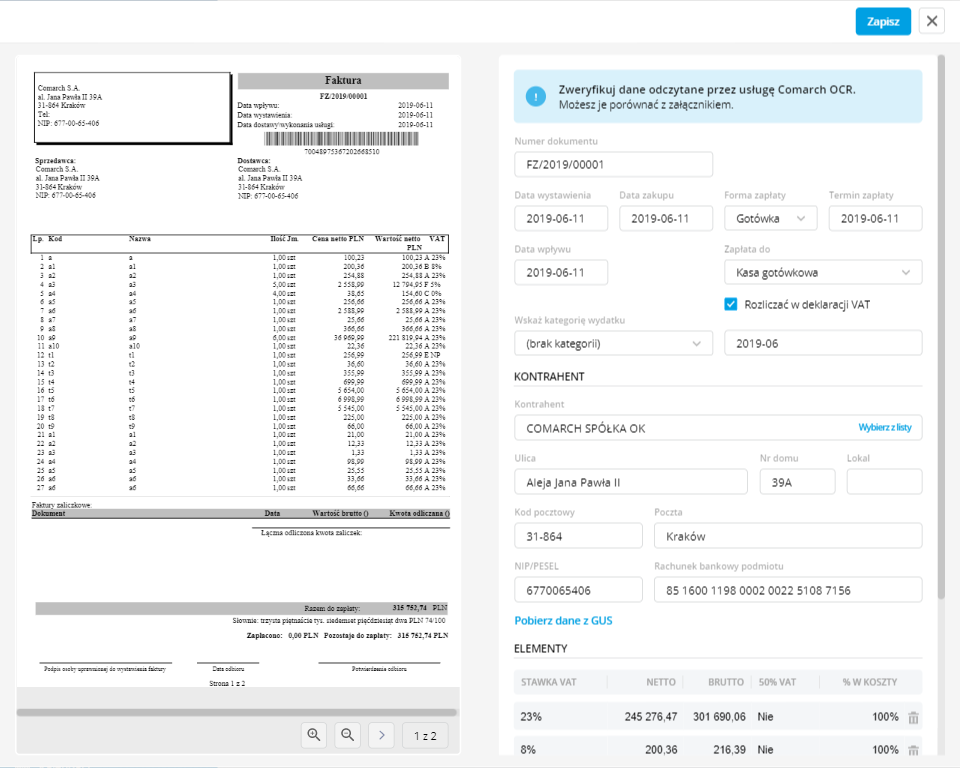

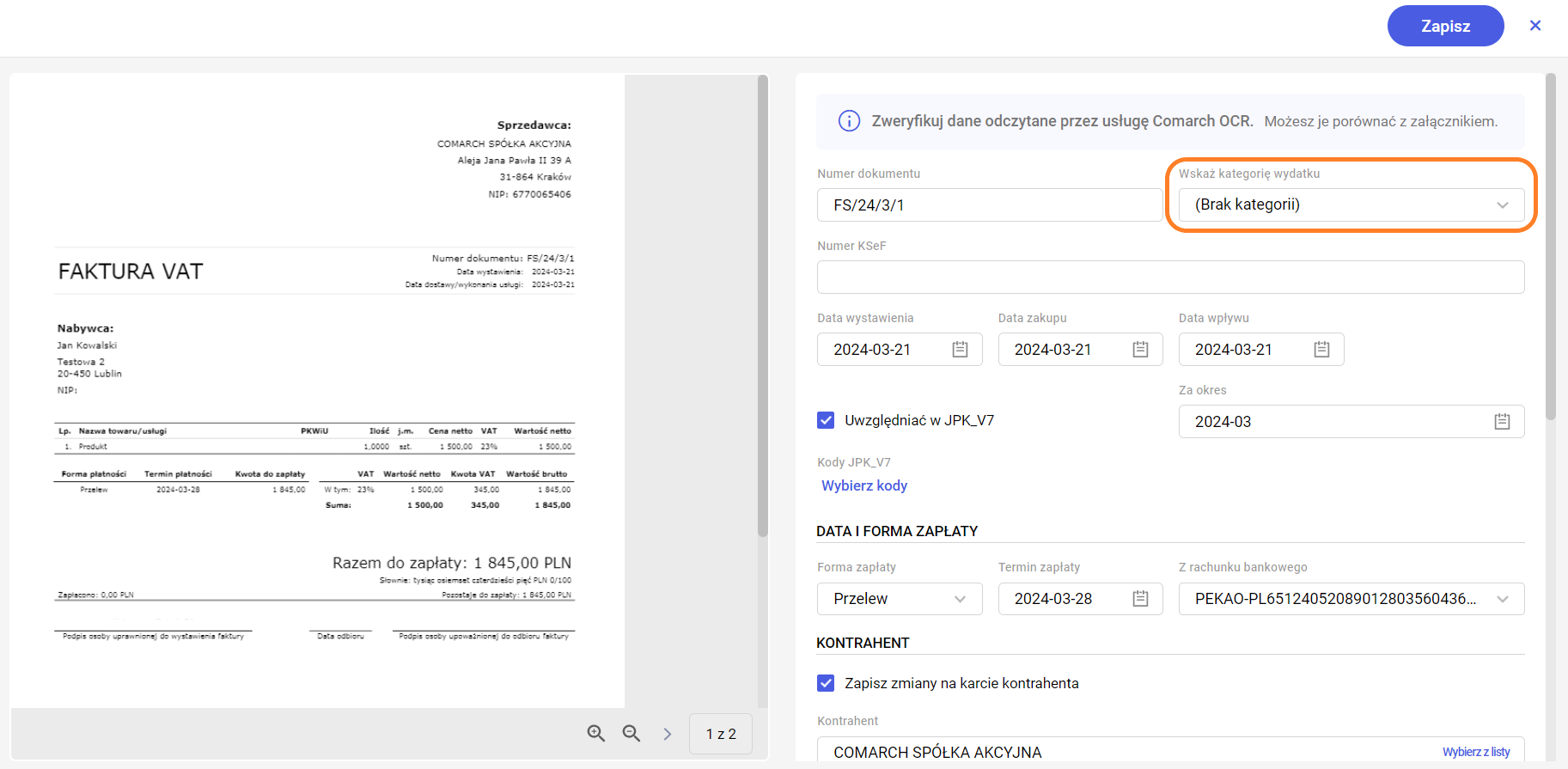

Niezweryfikowane dokumenty, otwierane są na specjalnym widoku, aby użytkownik mógł porównać skan faktury z danymi, jakie zostały odczytane.

Szczególną uwagę podczas weryfikacji zwracamy na dane, które są rozpoznawane:

- numer NIP,

- numer dokumentu,

- data wystawienia i sprzedaży,

- forma płatności i termin płatności,

- stawki VAT oraz kwoty,

- numer rachunku bankowego.

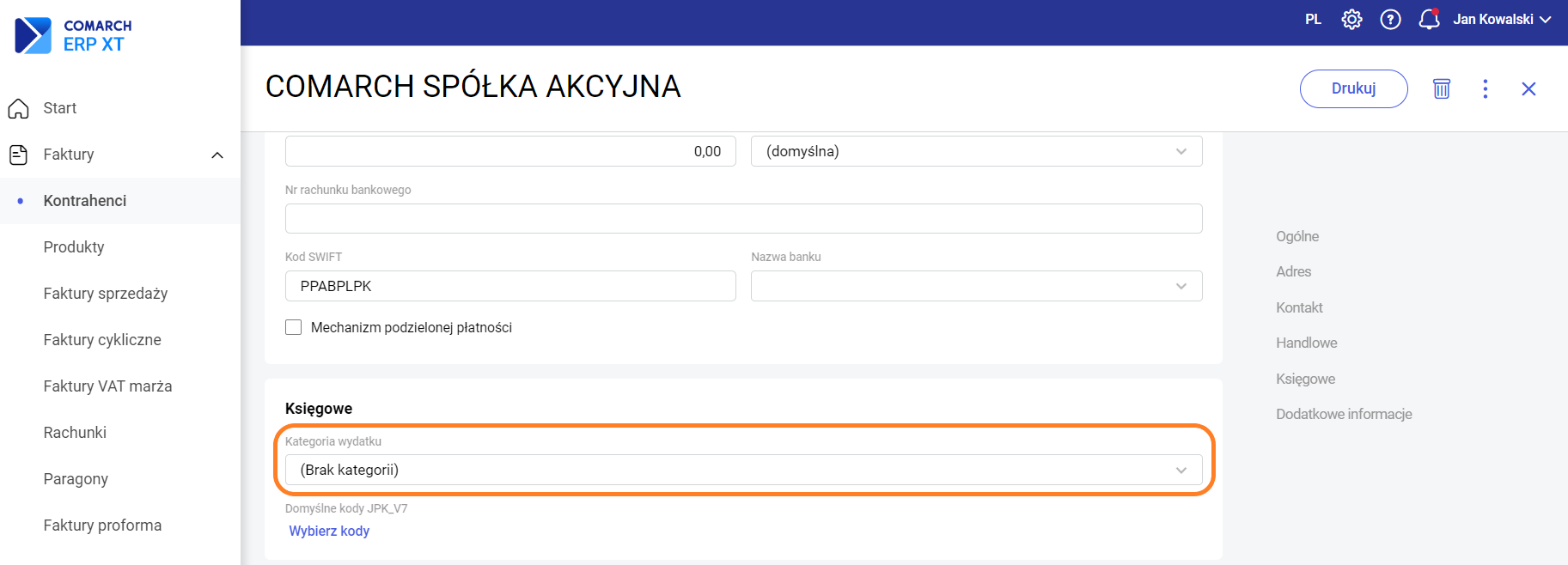

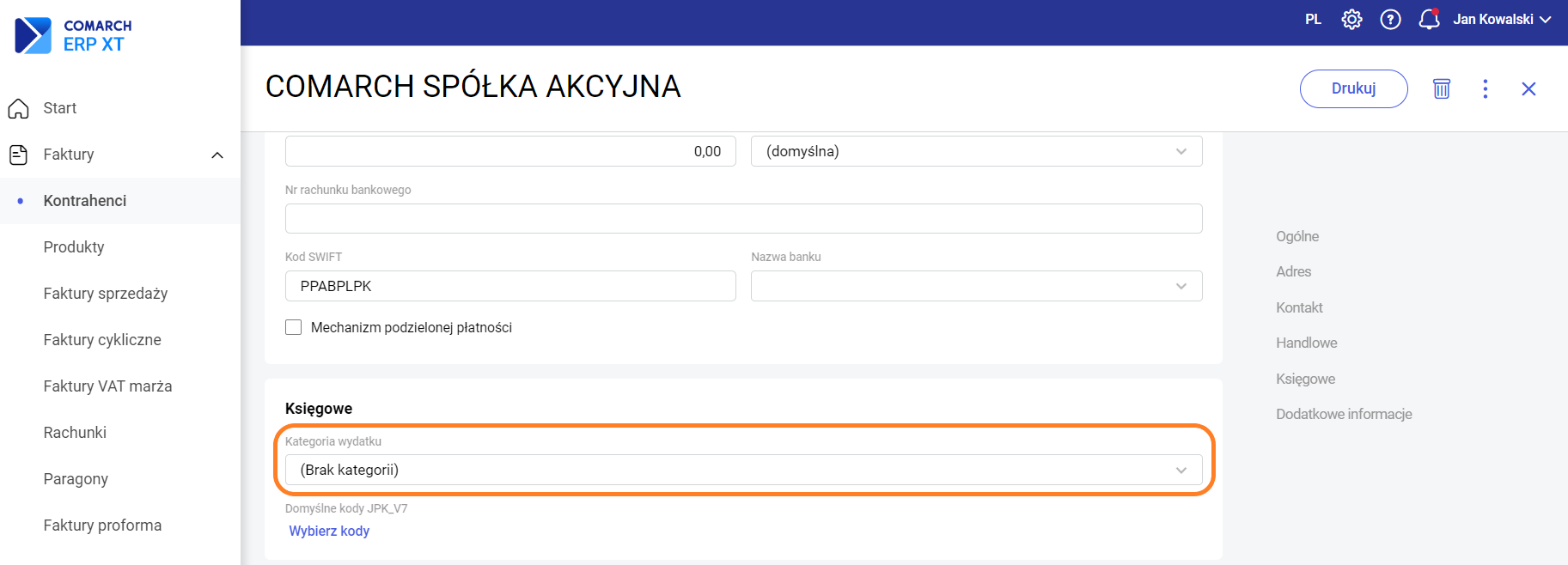

Użytkownik może również wybrać na tym formularzu Kategorię wydatku. Na jej podstawie, automatycznie zostaną ustawione pola Rodzaj, Kolumna księgi oraz Pole VAT-7 na pozycjach z dokumentu. Dodatkowo nazwa kategorii zostanie ustawiona w polu Opis księgowy. Zapis formularza spowoduje oznaczenie dokumentu jako zweryfikowany, a także wygenerowanie zapisów w Księdze podatkowej zgodnie z ustawionymi Kolumnami księgi. Jeśli wybrano płatność kartą lub gotówką, przy zapisie dokument zostanie automatycznie rozliczony.

Inne powiązane artykuły:

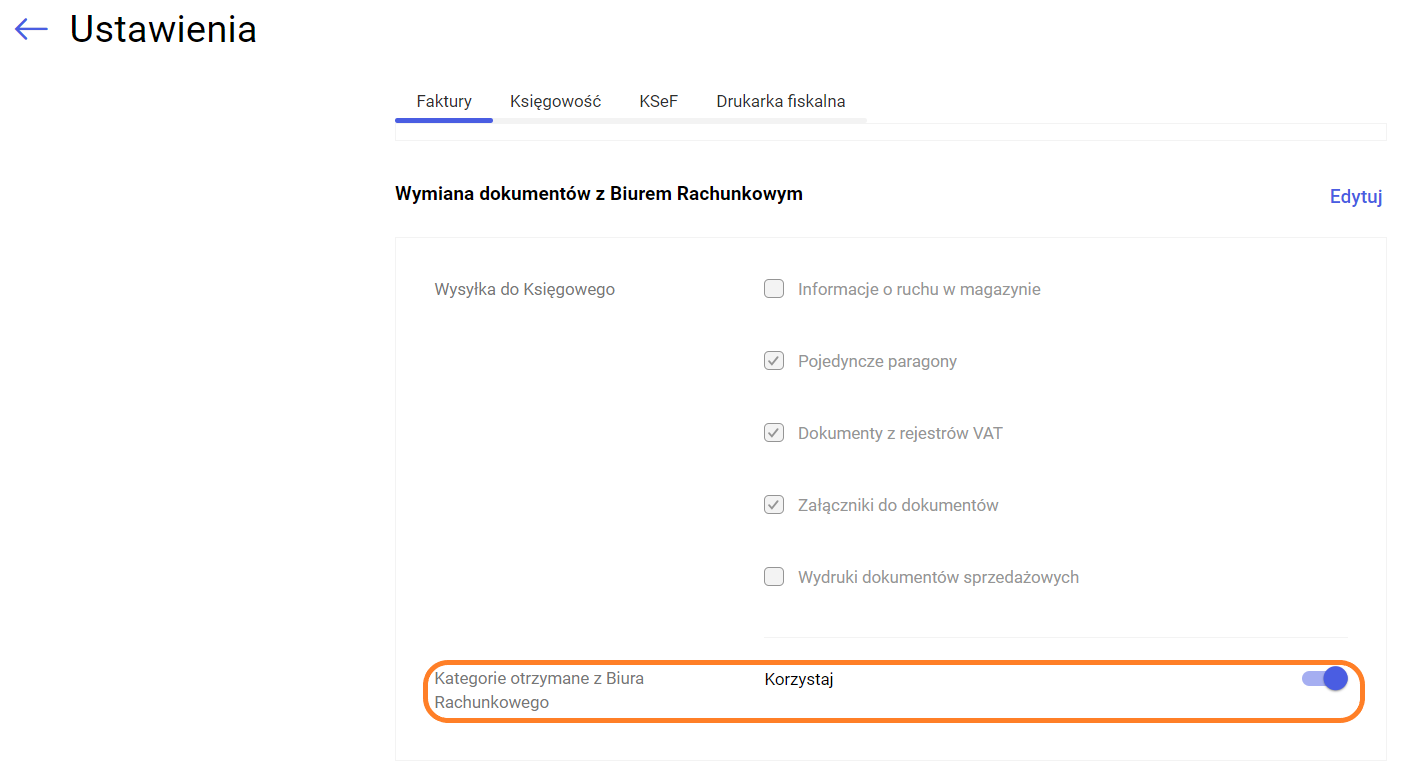

Jak wskazać kategorie wydatku na dokumentach kosztowych?

Usługa OCR&KSeF w Comarch ERP Optima

API do usługi Comarch OCR

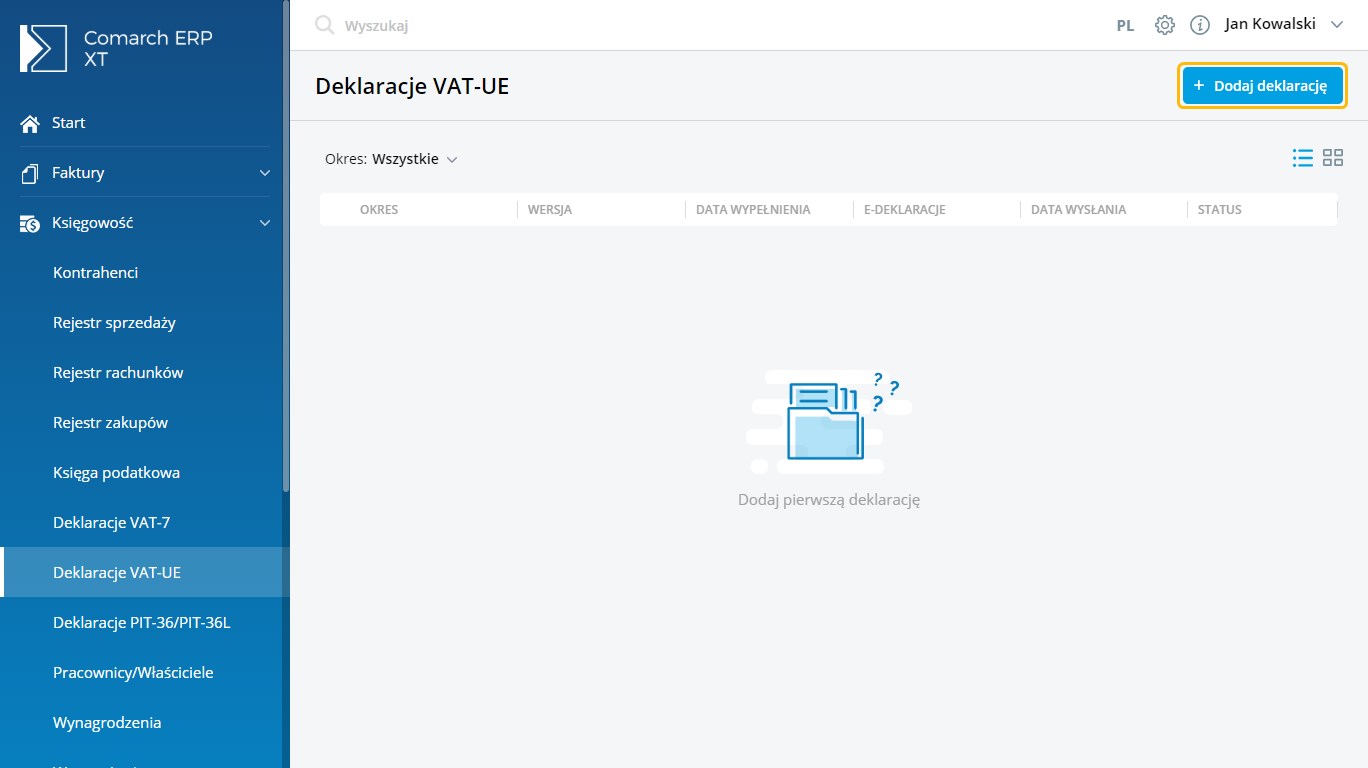

Jak wyliczyć deklarację VAT-UE/VAT-UEK?

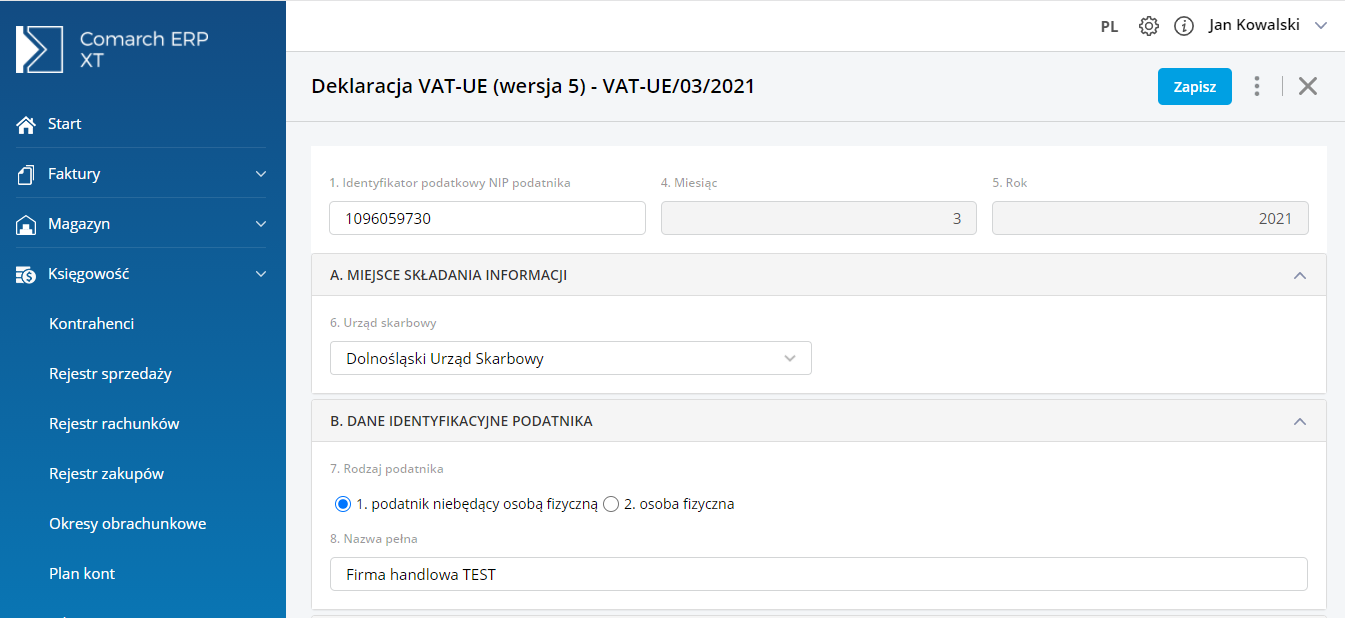

W tym artykule opisaliśmy możliwość wyliczenia Informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach VAT-UE i jej korekty - VAT-UEK. Informacja podsumowująca VAT-UE to odrębny dokument, składany niezależnie od miesięcznych lub kwartalnych deklaracji VAT-7, ukazujący z jakim kontrahentem Unii Europejskiej polski podatnik przeprowadził w danym miesiącu transakcje handlowe.

Deklaracja VAT-UE/VAT-UEK obliczana jest na podstawie zapisów w Rejestrze sprzedaży i Rejestrze zakupów. Sumowane są wszystkie dostawy i nabycia wewnątrzwspólnotowe oraz świadczone usługi dla danego kontrahenta oraz wyodrębniane transakcje trójstronne.

Uwaga! Deklaracja VAT-UE/VAT-UEK jest dostępna dla pakietu z Księga Podatkową i Ryczałtem lub Księgą Handlową.

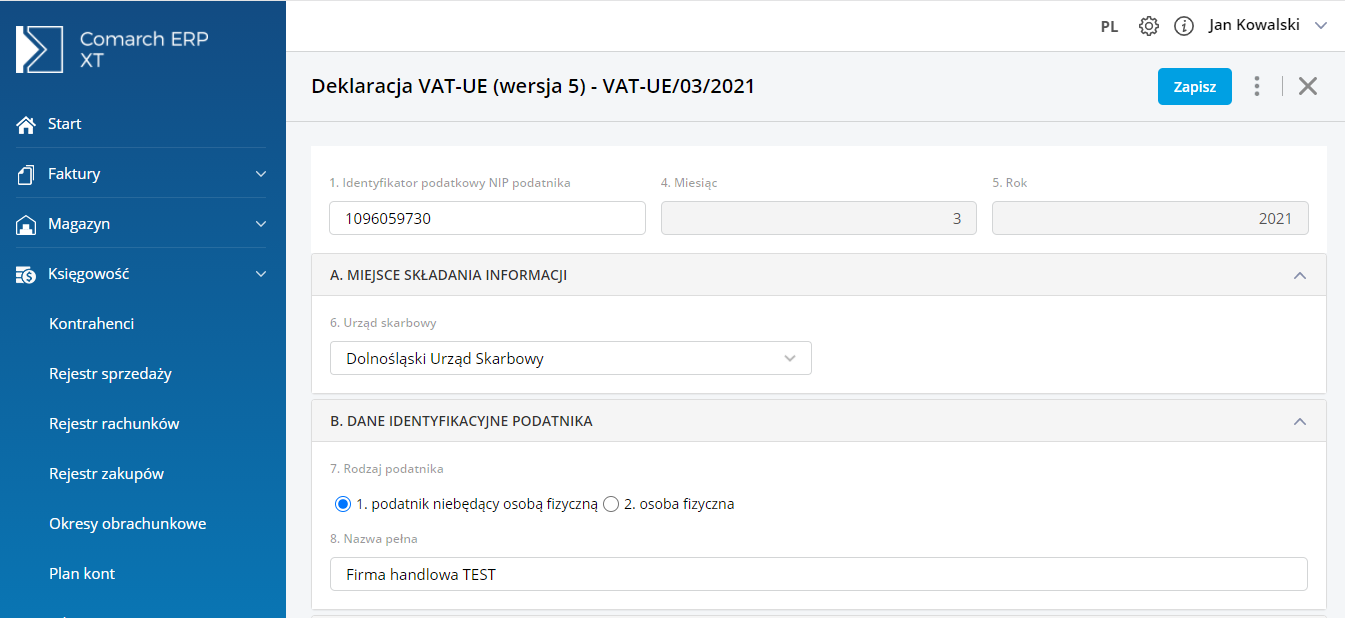

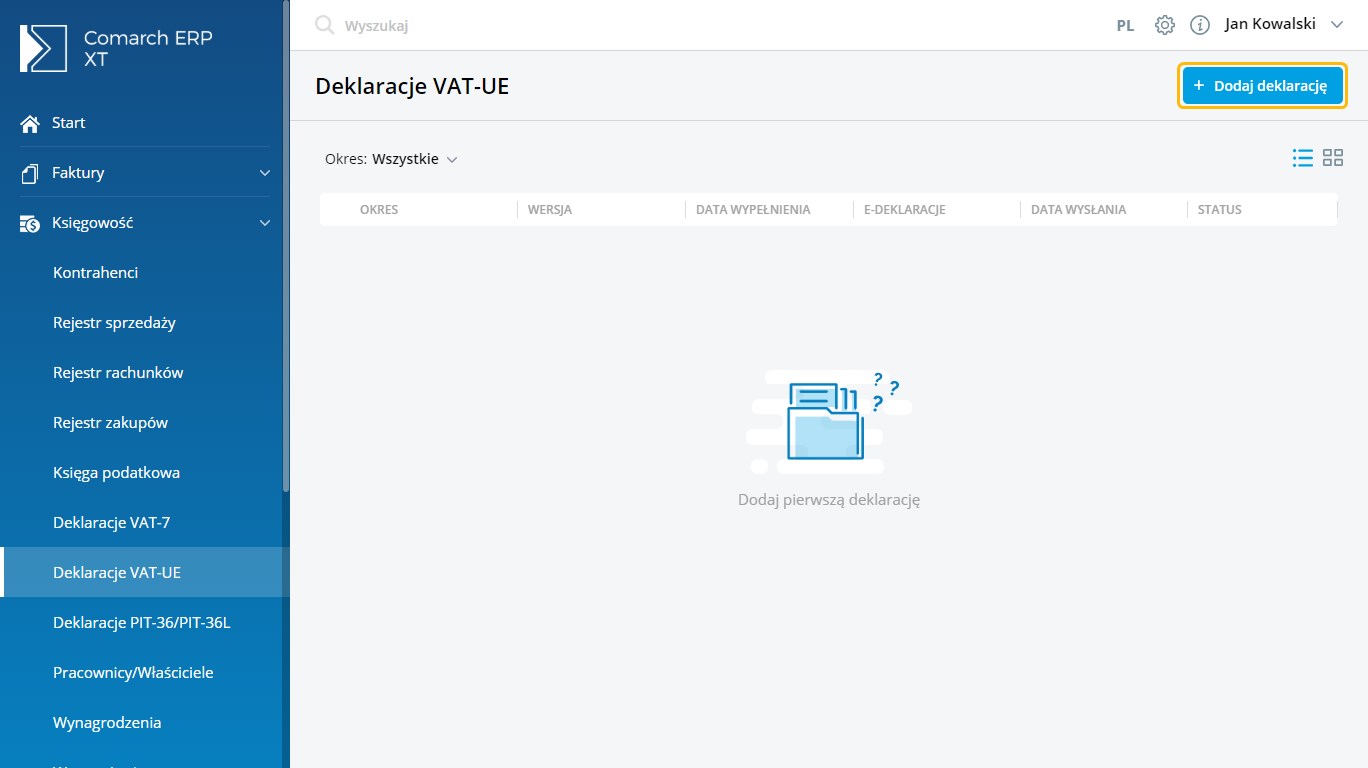

Deklaracja VAT-UE/VAT-UEK jest dostępna w menu Księgowość/Deklaracje VAT-UE po wybraniu opcji Dodaj deklarację, a następnie określeniu miesiąca i roku wyliczanej Informacji podsumowującej.

Uwaga! Deklaracja VAT-UE/VAT-UEK w wersji 5 formularza obowiązuje za okres rozliczeniowy od czerwca 2020.

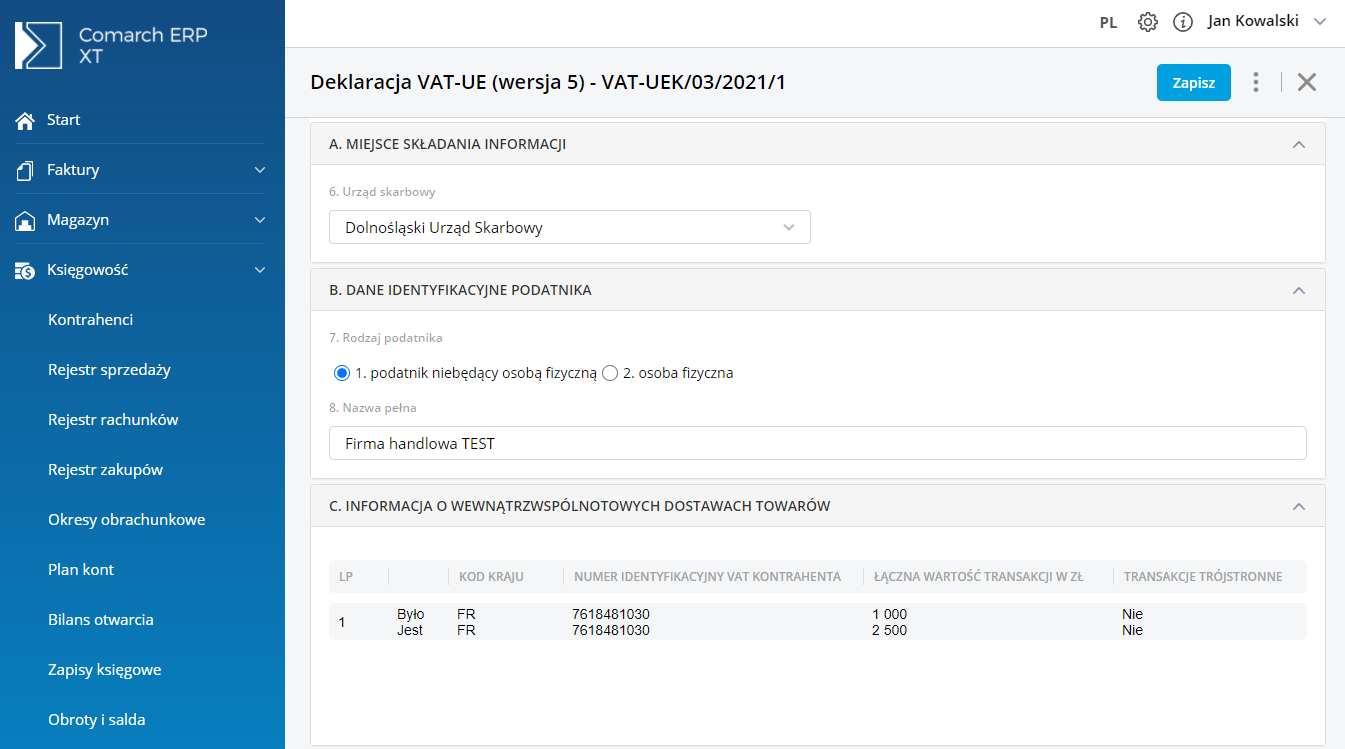

Formularz deklaracji zawiera zestawienie dla wewnątrzwspólnotowych dostaw towarów (sekcja C), wewnątrzwspólnotowych nabyć towarów (sekcja D), wewnątrzwspólnotowego świadczenia usług (sekcja E) oraz informację o przemieszczeniach towarów w procedurze magazynu typu call-off stock na terytorium państwa członkowskiego innego niż terytorium kraju (Sekcja F) .

Na deklarcję klasyfikowane będą dokumenty zwykłe z rodzajem transakcji wewnatrzunijna lub wewnatrzunijna trójstronna oraz zaznaczonym parametrem Rozliczać w deklaracji VAT-UE. W sekcji C wykazywane będą dokumenty związane ze sprzedażą towarów, w sekcji D - z zakupem towarów, a w sekcji E - ze sprzedażą usług.

Sekcja F jest możliwa do ręcznego uzupełnienia przez Użytkownika. Podczas dodawania pozycji w tej sekcji należy uzupełnić wartości w kolumnach

Kod kraju oraz

Numer identyfikacyjny VAT kontrahenta.

Uwaga! Do deklaracji VAT-UE/VAT-UEK nie będą klasyfikowane dokumenty związane z zakupem usług. Przepisy nie przewidują pola ujmującego takie transakcje na formularzu deklaracji.

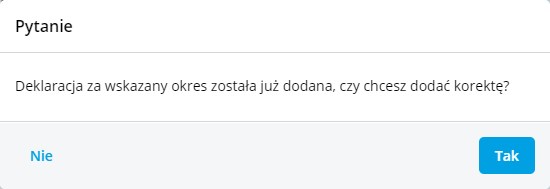

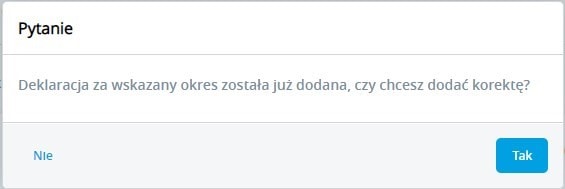

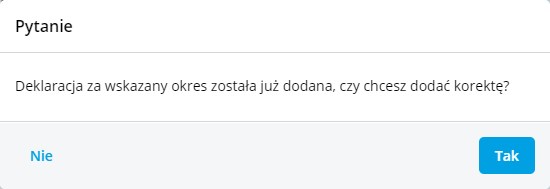

Korektę deklaracji VAT-UE (VAT-UEK) Użytkownik może dodać, jeżeli jest już obliczona deklaracja pierwotna za ten sam okres. Aby dodać korektę należy w menu Księgowość/Deklaracje VAT-UE wybrać Dodaj deklarację i wskazać korygowany miesiąc i rok. W kolejnym kroku pojawi się pytanie, które należy zaakceptować:

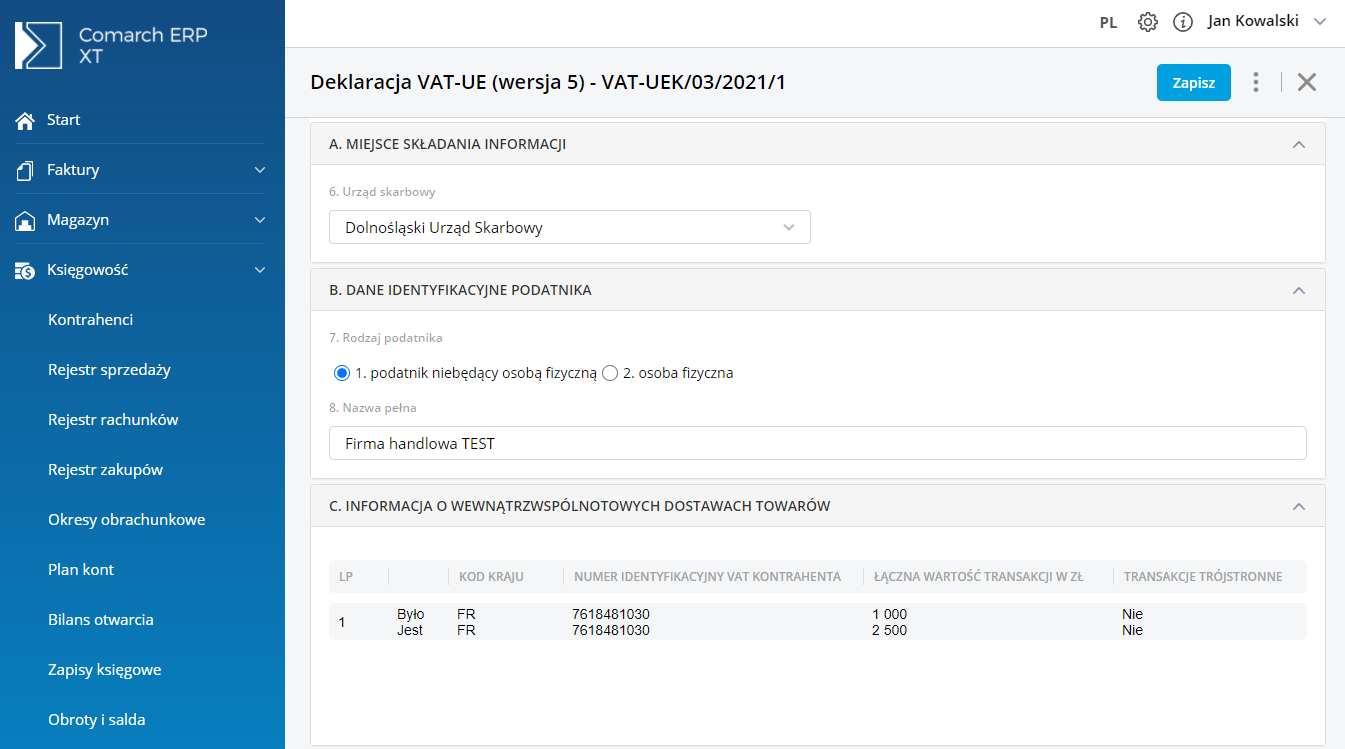

Formularz korekty wykazuje tylko różnice pomiędzy deklaracją pierwotną, a deklaracją korektą. Jeśli dla danego kontrahenta w danym okresie nie zaszła żadna zmiana po wygenerowaniu deklaracji pierwotnej, transakcja z tym kontrahentem nie zostanie wykazana na korekcie.

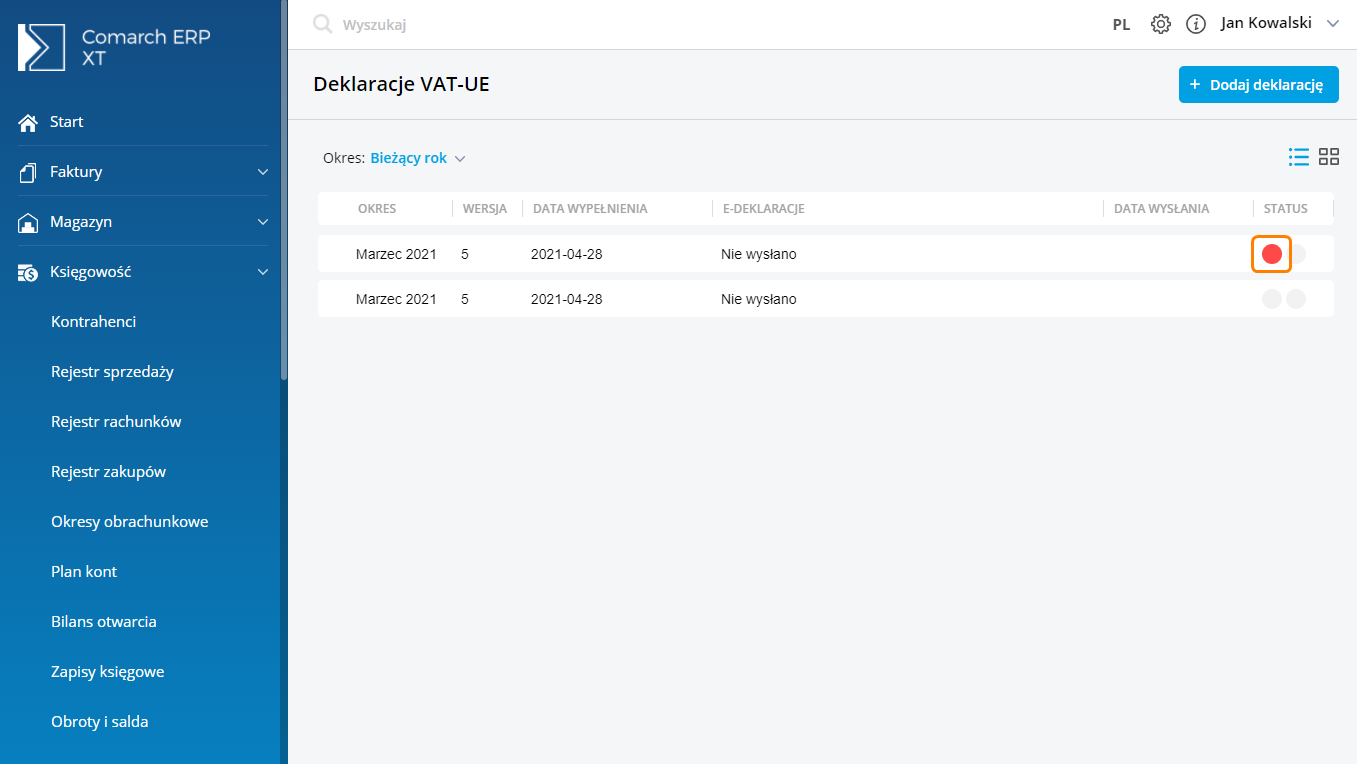

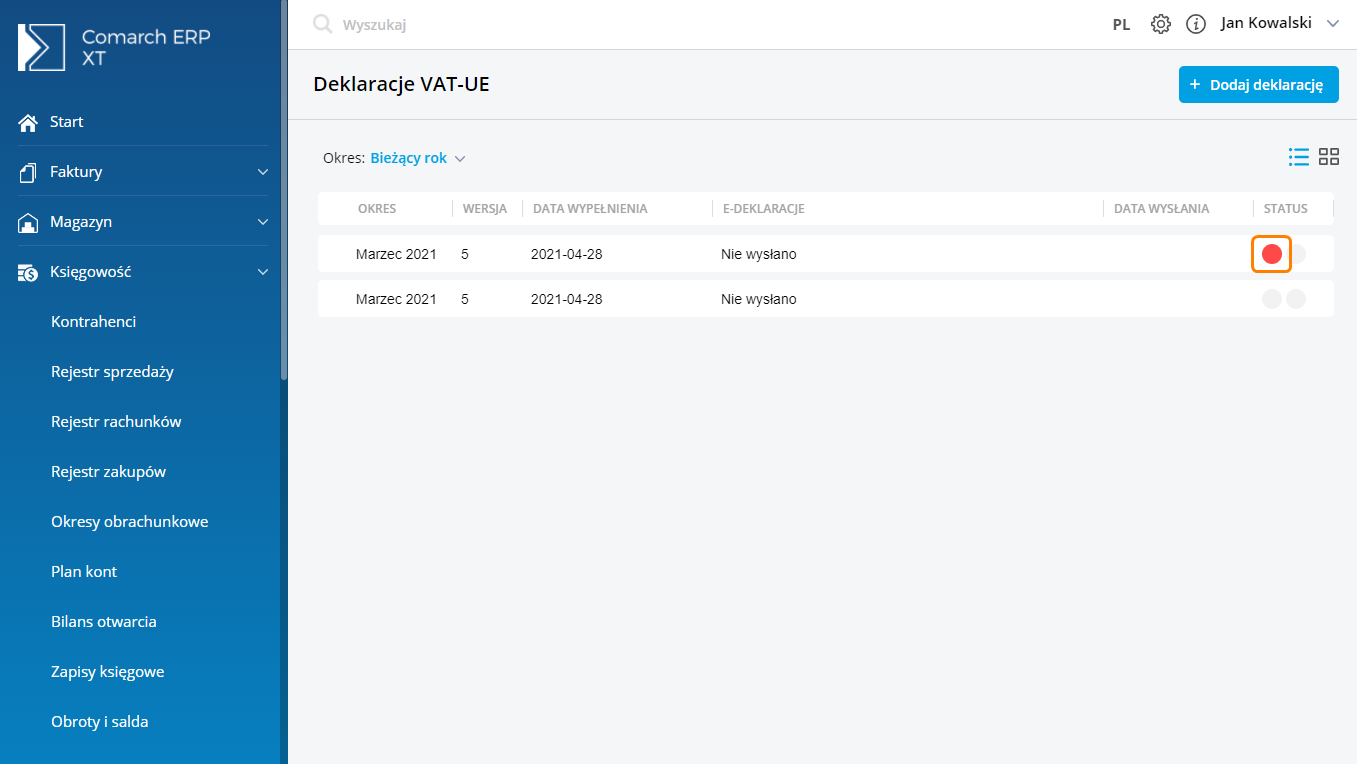

Po zapisaniu formularza na liście deklaracji oprócz pierwotnej deklaracji (na liście oznaczonej czerwoną kropką) pojawi się dodatkowo korekta deklaracji.

Wydruk deklaracji VAT-UE/VAT-UEK możliwy jest z listy deklaracji VAT-UE po zaznaczeniu deklaracji i wybraniu ikony drukarki lub z poziomu formularza z menu kontekstowego lub z menu po zapisie deklaracji.

Zobacz także:

Jak wysłać deklarację VAT-UE/VAT-UEK i odebrać Urzędowe Poświadczenie Odbioru (UPO)?Jak wyliczyć wynagrodzenie uwzględniające ulgę w PIT dla osób poniżej 26 roku życia?

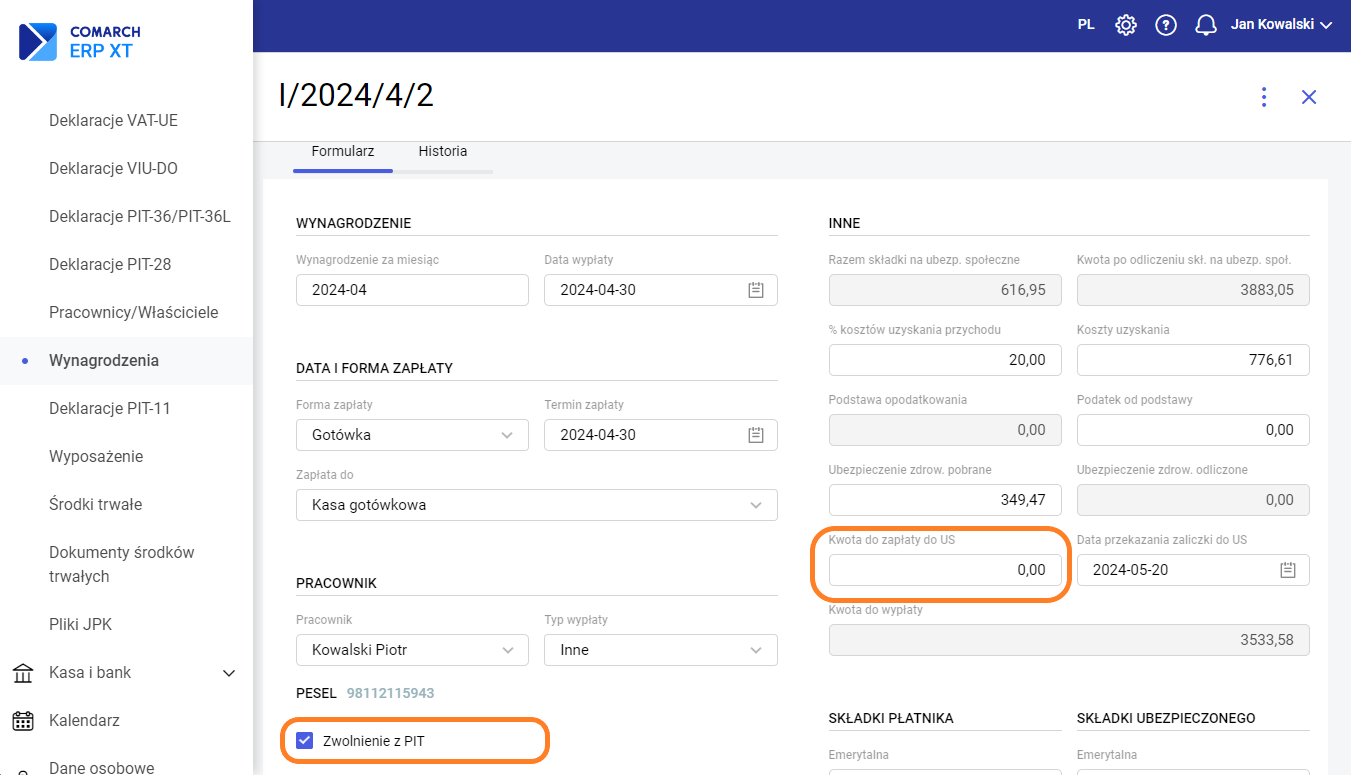

W artykule opisaliśmy możliwość wyliczenia wynagrodzenia dla pracowników uwzględniając ulgę w PIT dla osób poniżej 26 roku życia. Funkcja ta jest dostępna, gdy mamy wykupiony pakiet „Księgowość”.

Ustawa o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o świadczeniach rodzinnych oraz ustawy o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych, obowiązująca od 1 sierpnia 2019 r., zwalnia przychody podatnika, który nie ukończył 26 roku życia, z podatku dochodowego, jeżeli nie przekroczą one kwoty 85 528 zł.

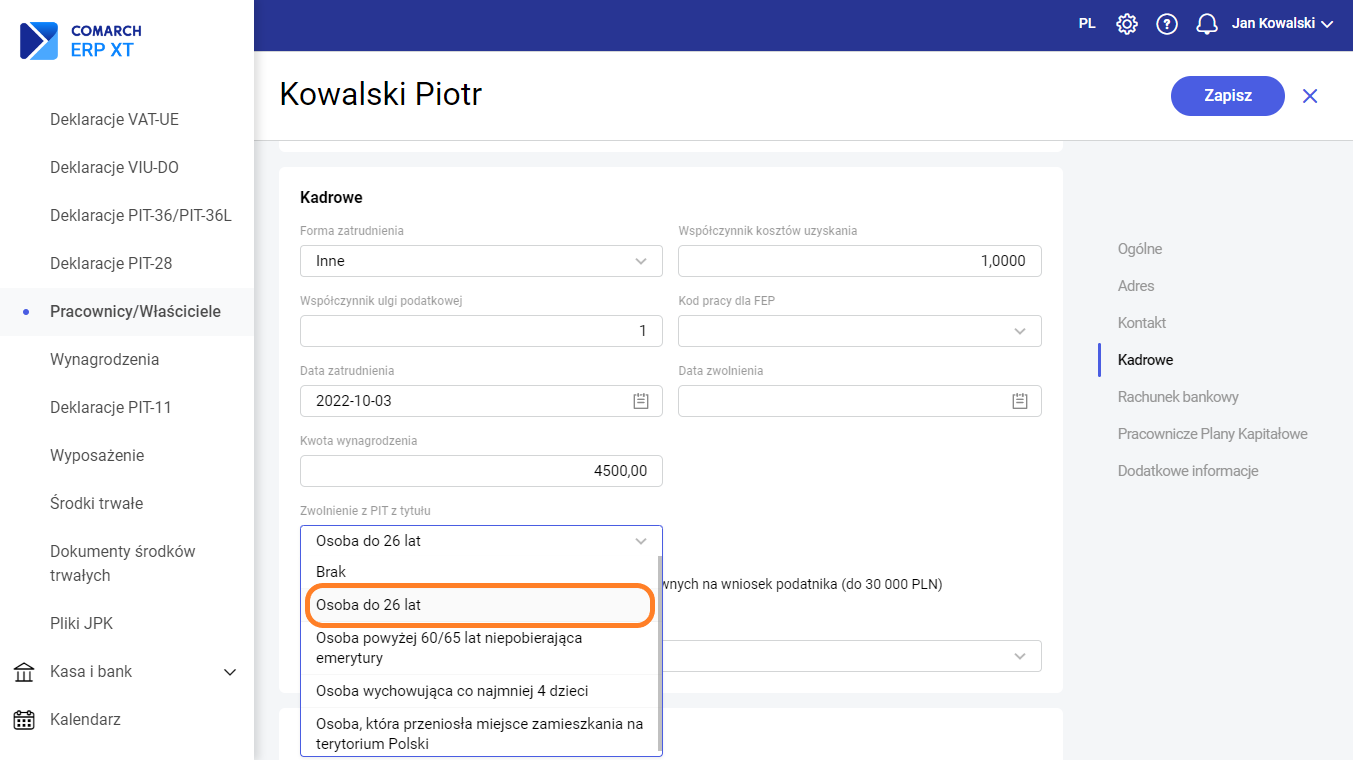

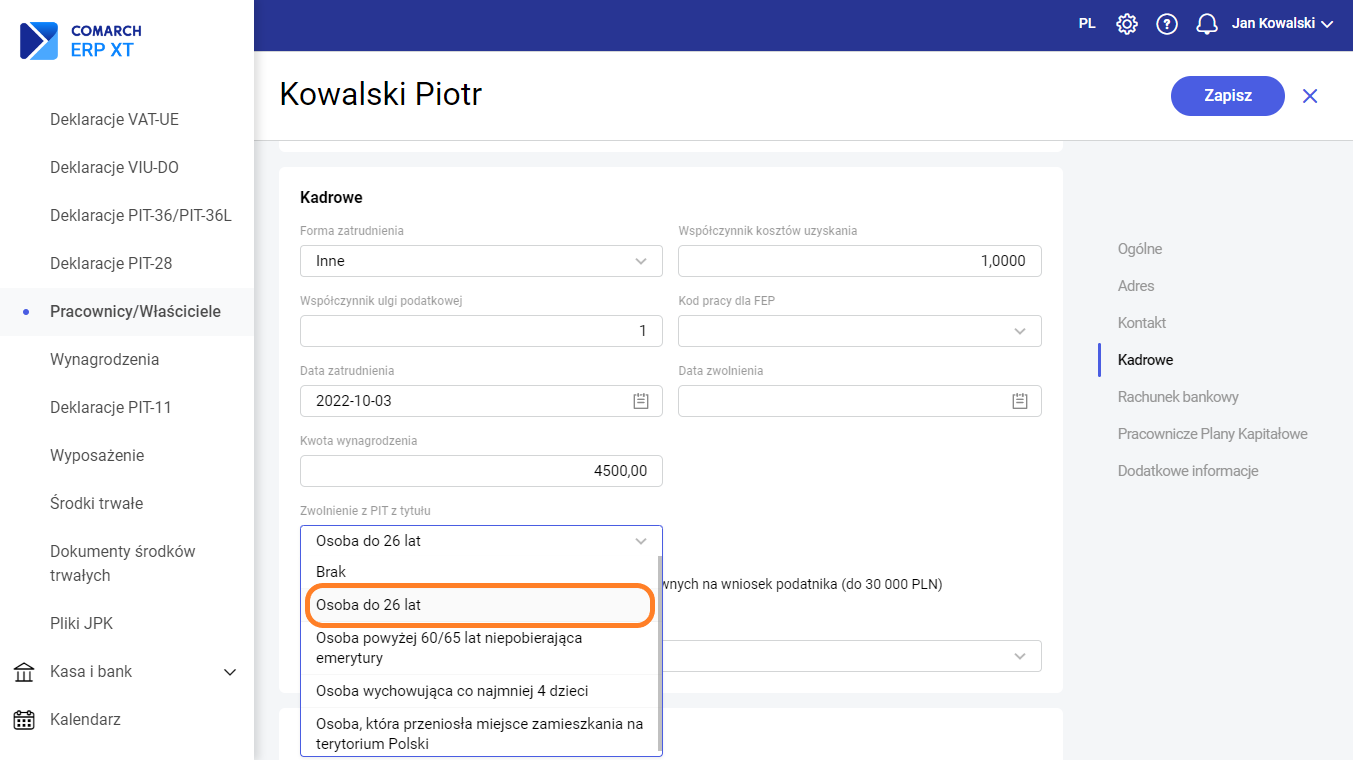

Na formularzu pracownika w sekcji Kadrowe dodano nowe pole ‘Zwolnienie z PIT z tytułu’ z rozwijalną listą możliwych do wybrania przyczyn zwolnienia z podatku. Z poziomu listy dostępna do wyboru jest opcja ‘Osoba do 26 lat. W przypadku dodawania pracownika, gdy zostanie uzupełniona data urodzenia, która wskazuje, że pracownik ma do 26 lat opcja ustawi się automatycznie. Zwolnienie będzie stosowane do dnia, w którym pracownik ukończy 26 lat lub momentu przekroczenia limitu przychodów zwolnionych.

Uwaga! W przypadku gdy na karcie pracownika pole ‘Data urodzenia’ będzie nieuzupełnione i zaznaczony zostanie parametr ‘Zwolnienie z PIT dla młodych’ przy próbie zapisania formularza pokaże się komunikat ‘Popraw błędy na formularzu’ oraz pole Data urodzenia zostanie obramowane na czerwono jako wartość wymagana.

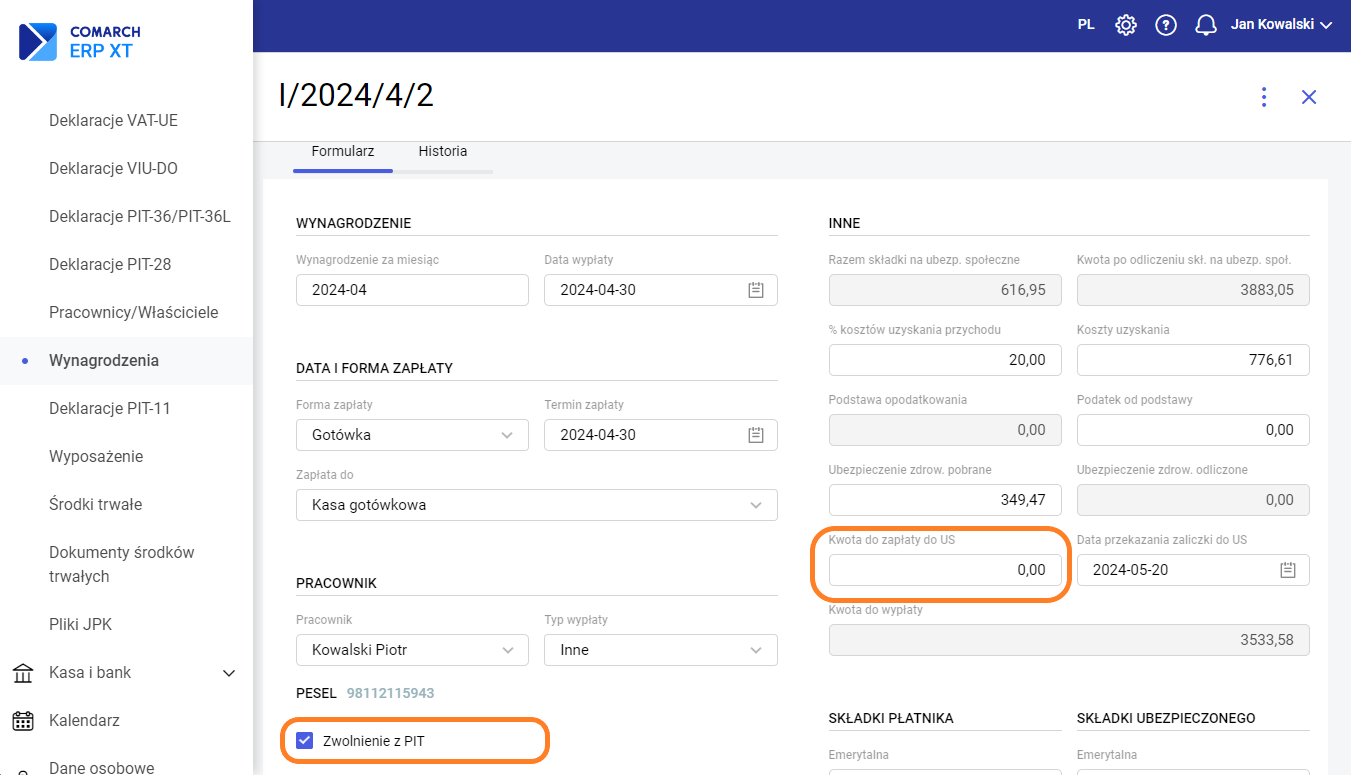

W momencie kiedy naliczamy wynagrodzenie uwzględniając ulgę w PIT dla osób poniżej 26 roku życia na formularzu wynagrodzenia w polu ‘Kwota do zapłaty do US’ wartość nie zostanie wyliczona.

W sytuacji kiedy na pracowniku będzie ustawione zwolnienie z PIT wynagrodzenia będą liczone z uwzględnieniem ulgi do momentu kiedy pracownik skończy 26 lat bądź przekroczy limit przychodów, który wynosi 85 528 zł.

Zobacz także:

Polski Ład – zmiany w naliczaniu wynagrodzeń

Jak naliczyć wypłatę pracownikowi?

Jak naliczyć wypłatę dla etatu /umowy zlecenia?Oznaczenie IMP w nowym pliku JPK_V7

Oznaczenie IMP w nowym pliku JPK_V7

Od 1 października 2020 r. obowiązuje rozporządzenie w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług. Rozporządzenie to przewiduje, między innymi, wprowadzenie obowiązku wykazywania w ewidencji VAT oznaczeń dotyczących niektórych transakcji.

Zgodnie z rozporządzeniem w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług dla podatku naliczonego z tytułu importu towarów, w tym importu towarów rozliczanego zgodnie z art. 33a ustawy stosuje się oznaczenie „IMP”.

W ten sposób od 1 października 2020 r. oznaczane powinny być wszystkie kwoty podatku naliczonego z tytułu importu towarów, w tym kwoty podatku naliczonego z tytułu importu towarów rozliczanego na zasadach ogólnych (bez uproszczeń).

W jaki sposób przypisywany jest kod IMP na dokumentach?

W przypadku faktur zakupu wystawionych dla kontrahenta pozaunijnego z rodzajem produktu towar, w momencie zatwierdzania dokumentu jest on oznaczany kodem IMP. Jeżeli na dokumencie rodzaj produktu to usługa, kod IMP nie jest dodawany.

W przypadku zapisów wprowadzanych bezpośrednio w Rejestrze VAT zakupu automatycznie dodawany jest kod IMP, jeżeli zostanie wybrany kontrahent pozaunijny oraz rodzaj: Towar na pozycjach dokumentu.

Uwaga

Kod IMP z dokumentu pierwotnego przenosi się na automatyczny dokument wewnętrzny zakupu.

Jak wydrukować rejestr VAT uwzględniając dokumenty zakwalifikowane do deklaracji VAT-7?

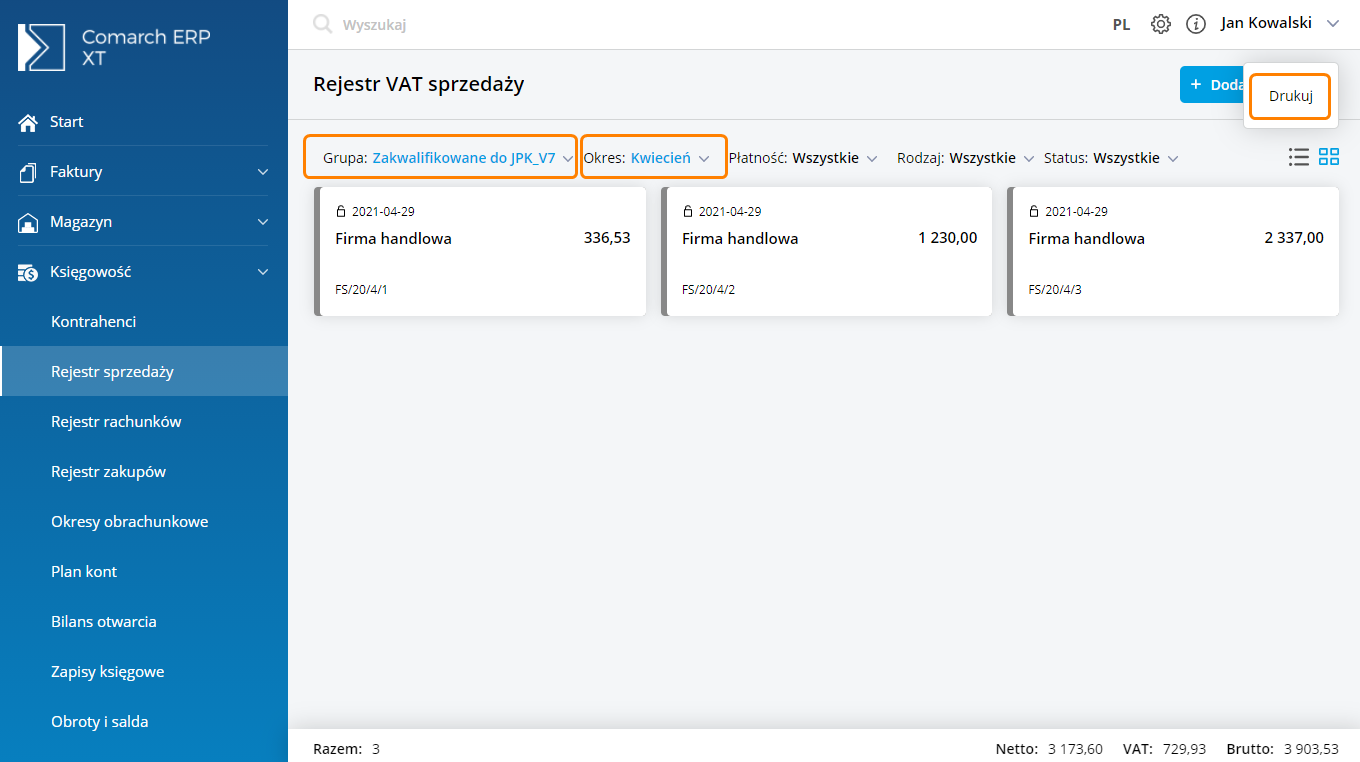

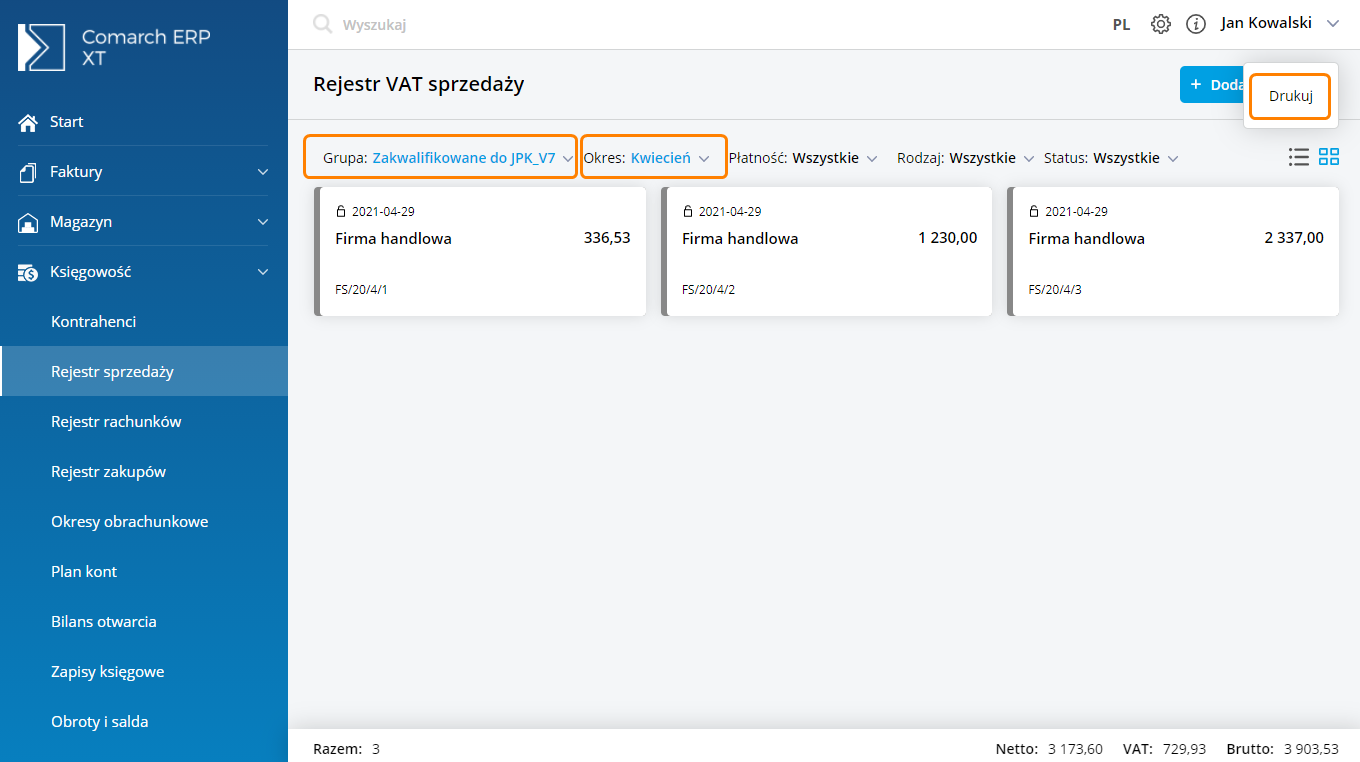

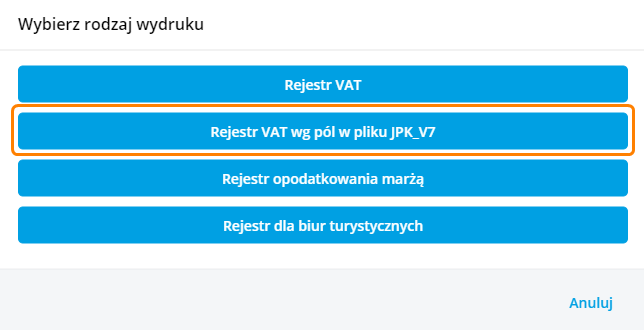

W artykule opisaliśmy, jak można wydrukować listę dokumentów zakwalifikowanych w danym miesiącu do pliku JPK_V7 z poziomu rejestru sprzedaży oraz zakupu. Należy wybrać w filtrze określony miesiąc i grupę Zakwalifikowane do JPK_V7, wtedy po wyborze opcji Drukuj pojawia się opcja Rejestr VAT.

Na wydruku Rejestr VAT pojawia się informacja o kodach JPK_V7 przypisanych do dokumentu.

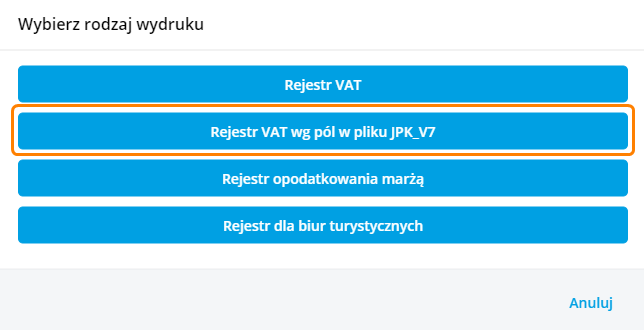

Z tego samego poziomu można również wydrukować listę dokumentów zakwalifikowanych do pliku JPK_V7 według pól na deklaracji, wtedy po wyborze określonego miesiąca i grupy Zakwalifikowane do JPK_V7 klikając w opcję Drukuj można wybrać Rejestr VAT wg pól w pliku JPK_V7.

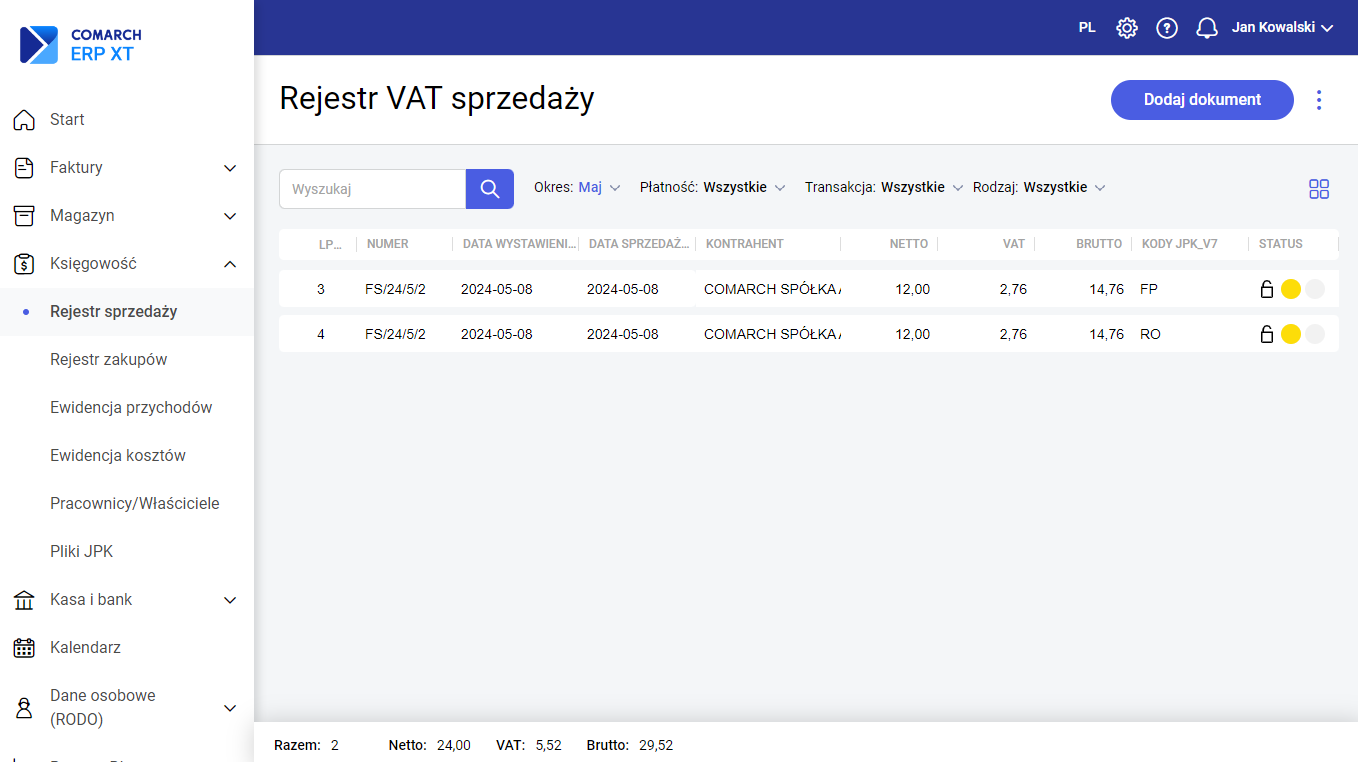

W jaki sposób uwzględniane są faktury zafiskalizowane w pliku JPK_V7?

Nowa struktura pliku JPK_VAT nakłada na podatników obowiązek oznaczania faktur sprzedaży, które zostały wystawione do paragonów fiskalnych. Dokumenty te należy oznaczać kodem FP - ,,faktura do paragonu”.

Faktury sprzedaży wystawione do paragonu ujmowane są w okresie rozliczeniowym, w którym zostały wystawione i nie zwiększają wartości sprzedaży i kwoty podatku należnego za ten okres. Równowartość tej sprzedaży jest ewidencjonowana w kasie fiskalnej i ujmowana w raporcie fiskalnym (odpowiednio dobowym/miesięcznym), w okresie rozliczeniowym, w którym co do zasady powstał obowiązek podatkowy.

W związku z powyższym w programie Comarch Betterfly faktury sprzedaży wystawione do paragonu ujmowane są w części ewidencyjnej pliku JPK_V7 zgodnie z datą wystawienia dokumentu, niezależnie od tego, w jakim okresie sprzedaż paragonowa została ujęta w raporcie fiskalnym. Faktura do paragonu nie jest uwzględniana w części deklaracyjnej pliku JPK_V7 (tzn. nie sumuje się do łącznej wartości sprzedaży opodatkowanej oraz wartości podatku należnego).

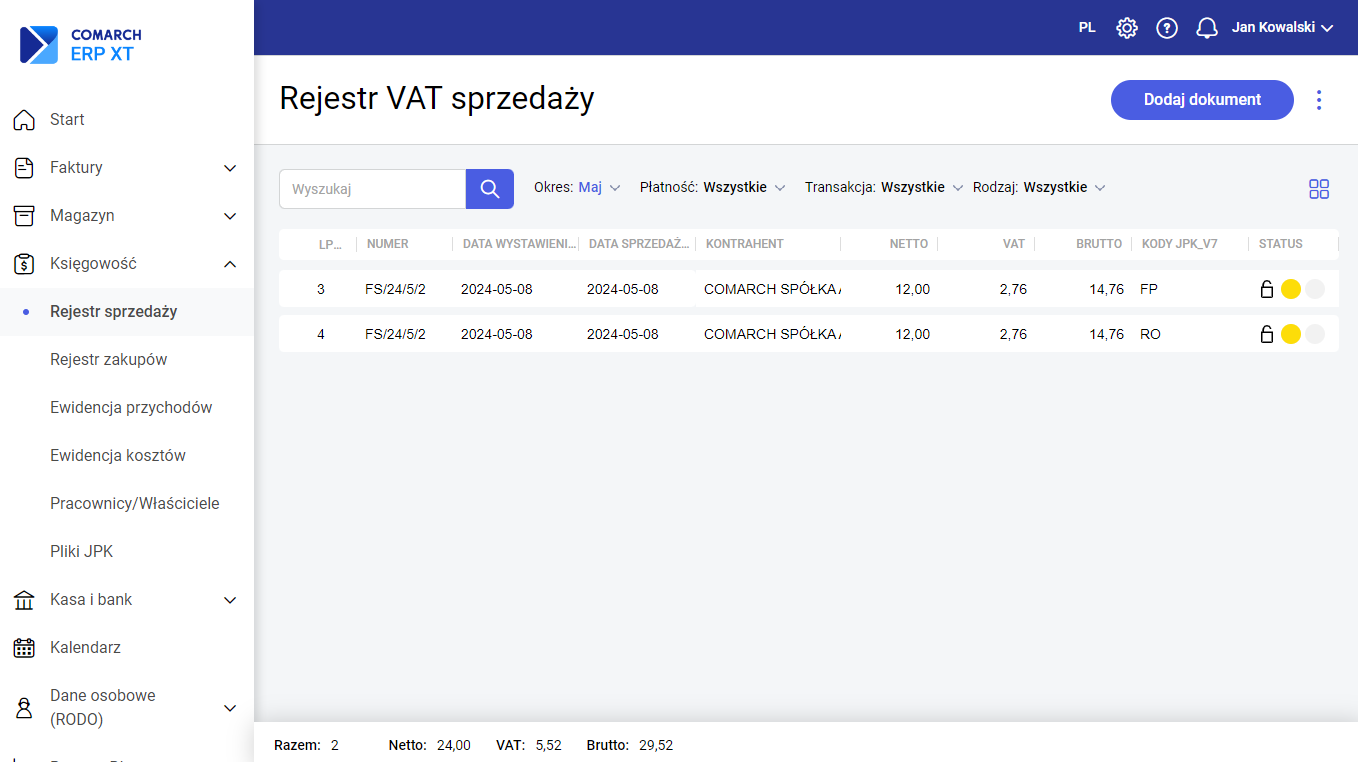

Po zatwierdzeniu i fiskalizacji faktury sprzedaży, automatycznie powstają dwa zapisy w rejestrze VAT sprzedaży:

- Zapis utworzony do Faktury sprzedaży z kodem JPK_V7: FP

- Zapis techniczny do rozliczenia JPK_V7 z kodem JPK_V7: RO

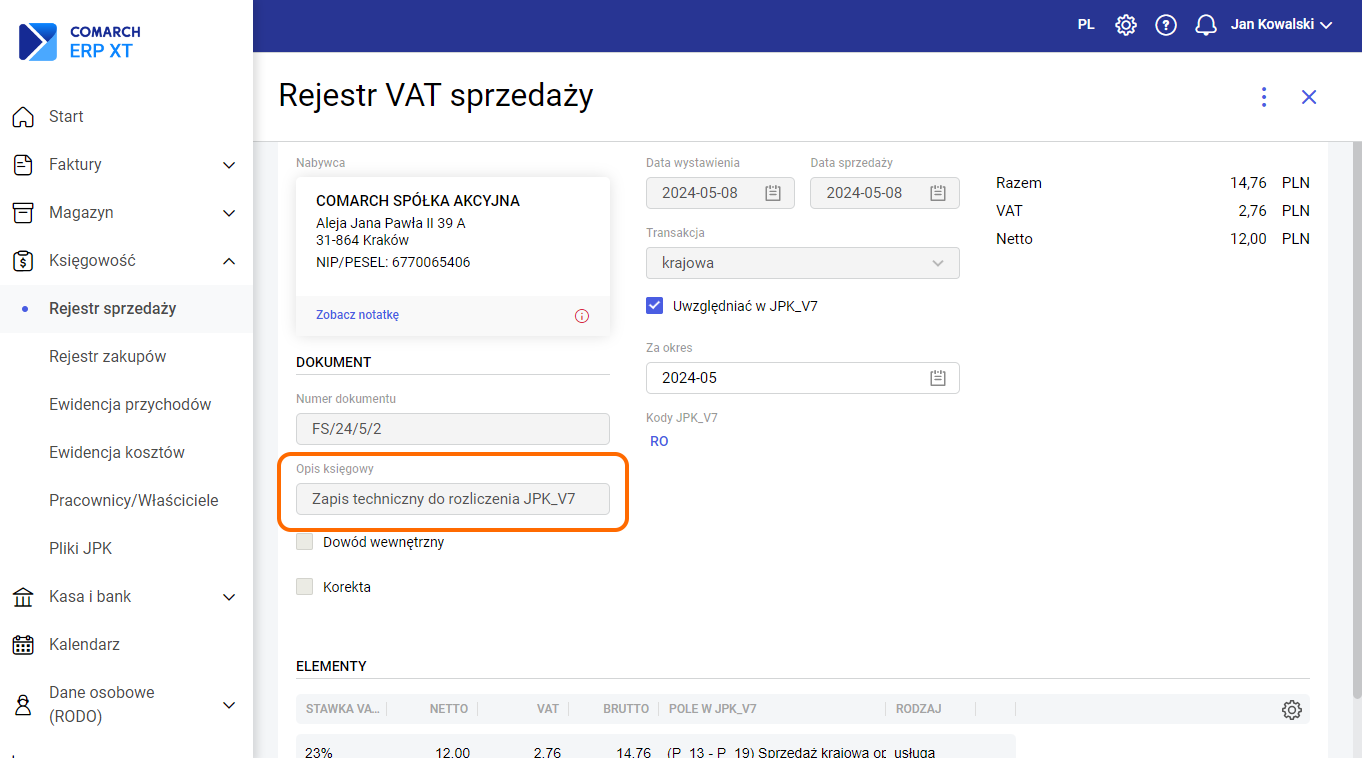

W programie Comarch Betterfly zapis techniczny tworzony jest na potrzeby prawidłowego rozliczenia transakcji w pliki JPK_V7.

Uwaga

Po zatwierdzeniu i fiskalizacji faktury sprzedaży

wystawionej do paragonu, nie tworzy się zapis techniczny do rozliczenia JPK_V7 z kodem JPK_V7: RO.

Zapis techniczny stanowi odzwierciedlenie faktury. Na formularzu zapisu technicznego w polu Opis księgowy umieszczana jest informacja: Zapis techniczny do rozliczenia JPK_V7. Na takim dokumencie domyślne oznaczany jest kod: RO. Zapis techniczny nie podlega księgowaniu.

Faktura sprzedaży do paragonu fiskalnego uwzględniana jest wyłącznie w części ewidencyjnej pliku JPK_V7. Faktury oznaczane „FP” nie są brane pod uwagę do sum kontrolnych ewidencji.